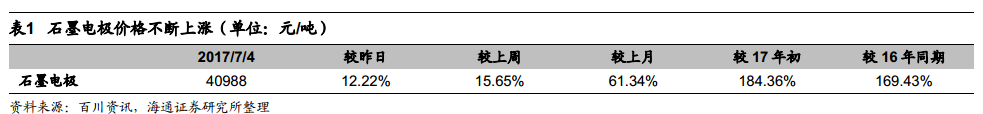

石墨电极和稀土价格持续上涨

今日石墨电极价格再度大涨

12.2%

,最新报价为

40988

元

/

吨。石墨电极价格在最近一个月内飙涨超

60%

,反映市场供求关系的变化,背后则是国家对“地条钢”生产企业的高压打击。

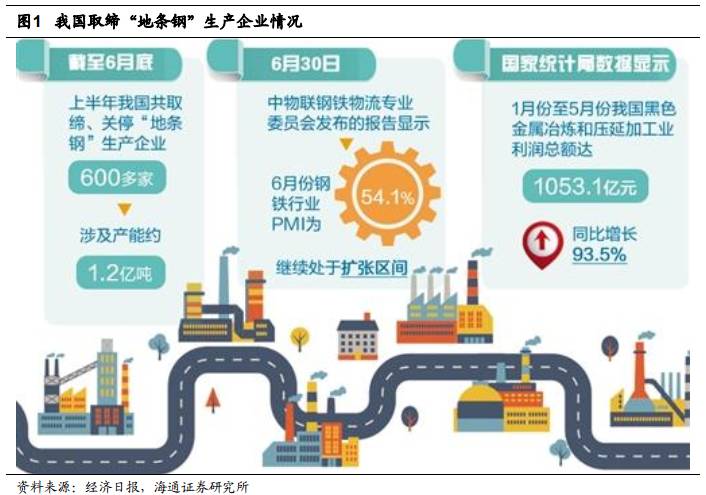

6

月

30

日是取缔“地条钢”企业的截止日,据新华社调查,

2017

年上半年国家共取缔、关停“地条钢”生产企业超过

600

家,涉及产能

1.2

亿吨。目前相关企业已全部停止生产并断水断电,其中绝大多数企业已完成了炉体、变压器的彻底拆除。国家发改委表示

7

月底前将组织验收,确保“地条钢”取缔到位,并上报国务院。 今年

8

月份,部际联席会议还将对“地条钢”取缔地区开展专项检查,严防落后产能死灰复燃。

由于国家对“地条钢”企业的严厉打击,钢铁企业转型升级的紧迫性凸显,钢厂对电弧炉的需求增加。作为电炉炼钢中的电极材料,石墨电极的需求量提升明显。据中国非金属矿工业协会石墨专业委员会副秘书长刘荣华表示, 预计石墨电极全年需求可能达到

60

万吨,较往年正常水平明显提升。由于供给端受环保因素影响,预计今年供给将出现缺口。

此外,今日稀土价格上涨。氧化镨钕价格上涨

4.5%

至

35

万元

/

吨,氧化镝价格上涨

1.7%

至

120

万元

/

吨。今年稀土“打黑”行动接近常态化,工信部近日也成立了整顿稀土行业秩序专家组。专家组的成立将提高“打黑”行动的专业性,将更好地封堵稀土生产监督各环节的漏洞,有利于稀土市场良性发展。据上海有色网调查,近期氧化镨钕存在断货或惜售暂停报价的情况,产业看涨情绪高。

2

有色金属板块7月4日走势

2017

年

7

月

4

日,上证综指报

3182.80

点, 下跌

0.41%

。深证成指报

10474.83

点, 下跌

0.57%

。有色金属

(

申万

)

指数报收

3576.79

点, 下跌

0.83%

。个股方面, 共有

30

家上涨,

11

家持平,

71

家下跌。

3

有色金属价格追踪

7

月

4

日,基本金属价格涨跌互现。其中,铜精矿价格下跌

0.52%

,电解铜价格下跌

0.57%

,铝锭价格上涨

0.14%

,铅锭价格持平,锌锭价格上涨

1.38%

,电解镍价格下跌

1.95%

,锡锭价格下跌

0.53%

。贵金属价格中,金价下跌

0.98%

,银价下跌

2.31%

。

精矿加工费中,铅精矿加工费与锌精矿加工费均持平。

小金属价格,镁价格下跌

0.35%

,黑钨精矿价格上涨

0.62%

,仲钨酸铵价格上涨

0.40%

,钼铁价格上涨

0.33%

,高碳铬铁价格上涨

2.35%

。其余小金属价格持平。

稀土金属中,氧化镨钕价格上涨

4.48%

,氧化镝价格上涨

1.69%

,其余持平。

炭素中,预焙阳极价格上涨

3.22%

,石墨电极价格上涨

12.22%

,针状焦价格持平。

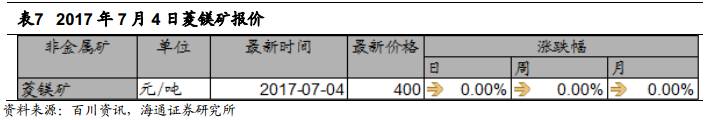

非金属矿,菱镁矿价格持平。

6 月 30 日,放射性金属 CME 铀期货价格持

平。

7

月

3

日,

LME

铜库存上涨

11.44%

,

LME

铝库存下跌

0.13%

,

LME

锌库存下跌

0.70%

,

LME

铅库存下跌

0.91%

,

LME

锡库存持平,

LME

镍库存下跌

0.21

%。

6 月 30 日,沪铜库存周跌幅 4.67%,沪铝库存周涨幅 0.07%,沪锌库存周跌幅11.5

7%,沪铅库存周跌幅 5.11%,沪锡库存周涨幅 6.19%,沪镍库存周跌幅 2.06%。

6 月 30 日,沪铜库存周跌幅 4.67%,沪铝库存周涨幅 0.07%,沪锌库存周跌幅11.5

7%,沪铅库存周跌幅 5.11%,沪锡库存周涨幅 6.19%,沪镍库存周跌幅 2.06%。

7 月 3 日, LME3 月期铜下跌 0.02%, LME 三月期铝上涨 0.37%, LME 三月期锌上涨 1.18%, LME 三月期铅上涨 0.83%, LME 三月期锡上涨 0.38%, LME 三月期镍上涨 0.80%

7 月 3 日, LME3 月期铜下跌 0.02%, LME 三月期铝上涨 0.37%, LME 三月期锌上涨 1.18%, LME 三月期铅上涨 0.83%, LME 三月期锡上涨 0.38%, LME 三月期镍上涨 0.80%

4

行业资讯

1)

6

月份氧化铝相关数据分析

据统计,截止到

6

月底,全国氧化铝总产能为

7928

万吨,开工产能

6862

万吨,开工率

86.55%

。相较于

5

月份氧化铝产量修正后的

578.8

万吨,同比增加

13.12%

。目前中铝河南分公司置换的

80

万吨产能已达产。中铝山西分公司减产的一条生产线

80

万吨产能尚未复产,中铝中州分公司和中铝遵义压产部分已经恢复满产。三门峡义翔

60

万吨产能

6

月份检修预计

7

月初复产。东方希望晋中铝业

2

条生产线

(

产能各

100

万吨

/

年

)

轮流检修完成并在

6

月初恢复生产

;

山西华兴铝业因设备故障减产约

40%

持续约

25

天。山东魏桥部分生产线降负荷改造,日产量约降低

1200

吨。山东无棣齐星

50

万吨氧化铝装置恢复时间待定,云南文山铝业二期

60

万吨预计

7

月底投产。铝融网统计,

2017

年

5

月中国国产氧化铝按运行产能加权平均成本

2311

元

/

吨,较

4

月份下跌约

35

元

/

吨,

6

月份氧化铝成本相对呈现出了微幅下跌。(资讯来源:长江有色金属网)

2)

PGMC

看好镍市场前景

受镍价反弹影响,菲律宾第二大镍矿生产商

Global Ferronickel Holdings, Inc. (FNI),

看好今年镍市场前景,并预计镍矿发货量将高于

2016

年。在公司年度董事会上,

FNI

董事长

Atty. Dante R. Bravo

称截止

2017

年

6

月

27

日附属公司

Platinum Group MetalsCorporation (PGMC)

镍矿发货量达到

174.7

万湿吨,价值

3214

万美金,年初至今的均价为

18.4

美元

/

湿吨。公司

2016

年同期发货量为

103.7

万湿吨,价值

1441

万美金,去年同期的均价为

13.9

美元

/

湿吨。 “如果天气情况良好的话,我们预期能够完成

2017

年的生产目标

600

万湿吨,”

Bravo

称。公司去年全年镍矿发货量为

431

万湿吨,全年均价为

17.93

美元

/

湿吨。(资讯来源:长江有色金属网)

3)

2017

年度全国稀土矿开采总量控制指标为

10.5

万吨

国土资源部日发布

2017

年度稀土矿钨矿开采总量控制指标的通知:

2017

年度全国稀土矿(稀土氧化物

REO

)开采总量控制指标为

105000

吨,其中离子型(以中重稀土为主)稀土矿指标

17900

吨,岩矿型

(

轻

)

稀土矿指标

87100

吨。全国钨精矿(三氧化钨含量

65%

)开采总量控制指标为

91300

吨,其中主采指标

73200

吨,综合利用指标

18100

吨。(资讯来源: 长江有色金属网)

5

7月4日国内外要闻

国内方面:

(1)

中国人工智能成全球第二大“吸金”地

。

过去一年,中国人工智能领域融资规模约为

26

亿美元,是美国该领域融资总额的七分之一,远高于以色列和印度,成为全球人工智能领域第二大“吸金”地。

36

氪近日举办的

2017

商业新生态峰会公布了这一数据。值得注意的是,获得融资的人工智能企业中,处于

A

轮等早期阶段的占比达

81.4%

,有将近

5%

的企业被并购。“这说明人工智能行业目前还处于起步阶段,大部分企业仍在探索可能的应用领域和商业化场景。”

36

氪相关负责人分析。人工智能在多个领域撬动了巨大的想象空间。全球著名管理咨询公司埃森哲日前发布的最新研究报告提出,人工智能到

2035

年有望拉动中国经济年增长率从

6.3%

提速至

7.9%

。(资讯来源:新华网)

(2)

楼市处“弱平衡”,须防炒作卷土重来

。

3

月中旬以来,全国各地出台严厉的房地产调控政策,从过去以限贷和限购为主要特征的“两限”,进一步升级到限贷、限购、限价、限商和限售等“五限”措施,对住宅投机炒作行为进行围剿,取得了积极成效。据国家统计局数据,

5

月,具有楼市风向标的北京市二手房价格环比下降

0.9%

;

15

个一线和热点二线城市房地产市场基本稳定,其中九个城市新建商品住宅价格下降或持平。尽管如此,热点城市房价上涨预期尚未逆转,土地价格仍明显上涨。综合来看,当前楼市正处于“弱平衡”状态,市场稍有些风吹草动,都可能会打破这一局面,引发连锁反

应。截至

6

月

20

日,全国卖地最多的

50

个大中城市合计卖地金额同比上涨

36.3%

,平均地价上涨

32.6%

。(资讯来源: 新华网)

(3)

A

股上半年

64%

股民亏损

。

Wind

资讯数据显示,截至

6

月

30

日,沪深两市股票总市值达到

57.61

万亿元,较

2016

年年末的

54.72

万亿元增加了

2.9

万亿元。同花顺投资账本数据显示,今年上半年亏损股民比例高达

64%

,更是有一半的股民亏损幅度超过

4%

,盈利股民只有

36%

。对比沪深两市市值与个人账户收益,有投资者称“炒了个假

A

股”、“被平均了”。 从指数表现也可以看出,上半年

A

股行情分化明显。截至

6

月

30

日,上证指数涨幅

2.86%

,深证成指涨幅

3.46%

,创业板指数却录得

7.34%

的跌幅。(资讯来源: 新华网)

国外方面:

(1)

美国

6

月

ISM

制造业指数

57.8

,创

26

个月新高

。

美国供应管理协会(

ISM

)周一公布的数据显示,美国

6

月

ISM

制造业指数

57.8

,高于预期

55.2

和

4

月前值

54.9

,并突破了

2

月前值

57.7

,站上

2014

年

8

月以来新高。该项数据已经连续十个月高于

50

荣枯线水平,表明美国制造业继续扩张。在分项数据方面,美国

6

月

ISM

制造业新订单指数

63.5

,高于前值

59.5

,连续十个月扩张,并重回

3

月触及的

60

关口上方。就业指数

57.2

,高于前值

53.5

,创

3

月以来最高,并从去年

10

月起连续九个月强势回涨。不过制造业物价支付指数

55

,创

2016

年

11

月以来新低,远逊于

4

月前值的

60.5

。但

Fiore

认为,这仍代表原材料价格实现连续

16

个月增长,只是增长幅度同上月相比明显放缓。(资讯来源: 长江有色金属网)

(2)

英国退欧步伐或将放缓

。

“强硬式退欧”或使英国银行业的重组费用达到

150

亿欧元, 来自欧洲金融市场协会

(AFME)

的报告显示, 围绕“强硬式退欧”的重组操作可能会使英国银行业付出

150

亿欧元的成本,并增加

400

亿欧元的一级资本金要求, 英国退出欧盟可能会使欧洲批发融资市场支付巨大代价,并遭到巨大破坏。《金融时报》报道称,该计划据称得到了英国高级官员的非正式支持。在此之前,由于特蕾莎

-

梅在提前选举中表现差劲,英国保守党内部的一些人士希望通过推动“温和式退欧”挽回局面。(资讯来源: 凤凰国际)

(3)

特斯拉第二季度销量大涨,

53% Model 3

本周下线

。

据特斯拉官网发布的数据显示,特斯拉

2017

年第二季度的交付量超过

22000

辆,其中

Model S

的交付量超过

12000

辆,而

Model X

的交付量超过

10000

辆,对比

2016

年同期增长

53%

。

2017

年前半年的交付量约为

47100

辆。特斯拉首席执行官埃隆·马斯克在推特上连发三条消息宣告

Model 3

的量产工作提前两周通过相关法规要求,预计第一辆

Model 3

将于本周五下线。马斯克在推文中指出,将于

7

月

28

日为首批

30

名消费者举行交付仪式。

Model 3

的产能将以指数级增长,预计

8

月产量升至为

100

辆,

9

月可达

1500

辆,

12

月份产量可达

20000

辆。(资讯来源: 长江有色金属网)

6

行业风险提示

下游需求不及预期。