研究的价值在于传递真实有效的信息,为投资链产业而输出。“高山仰止,一步一行”,希望您能看到【国金策略 】对研究的执着与努力。国金策略团队:自上而下、行业比较、企业盈利、主题策略等。

一、行业配置建议

行业配置建议 | 金融和消费板块一直是前期投资者超配的主线,从中期来看,这些板块没有什么大的风险,依然是利率上行、经济下行、监管继续背景下的重要底仓。而从短期边际变化来看,近期监管态度在多方面发生微妙变化(详见国金策略周报),并且中报时间临近,目前可适当增加进攻性板块仓位。 |

金融 | 保险有绝对收益,银行有相对收益,券商逻辑最弱。 保险:保险基本面变化既有周期性的变化,也有行业趋势的变化。周期性因素源自利率上行,有利于保险资产配置和准备金计提,这个逻辑在之前熊市中也出现过,一般支撑的都是阶段性反弹,这一逻辑比较难让保险板块走出脱离其他金融板块的行情。而行业趋势的变化是长期逻辑,可提升估值中枢。偿二代减少资本占用+保险转型更依赖长期保障性业务+寿险销售情况不错让保险有消费属性,支撑估值中枢继续上移。而且A股投资者偏好比较有利于保险估值中枢上移。 银行和券商逻辑更弱,银行如果想看更大的空间可能需要经济预期改善,券商只有阶段性补涨的机会。 |

周期 | 目前很多周期股的跌幅远大于商品价格的跌幅,更远大于其利润的跌幅,如果经济下滑速度没有预期的那么快,则3季度存在阶段性逆袭的可能,不过操作难度极大。 阶段性逆袭的理由:(1)部分商品库存去化速度过快,可能有反复;(2)中国经济预期在下降,但欧美经济预期依然不错,商品最终拐点要看全球经济整体的拐点,目前全球经济依然是在改善的;(3)2010年下半年出现过经济预期下降过快后的修复式逆袭。 |

消费 | 消费板块中期内依然有相对收益。虽然面临估值高的问题,但由于本身基本面还未变差,周期和成长股目前的基本面情况还难以形成中期的趋势,由此消费板块中期相比较其他板块的比较优势依然明显,在经济预期下降、监管预期下降的中期趋势下,配置型资金依然需配置消费。 |

创业板 |

短期:短期有阶段性反弹的空间,一方面部分白马估值和业绩匹配,另一方面金融监管略有缓和,市场会尝试配置弹性板块。 长期:创业板的历史大底估计还要再等半年,理由:(1)国内外延并购承诺业绩2-3年,并购带来的业绩负反馈可能要2-3年左右消除;(2)纳斯达克泡沫破灭调整时间2年7个月;(3)估值和股价调整一般都会超调,目前部分白马有一定价值,但创业板整体估值不低。 |

二、行业基本面跟踪

2.1 中观数据跟踪

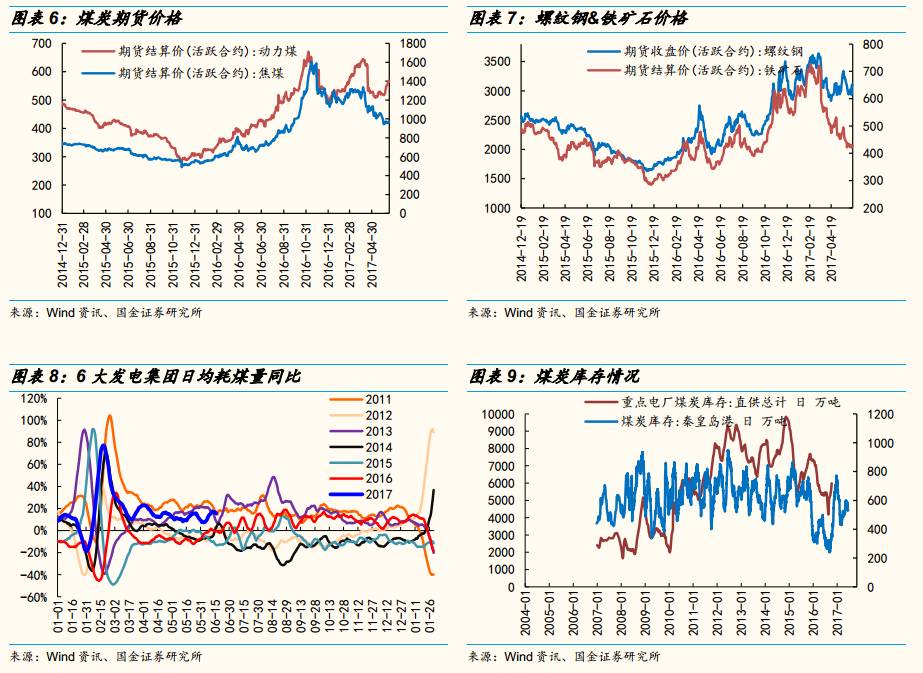

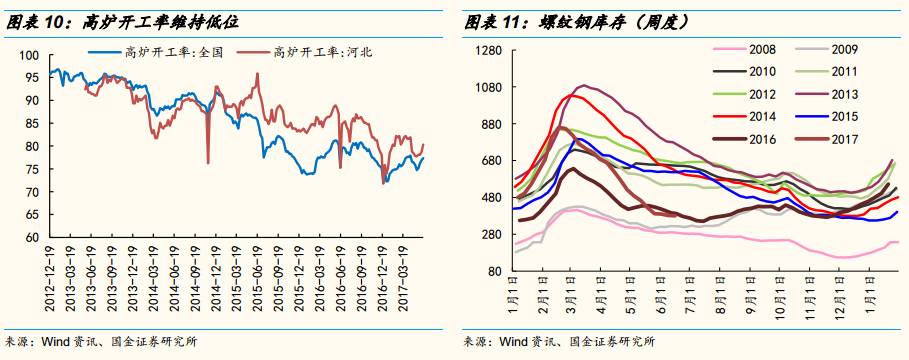

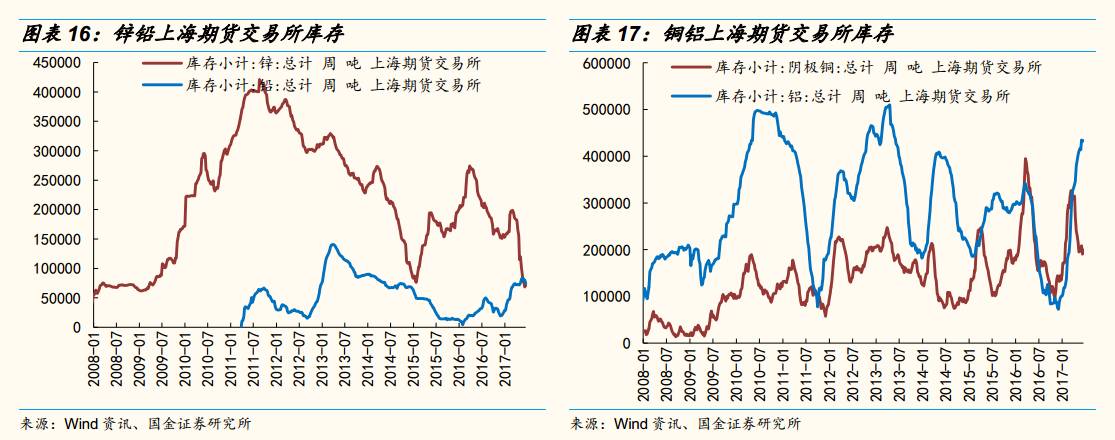

上游:自3月以来,上游商品进入季节性库存下降阶段,而且螺纹钢和有色中部分品种库存下降速度快于季节性,库存快速下行源自贸易商预期下降和利率上行,目前来看商品库存下降较快,商品价格即使进一步调整,也需要累积一段时间库存。

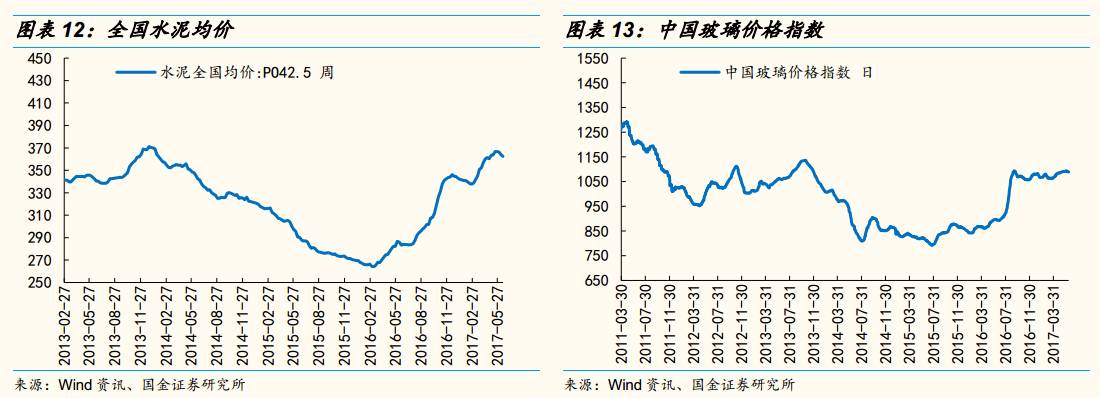

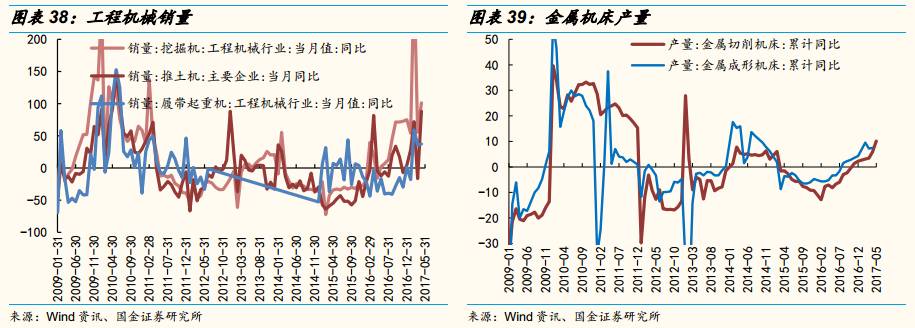

中游:5月发电量同比由4月的5.4%小幅下滑到5%,6月上旬发电耗煤量同比上行。钢厂利润情况很好,5月开工率有所回升,不过低于去年同期。上周全国水泥均价跌0.4%,这意味着炎热多雨水的天气开始影响到室外开工建设,玻璃价格维持高位震荡。5月挖掘机销量11271台,同比增长105.6%,依然维持高位。整体来看,经济同比数据是在下行,但下行的幅度较小。

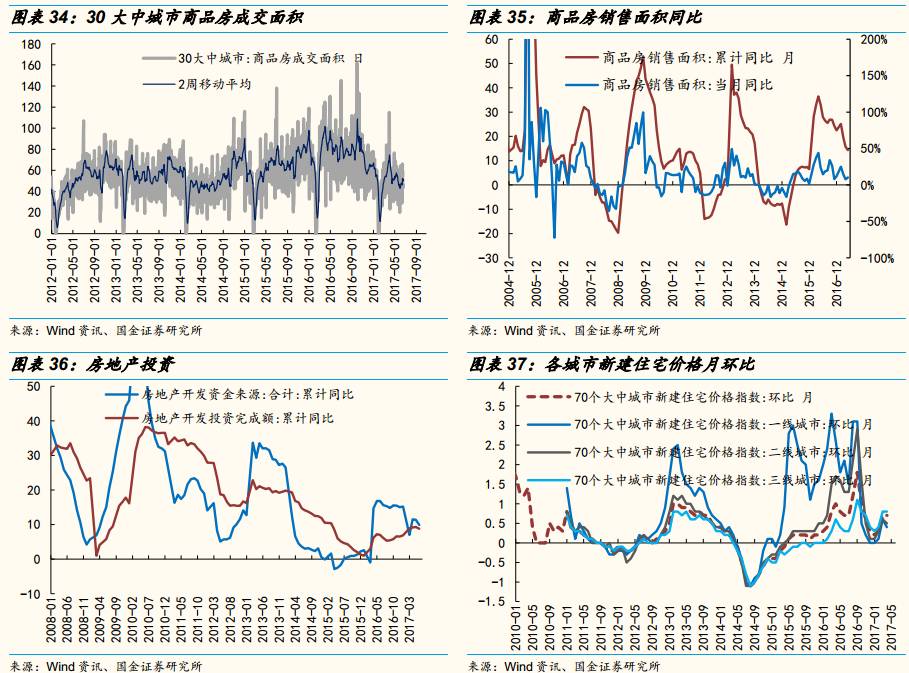

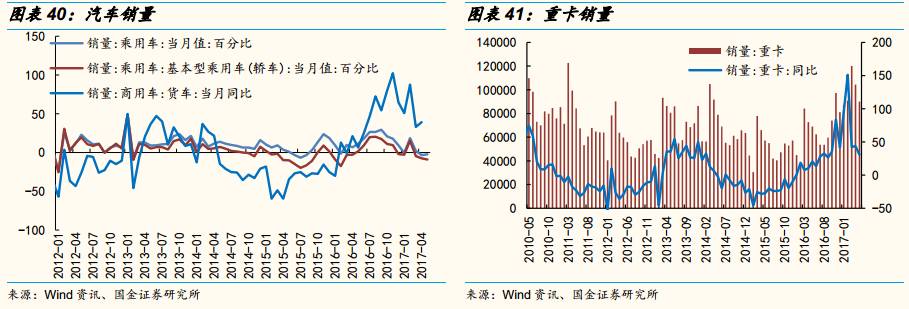

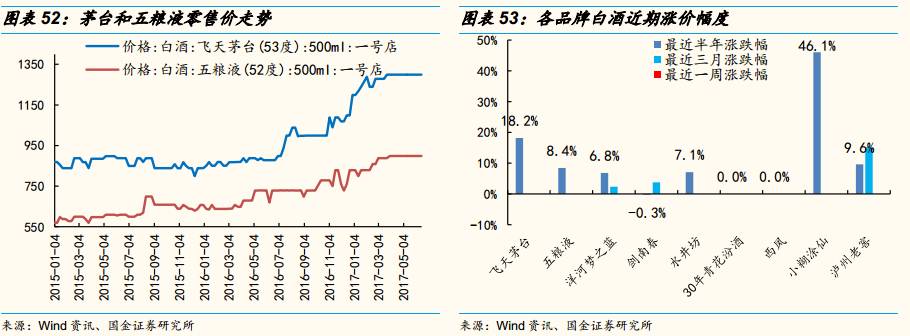

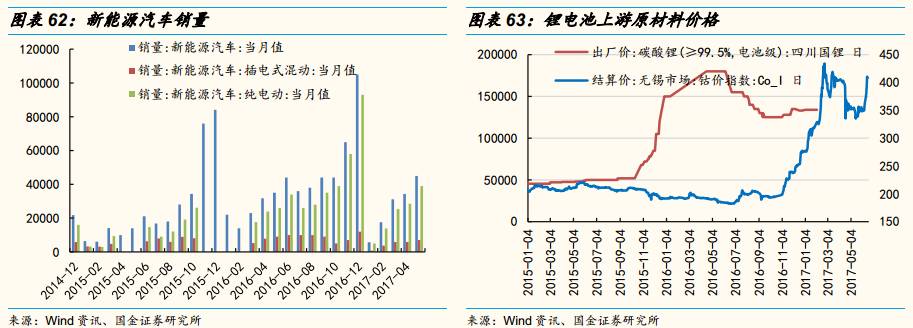

下游:地产销量增速依然较差,各地地产调控政策依然还在加码,按揭利率上行,5月100个大中城市土地成交环比-6%,同比-21.8%。汽车工业协会5月乘用车销量同比-2.33%,下滑速度略有收窄。5月新能源车销量当月同比28.6%,高于4月的8%。一线白酒零售价最近3个月持平。

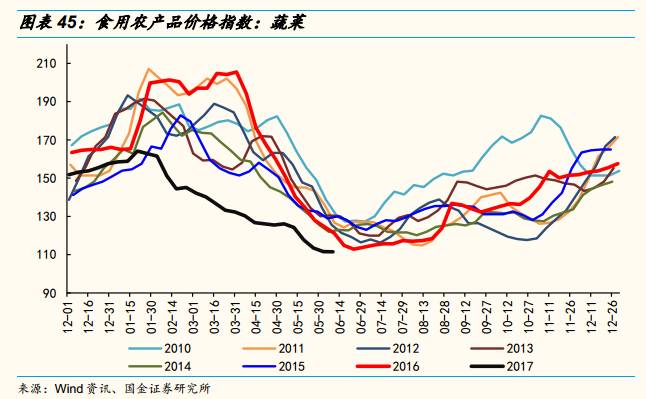

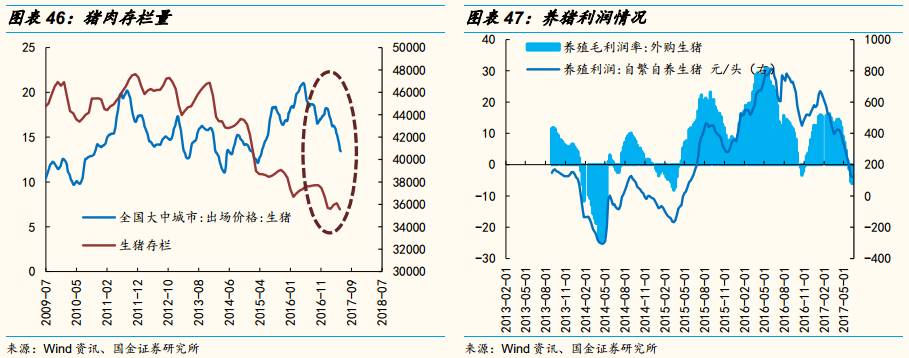

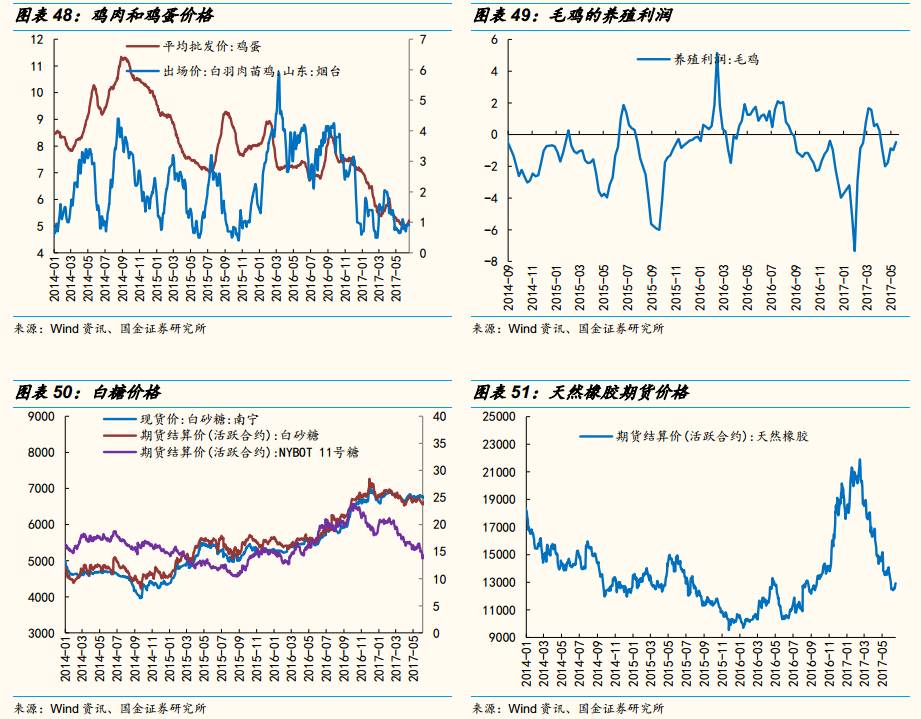

通胀链:5月猪肉和蔬菜价格下滑幅度大于季节性,6月开始价格有所企稳。年初养猪毛利一直维持高位,最近两个月快速下行,目前已经进入亏损区域,由于之前利润维持高位较长时间,养殖户资金情况较好,目前价格调整难以形成产能收缩,猪价的下行周期还将持续。相比而言,鸡肉价格周期较短,从去年9月开始养鸡行业开始亏损,今年4月至今父母代鸡存栏量连续下滑,投资者预期鸡肉价格反转。

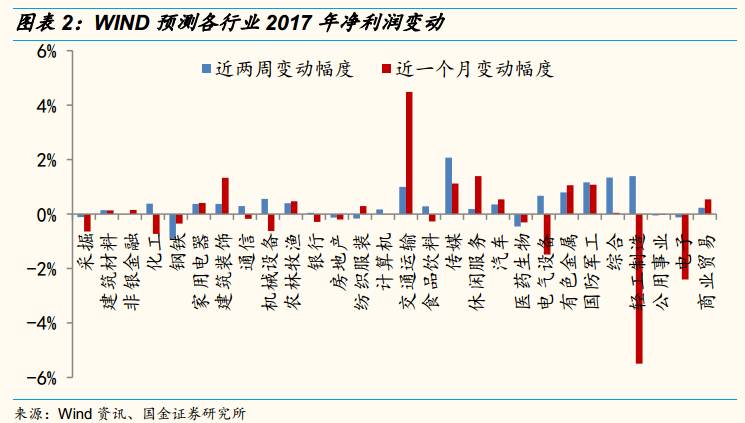

2.2 WIND预测各行业2017年净利润变动

从近两周行业盈利预测变动幅度上来看,传媒、轻工制造、综合、国防军工等行业盈利预测上调幅度居前,钢铁、医药生物、纺织服装、房地产等行业盈利预测下滑较多。

从近一个月的数据来看,交通运输、休闲服务、建筑装饰、传媒等行业盈利预测上调幅度较大,轻工制造、电子、电气设备、化工等下调幅度较大。

2.3 上周市场表现

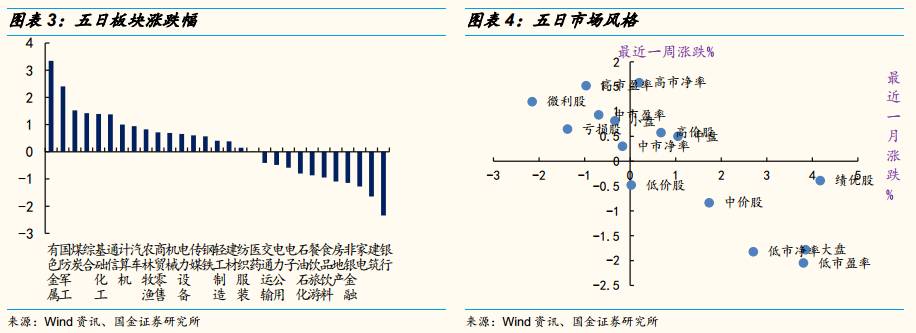

从上周涨跌幅来看,有色、国防军工、煤炭、基础化工、通信、计算机领涨,大部分表现强的板块均是前期调整较大的周期和成长,投资者在市场稳定后正在逐渐增加弹性板块的配置比例。跌幅最大的是银行、建筑、家电、非银金融,均是前期较为抗跌的板块。从风格来看,高估值(高市盈率市净率)的个股表现最强,大盘股和绩优股较弱。

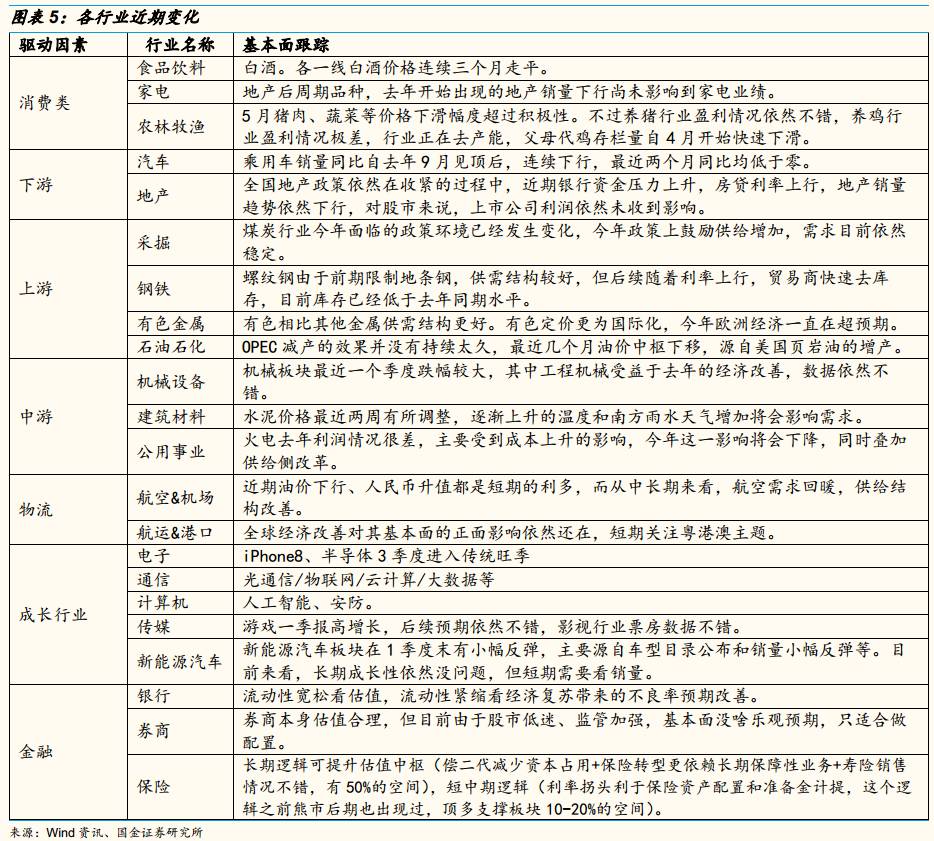

2.4 一级行业基本面状况

2.4 一级行业基本面状况

三、行业数据跟踪

3.1 煤炭、钢铁

3.2 建材

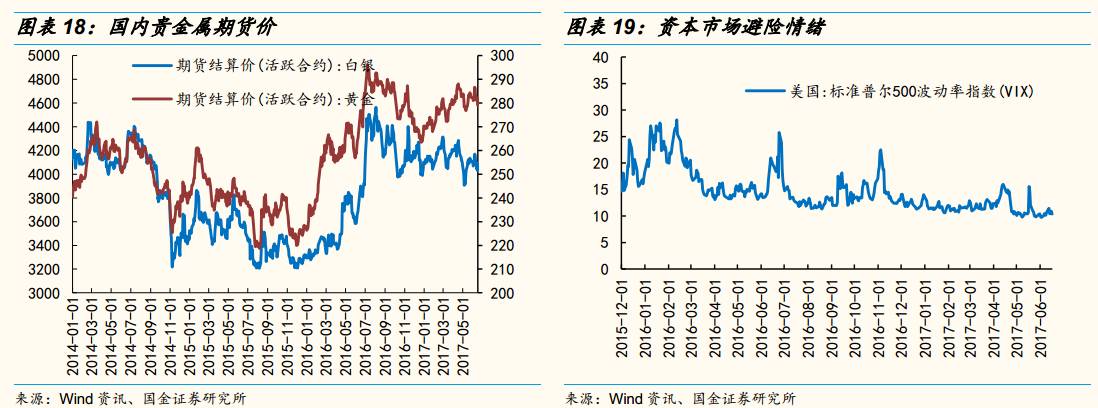

3.3 金属

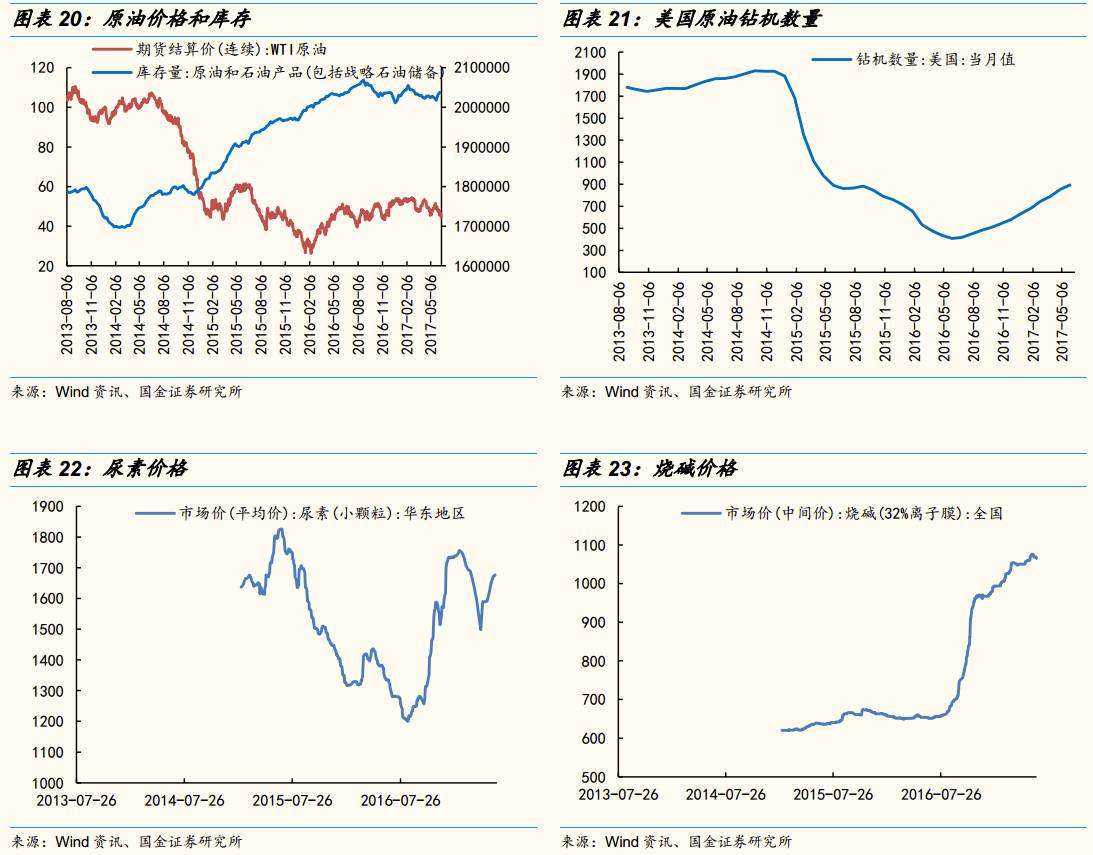

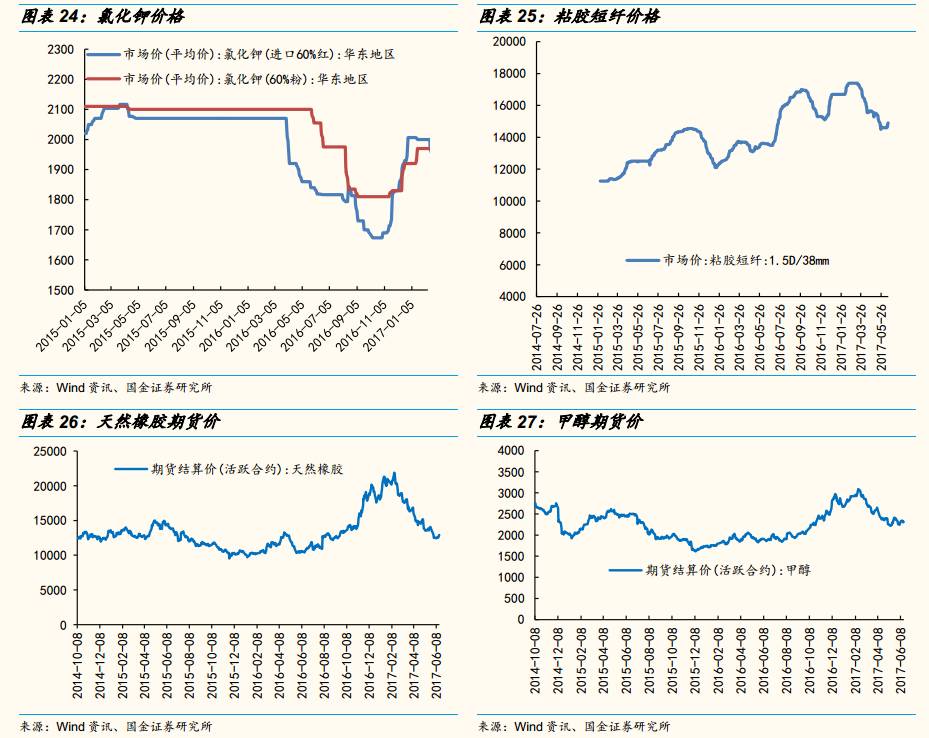

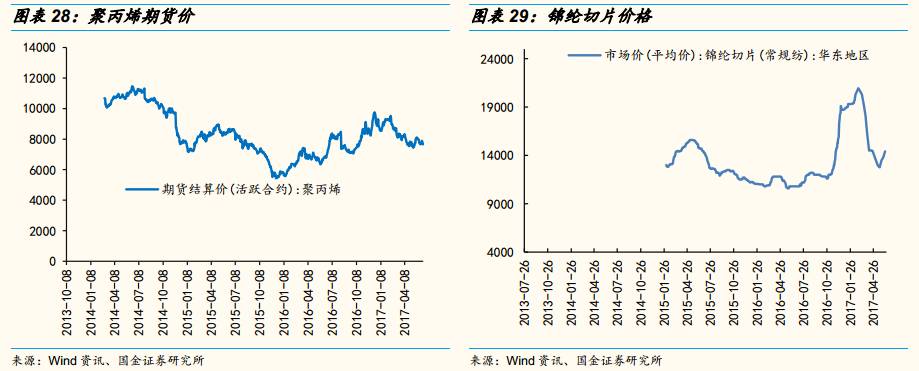

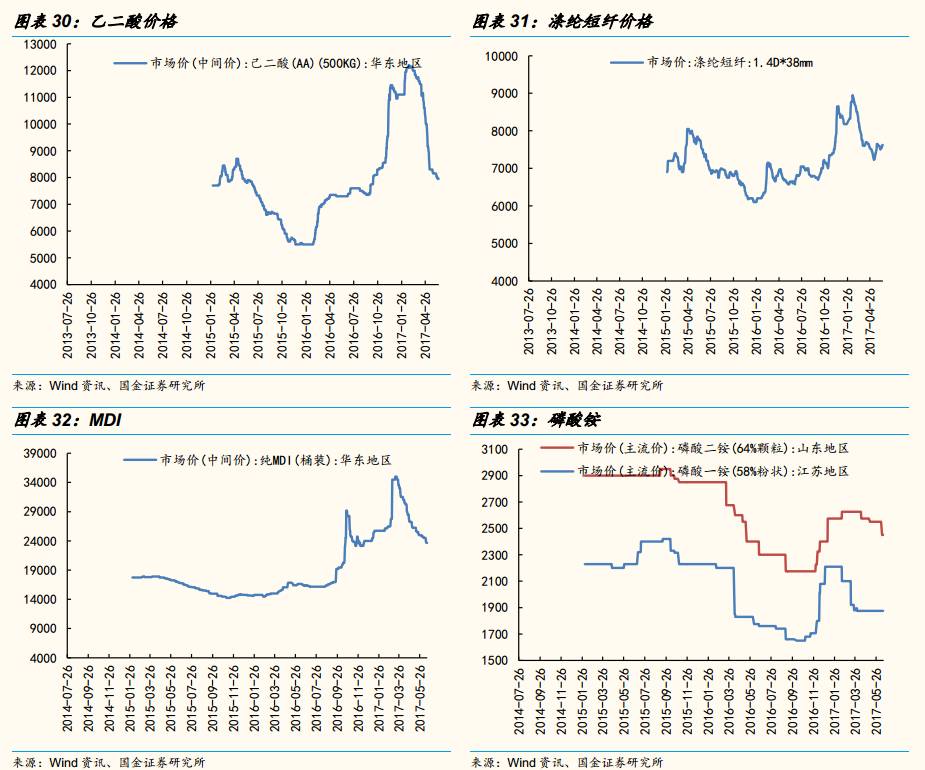

3.4 原油&化工

3.5 地产

3.5 地产 3.6 机械

3.6 机械 3.7 汽车

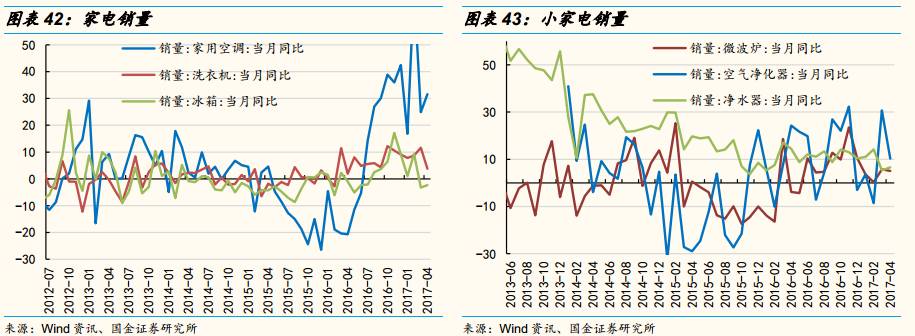

3.7 汽车 3.8 家电

3.8 家电 3.9 农林牧渔

3.9 农林牧渔

3.10 白酒

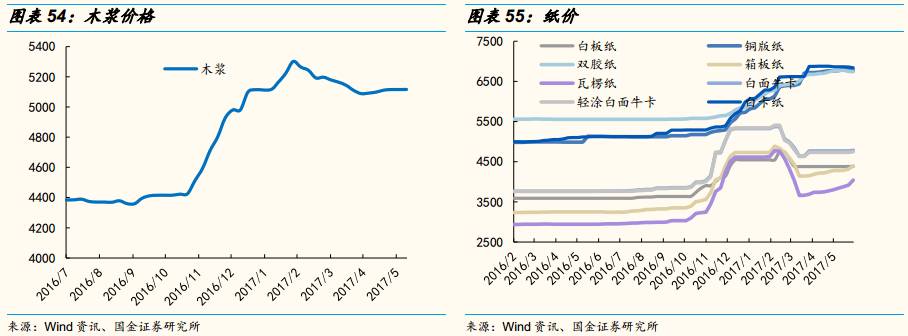

3.10 白酒 3.11 轻工

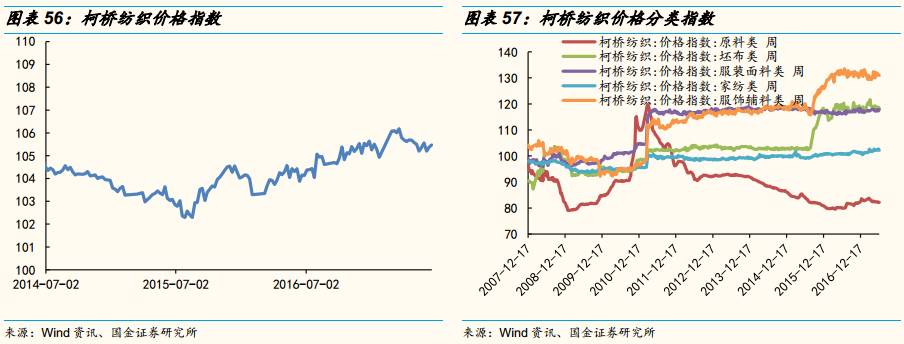

3.11 轻工 3.12 纺织服装

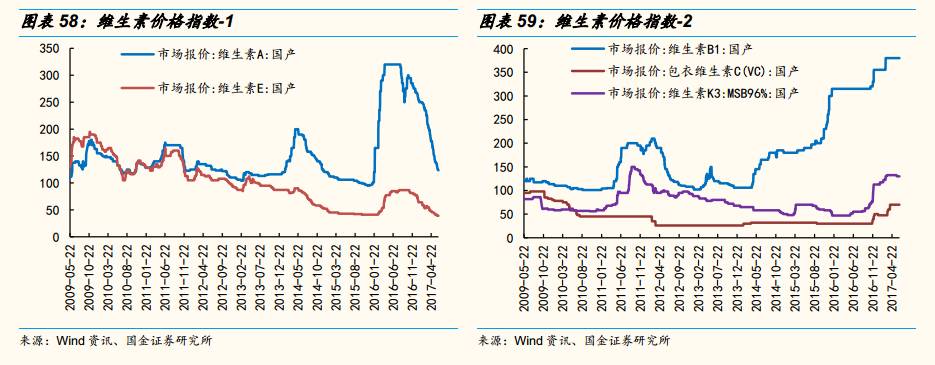

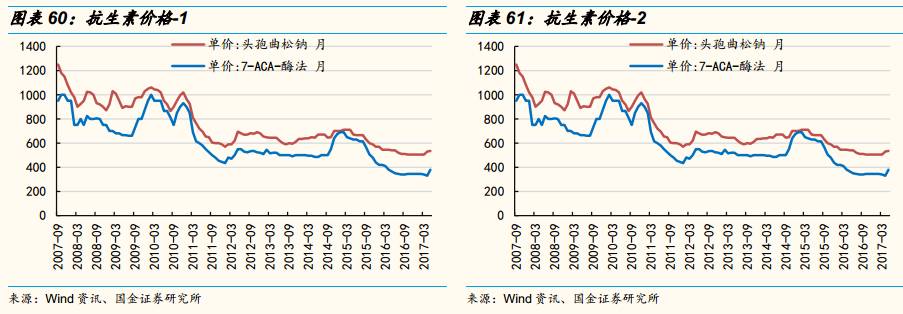

3.12 纺织服装 3.13 医药

3.13 医药

3.14 新能源汽车 3.15 传媒

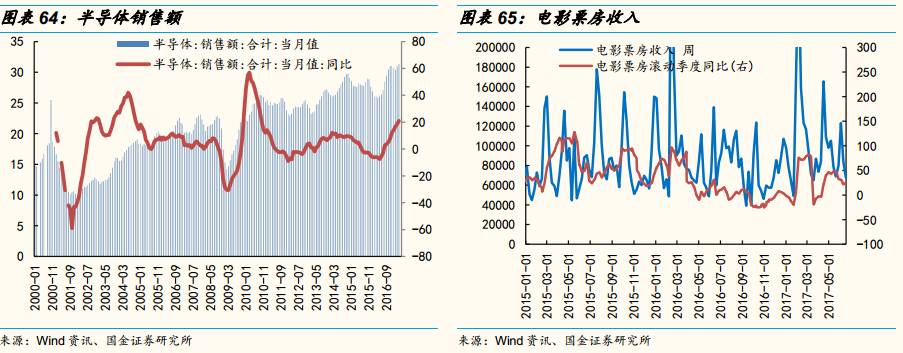

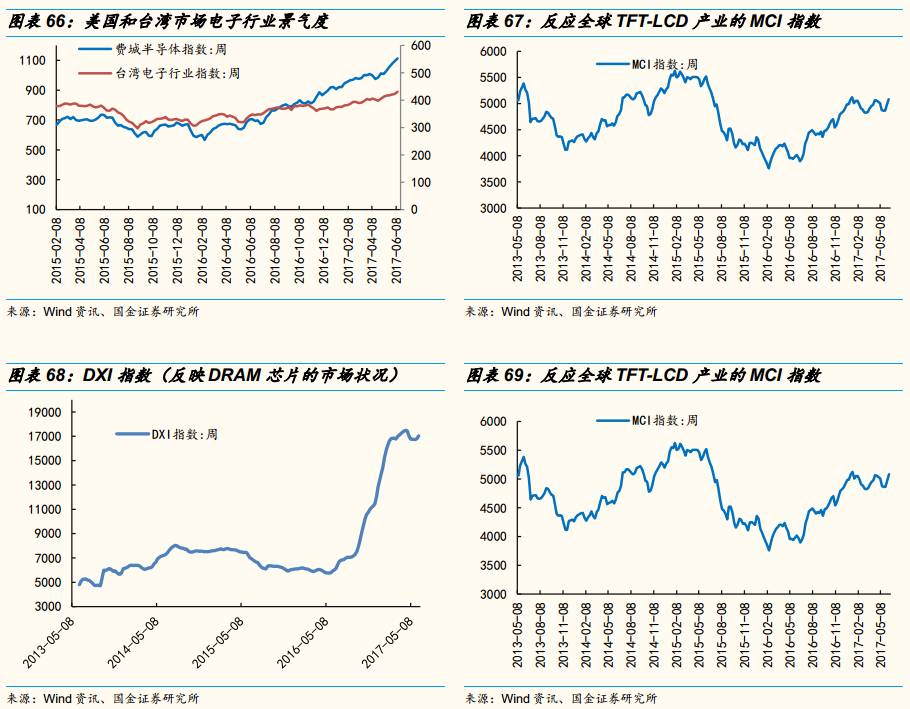

3.15 传媒 3.16 电子

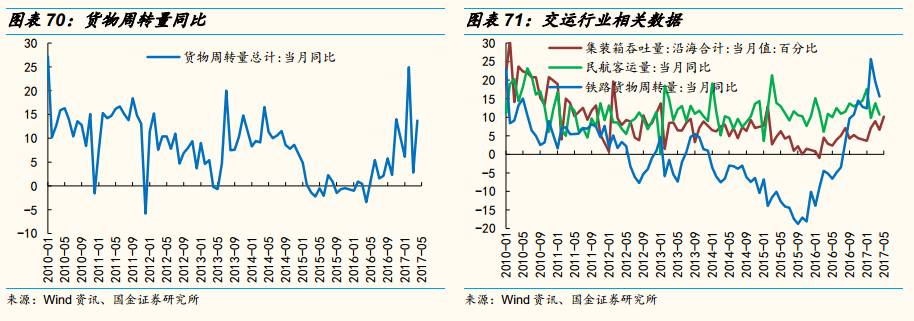

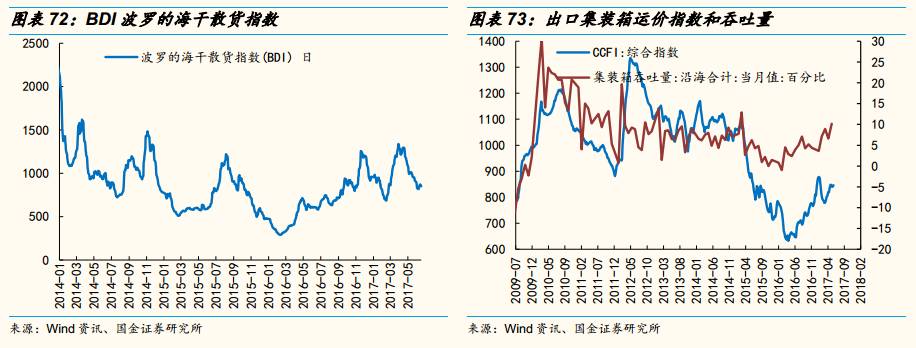

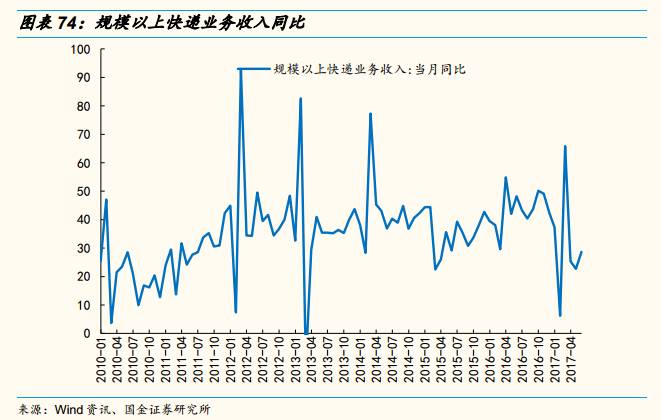

3.16 电子 3.17 交通运输

3.17 交通运输

风险因素:经济大幅下行,环保政策变化等。

欢迎订阅我们公众号Guojin_Strategy,第一时间获取国金策略李立峰团队的最新研究成果!

特别声明:

本报告版权归“国金证券股份有限公司”(以下简称“国金证券”)所有,未经事先书面授权,本报告的任何部分均不得以任何方式制作任何形式的拷贝,或再次分发给任何其他人,或以任何侵犯本公司版权的其他方式使用经过书面授权的引用、刊发,需注明出处为“国金证券股份有限公司”,且不得对本报告进行任何有悖原意的删节和修改。