2025年1月21日,云南省投资控股集团公告,完成发行“25云投01”,实际发行金额14亿元,最终票面利率为2.78%,认购倍数为1.69倍。

本期债券的承销机构国泰君安参与认购并合计获配0.50亿元元,国泰君安证券关联方参与认购并合计获配0.40亿元。广发证券参与认购并合计获配1.10亿元,平安证券关联方参与认购并合计获配0.50亿元。

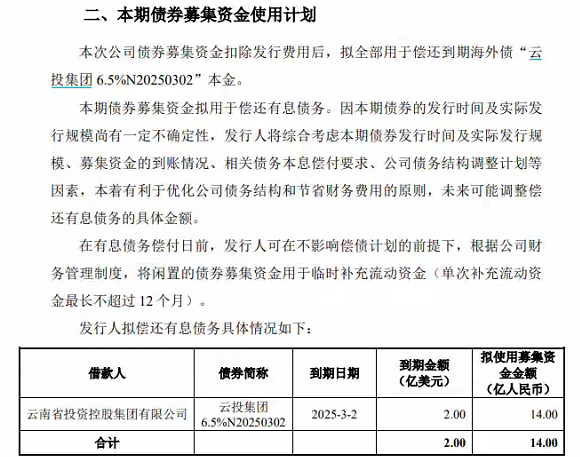

根据募集说明书:“25云投01”募资拟全部用于偿还到期境外债“云投集团6.5%N20250302”本金。

从股权结构上看,云南省投资控股集团控股股东为云南省国资委,持股比例为90%,云南省财政厅持有云南省投资控股集团10%股权,云南省投资控股集团是一家省级国企。

此前,境内债券偿还境外债的案例并不多,考虑到美元无风险利率较高,目前如果发行境外债来偿还,成本确实要比境内高。

从本次发行结果来看,25云投01的票面利率为2.78%,这种低融资成本在当前的境外债市场是很难想象的,境内债券融资低已经是业界共识,因此境内发债偿还境外债,未来可能会越来越多。

延伸阅读:

境外债市场,是一个特殊的市场,境内很多投资者可能对这个市场不熟悉,我们来说一下中资境外债市场的特殊性。

相较于境内债券市场,境外债市场参与范围更广,外资机构参与度较境内更高。境外债市场上的中资债券,目前仍然是以金融债、产业债和城投债为主。

金融债主要发行人包括中资银行全球分支机构发行的债券,这些债券的投资交易和国内商业银行的二级资本债很像,更多的是金融机构互相支持,所以在市场流通的不多。

当然,由于这些债券的收益率较低,甚至与对应期限的美国国债收益率持平,因此二级交投并不活跃。

产业债主要包括业务在中国境内的企业发行债券,比如部分大型科技企业、央国企、地产企业在美元债市场的债券。当然产业债最重要的组成部分就是地产债,考虑到近年中资地产债市场几乎崩溃,地产美元债市场的玩家已经很少。

目前,境外债市场最重要的参与者就是城投债投资者。城投美元债、点心债,在一定程度上和国内城投债是一体的。

从某种程度上说,境外债可能安全性更高一些。

首先是违约成本,境外债毕竟是国际市场,城投都是国内各地重要的国企,发行人甚至都不愿意在国内债券违约,在国际市场违约的概率就更低。

其次是境外债目前仍然是由发改委审批,部分城投美元债甚至还有银行的信用备证,这无形中增加了城投债的信用。

境内很多投资者会说,外资不懂城投债。这句话既对,也不对。

因为参与境外债的朋友应该清楚,实际上外资会持有城投债(特别是部分对冲基金)。但是外资由于风控体系、决策机制与内资有较大不同,因此从过程上看外资比较死板和教条。但这不能说外资不懂城投,从市场参与者来说,是外资不能以中国城投债的特殊国情来看待城投,使得城投境外债市场长期以中资机构主导。

由于中资地产债市场的崩溃,大部分参与美元债市场的投资者(包括中资机构)都损失惨重,甚至有相当一部分机构直接裁撤了美元债投资部门,这在一定程度上加剧了美元债市场的崩溃,也使得部分外资美元债投资者彻底告别市场。

部分外资在离开市场的时候,对于债券的抛售,是不太讲价格的。比如在当下,仍然有外资以收益率10%以上的价格在卖出城投债,这个收益率是非常吸引人的。

从外资的定价机制来看,他们对于国际评级机构的外部评级非常重视,甚至提到和公司内部评级一样的高度。

这显然和国内投资机构相反,国内的投资者在买入城投债时,可以说几乎不太采用外部评级机构的评级,特别是卖方评级机构的评级。

主要是由于国内评级机构的评级参考意义较低,因此大部分投资者都建立了一支强大的信评队伍。

这些信评基本都是在各地实地调研,与城投发行人面对面沟通,获取第一手信息,这种信息量是外资不能比的,或者说,这种获取信息、城投债定价能力,也是外资不能比的。

当然,在我们与外资机构的交流中,也可以看到,由于美联储的持续加息,全球主要债券投资者在近年来均损失惨重,不仅仅是由于信用违约的损失,由于利率上升引发的资本利得损失也非常大。

而投资中国境内债券的外资投资者,虽然以人民币计价有一定盈利,但是由于人民币的贬值,换算成美元就录得大幅亏损。

所以从整体上,不同投资者从定价上就开始有分歧,最终产生不同的买卖角度。

2017年6月21日,人民银行发布《内地与香港债券市场互联互通合作管理暂行办法》。7月2日,“债券通”正式上线。其中境外机构进入国内称为“北向通”,国内机构投资海外称为“南向通”。考虑到资本项目开放顺序问题,我们首先开放“北向通”。

2021年9月24日,“南向通”正式启动,进一步加深了内地与香港地区债券市场的互联互通。

根据央行公告,“南向通”的参与主体包含两类:

一是一级交易商中的41家银行类金融机构(不含非银和农商行);

二是合格境内机构投资者(QDII)和人民币合格境内机构投资者(RQDII)。

而南向通交易对手方暂定为香港金融管理局指定的“南向通”做市商,根据公开信息,“南向通”做市商包括:

中国农业银行股份有限公司香港分行、中国银行(香港)有限公司、交通银行股份有限公司香港分行、法国巴黎银行香港分行、中信银行(国际)有限公司、中国建设银行(亚洲)股份有限公司、花旗环球金融亚洲有限公司、Credit Agricole Corporate and Investment Bank、香港上海汇丰银行有限公司、中国工商银行(亚洲)有限公司、J.P. Morgan Securities (Asia Pacific) Limited、瑞穗证券亚洲有限公司、渣打银行(香港)有限公司。

“南向通”年度总额度为5000亿元等值人民币,每日额度为200亿元等值人民币。可投资范围是在境外发行,并在香港市场交易流通的债券。

南向通”主要涉及的金融基础设施包括:

金融基础设施,主要角色:

中国外汇交易中心(全国银行间同业拆借中心)(CFETS), 向市场参与者提供债券交易相关服务(与境内交易平台提供债券信息、报价信息,完成请求报价,就在CFETS系统达成的交易提供成交单);

中央国债登记结算有限责任公司(CCDC) 与CMU连接,为境内投资者开立名义持有人账户;

银行间市场清算所股份有限公司(SHCH),跨境银行间支付清算有限责任公司(CIPS) 跨境人民币支付;

香港交易及结算有限公司(HKEX) 部分标的债券的挂牌;

香港金融管理局债务工具中央结算系统(CMU) 作为香港债券登记结算机构,提供债券登记、资金结算、付息兑付服务;

境外交易平台与CFETS系统连接,提供相关交易服务;

境内托管清算银行,首批境内托管清算银行为工商银行、中国银行和中信银行。

“南向通”的债券登记托管、清算结算、付息兑付、公司行为等由中国人民银行认可的境内债券登记结算机构(SHCH或CCDC)、境内托管清算银行与香港金融管理局认可的香港地区债券登记结算机构(CMU)、香港托管银行协作完成。资金支付通过人民币跨境支付系统(CIPS)办理。其中,“南向通”采用国际通行的名义持有人制度安排进行债券的托管结算。

以一级交易商为主要投资者的南向通主要交易和结算流程(其实和国内发送请求报价很像)为:

1、以一级交易商为主要投资者的境内投资者需要通过中国外汇交易中心的系统,向境外交易对手(香港金融管理局指定的“南向通”做市商)发送请求报价;

2、“南向通”做市商通过中国外汇交易中心CFETS系统或者境外交易平台向境内投资者回复报价;

3、境内投资者选择其中1笔报价进行确认,报价交易确定后,交易系统会生成成交单(和大家看到的成交单要素几乎一致);

4、开始进入结算流程,南向通采用“名义持有人制度”来进行债券托管结算,境内债券登记结算机构等可作为名义持有人,比如上海清算所(SHCH)、中央结算公司(CCDC),目前主要是上清所。考虑到境外债有人民币计价和外币计价,这里主要说人民币计价的点心债。结算的时候,通过人民币跨境支付系统(CIPS),资金在投资者资金账户和做市商资金账户中实现划转;

5、境内债券登记结算机构在香港金融管理局债务工具中央结算系统(CMU)中为境内投资人开立名义持有人账户,交易的债券过户到名义持有人账户,该账户记载代境内投资者名义持有的全部债券余额。同时,境内债券登记结算机构还为投资者在境内开立债券账户,用于记载购买债券情况。

这样,一笔“南向通”交易就完成了。需要注意的是,目前由于国内不同监管部门对于跨境资金流动仍然有严格要求,因此也会出现在不同背景下对“南向通”进行额度管理的情况。

当然,目前南向通投资城投债实际处于暂停状态,这当然有包括汇率在内的多方面考虑。但是我们相信,这种情况不会持续,未来有一天,南向通投资城投债会重新开放。

不过,届时境内外债是否还有这么大的利差,就不好说了。