在国内,海外投资早已不是富人的专利,普通人也同样有了此类需求。无论是为了子女留学,还是移民和养老,抑或只是单纯想让资产更多元化,需求多种多样,但大部分人对如何进行海外投资却知之甚少。

海外市场既没有方便快捷即取即用的“余额宝”,也没有近似刚兑还能收益不错的银行理财,股票市场充斥着听都没听过的公司名,海外房地产……高昂的维护费用和税率也是不得不考虑的成本。那么究竟如何踏出海外投资的第一步?又是否有一条行之有效且经过验证的途径呢?

1、海外投资和国内投资大有不同

为什么在国内很容易就能获得的收益率,在海外就这么难

在国内,依靠银行理财等风险较小的投资方式就能够获得不错的收益。我国的银行理财能提供4%左右的近似无风险收益率,如果稍微愿意承担一些风险,年化收益率6%-8%的信托产品也不难寻觅。而至于这几年风靡一时的P2P,收益率就更夸张了。

这种收益率有多么“难得”?举个例子大家就能明白。美国股市近五年的年化收益率大概是14%,这还是在极低利率和经济复苏的叠加下出现了一轮大牛市的结果,而且在此过程中最大回撤也有接近10%。而中国的P2P平台似乎不费吹灰之力,就可以实现和这个差不多的收益率,且收益呈线性增长毫无回撤。如果不是风险收益匹配的经济学理论在中国被证伪了的话,那就一定是国内的风险定价体系出了问题。

图 2012-2016年美国股市和中国P2P平台累计收益率比较

资料来源:Bloomberg;注:US Equity以标普500收益率为代表,China P2P为年化收益率14%(网贷之家统计的近五年来主流P2P平台平均年化收益率)

这种风险低收益高的情况,主要原因还是国内的信用风险体系不成熟。尽管这两年在债券市场的违约偶有耳闻,但主要是机构投资者所在的银行间市场,与普通老百姓关系不大。与此同时,无论是信托还是银行理财,即便出现了兑付困难的情况,相关金融机构也会想尽一切办法进行刚性兑付。因为这不但关系到金融机构的信誉,也是政府维护社会稳定的需要。在这样“扭曲”的风险定价体系中,投资者很容易产生一种“不需要承担风险,收益也能不错”的幻觉,并将其带到了海外投资中。

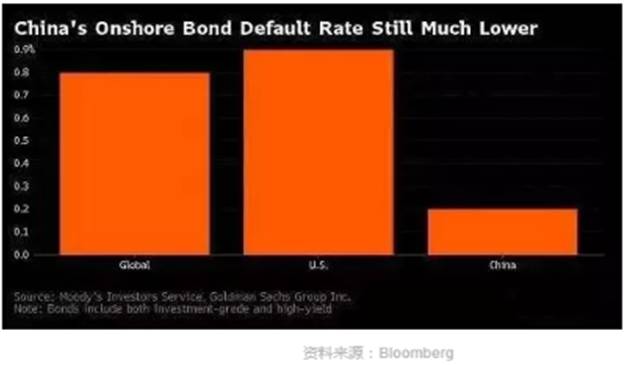

图. 截止2016年中,中国在岸债券违约率仅0.2%,远低于海外市场的0.8%-0.9%,而债券市场还是中国金融市场上风险事件比例最高的部分

海外金融市场要获取收益必须要承担风险

海外金融市场经过了一百多年的风风雨雨,早已形成了一套较为有效的风险定价体系。再加上金融危机之后各国央行的一轮轮量化宽松,无风险利率被压到了前所未有的低水平。换句话说,想要不承担风险,海外银行的定期存款利率在0.1%-0.5%不等。如果愿意锁定一个很长的期限,美国十年期国债的年化收益率在2.5%左右。但是既想要流动性,又不愿承担很高的风险,同时还想要一个远高于无风险利率的收益率,这在海外投资中几乎是一件不可能完成的任务。

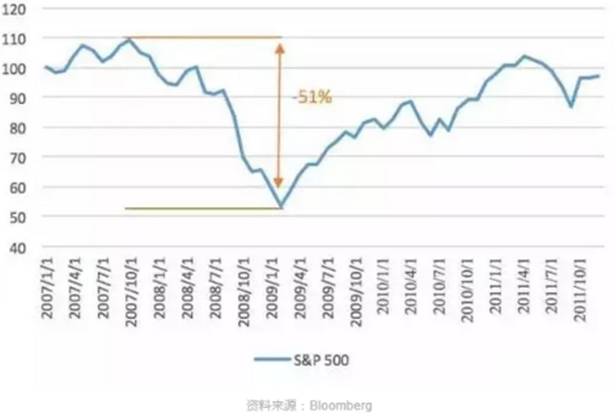

股票投资是否可以实现这个目标呢?从过去这些年来看,似乎是可以的,但这建立在一场大牛市的基础上。而事实上,仅仅将投资周期延长到十年,股票投资者就必须经历2008至2009年那场50%以上的股市暴跌和资产回撤--不但将之前五年里的收益一次性抹平,而且在未来数年里也很难从“坑”里爬出来--这对于绝大多数个人投资者来说,都是难以接受的。

图. 美国股市在2007-2012年期间的表现

更何况,海外特别是欧美股市中除了部分跨国公司是国人所熟悉的之外,绝大部分的标的对国内个人投资者来说都闻所未闻,加上语言上的隔阂,想要做好海外股票投资谈何容易。

所以国内投资者走出国门去买股票,最常见的还是投资中国概念的股票,譬如港股、中概股等。但一方面这无法起到分散风险的作用--事实上这些公司基本上和国内资产一荣俱荣一损俱损,另一方面还要面对截然不同的市场“玩法”。殊不见在国内风生水起的公募大佬,奔私后发行的海外市场产品业绩也是乏善可陈?

这么说来,即便国内投资者愿意承担一定的风险去参与到海外金融市场中,又去哪里寻找理想的投资标的、获得所匹配的投资收益呢?我们认为,基金可能是个不错的切入点。

文艺复兴RIEF,抵御下跌损失,捕捉上升趋势

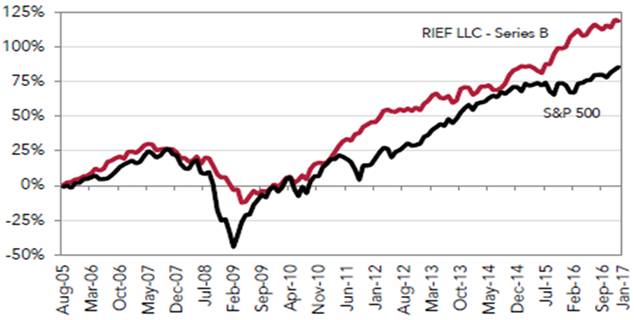

RIEF于2005年8月成立,至2017年1月止,历经了2008年金融危机以及各种股市经济周期,依然获得了年化10.89%的优异报酬率(扣除所有管理费与业绩提成)。如果我们细看不同周期市场RIEF所表现的情况,将会有更多惊人的发现:

1.金融危机时回撤只有标普的一半:

2007年10月至2009年2月,RIEF的表现為-18.94%,相较于標普500 同期表现-38.84%,回撤仅不到大盘的一半,证明了RIEF操作策略能成功降低股市崩盤帶來的損失。

2.面对金融危机仅花28个月就成功回补金融海啸损失:

在2011年6月,文艺复兴RIEF累积收益再创2007年高点,距离2009年2月,RIEF仅28个月完全回补了金融海啸的回撤。标普500则花了37个月,在2012年3月才再创2007年高点。再次证明了RIEF在市场发生危机时,能够快速进行修正弥补损失的能力。

3. 牛市时收益表现高于大盘:

在金融海啸时,RIEF的跌幅仅大盘的一半,但牛市时RIEF的表现一点也不输给大盘,我们细看2010年至2016年 RIEF 的表现,RIEF从2010年至2016年的年化收益率为17.70%,同期标普500的年化收益为12.83%,证明了RIEF在大盘下跌时能降低投资者的损失,但在大盘上涨时亦能捕捉上升趋势。 .

图 RIEF基金成立于2005年8月至2017年1月业绩表现

RIEF基金成立于2005年8月至2017年1月,历经2008年金融危机,年化报酬率依然维持10.89%良好的收益水准。

2、为什么说基金是个人进行海外投资的更优选择

海外基金的丰富程度和国内不可同日而语

说到基金,大家的印象可能还停留在股票型基金和债券型基金,此外再加上个“宝宝”类货币基金。而在海外市场,基金产品的丰富程度其实是超乎想象的。除了常见的股票、债券、货币型基金外,还有大量的商品、房地产基金,以及自带“配置属性”的配置型基金。

Python机器学习策略工作坊(深圳)

. Python机器学习模块应用技能

Mongodb数据库处理大数据

机器学习策略代码模板与回测绩效

业界真实经验教学,打造全程真实编程体验

SVM、决策树、隐马尔可夫模型、

套索回归、卡尔曼滤波、

神经网络、深度学习…

2017年 10月2日-6日 深圳

咨询电话/微信:18516600808

这其中,股票基金的投资标的又分为发达市场或新兴市场,亦或是某个单独国家,也有专门的行业基金;而债券基金也有发达市场或新兴市场,还根据资产类别分为投资级债券、高收益债券、通货膨胀保值债券等不同类型,它们即使在同一个经济周期阶段中的表现也截然不同。而当国内的商品基金还处于投资商品相关股票的阶段时,海外的商品基金都直接持有相关商品的期货合约,因此和商品价格的走势有着更好的拟合度。

海外优秀基金的管理水平有保证

近些年来,国内的基民越来越多,大家纷纷养成了定投基金的习惯,并在前两年的大牛市中尝到了甜头。说起基金公司,很多基民如数家珍,基金公司也在着力培养自己的特色,力求从千人一面的基金产品中脱颖而出。但对于海外的基金公司,很多国内的投资者还是知之甚少。或许巴菲特的大名早已远扬,但说到拥有七十年资产管理经验的富兰克林邓普顿基金(Franklin Templeton),或是欧洲资产管理巨头东方汇理(Amundi),知道的人却是寥寥。

事实上,海外市场的老牌基金公司都已经经历了数个经济周期的洗礼,形成了各自鲜明的投资特色,投研人才也具有很强的稳定性。例如说起桥水基金(Bridgewater),自然会想起全天候对冲基金。或者比美巴菲特与索罗斯的文艺复兴(Renaissance Technology),其大奖章基金的接近年化40%的报酬率成为金融界难以突破的传奇。

翻开这些优秀基金公司的人员名单,团队平均共事年份动辄以数十年计,投研人员之间有着深度默契。更重要的是,据彭博统计,美国六百多位共同基金经理的平均年龄是54.9岁,他们对市场的理解也绝非一日之寒。因此在海外,个人投资者常会十年如一日的信任某家基金公司或是某个基金经理,这是目前国内”基民”还难以想象的事情。

比美巴菲特与索罗斯,量化对冲基金界的法拉利

成功的量化基金,来自于模型的成熟度,以及对抗各种市场状况的危机应变能力,拥有30多年经验的文艺复兴科技,经历了各式各样经济周期的洗礼,在量化模型的成熟度以及模型的修补能力均是行业首屈一指。是投资人最梦寐以求想一窥究竟的传奇公司。

文艺复兴成立于1982年,创始人为詹姆士?西蒙斯(James Simons),是目前金融界所公认的量化投资的鼻祖基金之一,旗下基金均采用量化方式进行投资。其中最为人知的就是1988年开始运行旗舰大奖章基金(Medallion Fund),截至2016年6月30日,年均回报率约为40% (扣除5%管理费与44%的业绩提成),共创造了约550亿美元的利润 (资料来源:彭博新闻社)。

知名金融数据的跨国集团”彭博新闻社(Bloomberg)”曾评价文艺复兴旗舰大奖章基金是金融界中最神秘的印钞机器。TED大会于2015年进行了一次文艺复兴科技创始人詹姆士·西蒙斯的专访,称其为”颠覆华尔街的数学家”(The mathematician who cracked Wall Street)。

长期稳定的团队是文艺复兴维持优异绩效的原因是一,文艺复兴的高层管理团队均在公司服务超过15年以上,公司的环境氛围,以及诱人的激励机制,让文艺复兴得以吸引全球顶级优秀人才。从公司成立起,员工离职率一直维持在很低的水平。

文艺复兴科技的计算机能力与运算速度号称与美国太空总署NASA并驾其躯,量化模型也会随着时间不断与时俱进,30余年的大数据累积导致市场上已经鲜有能与文艺复兴匹敌的量化投资机构。

海外基金投资的正确姿势

那是不是做海外投资,就只需要买一两只基金并长期持有了呢?这显然又陷入了另一个误区。有研究显示,一只基金确实能够在一段时间内超过市场表现,但是很难在十年以上都持续跑赢市场。这是可以理解的--同一只基金可能换了经理,而同一个经理,基金规模变大后获取超额收益也会变得更难。

除此之外,不同的基金又适合于不同的周期阶段。即便是在金融危机中大举做空次贷类产品,豪取几十亿美元利润,出尽风头的保尔森旗下基金,在2011年也因为踩中嘉汉林业的黑天鹅,当年亏损达到53.58%,成为全球业绩倒数第一的对冲基金,让投资者一朝回到解放前。

因此,树立正确的资产配置理念,在专业机构指导下筛选出最合适的一篮子基金以实现资产配置,才是海外投资的正确姿势。

3、用资产配置的方式进行海外投资的重要性

分散化的资产配置有助于平滑投资波动

其实对于绝大多数国内投资者而言,进行海外投资的首要目的都是保值而非增值。要想单纯博取高收益,国内的机会多、发展快,投资者又更加熟悉,显然是更为合适的“战场”。对于大多数个人投资者,资金出海的首要目的是为了规避风险分散资产,在这基础上再进一步追求收益才是最明智的选择。因此,如何能让收益的波动尽可能收敛,其实是比收益率更重要的指标。

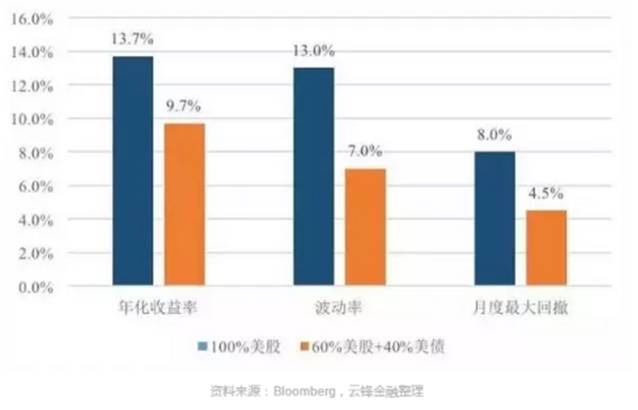

海外的金融市场较为成熟,已经形成了与经济环境比较稳定的关系,容易通过资产类别间的此消彼长来对冲风险。我们以简单的60/40股票和债券两类资产为例,说明分散化的好处。

2010-2017年间,美国标普500指数的年化收益率13.7%,波动率为13%,最大回撤(月度损失)为8%。同期,如果采用60%股票(标普500指数)和40%债券(美国十年期国债指数)的配比,并通过月度调整保持这个比例,组合的收益率会略降低到9.7%,但波动率会降低一半至7%,最大回撤也会大幅减少到4.5%,收益风险比显着改善。

图. 过去七年,采用60/40配比的美国股票+债券组合可以有效平滑收益

文艺复兴RIEF良好的风险收益比

我们将文艺复兴RIEF与其他美股大盘指数放在风险收益的二维图上,更加体现RIEF优异的风险收益比。下面这张图,横轴是波动率(以年化标准差衡量);纵轴是报酬率,投资人都希望用最小的风险获得最高的报酬,因此在这张图上越往左上角的投资组合是越受投资者青睐的。我们可以看到,RIEF自成立以来,年化波动率约为12.33%,明显小于市场指数,仅为标普波动率的60%,RIEF表现都全面优于股市其他表現,衡量风险与报酬率是非常值得选择的一个投资目标。

全球化资产配置有助于更好把握投资机会

从过去十几年全球各类资产的收益表现可以看出,没有一类资产是市场上的“常青树”,某一年表现特别优秀的资产,往往在下一年收益率大幅回落。这其实跟全球经济周期等宏观环境密切相关,对于比较积极的投资者,为了能够更好提高投资收益,需要积极进行资产配置。海外市场上一般基于不同周期将资产配置方案划分为战略性资产配置(SAA)、战术性资产配置(TAA)和动态资产配置(DAA)等。

图. 2007-2017Q1全球大类资产轮动图

资料来源:摩根资产管理《环球市场纵览- 亚洲版,2017年第二季》,反映截至31/3/17的最新数据。

注:“多元化”组合设定为以下比重:20%为MSCI世界指数(“成熟市场股票”),20%为MSCI综合亚洲(除日本)指数(“亚洲股票(除日本)”),5%为MSCI新兴市场拉丁美洲指数及MSCI新兴市场欧非中东指数的平均值(“新兴市场股票(除亚洲)”),10%为摩根新兴市场债券环球指数(“新兴市场债券”),10%为彭博巴克莱综合债券指数(“环球债券”),10%为彭博巴克莱环球高收益企业债券指数(“环球高收益企业债券”),15%为摩根亚洲信贷指数(“亚洲债券”),5%为MSCI美国房地产投资信托指数(“美国房地产”),以及5%为彭博巴克莱美国国库券指数- 1至3个月期国库券(“现金”)。多元化组合假设每年重新调整配置。所有数据均为所指时期的美元计总回报。

10年“年化回报”以总回报数据计算,10年“年化波幅”以价格回报数据计算,代表31/12/06至31/12/16期间的表现。

海外丰富的基金类别则是资产配置的最佳助手

在实践中,我们刚才介绍过的丰富的海外基金品种可以让资产配置的作用更加明显。这是因为资产波动率和最大回撤会因为资产之间相关性的降低而降低。因此尽管美股和美债在一些极端情况还会同涨同跌,但各个国家的股票、债券,以及黄金、房地产这些类别的资产同时出现大幅下跌的几率却几乎为零。同时,如果在专业机构的指导下,通过积极调整资产配置方案,投资者还可能有机会获得更好投资回报。

总结一下,海外市场与国内市场最大的区别,在于海外市场有着成熟的风险定价体系。因此,在海外投资时若想获取一定的收益,就必须承担相应的风险。在此过程中,国内个人投资者根据投资目标,结合个人风险承受能力和风险偏好,利用完善发达的海外基金体系,进行多元化的资产配置,是海外投资的正确姿势。

来源:本文改编于2017-04-10金斧子财富”个人进行海外投资的正确姿势”

【网络课程】“亿计划”期货实战训练营-第十一期

打破传统

最强性价比

理论+实战

打造期货股票交易系统

为投资者打造全新学习交流体验

2017年10月9日

报名电话/微信:18516600808