《中国金融稳定报告》要点拾掇

天风策略,刘晨明/李如娟/许向真/徐彪

报告联系人,韩旭东/吴黎艳

报告内容和数据交流请联系:

许向真

11月2日,央行发布《中国金融稳定报告(2018)》,对2017年全球经济及我国金融体系的稳健性状况做了全面评估。相比于过去几年都在年中发布,这次的发布时间较晚,内容也十分详实。我们在阅读过200页的报告之后,就其中几个市场关心的热点进行简单整理和点评。

报告对全球经济金融形势和国内形势的判断中,都特别提到了高杠杆的问题,对于国内的杠杆风险聚焦于企业部门杠杆率和地方政府隐性债务。居民部门债务的问题在于债务上升较快,但无论从横向比较还是偿付能力看,风险尚不突出。

我国的高杠杆率主要体现在企业部门,

根据《报告》数据,截至2017年末,我国非金融企业部门杠杆率为163.6%(较16年末下降1.4个百分点),远高于欧元区的101.6%、日本的103.4%和美国的73.5%,更高于俄罗斯、印度和巴西等新兴市场经济体。

我们从BIS提取的截止2017Q3的数据也显示,我国总杠杆率位于全球中上,其中企业部门杠杆率更是大幅高于其他主要经济体。

在去杠杆的工作总结和下一阶段建议中,

《报告》都重点提到了债转股。

从16年《关于积极稳妥降低企业杠杆率的意见》开始,我国正式启动本轮去杠杆工作。《报告》也通过数据列出了过去两年的工作成果。

目前债转股协议规模1.6万亿,超出了16年中国开行高层提出的1万亿的目标。

《报告》提到了目前去杠杆工作面临的一些困难,包括国企去杠杆的动力不足、债转股模式和资金来源、投向等。

不久前发布的《2018年降低企业杠杆率工作要点》,也将企业部门尤其是国企去杠杆的关键落在债转股上。

总结来说,结合《报告》和此前几份重要文件,我们对于下一阶段企业部门杠杆问题的判断如下:

①前期官方提法从“去杠杆”转向“稳杠杆”,应认为是放缓节奏而不是改变方向。

②企业部门去杠杆的重心转移,以处置非标等为核心的金融去杠杆暂告一段落,以实体尤其是国企部门为首的经济去杠杆将作为工作重点。

③国企去杠杆主要采取比较温和的债转股手段。目前债转股的主要问题在于资金来源和期限匹配问题,及由此延伸的“名股实债”等,所以必须引入非理财资金。《报告》给出的方案是“发挥私募股权投资基金引进股权投资的作用”,通过中长期低成本的方式吸引社会资本入场。

《报告》提出了我国地方政府债务的几个问题,一是由于政府债务融资需求和金融机构“政府信用幻觉”导致债务规模迅速增长;二是通过平台公司、购买服务、PPP、各类发展基金和引导基金产生的隐性债务;三是债务的期限错配和担保链风险。其中市县级的债务风险更加突出。

从杠杆率分项的国际比较来看,我国政府部门杠杆率只有50%左右,也在警戒线60%的下方,在国际比较中处于低位。但这其中要考虑隐性债务,以及一些可能被计入企业部门债务的情况。可以认为,

下一阶段的处置重点在于隐性债务而非显性债务。目前研究报告关于政府隐性债务的规模莫衷一是,国际清算银行、IMF的对17年末的估算分别是8.9万亿和19.1万亿;国内的测算普遍更高,基本认为在30万亿以上。

如果加上隐性债务,我国政府部门实际杠杆率应该超过了60%的警戒线。

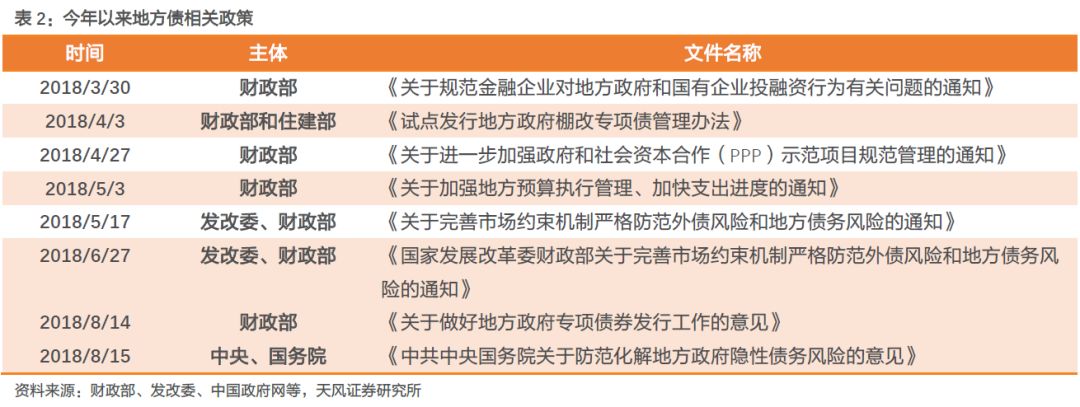

因此可以看到,即使7月末政治局会议确定了宽松取向,但对于地方债务的问题并未放松。

8月中央和国务院共同发布了《中共中央国务院关于防范化解地方政府隐性债务风险的意见》,以最高名义的方式明确了对隐性债务处置的态度。

进一步看,关于地方隐性债务的处置或将影响本轮基建托底的实际效果。

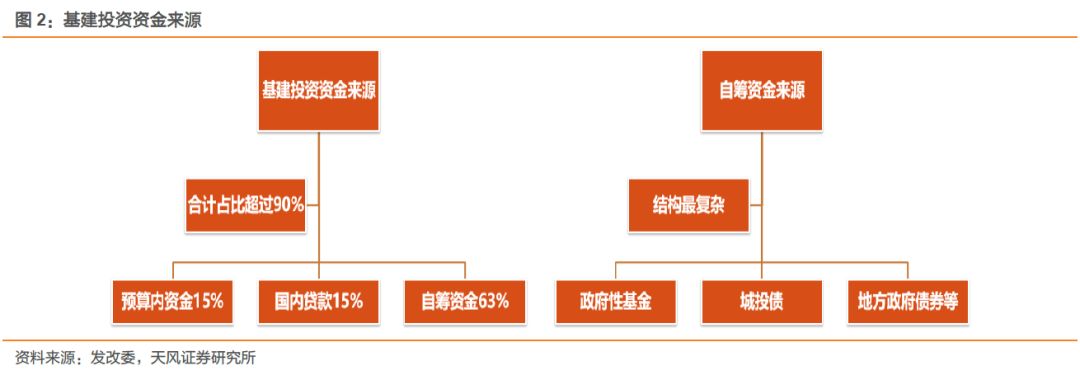

基建投资在经济中的作用是削峰填谷,往往又政府主导,分析资金来源至关重要。一般而言,在基建投资中,资金来源主要由三部分组成:一是预算内资金,占15%,主要是财政支出;二是国内贷款,占15%,主要是银行表内贷款;三是自筹资金,占比63%,主要包括政府性基金支出、城投债、地方政府债等各类债券。由于今年之前的十年内,我国经历了三轮宽松,政府融资需求的爆发倒逼了地方融资平台的井喷式发展,也成为隐性债务滋长的温床(其他还包括政府购买、政府性基金中的违规炒作、PPP、非标融资等等)。因此需要警惕,在地方债务终身问责的苛刻环境下,主要通过显性债务来支撑的基建投资不达预期的风险。

在7月的政治局会议解读上我们曾经指出,虽然为了对冲经济下行和外部压力,需要比较宽松的财政和货币政策,但会上对于地产政策的把握未见放松(尤其是“遏制房价上涨”的提法),我们也认为是这一轮宽松的底线。10月的政治局会议虽然没有再提房价问题,但从目前的政策面来看,仍然找不到地产宽松的证据。此次《报告》也用了两个专题阐述了当前地产领域的风险,分别是专题四《我国住户部门债务分析》和专题五《房地产市场发展及风险分析》。

《报告》总结房地产领域目前突出问题有三:

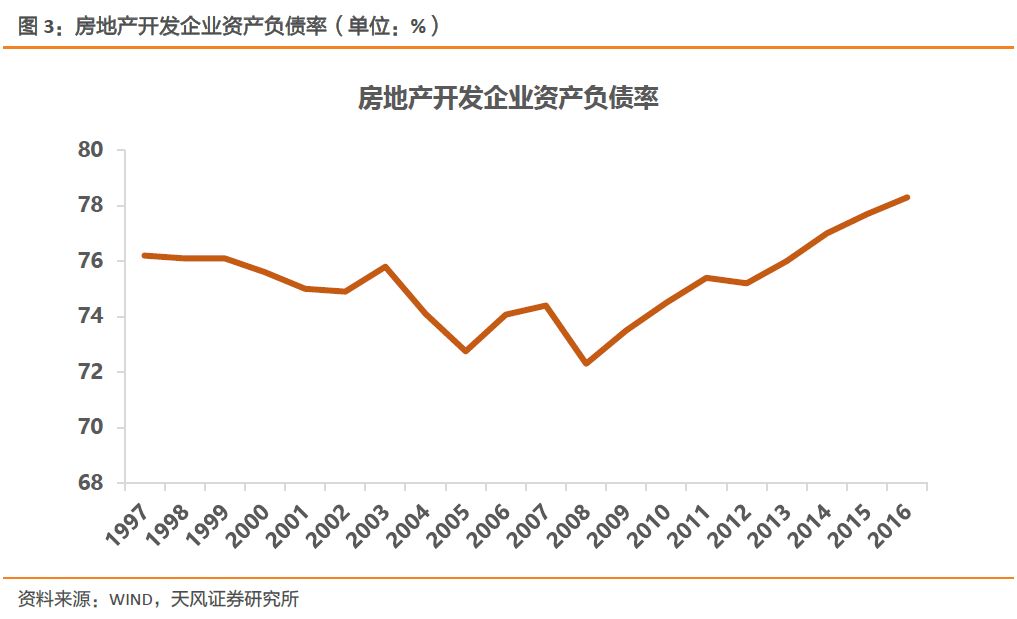

第一,房地产企业债务率较高,融资方式复杂。2017年,136家上市房企平均资46产负债率高达79.1%,比上年上升1.9个百分点,其中有26家资产负债率超过85%。

我们从wind导出的数据来看,2016年房地产开发企业资产负债率达到78.3%,为1997年以来最高。

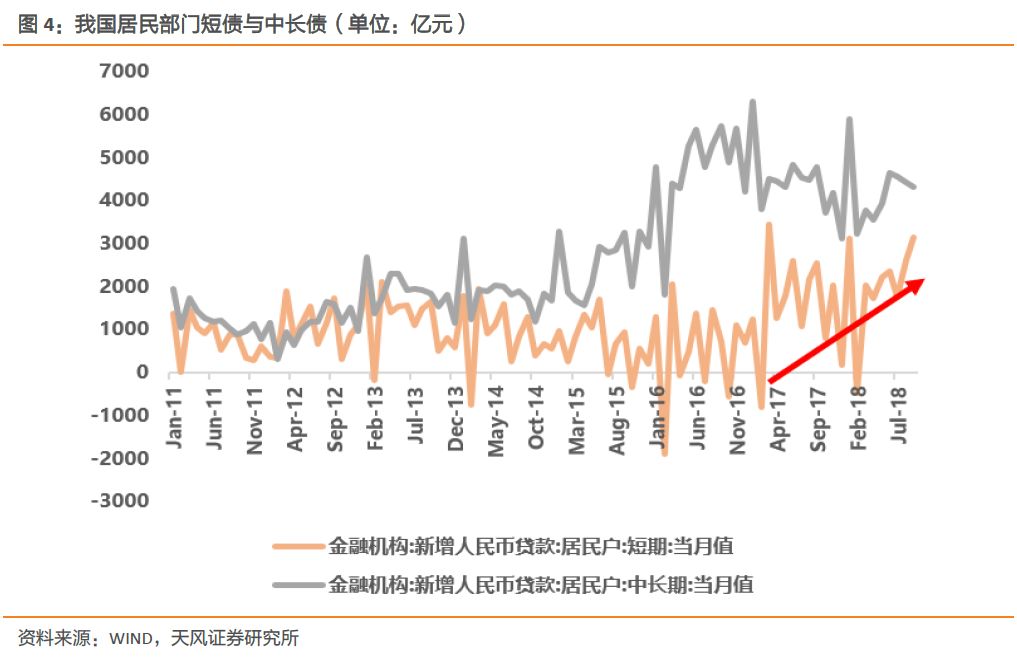

第二,居民购房存在违规加杠杆情况,其中特别提到了17年短期消费贷款增速异常的现象。

即由于16年以来金融去杠杆启动,银行收紧住房信贷,导致居民部门另辟蹊径,通过短期消费贷加杠杆进入楼市——

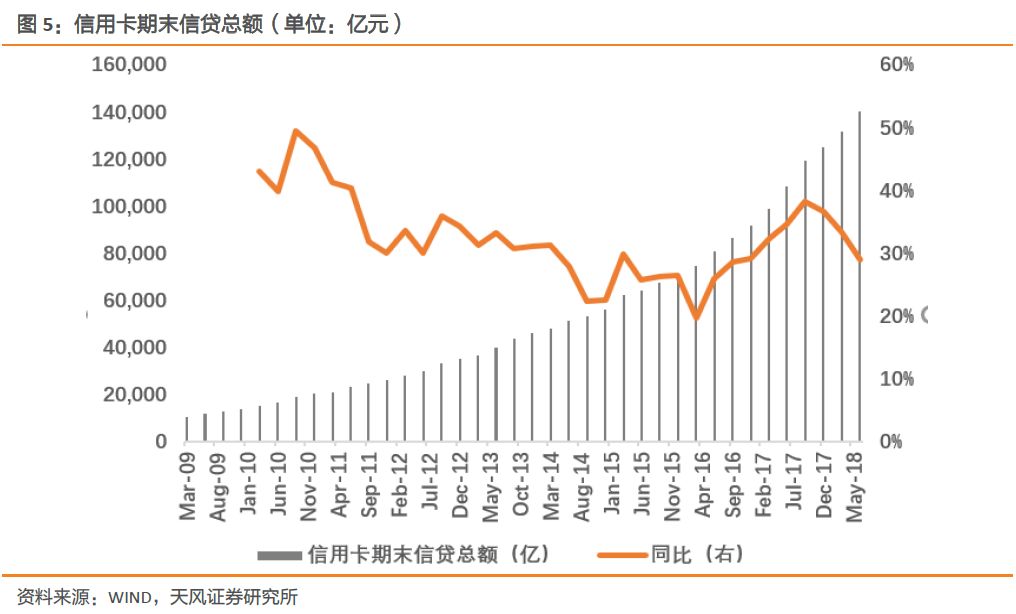

这一数据也与过去两年小额贷款和信用卡信贷规模迅速爆发相对应。

进一步讨论居民部门是不是有进一步加杠杆的空间。

根据《报告》数据,我国居民部门17年末杠杆率49%(我们通过BIS数据提取17Q3末为48%),高于新兴国家、低于国际平均水平。

但同时要注意到,一方面是债务增速较快,08年居民部门杠杆率只有17.9%;偿付能力目前良好,但债务收入比上升迅速。另一方面,我们过去10年在加杠杆,而其他主要经济体都在去杠杆。综合各经济体住户部门当前债务水平和增长趋势,《报告》认为我国住户债务风险实际上处于“高红预警”区,必须高度重视。

第三,房地产行业风险通过多种方式影响金融体系。2017年末房地产贷款余额占各项贷款余额的26.8%,一旦房地产市场出现剧烈波动,银行业将直接面临信用风险。

根据《报告》以及近期相关政策表态,我们对地产领域的判断如下:

①本轮宽松旨在对冲经济下行风险及贸易战冲击,目前主要政策、会议中都找不到地产宽松的直接证据。宽松不是政策的逆行,守住地产口子是底线。

②本轮金融去杠杆通过打击非标融资,将收窄中小房企的融资渠道,地产行业的集中度会进一步提升。

③数据上看我国居民部门杠杆率不高,但由于债务增长过快,以及过去十年同主要发达国家在杠杆周期上的背离,目前已经不具备进一步加杠杆的空间。对于P2P等短融渠道的整治也将在客观上限制居民部门加杠杆进入楼市的通道。

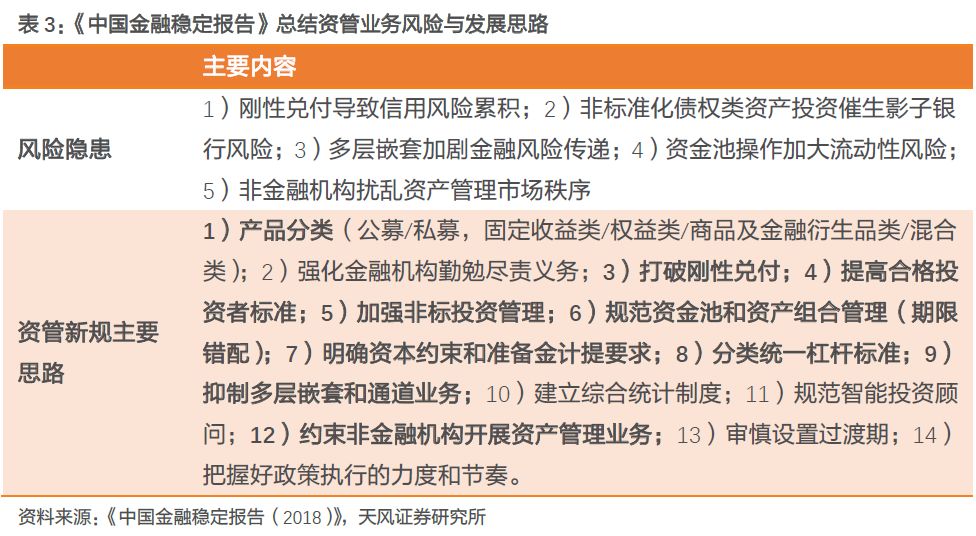

《报告》总结了我国资产管理业务发展中的风险隐患以及资管新股的总体思路。同我们此前对资管新规、理财新规的解读方向也基本一致,没有太多超预期内容。

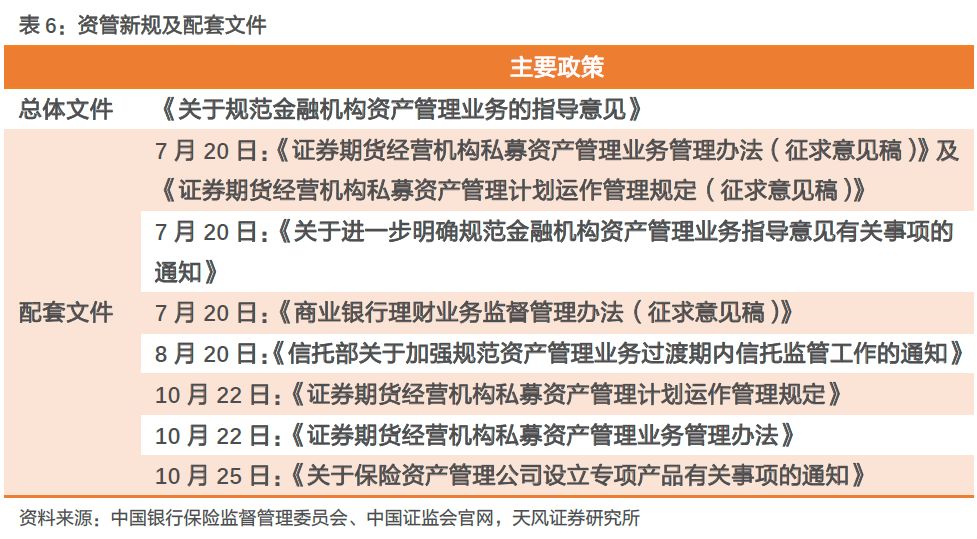

目前资管新规正式稿,以及最重要的细则——银行理财新规的正式稿都已下发,其他配套文件也陆续出台。我们总结如下:

1、关于宏观审慎和货币政策双支柱

《报告》用相当大的比重写了宏观审慎管理,并附上了10个专题,整理了我国宏观审慎管理的实践。

此外,近两年市场对于“双支柱”体系讨论较多。对今年以来四次降准及其他货币宽松政策的解读也应基于“双支柱”调控框架:

支柱一是货币政策,

主要负责经济周期,比如稳定物价、调控经济增长等。

支柱二是宏观审慎政策,

主要负责进行逆周期调节,防止发生金融风险,比如金融监管和金融去杠杆的政策,更多关注广义信贷和房地产价格。

根据 " 双支柱 " 的分工,宽松( 货币政策 ) 与去杠杆 ( 宏观审慎政策 ) 并不冲突。

央行在向市场注入流动性的同时,利用宏观审慎政策,要求相关金融机构把新增资金主要用于小微企业贷款投放,并适当降低小微企业融资成本,改善对小微企业的金融服务,上述要求将纳入宏观审慎评估 ( MPA ) 考核。

因此要明确的是,今年以来通过货币宽松对冲经济下行风险,同时利用宏观审慎政策 ( MPA ) 严格限制资金流向,并非去杠杆政策的逆行。

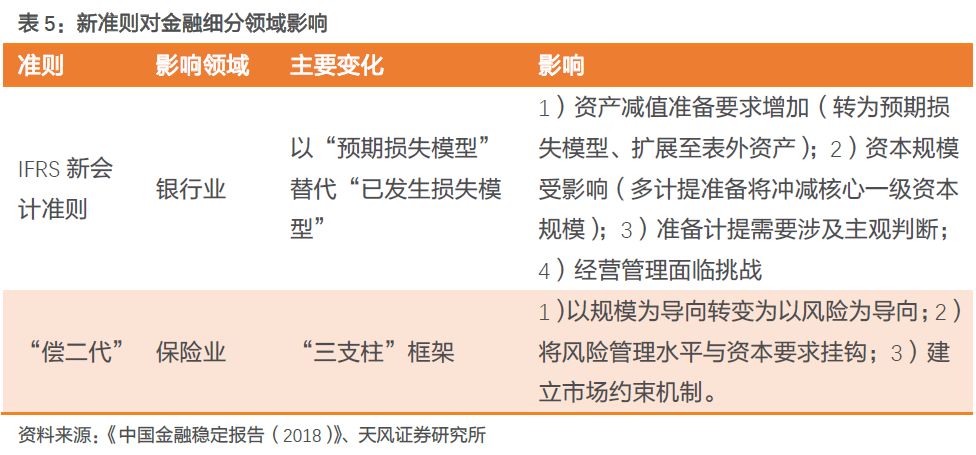

2、新准则对金融业细分领域的影响

《报告》第二部分谈金融业稳健性评估,主要从经营情况和潜在风险阐述了当前我国银行业、保险业、证券业的发展现状。另外,针对近年来一些行业准则的变化,《报告》也通过几个专题分析了对细分领域的影响。

详细行业数据参见后文。

上游资源类:

原油

价格继续回落,目前布油73美金左右。

煤炭

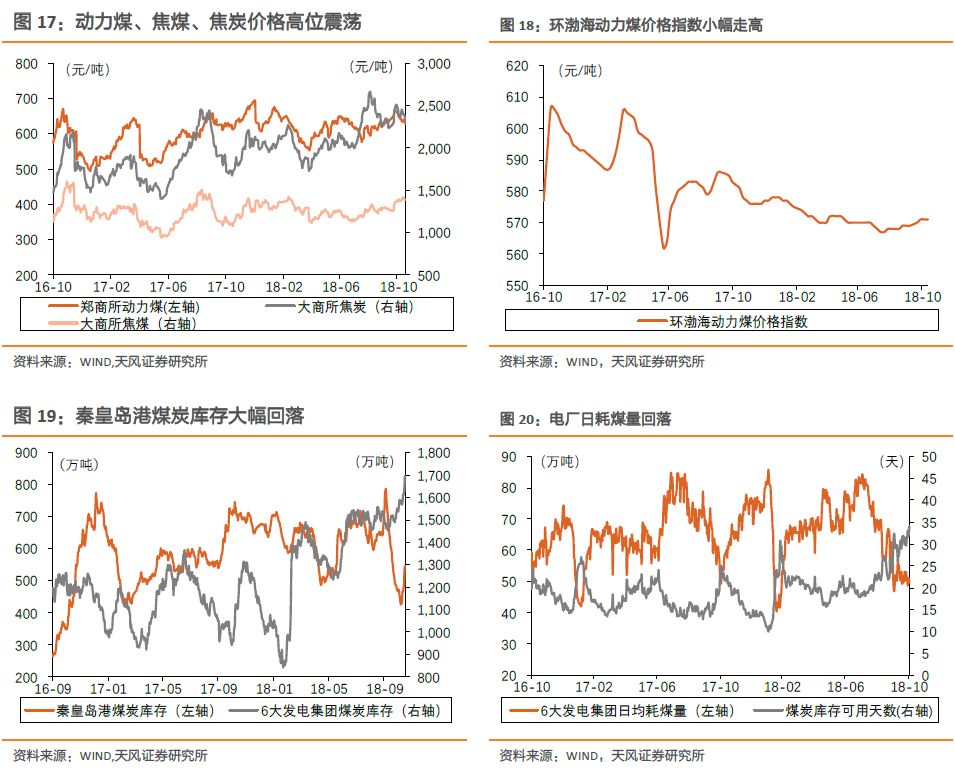

主要品种中,动力煤价格随着大秦线检修完毕而高位回落(秦皇岛港口价663→642);焦煤价格继续持稳。需求方面,10月粗钢产量同比继续维持高位;6大发电集团日均耗煤量10月下半月大幅降至50.91万吨,10月全月日均51.55万吨,( 8月、9月全月日均分别为76.36万吨、63.14万吨,去年10月日均63.73万吨);

库存方面,国内大中型钢厂炼焦煤可用天数小幅升至14.2天,焦炭平均可用天数升至8.5天;六大集团煤炭可用天数升至34.09天(11月2日)。

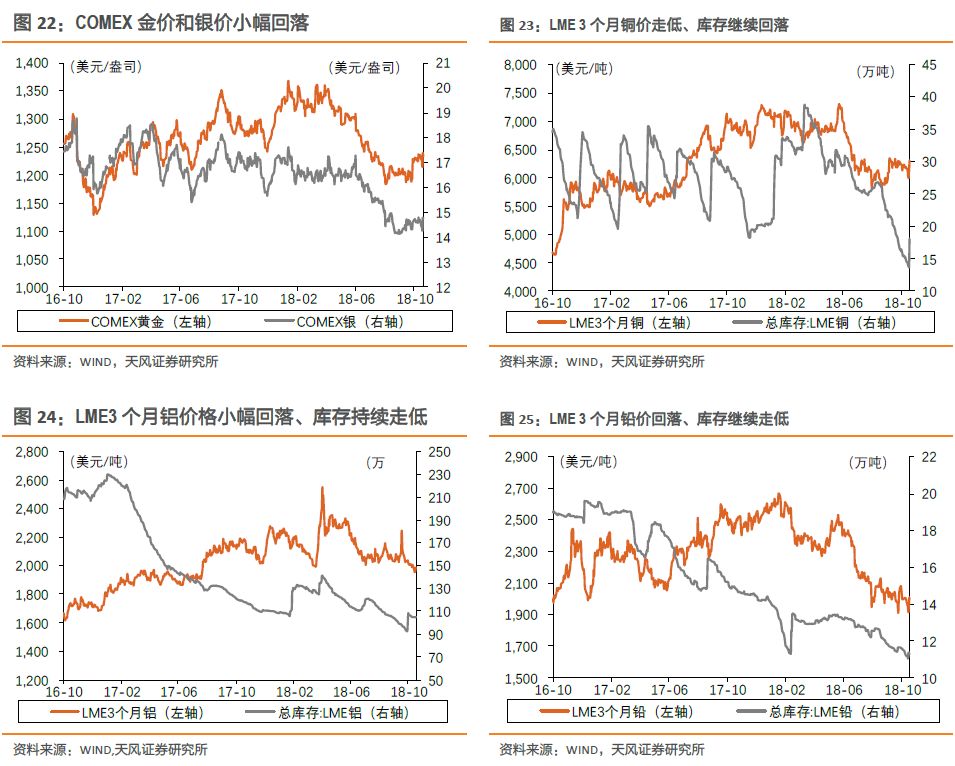

有色

方面,国内期现货价格均趋弱;电解铝库存9月上继续下降,11月1日库存比10月15日低10.1万吨。

中游制造类:

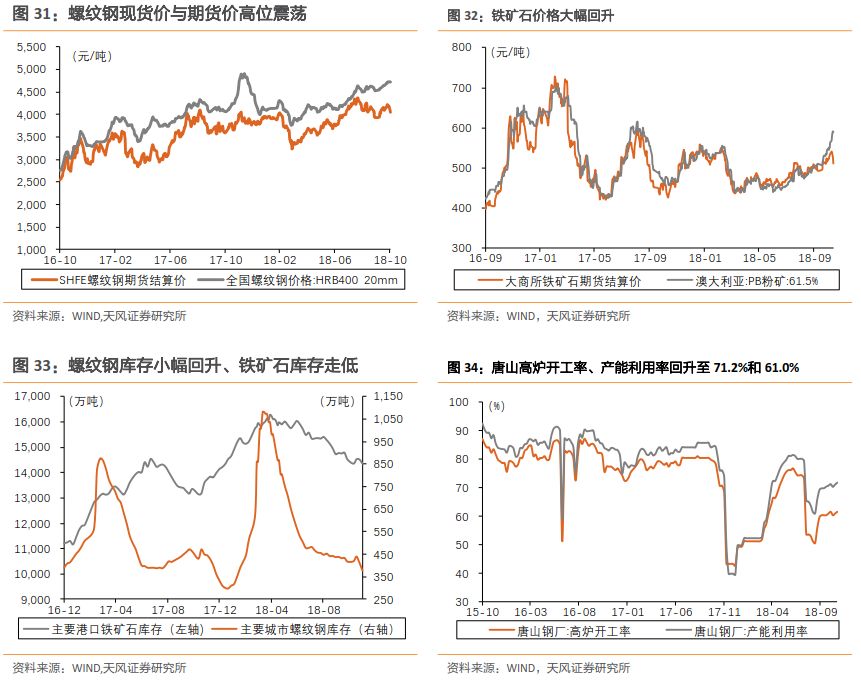

钢铁

10月下主要品种螺纹走强、热轧走弱,卷螺价格倒挂幅度拉深;高炉开工率由68.65%降至67.54%;

螺纹钢库存10月下继续厂库社库双降。

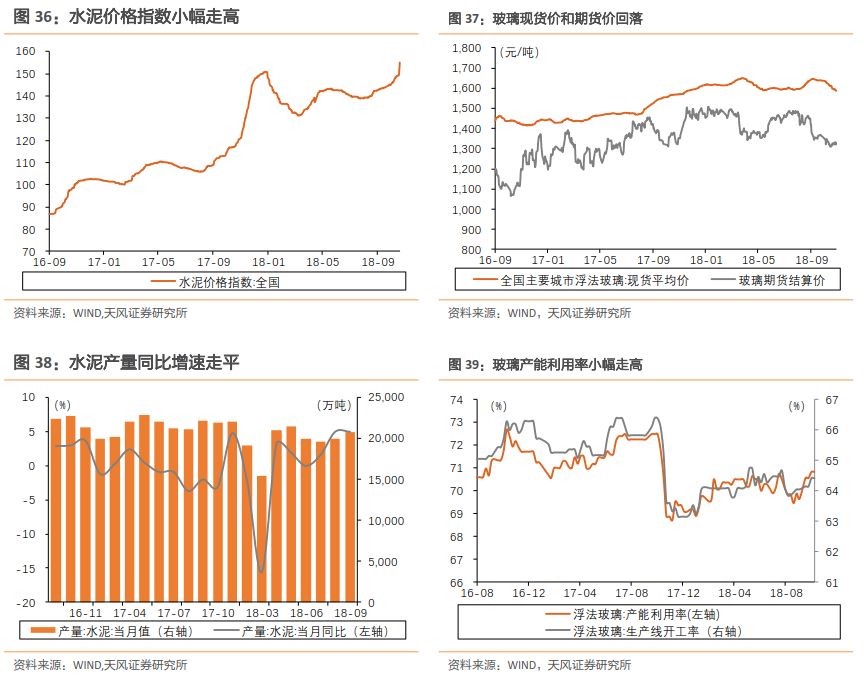

建材

方面水泥价格走高,华东、中南涨幅较大;玻璃价格指数回落。

海运指数

方面10月下BCI走强,BDI和BPI走弱。

下游消费类:

地产

销售方面,成交有所回暖。

汽车

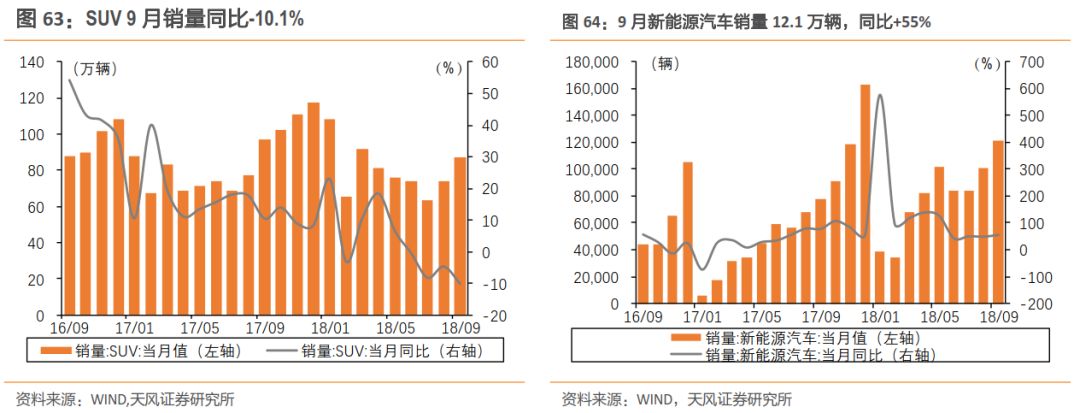

方面新能源车9月累计销量72.1万辆,同比增81.2%,前9个月累计同比数持续回落。

10月下(截止31日)涨幅排名前5的申万一级行业分别是非银(8.90%)、地产(8.20%)、银行(5.68%)、计算机(2.87%)、传媒(2.72%);涨幅垫底的是食品(-13.53%)、休闲服务(-5.43%)、家电(-2.97%)、化工(-2.77%)、医药(-1.68%)。

从PE历史序列来看(除周期),除银行以外,目前各行业估值均低于12年以来中位数。

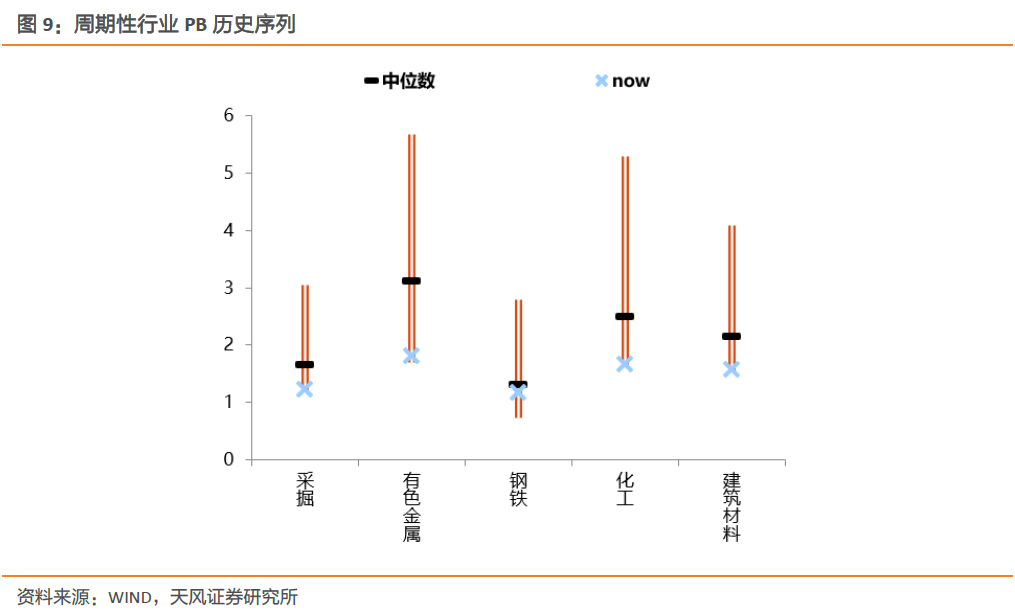

从周期行业PB历史序列来看,目前钢铁、建材、采掘、有色、化工估值均低于12年以来中位数。

过去半个月核心行业政策如下:

1、上游资源:油价高位回落,煤价高位震荡,日耗煤量回落

1、

原油

:油价高位回落,库存同比回升,产量小幅走高

2、

煤

炭:煤价高位震荡,日耗煤量回落

3、

有

色:金银价格反弹,铜价企稳,铝价回落

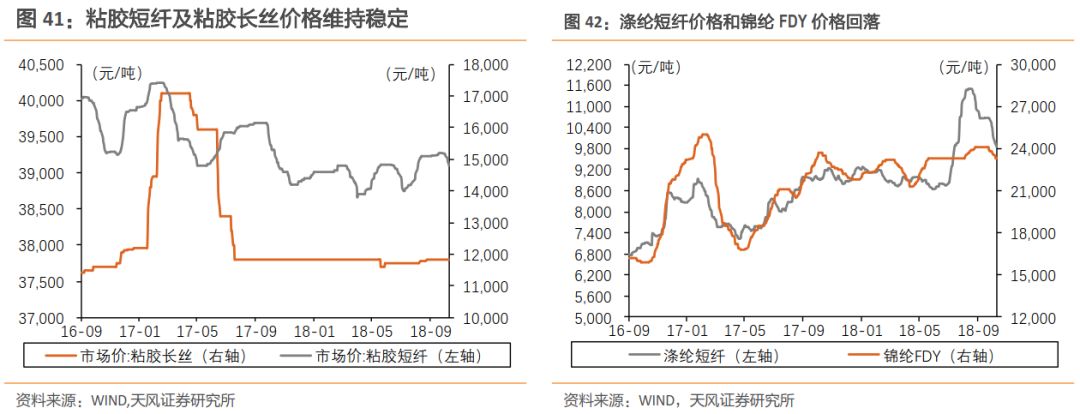

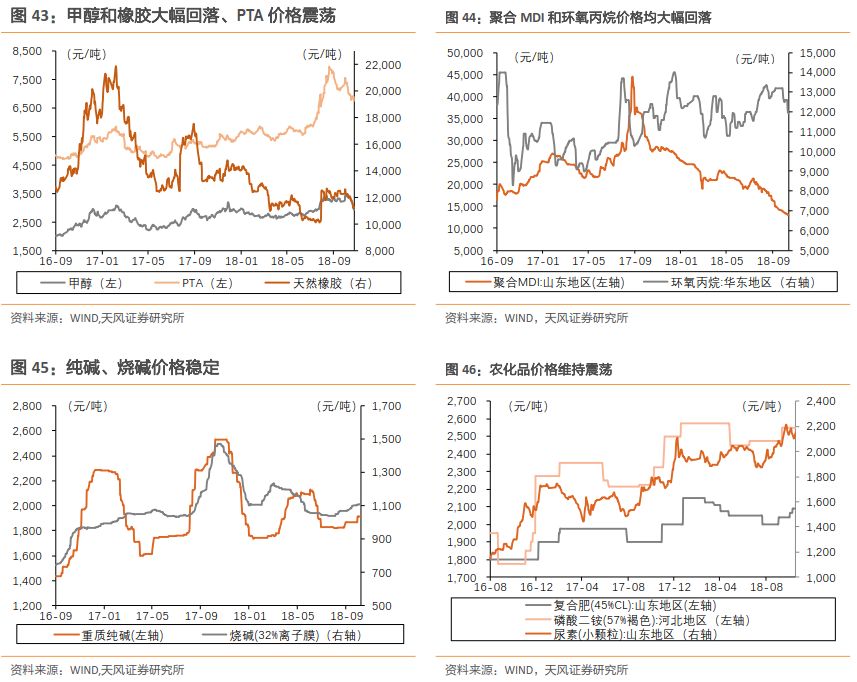

二、中游材料与制造:螺纹钢价格高位震荡,化工品价格普遍回落

1、

钢铁:螺纹钢价格高位震荡,铁矿石价格大幅回升

2、建

材:水泥价格小幅走高,玻璃价格继续回落

3

、

化

工:甲醇和橡胶价格大幅回落、PTA震荡,尿素小幅回落

4

、

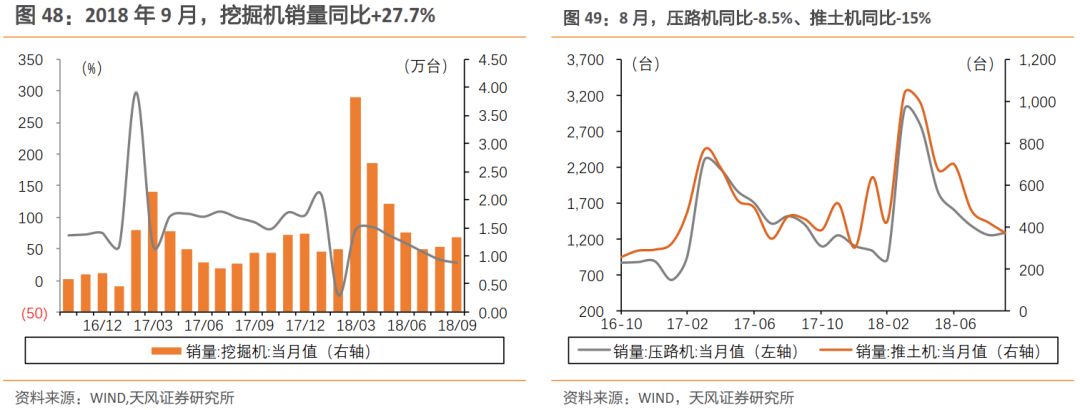

机

械:9月份挖机销量1.34台,同比增长27.7%

5

、

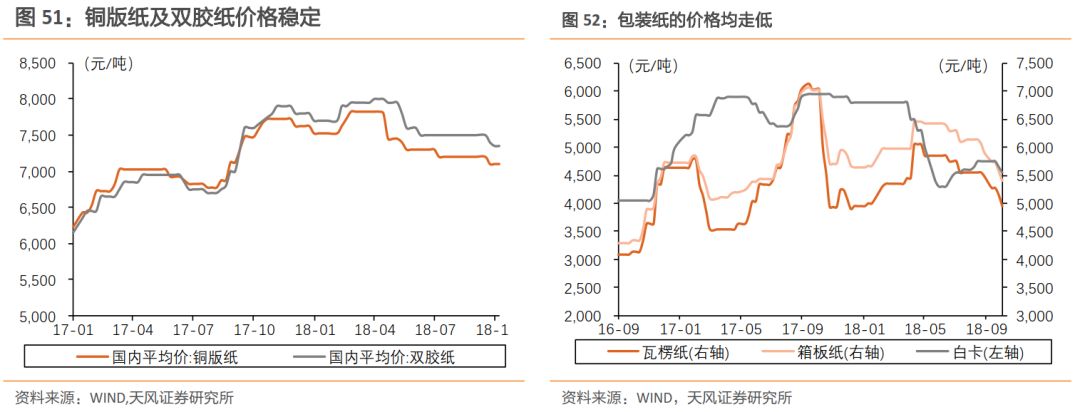

轻

工:文化纸价格稳定,包装纸价格走低

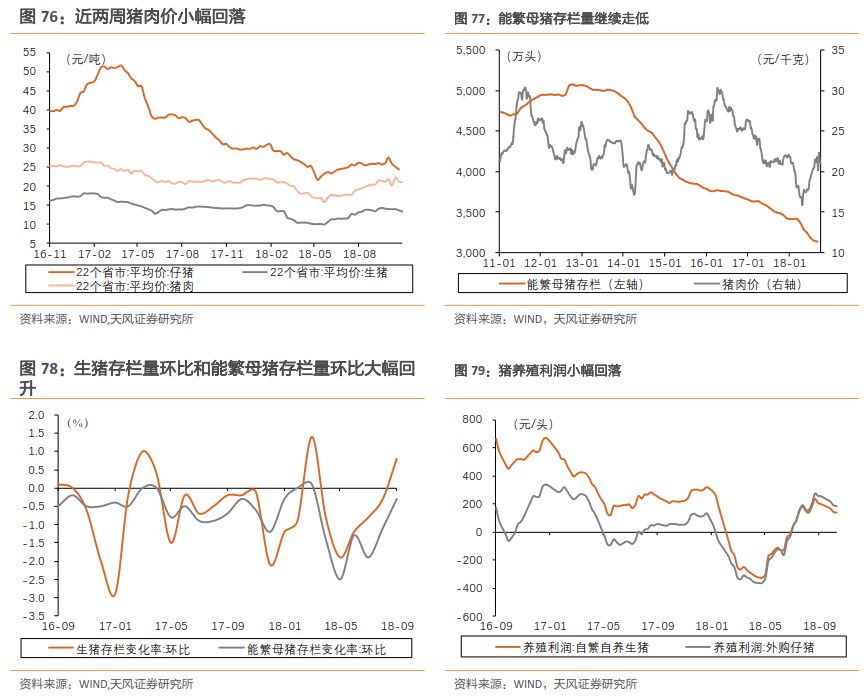

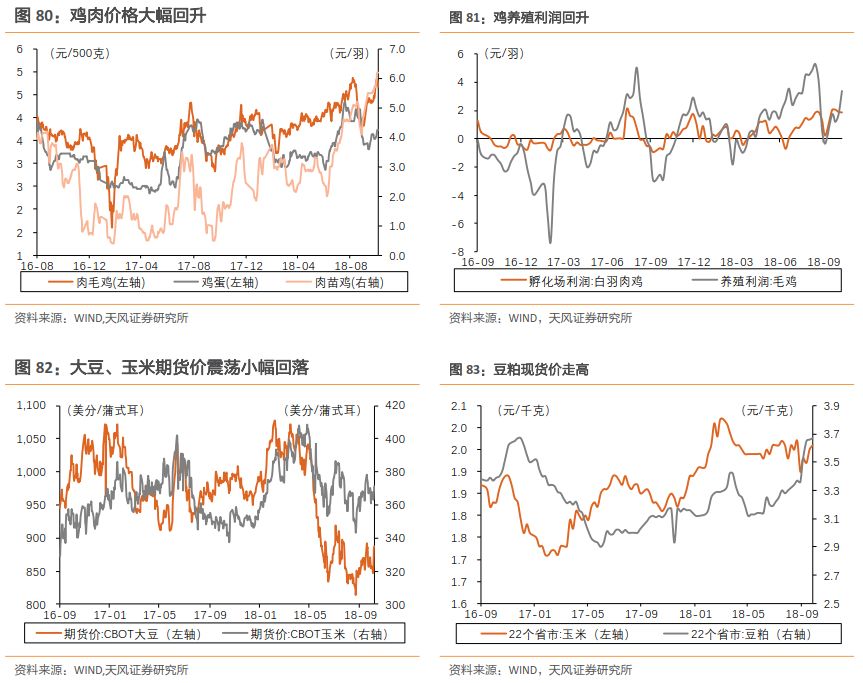

三、下游消费:住宅价格指数环比回落,猪肉价回落,费城半导体指数大幅回落

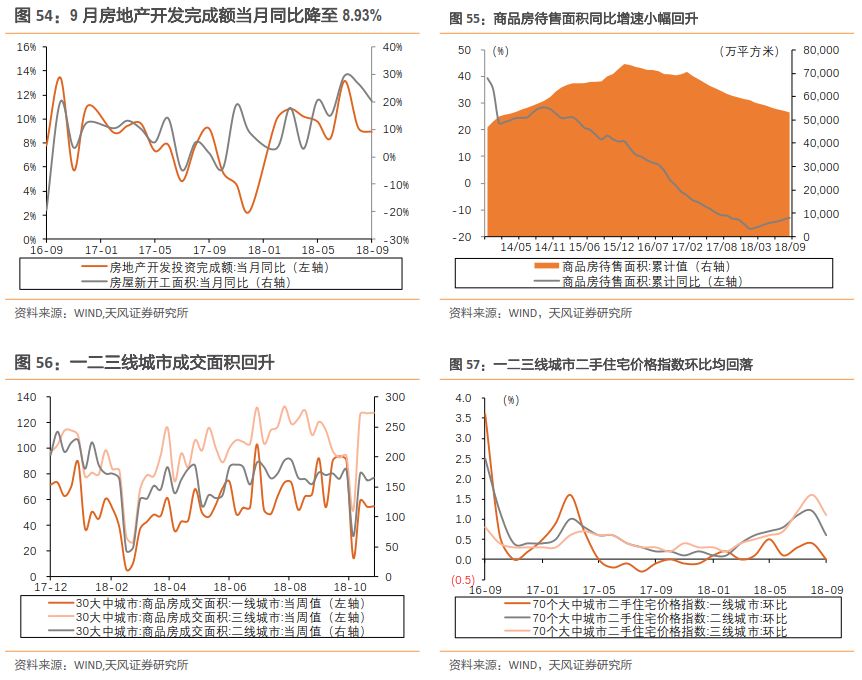

1、地产:一二三线城市二手住宅价格指数环比均回落

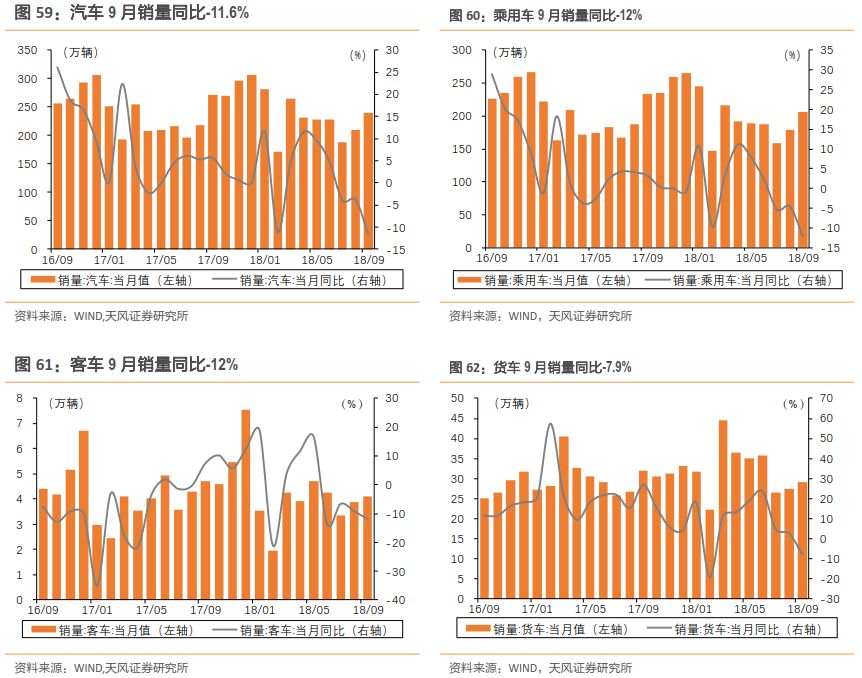

2、汽

车:汽车9月销量同比-11.6%,新能源汽车销量同比+55%

3、

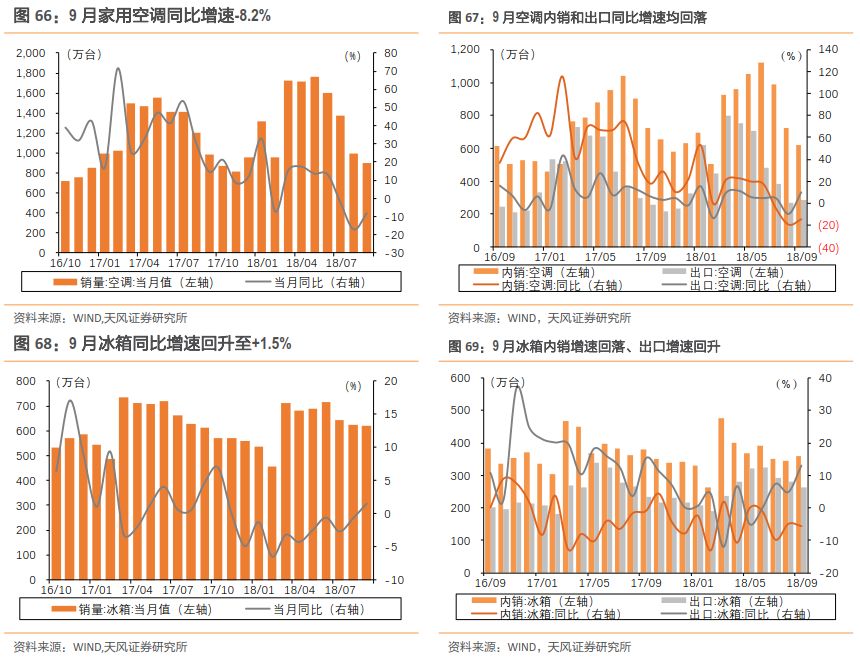

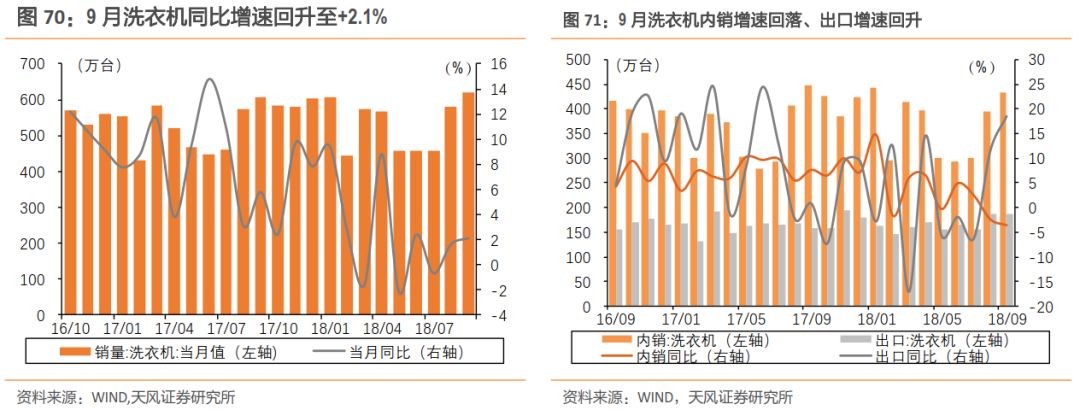

家电:9月空调/冰箱/洗衣机销量同比增速-8.2%/+1.5%/+2.1%

4、医

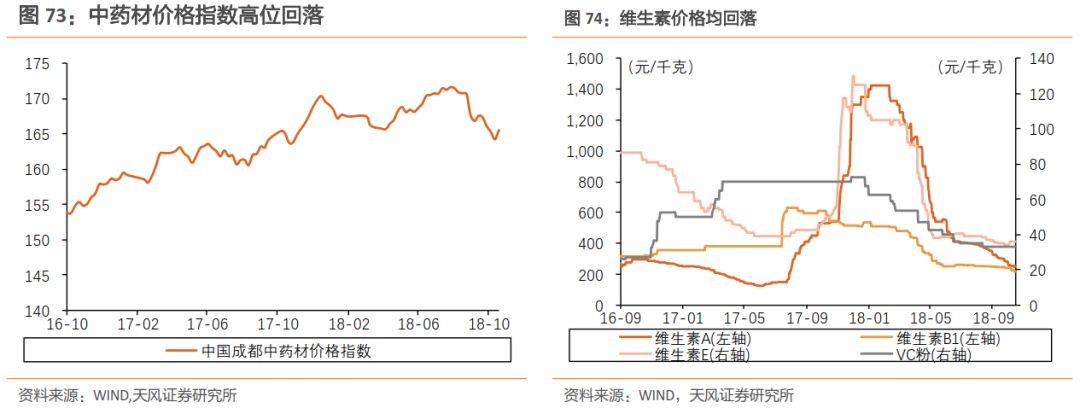

药:中药材和维生素价格均回落

5、农业:猪肉价小幅回落,鸡肉价大幅回升

6、

电子:内存价格有所企稳,费城半导体指数大幅回落

7

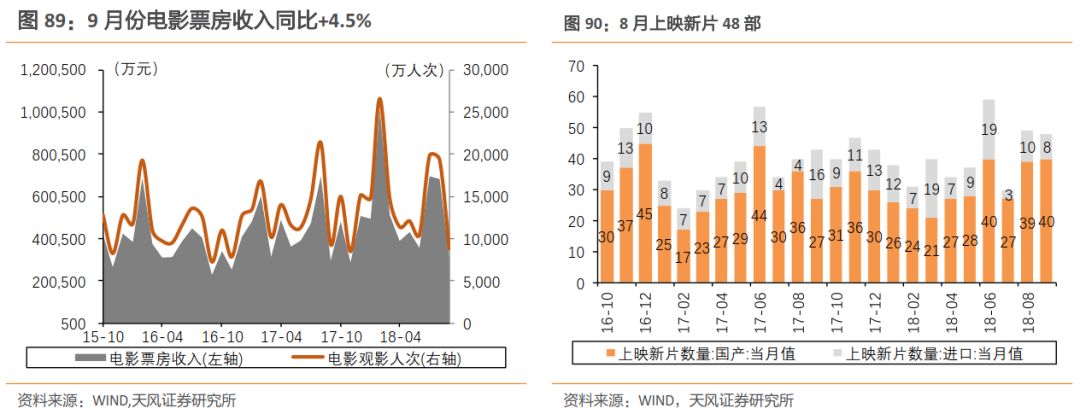

、

传

媒:9月份电影票房收入同比+4.5%

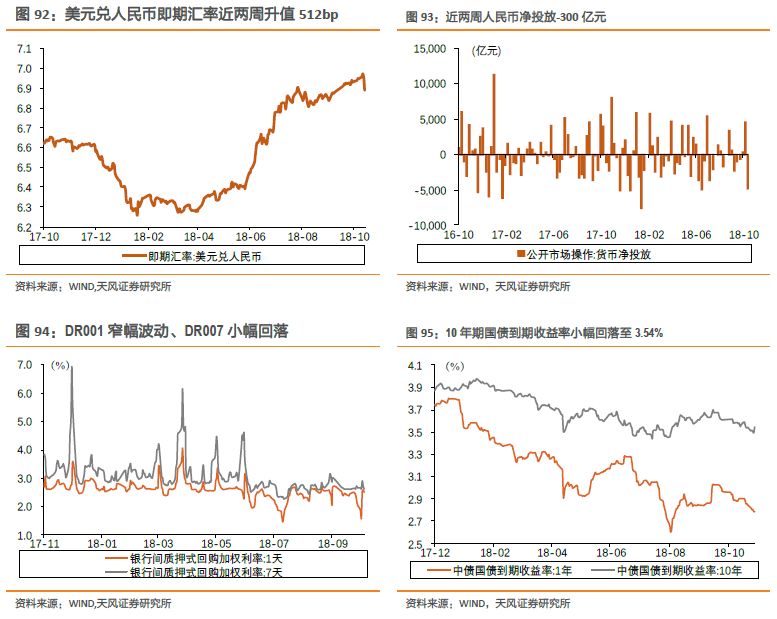

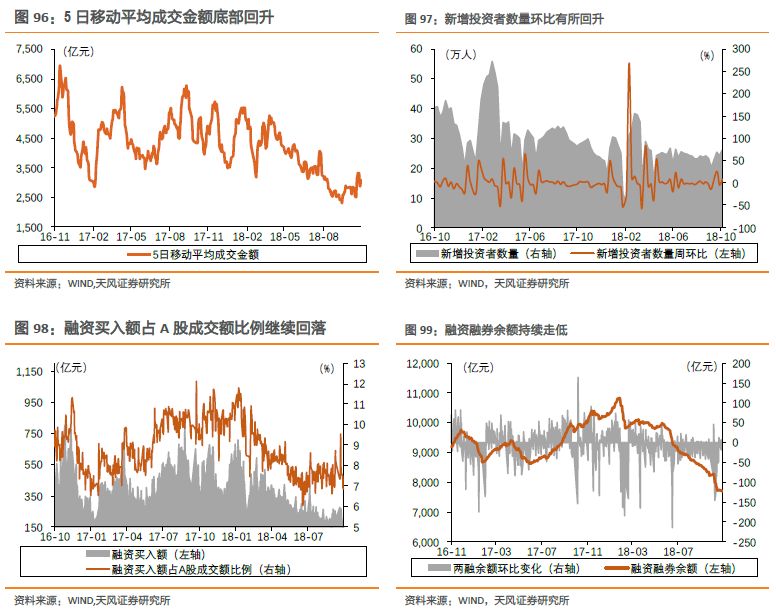

四、金融与公用事业:融资融券余额持续走低,BDI指数近两周回落4.12%

1

、

银

行:十年期国债收益率小幅回落至3.54%

2、证

券:融资融券余额持续走低,陆股通累计买入净额小幅回升

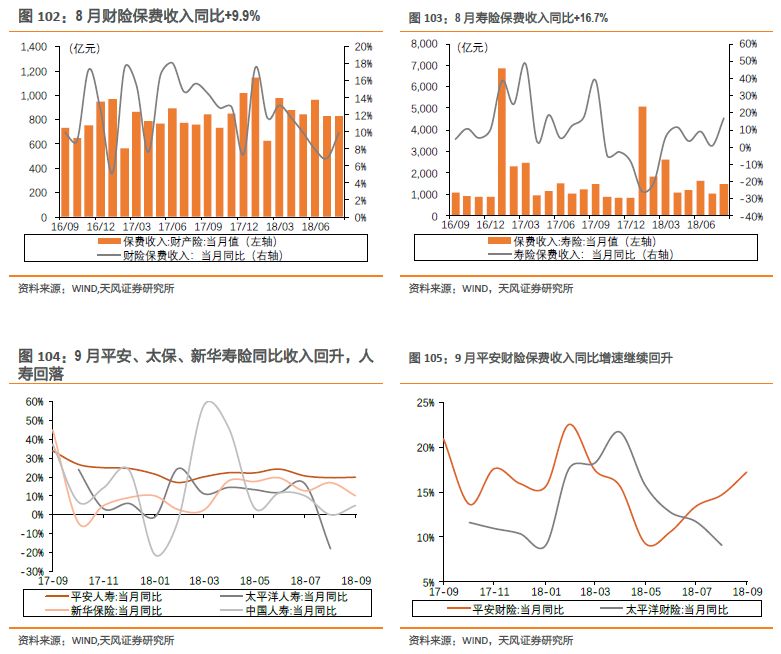

3、保险:9月平安、太保、新华寿险同比收入回升