为什么我们经常强调降低最大回撤的重要性?因为一个好的交易系统,不输才是关键。

风控比赚钱更重要

看过古天乐和高圆圆主演的单身男女的朋友们一定记得这个场景,古天乐饰演的角色,一天突然空降某家香港投资公司并出任该公司亚太区的CEO,第一次开晨会时,非常装X地跟手下说了如下两条规则,第一条:不能亏损(Never lose money),第二条:不要忘记第一条(Don't forget rule number one)。

其实这句名言出自股神巴菲特,当然即使是股神也不可能永远不亏钱,他个人在08年亏了230亿美金,差不多是当时他个人净资产的1/3。

因此我们知道,股神这里是用了夸张的修辞手法来告诫我们尾部风险管控是多么的重要,以至于把不亏钱放在了投资的首要位置。

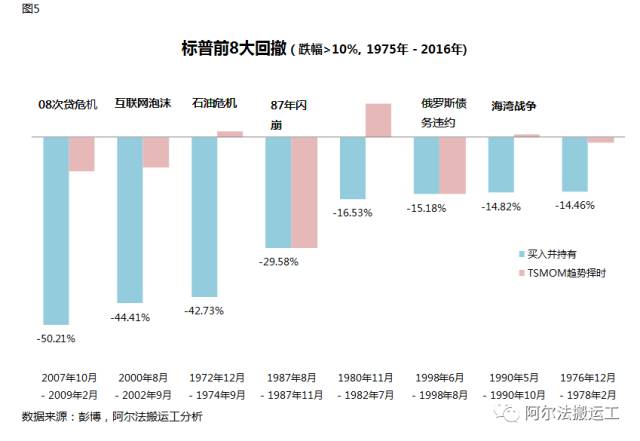

我们下面做一个简单的比较来看下风险管控的重要性。我们之前的分析可以看到从1975年到2016年,买入并持有美股最大回撤为-50.21%,而TSMOM趋势择时的最大回撤为-29.58%。

很多人没有概念,觉得这算什么,不就是少跌了20%么。

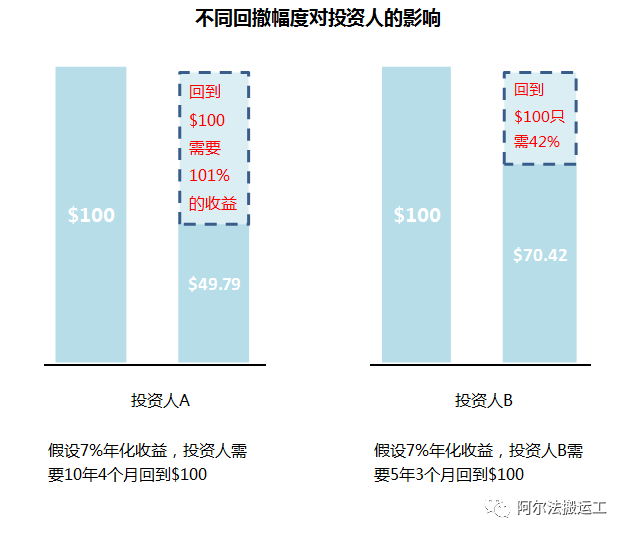

假设投资人A和B同时投资美股,投资人A长线买入并持有,投资人B投资美股的同时用TSMOM趋势帮助自己择时。

两个人同时经历了各自交易系统内的最大回撤,投资人A需要101%的收益抹平暴跌带来的亏损,而投资人B只需要42%的收益,整整少了一半还多。

如果假设两个投资人在暴跌之后的年化收益率在7%,投资人A需要10年4个月回到亏损前,而投资人B只需要5年3个月。

趋势择时的有效是不是运气好?

但很多朋友会说,最大回撤是衡量一个时间段内所有回撤中幅度最大的一个,那么如何证明一个策略不是因为运气好,在暴跌前阴差阳错做出了正确的选择而碰巧躲开了最大回撤?

这就需要对于一个时间内尽可能多的回撤进行分析,从而看出是否趋势择时真的在大多数回撤事件发生前都能作出正确的选择。

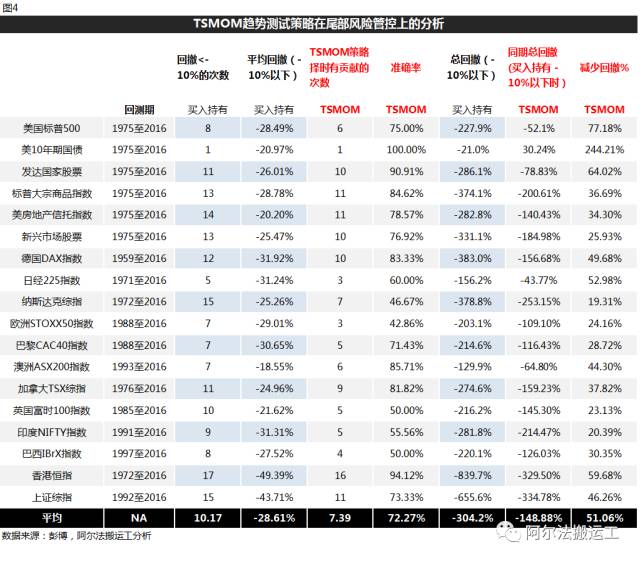

带着这样的疑问我们罗列了以上18种资产在回测期内所有幅度大于10%的回撤(跌幅大于10%)以及同期TSMOM趋势择时策略的表现,如下

以美国标普500为例,从1975年-2016年,总共发生回撤低于-10%也就是跌幅大于10%的次数是8次,平均每次跌幅达到28.49%之多,TSMOM趋势择时有贡献的次数是6次。也就是说在这8次跌幅大于10%的回撤中,TSMOM择时能有效减少其中6次的跌幅,准确率达到75%。

这8次回撤总共跌幅达到227.9%,但如果用TSMOM趋势来择时,则可以减少同期总回撤到52.1%,足足少跌了一半还多。而且类似的结果几乎适用于所有18个指数,TSMOM趋势择时的价值是显著有效的。

图5以柱状图的形式呈现了标普这8次回撤,帮助大家直观地感受趋势择时在危机时刻的表现。

唯一没有贡献的两次回撤,一次是发生在87年的黑色星期一,道指单日暴跌22.61%。另一个发生在98年夏天,标普从高位短短一个月暴跌19.01%。

细心的朋友会发现,这两次回撤事件发生的时间都很短,也从一个侧面反映趋势择时对于短时间暴跌的抵抗性并不是很好。