(转载请注明出处:微信公众号“荀玉根-策略研究”)

为何今年来美、港科技股存在超额收益?

4月25日,纳斯达克指数首次突破6000点,并且不断创下新高。16年以来,纳斯达克指数累计涨幅达20.4%,跑赢标普500指数(同期涨幅16.4%),港股方面,恒生咨询科技指数累计涨幅达49%,显著超过恒生指数(同期涨幅12.7%),本周,我们对此进行讨论。

1. 海外聚焦:为何今年来美、港科技股存在超额收益?

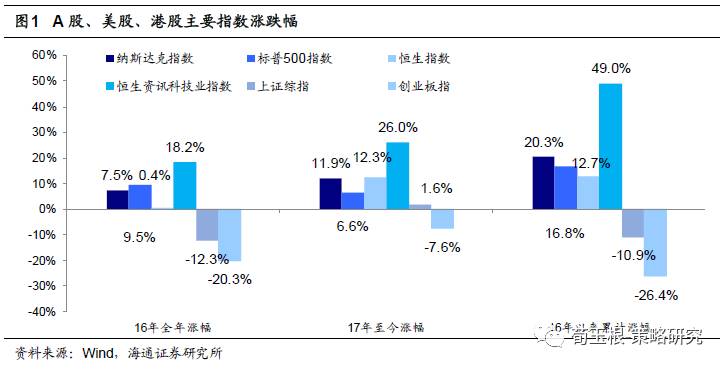

年初以来港股、美股科技股存在超额收益。美股方面,16年全年标普500指数涨幅为9.5%,同期纳斯达克指数涨幅为7.5%,而17年以来,标普500指数涨幅仅为6.6%,纳斯达克指数同期涨幅为11.9%,远超标普500指数。港股方面,16年全年恒生指数涨幅0.4%,而同期恒生咨询科技指数上涨18.2%,其涨幅显著超过恒生指数,17年以来,恒生指数涨幅已达12.3%,同期恒生资讯科技指数涨幅达26.0%,涨幅依然显著超过恒生指数。

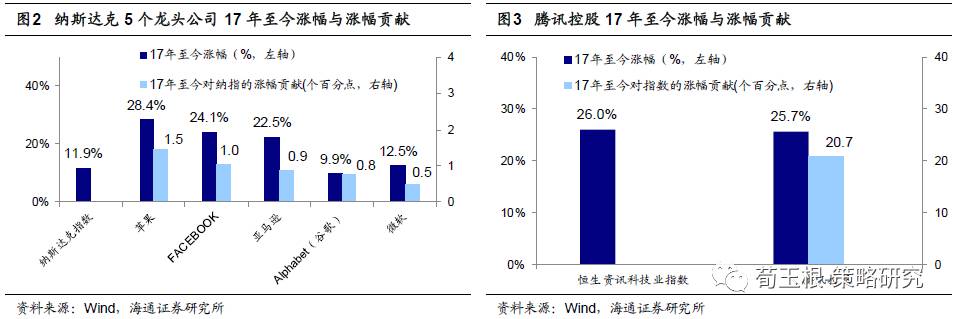

龙头公司推动指数上涨。美股方面,17年以来,苹果公司股价累计上涨28.4%,Facebook累计上涨24.1%,亚马逊累计上涨22.5%,微软累计上涨12.5%,Alphabet(谷歌母公司)累计上涨9.9%,这5家龙头公司股价涨幅都大于标普500指数同期累计涨幅,除Alphabet外,其他4家公司都跑赢同期纳斯达克指数。17年至今,在两千多家纳斯达克上市的科技公司中,这5家龙头公司在很大程度上推动了纳斯达克指数上涨,5家公司合计贡献了4.6个百分点(纳斯达克指数同期涨幅为11.9%)。港股方面,腾讯控股17年累计涨幅25.7%,股价的上涨对恒生资讯科技股指的上涨贡献了20.7个百分点(同期恒生资讯科技指数涨幅达26.0%)。

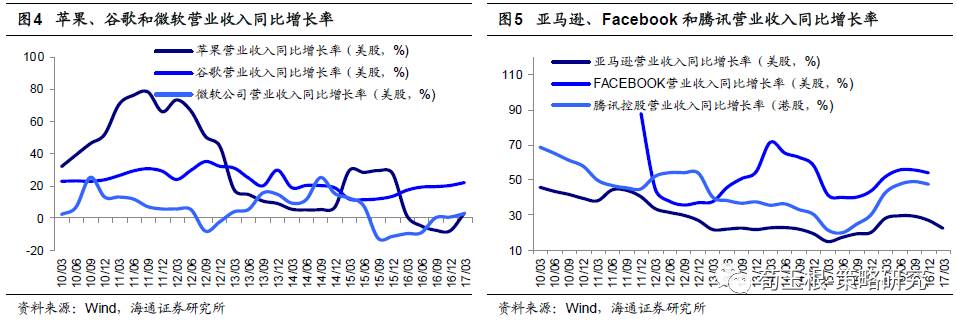

龙头企业的高盈利能力是支撑其股价上涨的动力。美股方面,纳斯达克5家龙头公司17年1季度表现强劲,苹果17年1季度营业收入同比由负转正为3.3%,归母净利润同比增速也大幅上升。谷歌17年1季度营业收入同比增长22.2%,较前值略微上升,归母净利润同比增速为29.0%,继续维持高增长。微软17年1季度营业收入同比增长3.0%,连续3个季度维持正增长,且涨幅逐季递增,归母净利润同比增速大幅上升至7.4%。亚马逊营业收入同比增速为22.6%,增速虽然较前期稍微回落,却依然处于高速增长时期。FACEBOOK的17年1季报暂未披露,从去年4季度来看,营业收入同比增速为47.7%,一直维持高速增长。港股方面,腾讯16年4季度营业收入同比增速为47.7%,较前值稍微回落也依旧维持在高位,同期归母净利润增速42.6%,较前值略微上升。

2. 港股市场周跟踪

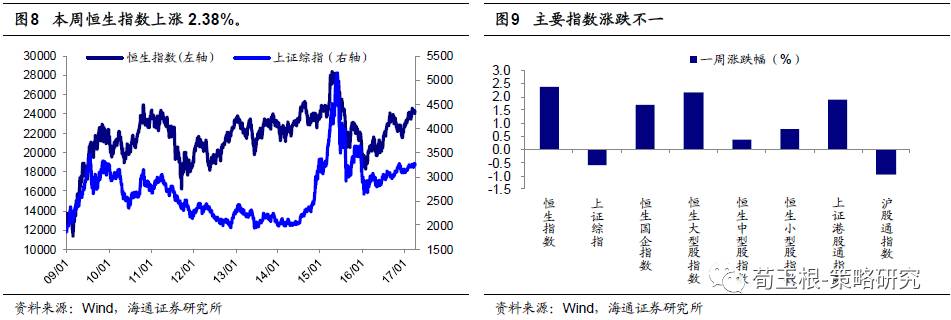

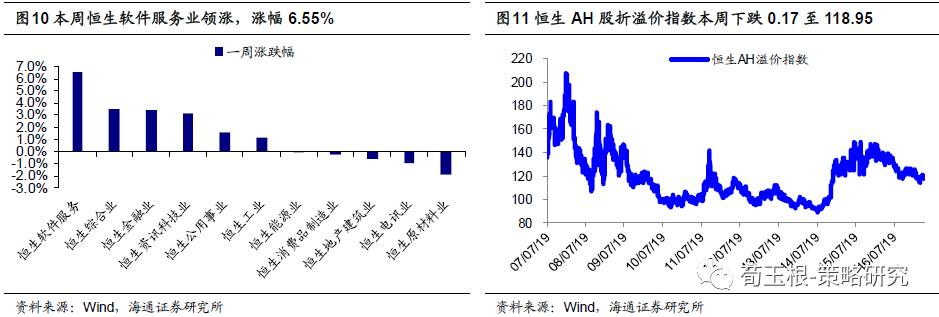

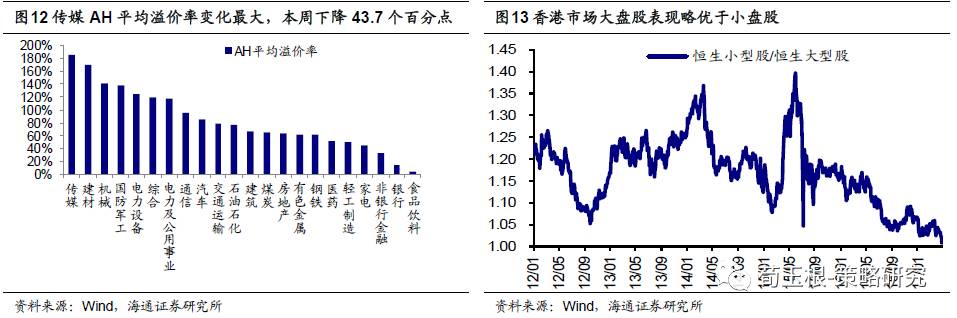

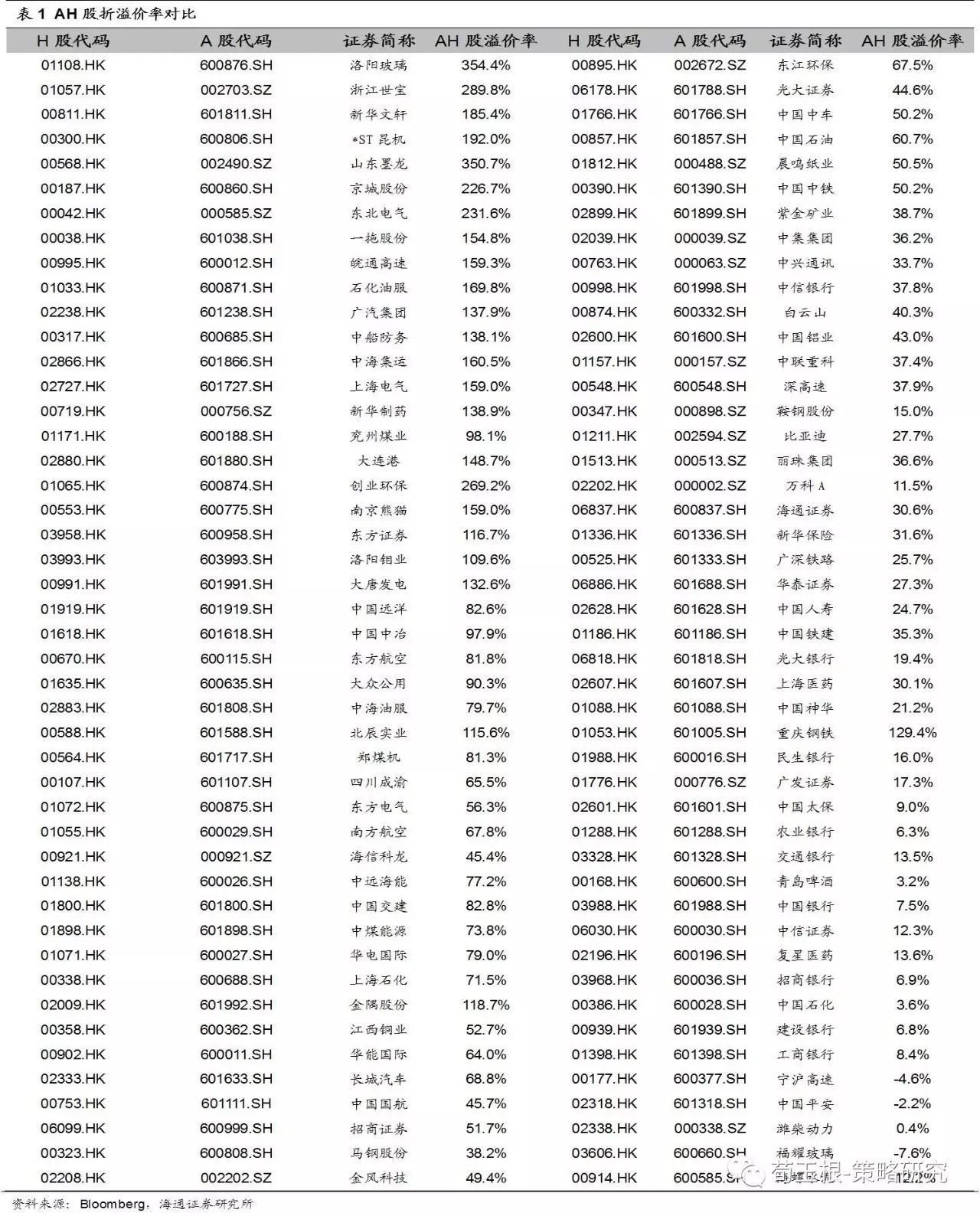

本周恒指上升2.38%,恒生软件服务领涨。困扰港股几项负面因素消退,法国大选中间派马克龙胜出大选机会增大,加上朝鲜地缘政治风险降温。本周恒指上升2.38%,恒生国企指数上升1.69%,上证港股通指数上升1.87%。行业层面涨跌不一,恒生软件服务领涨,涨幅6.55%。恒生AH股折溢价指数本周下跌0.17点至118.95,传媒行业为平均溢价最高的行业,溢价185.4%。一周变化上,传媒行业变化最大,溢价减少43.7个百分点。

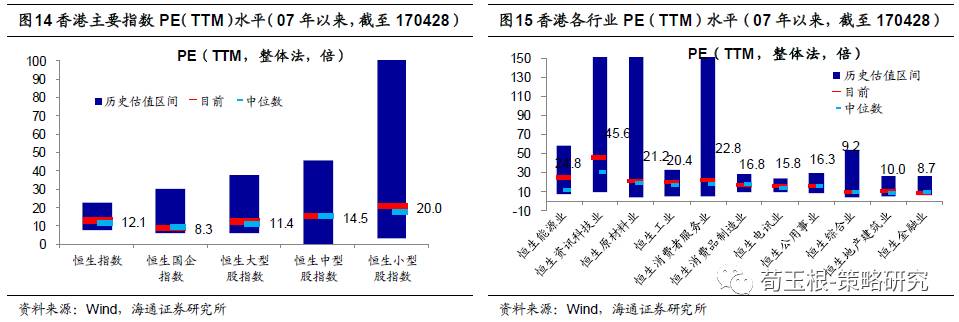

恒生指数PE12.1倍,PB1.14 倍。行业估值绝对值来看,截至2017年4月28日,恒生指数PE(TTM)为12.1倍、恒生大型股指数为11.4倍、小型股指数为20.0倍、恒生国企指数为8.3倍。行业层面PE较低的有恒生金融业(8.7倍),恒生综合业(9.2倍)。恒生大型股指数(11.4倍)高于历史估值中位数水平,恒生小型股指数(20倍)高于历史估值中位数水平,恒生国企指数(8.3倍)低于历史估值中位数水平,行业层面低于历史中位数水平的有恒生金融业(8.7倍)、恒生消费品制造业(16.8倍)。PB(LF)方面,恒生指数为1.14倍、恒生大型股指数为1.12倍、小型股指数为1.14倍、恒生国企指数为0.92倍,行业层面PB较低的有恒生综合业(0.74倍)、恒生地产建筑业(0.85倍)。行业层面低于历史中位数水平的有恒生综合业(0.74倍)、恒生地产建筑业(0.85倍)、恒生能源业(0.86倍)、恒生金融业(0.96倍)、恒生工业(1.33倍)、恒生公用事业(1.58倍)、恒生电讯业(1.58倍)、恒生消费品制造业(2倍)。

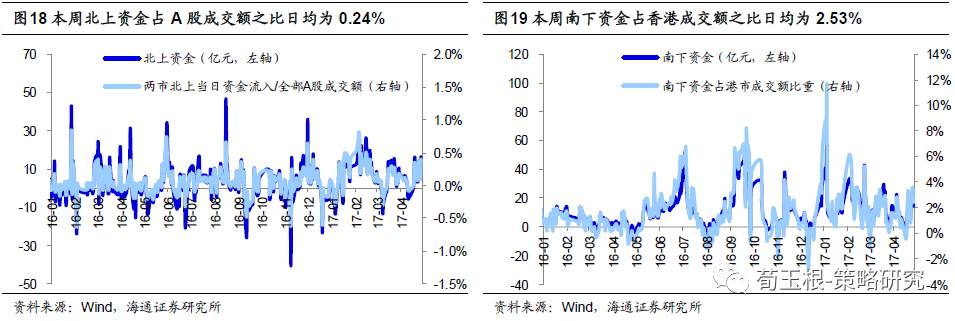

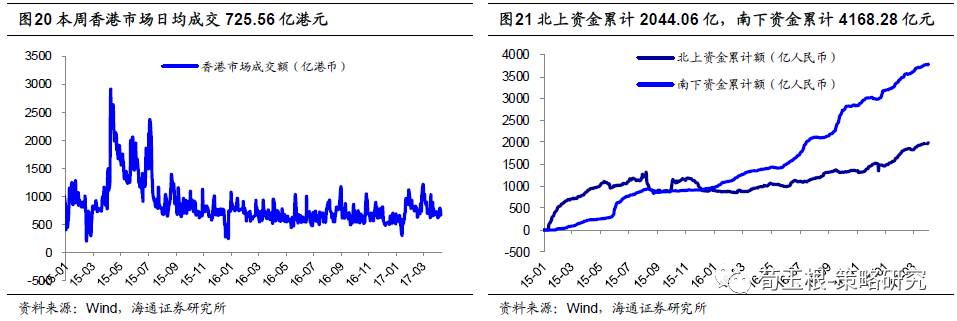

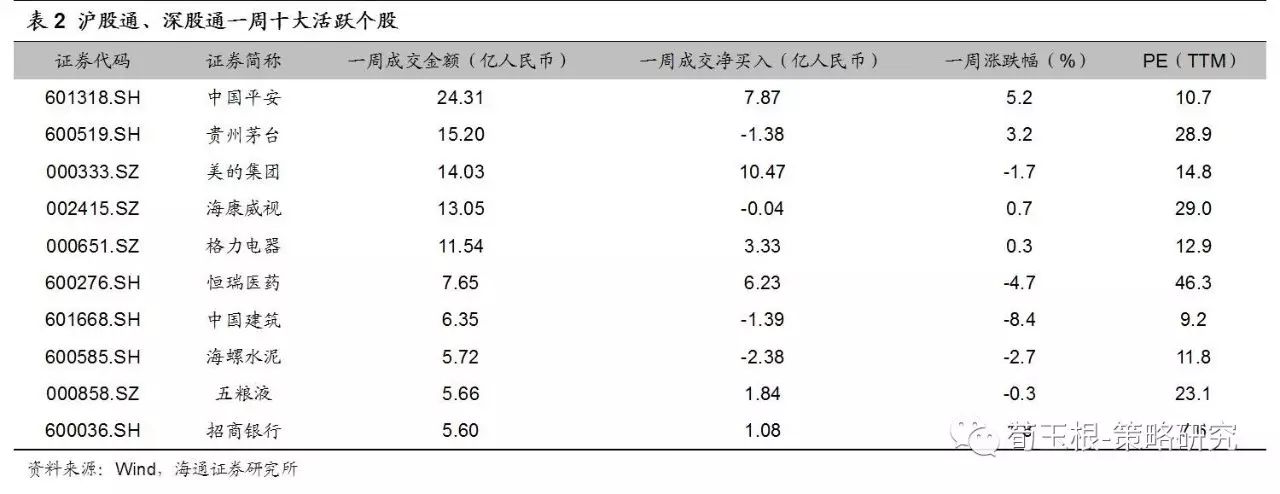

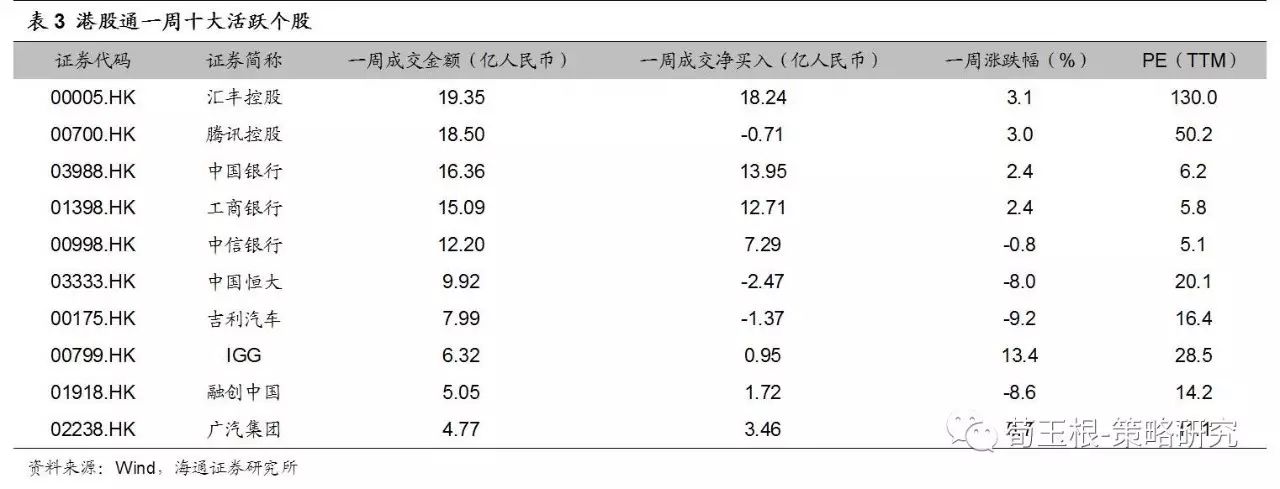

本周沪港通、深港通南下资金累计净流入83.31亿元。截至2017年4月28日,本周沪港通南下资金累计净流入70.32亿元,深港通南下资金累计净流入12.99亿元。合计83.31亿元,两市南下资金占香港成交额之比日均为2.53%,沪、深港通开通至今南下资金累计达4168.28亿元;沪港通北上资金累计净流入16.69亿元,深港通北上资金累计净流入32.5亿元,合计流入49.19亿元,两市北上资金流出占A股成交额之比日均为0.24%,沪、深港通开通至今北上资金累计达2044.06亿元。本周沪股通、深股通十大活跃个股为中国平安、贵州茅台、美的集团。

3. 欧美市场及中概股

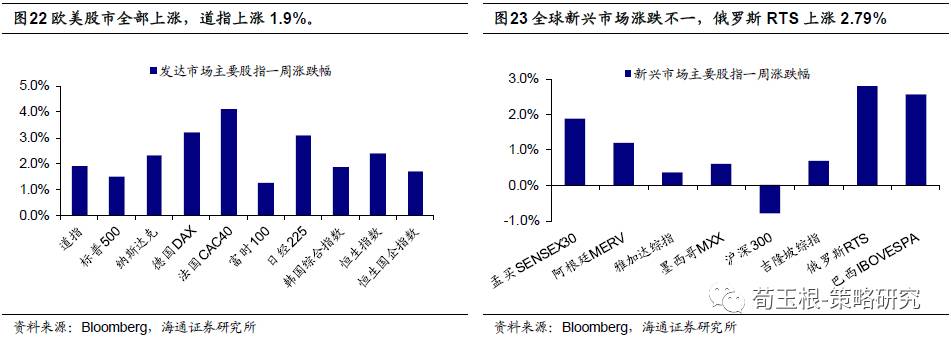

本周欧美股市上涨。受朝鲜政治风险降温,国会暂时避免停摆,企业财报好于预期等影响美股三大指数上涨,道指、标普500、纳斯达克指数分别上涨1.91%、1.51%、2.32%。行业层面全部上涨,NSDQ互联网领涨,涨幅为3.98%。欧洲方面,德国DAX指数上涨3.23%,法国CAC40指数上涨4.11%,英国富时100指数上涨1.26%。

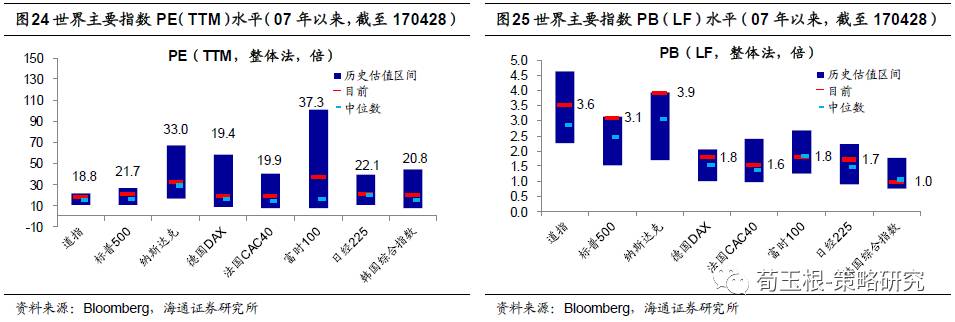

道琼斯指数PE18.8倍,PB3.6倍。指数估值绝对值来看,截至本周五,道琼斯指数PE(TTM)为18.8,标普500为21.7倍,纳斯达克指数为33倍,其他指数PE较低的有德国DAX(19.4)、法国CAC40(19.9倍);PB(LF)方面,道琼斯指数为3.6倍、标普500为3.1倍、纳斯达克为3.9倍,其他指数PB较低的有韩国综合指数(1.0倍)、法国CAC40(1.6倍)。与历史估值中位数水平比较,PE(TTM)方面,主要指数均高于历史中位数水平。PB(LF)方面,富时100为1.8倍,低于其历史中位数水平。韩国综合指数为1倍,低于其历史中位数水平。

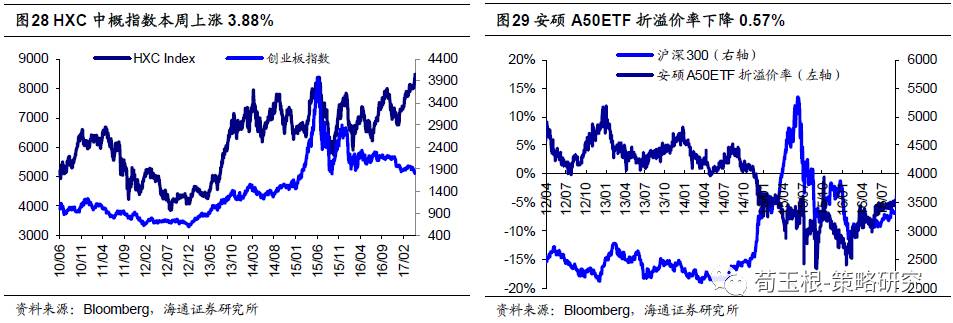

HXC 中概指数本周上涨。中概股方面,HXC指数本周上涨3.88%。个股方面,鲈乡农村小贷(CCCR)领涨,涨幅为50.4%,绿能宝、江苏长三角精细化工等个股涨幅居前。个股热点:①百度一季度净利润下滑10.6%,盘后重跌近5%。②阿里巴巴狂抛陌陌股票,CEO唐岩套现1.5亿美元。③京东物流宣布独立运营:五年后收入规模要过千亿。(资料来源:Wind,金融界)

风险提示。全球经济形势恶化。

附录:相关报告(点击标题可链接到报告原文)

1、《香港股市个股分化也在加剧—20170422》

2、《新世纪以来战争期间的大类资产表现—20170415》

3、《主要股市的一季度答卷—20170408》

4、《海外成熟市场,哪些行业龙头有估值溢价—20170401》

5、《港股部分龙头PE超A股折价—20170325》

6、《港股龙头估值溢价而A股折价—20170318》

7、《全球股市进入技术性牛市—201703112》

8、《美国加息怎么影响美股?—20170304》

9、《AH溢价创15年以来新低—20170225》

10、《美股为何屡创新高?—20170218》

11、《为何年初以来港股领跑?—20170211》

12、《特朗普就职以来的新政—20170205》

13、《港股与美股相关性稳定,与A股相关性渐强—20170121》

14、《剖析港股结构—20170114》

15、《17年恒指核心区间的敏感性测算—20170107》

16、《港股企业盈利与大陆经济相关性强—20170101》

17、《节前交投清淡,欧美市场平稳—20161224》