作者 | 徐锻 旭阳

来源 | 零壹财经

(Finance_01)

P2P网贷个人间债权转让又有监管新动向。8月4日消息,广东互联网金融协会(下称"协会")已向所属会员单位下发《关于规范我会广东省(不含深圳)网络借贷信息中介机构会员单位出借人之间债权转让业务的通知》(征求意见稿)。

征求意见稿就规范出借人之间债权转让业务提出了八点要求,包括"网贷平台应设置债转专区"、"债权不得打包转让,网贷平台应做好信息审核工作并充分披露信息"、"持有3个月以上方可转让"、"平台及其关联方不得受让债权"、"债权应一次性转让给受让人"、"债权关系变动应告知债务人"等。

综合来看,征求意见稿秉持了三大原则:

第一,最大程度地满足信息透明化要求。如第一条、第二条和第六条。

"一、网贷平台应设置债权转让专区,为出借人之间债权转让业务提供信息中介服务,所有债权转让业务应在债权转让专区进行。

二、债权持有人可申请将符合条件的单个债权在平台转让,不得将债权打包进行转让。网贷平台应对被转让债权的真实性进行审核,并对被转让债权做充分信息披露,披露内容应与原始债权信息一样,并且原始债权信息可追溯。

六、债权转让成功后,原债权持有人、债权受让人、网贷平台应及时将债权关系变动情况告知债务人。"

以上三条出于信息披露需要,同时也便于监管部门和行业第三方机构监测资金流向。

第二,限制债转活跃度,避免风险扩大。比如第三条、第五条以及第七条。

"三、债权人持有该债权3个月以上,方可进行转让。

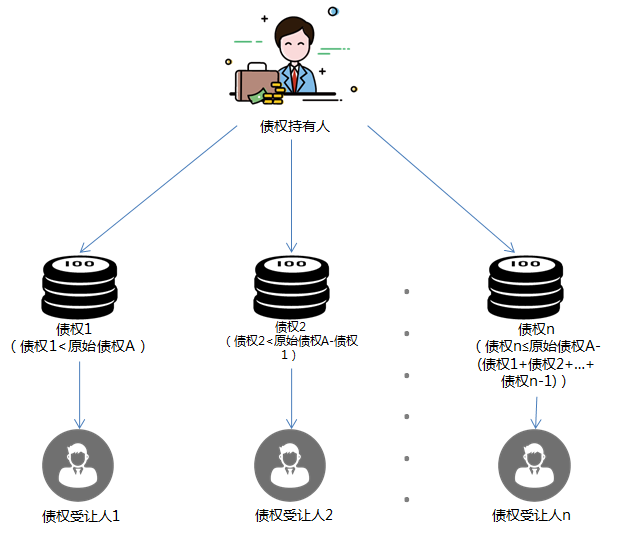

五、债权持有人应一次性将债权转让给债权受让人,债权受让人数需与债权持有人数相同。

七、网贷平台不得用出借人所持债权作为抵押,为平台出借人提供信用贷款。"

从数据上看,大多数债转行为发生在债权持有时间在3个月以上,第三条的影响范围不大;第五条规定"不得多次转让、受让人与持有人数相同",保证债转前后债权人数量不变,尽量避免风险扩大化;第七条实际上对净值标下了"封杀令",对部分平台的业务有较大影响。

第三,强调了平台的信息中介地位和风险提示责任。如第四条和第八条。

"四、债权受让人应为个人、法人或其他组织,平台自身及关联方不得受让债权。

八、网贷平台应对债权转让业务中可能存在的风险进行充分信息披露,不得开展不当宣传(包括但不限于"可随时退出、可随时申请退出"),避免误导出借人。"

第四条规定平台不得参与债转交易,可能影响部分平台的"集合理财"产品;第八条则强调网贷平台需就债权转让业务进行风险提示,整改难度不大。

征求意见稿对目前存在的各种债权转让有什么影响?如果意见稿落地执行,哪些平台需要整改?下文将做详细分析。

网贷出借人之间债转的表现形式

据笔者观察,目前P2P网贷行业中出借人之间的债权转让大概有五种表现形式,具体如下。

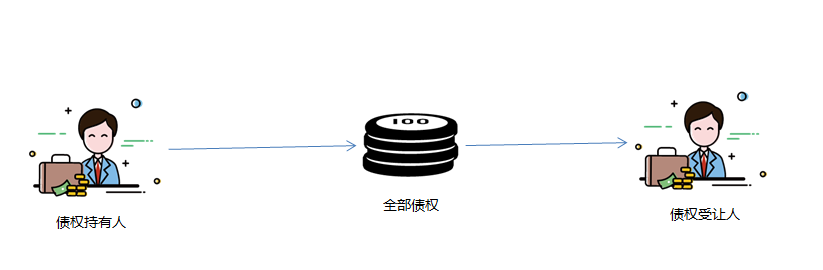

1)一对一、一次性转让

债权持有人一次性将某个项目的全部债权转让给债权受让人,实现债权一对一的流通。

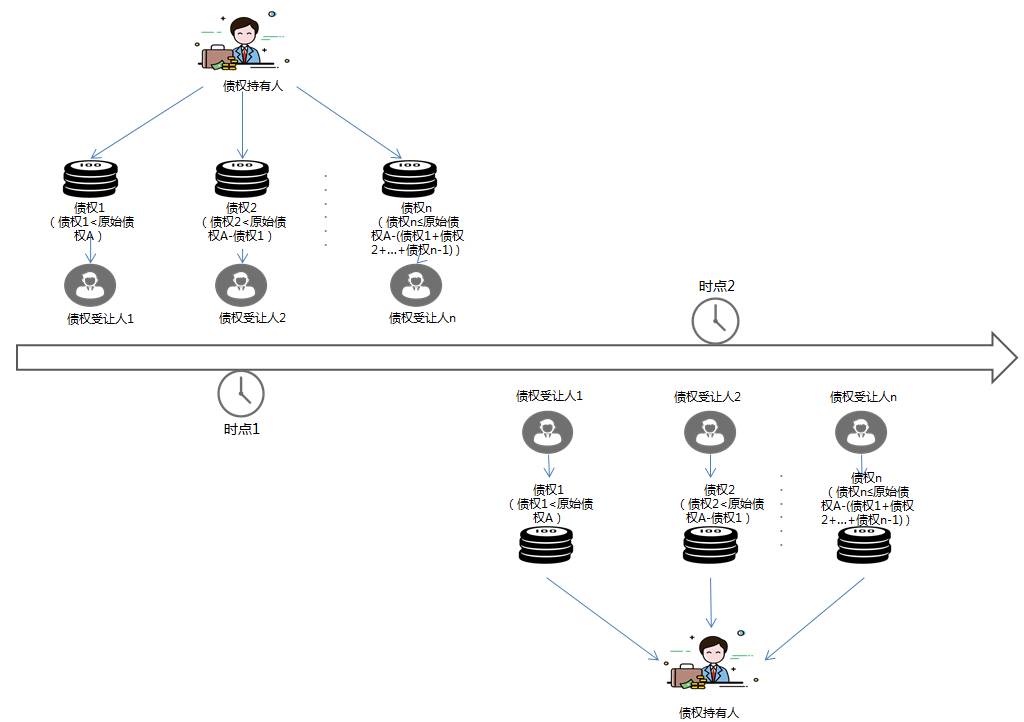

2)一对多、一次性转让

债权持有人一次性将某个项目的全部债权转让给多个债权受让人,每份债权金额大小不一。转让成功后,原始债权对应多个新的债权人,债务人逾期会对更多投资人造成影响。

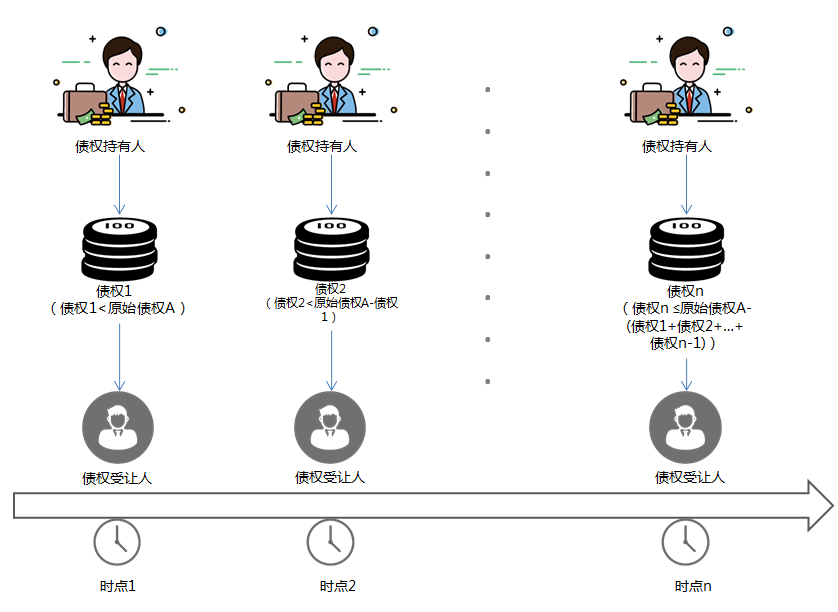

3)债权多次转让

债权持有人在多个时点转让所持债权,每次转让时债权受让人可以为一人或多人。除非每次受让人都为同一人,否则原始债权对应了多个受让人(即新的债权人);一旦原始债务人逾期,亦会波及更多投资人。

4)承诺回购的债转

债权持有人(发起人)将符合条件的债权转让给一个或多个债权受让人,并在双方约定的期限到期时,由发起人按照约定价格再次受让该债权。这种债转形式下,参与交易的各个出借人既是债权持有人也是受让人,原始债权到期时与债转前相比,债权债务关系不变。陆金所的"稳盈-e享计划"即是此类债转,该产品与净值标类似,但仅可用于平台内部周转,不可提现。

5)债权包装后转让

还有一类债权转让并非出现在转让专区,而是被包装成集合理财、智能投标等形式的产品通过期限错配+债权转让的方式来解决流动性问题。表面上,出借人投资的是期限、利率相对固定的项目(或活期理财产品),但实质上出借人的资金可能对应其他出借人转让出来的债权,这些债权可能期限不同、金额不一。

例如,有一个3月期的集合理财,由5笔3-9个月的债权构成,具体明细如下表所示。3个月后出借人的投资到期,当有出借人选择退出时,P2P网贷平台将以"债权转让"的方式将未到期债权转让给其他出借人。但是,新的出借人不一定知悉具体资金投向。

综上,前四种形式均是由债权持有人主动发起债权转让,但第五种是由P2P网贷平台主导,将多个债权包装成了"集合理财/智能投标",这种债权转让发生时,往往出现"多个债权打包转让"、"一个债权对应多个受让人"、"债权关系频繁变动未通知债务人"、"网贷平台承接债权"等情况。从监管角度看,仅有第一种债转"一对一、一次性债转"符合征求意见稿的要求,但目前满足这种条件的平台数量并不多见。据零壹数据统计,绝大多数平台不符合意见稿要求,或存在一对多债权转让、或存在多次转让。

31家P2P网贷平台或将面临整改

据了解,7月中旬,网传广东省金融办口头通知各地金融办以及部分平台,禁止P2P平台提供债权转让服务,其中包括平台投资人之间的债权转让。零壹数据观察到,至少有4家广东平台于7月中下旬宣布停止债转功能,具体如下:

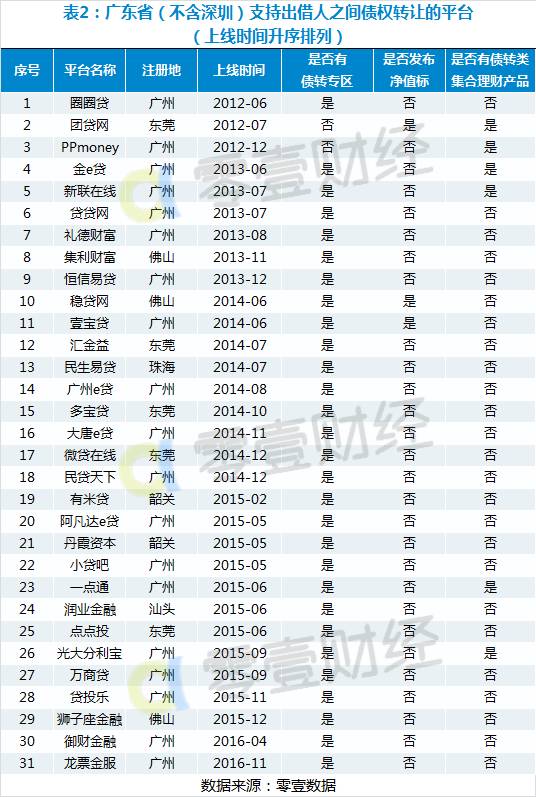

据零壹数据统计,截至2017年8月6日,广东省正常运营的平台至少有321家,其中141家支持出借人之间的债权转让;排除深圳,正常运营平台数量至少有76家,其中31家支持出借人之间的债权转让,具体名单如表2所示。

31家平台里,29家平台开辟有债权转让专区;3家平台目前仍在发布净值标项目;团贷网、PPmoney、金e贷、新联在线、一点通和广大分利宝均有利用债权转让操作的集合理财产品。

笔者观察到,不少平台限制了出借人之间债权转让的条件,如债权持有人的最低持有时间(多为1个月左右),包括新联在线、集利财富;债权多次转让的情况并不少见,如广州e贷最多可转让20次,小贷吧的债转次数不受限制;债仅持有人与债权受让人的数量关系多为"一对多",如阿凡达e贷、万商贷等。

值得注意的是,净值标这一或将被"叫停"的项目仍存在于几家平台。据零壹数据统计,2017年1至7月,团贷网净值标规模275亿元,占同期平台总规模的83%,相应的存量余额在47亿元左右。另一家广东平台红岭创投规模更大,同期净值标规模达到543亿元,占同期平台总规模的88%;另据红岭创投披露数据,截止到2017年8月7日,净值标存量余额为7.57亿元,实际参与人数为36987位。

1 网贷7月报:P2P网贷僧多粥少?单月借款人首超投资人

2 红岭创投清盘网贷背后却盯上了上市公司这块肥肉…

3 央行、银监会等密集表态 互联网金融严监管风雨欲来

4 习近平:设立国务院金融稳定发展委员会,金融监管要问责

5 7月P2P交易额、贷款余额双百榜:前10家平台贡献了52%的交易额

6 “现金贷”报告:爆发在即还是已然红海?

7 诱之以开放,烹之以闭环:时文朝万字长文究竟说了什么

8 看上市银行如何抢滩新金融,毕竟央行都拥抱金融科技了

9 探秘企业征信巨头邓白氏:培养过四任美国总统

10央行要求2018年所有支付机构接入网联,支付格局将有何变化?