2.1. 隆平高科

1)种业的估值对标是医药股,对比医药龙头,隆平的估值并不高。种业的行业特性与医药极为相似,一方面,研发周期长,投入高,属于高壁垒高风险行业;另一方面,一旦新品获得突破,业绩具备爆发的潜质。这两点注定了产业估值一定偏高。当前股价对应2017年净利润的估值,隆平为36倍,而医药龙头恒瑞已经有50多倍了。而隆平不管从国际比较还是历史比较而言,当前估值其实并不高。

2)隆平未来两年处于最好的发展期。一方面,国内水稻种子的换代,给公司内生增长带来了新动力。而去年的低基数,基本确定了至少今明两年的高增长;另一方面,国际种业巨头之间的合并浪潮,给公司带来了千载难逢的战略机遇期。陶氏和杜邦的合并,因为反垄断的需求,剥离出了其巴西的玉米业务,那拜耳收购孟山都、中国化工收购先正达呢?通过收购巨头的海外资产,将极大的增强公司的研发实力(尤其是玉米)和国际影响力,是实现跨越式发展的难得机会。而国内做好准备迎接这一产业机遇的种子企业,目前有且仅有隆平一家。

2.2. 苏垦农发

公司业绩增长的核心基础主要来自于两个方面:1)土地流转带动土地经营规模扩张。公司目前已经流转的土地面积近22万亩,且目前与江苏省各市、县政府签订的土地流转协议面积达到140万亩。预期,公司未来通过流转获得的耕地面积将持续增长,为公司业绩增长奠定基础!2)单亩经营利润的提升。公司通过减员降本,提升集体种植比例来提高单亩利润,我们测算,公司当前120万亩地的理论毛利润空间为6.96亿元,而16年,公司种植业务实际贡献的毛利润4.72亿元,利润释放空间大!

2.3. 佳沃股份

佳沃股份是佳沃集团(联想控股全资子公司)目前唯一的上市平台,致力于打造成为全球领先的高端海产品供应链服务商。我们之所以看好佳沃股份,主要有两点:一是我们看好中国消费升级大趋势下进口海产品所面临的产业发展机遇;二是我们看好佳沃股份依托于联想佳沃集团的产业整合战略,佳沃集团资金充足,产业运作团队优秀,从此前运作水果产业链就足以证明其强大的产业运作能力,因此,我们认为,佳沃股份未来大概率会复制佳沃集团在水果产业链的产业整合之路,产业空间广阔。

2.4. 正邦科技

从产业投资角度,对于一个10年平均ROE达到27%的超高盈利行业,估值的底线是产业重置成本。根据2016年温氏、正邦、牧原公布的募投项目规划,头均出栏的投资成本在1000-1300元/头。前期驱使我们强力看好正邦科技的根本原因在于前期不足110亿的市值里,扣除饲料、农药贡献的50亿市值,市场对于正邦的养殖业务仅估值60亿,而明年对应出栏预计将达500万头,市场估值已经接近重置价值。

同样从产业投资出发,ROE是产业投资要求的回报率,是养殖企业投资价值的根本,对应于一个完整价格周期下的头均盈利。像管理能力优异的企业,温氏、牧原,其完整产业周期下的ROE在30%,头均盈利在300-350元,给予14倍市盈率(即资金要求的回报率是7.1%),则头均市值在4000-5000元。

而企业管理能力的强弱则在此处得到体现。管理能力强,一个完整产业周期下的头均盈利高,相关企业就将享有估值溢价。这也是雏鹰农牧与上述两家公司估值差异之所在。

而回到正邦科技。公司成本控制能力弱于温氏、牧原,因此头均出栏的市值也必然低于这两家公司。但问题在于,按公司目前的成本计算,公司完整产业周期下的平均头均盈利也在200-250元,这意味着头均市值应该在至少2800元左右,而不是当前的1500元不到。因此,公司的养殖业务目前仍存在显著的低估。市场偏见带来的估值洼地,继续坚定推荐!

2.5.雪榕生物

雪榕生物至我们在8月份开始推荐以来,已经上涨了30%左右,根据我们交流的情况,市场对于行业的壁垒、价格趋势以及雪榕的成长性还存在一定的疑虑,在此也跟各位探讨一下。

从壁垒来看:我们认为金针菇工厂化种植的壁垒在于有效的降低成本,这一点是雪榕为代表的大规模企业与中小种植企业相比的核心竞争力所在。当前,雪榕的全成本在4.7元/公斤左右,而中小企业普遍要高于5元/公斤,甚至要近6元/公斤,这种成本的差距保证了即使在大部分中小企业都亏钱的时候,雪榕仍可保持10%以上的净利率。

其次,从价格趋势来看,金针菇的价格持续上涨几乎不可能,明年还有可能在大量上产的背景下价格走低。但是,我们认为,金针菇价格支撑强:首先,金针菇是蔬菜的替代品,一旦金针菇价格走低,需求将有效放大(当前金针菇消费量仅300万吨左右,而蔬菜则近8亿吨);其次,雪榕具有成本优势,金针菇价格走低将迫使中小种植企业退出,从而带动行业供给减少。

第三,从雪榕的业绩来看,未来几年都将是高速增长。我们预计明年和后年的金针菇价格都是5.5元/公斤左右,但是公司金针菇的量却呈现出爆发式增长:16年13万吨,17年20万吨,18年36万吨,19年60万吨。量的高增长将推动公司业绩高增长。

第四,雪榕的长期成长空间大,成长路径清晰:金针菇单品突破——品类扩张;食材生产——食品转型。当前雪榕凭借上市公司的资本优势和成本优势快速扩张,将在金针菇获得绝对市场优势地位,18年开始公司在海鲜菇、杏鲍菇、真姬菇等相对成熟品类方面进行扩张,通脱品类扩张来打开成长空间。此外,长期来看,公司当前仍然属于食材生产型的企业,未来公司仍可向下游的食品端开拓,进一步打开公司成长空间。

隆平高科(000998.SZ)

——推荐逻辑——

内生外延助推种业龙头高增长,估值底部极具投资价值!种业进入并购高峰期,17年全球种业前10强的短期目标助推公司加快外延并购步伐。公司业绩高增长,一季度业绩增速达到47.79%。当前股价对应17年估值仅33倍,处于历史估值区间的底部;对比国外种企,近年来业绩持续下滑的孟山都市盈率26倍,先正达35倍。而处于快速成长期的隆平,不论相对价值和绝对价格都都具备较强的安全边际,投资价值凸显。在市场白马股偏好的风格下,估值回归40倍以上的历史平均水平是大概率事件。给予重点推荐!

——本周最新公告——

无

生物股份(600201.SH)

——推荐逻辑——

1)政策红利下口蹄疫市场苗市场空间翻倍!我们预计,未来三年,市场苗规模将从17亿增至40亿!公司作为口蹄疫市场苗龙头企业,预计,未来3年公司口蹄疫市场苗从10亿增长到20亿是大概率事件!2)猪口蹄疫OA二价市场苗将优化现有市场竞争格局:根据草根调研,预计17年下半年公司与中农威特猪用口蹄疫OA二价苗将会拿到生产批文,未来三年内竞争格局趋于双寡头市场。非口蹄疫产品收入有望成为业绩新增长点。3)对标硕腾,生物股份迎来产业整合黄金时代。

——本周最新公告——

【生物股份-2017年半年度权益分派实施公告】

9月25日公司发布公告,拟以方案实施前的公司总股本 6.42亿股为基数,以资本公积金向全体股东每股转增0.4股,共计转增 2.57亿股,本次分配后总股本为8.99亿股,按新股本总额摊薄计算的2017半年度每股收益为0.43元。

【生物股份-关于第一大股东股份解除质押的公告】

9月27日公司发布公告称,本公司第一大股东“生物控股”原质押给中信建投证券股份有限公司的本公司 1532万股(占本公司总股本的2.39%)无限售流通股已于2017年9月22日解除质押。

大北农(002385.SZ)

——推荐逻辑——

预计饲料主业高速增长,农信互联前景广阔!饲料主业有望高增长,盈利高增长,估值被错杀。半年报40%-70%增长,预计17年净利润超12亿元,估值仅20倍。行权条件中40%的业绩增速,超出当前市场32.87%的一致预期。与同等规模的同业公司相比,公司市值具备明显的性价比优势。目标市值:350亿!

——本周最新公告——

无

海大集团(002311.SZ)

——推荐逻辑——

鱼价上涨有望推动公司水产料销量快速增长,禽料随着新建项目陆续投产销量有望保持连续过年20%以上高增长,猪料在养殖景气后周期也有望带来高增长,预计公司业绩高增长,净利增速有望达35.5%,其中一季度增速达47.45%;此外,公司全产业链布局,市值空间巨大!对应17年估值仅25倍,安全边际高!

——本周最新公告——

无

中牧股份(600195.SH)

——推荐逻辑——

“先打后补”等直采政策为口蹄疫市场苗推广扫除政策障碍,市场苗价格远高于招采苗,招采政策变革将打开行业空间。公司作为动保龙头,原有生产线进行技术改造扩建,扩产后口蹄疫产能提升50%以上,非口蹄疫提升20%以上。口蹄疫市场苗进入放量阶段。我们预计,2017年口蹄疫市场苗营业收入增速有望达100%-150%,在口蹄疫招采苗营业收入略有下滑的假设下,总体口蹄疫苗收入增速达20%可期。猪瘟和蓝耳招采苗行业将出现60-70%的下滑,预计公司情况好于行业,再加上国企改革预期,可以说是“王者归来”。

——本周最新公告——

【中牧股份-关于增加2017年度日常关联交易额度的公告】

9月25日公司发布公告,拟将在2017年度内向金达威采购生产原料的日常关联交易额度调增至8000万元。

普莱柯(603566.SH)

——推荐逻辑——

1)公司技术优势明显,产品梯队设计合理, 17年业绩拐点,18年高增长!在产品梯队上,17年看点:猪圆环和猪伪狂犬基因工程疫苗、猪圆环-副猪二联灭活疫苗等。18年看点:口蹄疫重组基因工程亚单位疫苗。我们认为公司产品梯队未来将持续放量。2)打造动物健康管理及畜产品安全生产生态圈,布局动保行业新蓝海!目前动保检测行业在我国市场空间至少30亿,同时优质成熟标的稀缺,看好公司未来在疫苗检测领域的发展。

——本周最新公告——

无

瑞普生物(300119.SZ)

——推荐逻辑——

1)宠物产业机会到来,公司携手高盛领跑宠物行业!据我们估算,我国宠物产业未来5-10年将以20-30%速度高速增长,目前我国宠物行业整体的市场空间为500-600亿元,预计未来5年宠物产业市场规模将达约1500亿。公司瑞派宠物医院加速扩张,预计2017年开店数量可能达到260家。 2)新品即将上市贡献业绩,提高服务增加大客户粘性。2017年猪产品上有一系列布局和发力,推出腹泻二类苗、支原体疫苗以及猪瘟、蓝耳全面市场化。3)华南生物剩余股权注入预期提高,预计下招拍挂开始竞标成催化剂。

——本周最新公告——

【瑞普生物-关于部分股份质押和投资预算调整及追加投资的两则公告】

2017年9月28日公司发布公告称:1)实际控制人李守军先生质押其所持有的公司股份8,900,000股,占公司总股本2.20%。截止9月28日,李守军先生累计质押公司股份46,999,999股,占其持股比例27.24%,占公司总股本11.62%; 2)公司拟使用募集资金利息3,360.86万元对“动物疫苗扩建项目”的原投资计划进行追加投资。

大禹节水(300021.SZ)

——推荐逻辑——

政策扶持力度加大和产业向PPP运营模式的转型,一方面带动行业的快速扩容,另一方面也带动行业集中度快速提升。公司作为产业龙头,订单和业绩有望爆发,预计17年订单有望突破30亿。预计17-18年,公司利润达到1.95个亿和3.57个亿,对应当前57亿市值PE仅有29倍、16倍,投资价值凸显!

——本周最新公告——

无

牧原股份(002714.SZ)

——推荐逻辑——

1)产能快速扩张,以出栏规模穿越周期。截至6月30日,公司生产性生物资产13.55亿元,预计约有50多万头种猪。以此为基础,我们预计,2017-2018年,公司生猪出栏规模将达到700万、1000万头,同比增长125%、45%,有望继续实现增长。2)短期猪价反弹支撑股价,产能快速增长是长期成长逻辑。猪价主导股价走势,6月生猪出栏数量下降,出栏体重减少,季节性需求启动,猪价有望环比上涨,成为股价支撑。长期来看,公司管理能力,资本支撑产能扩张,是公司长期成!3)员工持股计划,彰显信心。

——本周最新公告——

【牧原股份-关于与中国平安财产保险股份有限公司签署业务合作协议的公告】

9月26日公司发布公告,牧原食品股份有限公司与中国平安财产保险股份有限公司同意在现有基础上建立多层次、多领域业务合作伙伴关系,主要包括保险业务合作与综合金融合作。

唐人神(002567.SZ)

——推荐逻辑——

后周期逻辑正在被证实,生猪出栏量正在加速,高峰尚未到达,饲料销量增速仍有超预期可能!预计17年饲料销量保持30%以上增速。养殖端发力,预计17-18年出栏60万头(其中龙华出栏20万头)、100万头(其中龙华出栏40万头),养殖产业规模不断扩大,盈利能力进一步增强;2017年,肉制品板块将持续扩张,预计盈利2000万元。作为低估值、业绩高增长的饲料标的,坚定推荐!

——本周最新公告——

无

新洋丰(000902.SSZ)

——推荐逻辑——

玉米等农产品价格有望企稳回升并带动复合肥产业景气回升。此外,公司作为龙头企业,有望盛享产业集中度提升和产品结构升级带来的发展机遇,销量和利润率均有望保持快速增长,并带动公司业绩高增长。预计17-18年,公司利润达到6.6亿和8.3亿,对应当前120亿市值估值仅为18倍和14倍,安全边际高,投资价值显著!

——本周最新公告——

无

禾丰牧业(603609.SH)

——推荐逻辑——

东北饲料龙头,畜禽饲料稳定增长;布局白羽肉鸡屠宰、养殖产业链,随着行业持续去产能,西班牙封关的背景下,预计2018年行业将迎来产能去化后的价格景气,公司养殖毛利将进一步提升;估值便宜,存在安全边际。

——本周最新公告——

【禾丰牧业-关于公司股东股权质押的公告】

2017年9月28日公司发布公告称,股东王凤久质押其持有的公司股份940,000股,占公司总股本0.11%。截至9月28日,王凤久累计质押公司股票8,505,000股,占其持股比例16.98%,占公司总股本1.02%。

中粮生化(000930.SZ)

——推荐逻辑——

当前,国企改革在快速推进,中粮集团作为首批央企改革试点单位,一直都是改革的排头兵,其旗下业务有望进行专业化的整合重组。中粮生化作为中粮集团纯正的A股玉米深加工企业,有望成为中粮集团玉米深加工业务的整合平台,市值空间广阔。

——本周最新公告——

【中粮生化-中粮生物化学(安徽)股份有限公司关于获得政府补助的公告】

9月27日公司发布公告称,近日收到蚌埠市社会保险基金征缴中心下发的关于拨付重点帮扶企业岗位补贴的相关文件,依据文件精神将拨付公司岗位补贴605.1万元,用于冲抵公司需缴纳的社会保险费用。

国联水产(300094.SZ)

——推荐逻辑——

公司国内外市场拓展顺利,渠道下沉提高盈利能力,业绩有望高增长,预计公司传统主业17-18年利润即可达到2个亿和2.7个亿;此外,公司工厂化养殖符合产业发展趋势,一旦突破有望盛享养殖高红利,空间广阔!

——本周最新公告——

无

金河生物(002688.SZ)

——推荐逻辑——

1)金霉素提价和非限制性相关政策释放预期。2)动保(圆环疫苗)上半年预计收入4000万左右(成为牧原17年三家核心供应商之一),全年1.2-1.5亿可期,后续产品梯队完善。3)环保业务订单加速推进!

——本周最新公告——

无

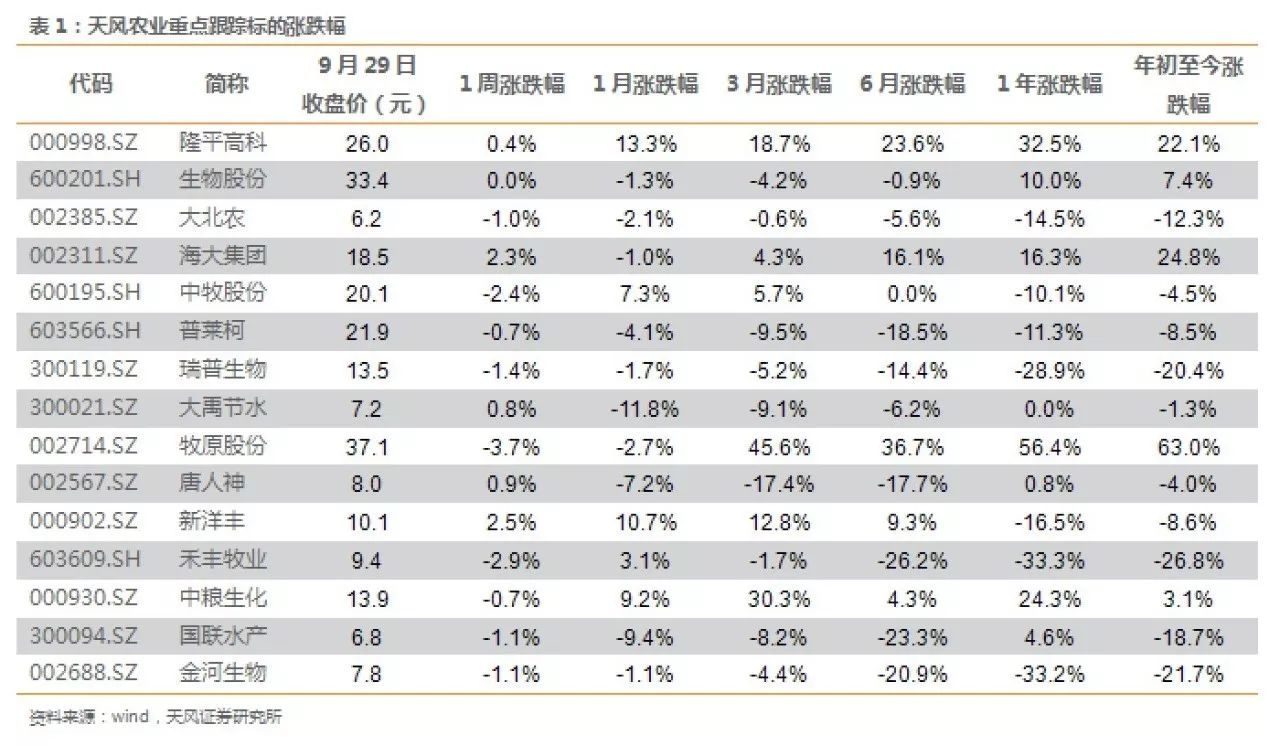

本周团队重点跟踪标的表现:隆平高科(+0.4%)、生物股份(0.00%)、大北农(-1.0%)、海大集团 (+2.3%)、中牧股份(-2.4%)、普莱柯(-0.7%)、瑞普生物(-1.4%)、大禹节水(+0.8%)、牧原股份(-3.7%)、唐人神(+0.9%)、新洋丰(+2.5%)、禾丰牧业(-2.9%)、中粮生化(-0.7%)、国联水产(-1.1%)、金河生物(-1.1%)。