作者 ∣ 紫衣酱

来源 ∣ Vlinkage

4月19日,长城影视发布重组预案称,公司拟以发行股份及支付现金相结合的方式,高溢价收购两家影视公司100%股权,其中斥资13.50亿元购买首映时代100%股权,标的公司增值率3168.99%;斥资5.45亿元购买德纳影业100%股权,标的公司增值率935.62%。此外,长城影视还与两家公司分别签订了对赌协议。

值得关注的是,首映时代的背后大股东为顾长卫、蒋雯丽、蒋文娟、马思纯组成的蒋雯丽家族,如果本次收购成功,蒋雯丽家族将获利近8亿。

高溢价收购的背后

蒋雯丽家族捞金近8亿

具体来看一下这份重组方案:

首先,长城影视拟以12.30元/股的价格,发行8783万股股份,并支付现金2.7亿元,合计作价13.50亿元购买乐意传媒、韩伟及蒋文丽等持有的首映时代100%股权;

其次,长城影视拟以12.30元/股发行2215.45万股,并支付现金2.73亿元,合计作价5.45亿元购买鲍春雷、童黎明等持有的德纳影业100%股权,标的公司增值率935.62%;

此外,长城影视还拟以询价发行的方式,向不超过10名特定投资者,非公开发行股份募集配套资金,拟募集资金总额不超过5.63亿元。

该重组方案中有两点引人关注:

1、这两家公司都是高溢价收购;2、被收购的首映时代堪称是蒋雯丽的家族企业,若收购成功,蒋雯丽家族将捞金近8亿

。

资料显示:

首映时代成立于2010年,主营业务包括影视后期制作服务、艺人经纪服务、影视剧投资及制作,代表作品有电影《红高粱》《阳光灿烂的日子》等,电视剧《水浒传》《康熙微服私访记》《雍正王朝》等。

而德纳影业成立于2010年,主营业务为连锁影院的投资和管理,有5家影院,提供影片放映、卖品销售、发布银幕贴片广告、阵地广告等服务。

长城影视发布的资产评估报告显示,截至2016年10月31日,首映时代净资产账面值为4130.74万元,增值率高达3168.99%。长城影视出价13.5亿元收购首映时代100%股权,标的公司增值率3168.99%。而德纳影业账面价值为5265.47万元,长城影视此番斥资5.45亿元购买德纳影业100%股权,标的公司增值率935.62%。

另外,此次收购之所以获得了市场巨大关注是因为首映时代还被套上了顾长卫和蒋雯丽家族的标签。

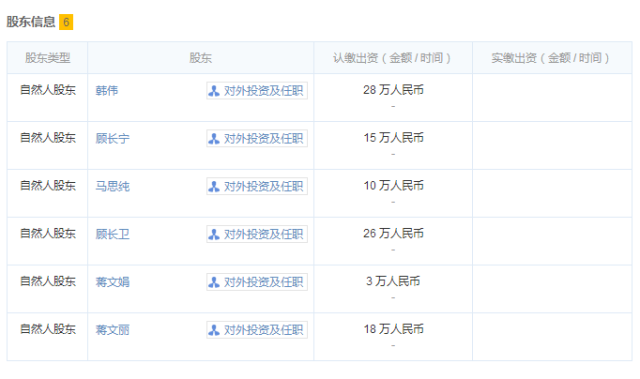

首映时代的自然人股东中,蒋雯丽夫妇,马思纯(蒋雯丽外甥女)、还有蒋文娟(蒋雯丽姐妹)、顾长宁(顾长卫兄弟),几个人的股份总和近34%。其中顾长卫、蒋雯丽夫妇合计持有首映时代20.53%股权,新晋“金马影后”马思纯持股比例为4.66%。

根据工商资料显示,持股40.84%的控股股东乐意传媒也是一家由韩伟及蒋雯丽家族共同持有的普通合伙企业,注册资金100万。

也就是说,

首映时代堪称顾长卫与蒋雯丽的“家族企业”

。

根据首映时代未经审计的合并报表,2014年度、2015年度、2016年1月份至10月份,首映时代营业收入分别为189.47万元、835.49万元、5538万元,营业利润分别为25.01万元、490.98万元、3556万元。而首映时代100%股权净资产账面值4130.74万元,评估值13.5亿元,增值率为3168.99%。

而本次收购中也有对赌协议,顾长卫、蒋文丽等7名交易对方为首映时代的业绩承诺方,承诺:首映时代2017年至2019年度的净利润分别将不低于9000万元、1.25亿元、1.59亿元。如承诺年度的任何一年实际净利润低于上述承诺净利润,则业绩承诺人应对长城影视进行补偿。

如果本次收购成功,蒋雯丽家族将获得现金对价1.7亿元,以及长城影视5532.59万股。以4月20日的长城影视收盘价10.88元计算,市值6.02亿元。合计,蒋雯丽家族将获利近8亿。

影视娱乐监管趋严

长城影视顶风而上或难通过

前段时间有一份未经证实的关于再融资、IPO和公司债的监管指导意见的文本在资本圈广泛传播。该文本显示,针对影视、娱乐及文化类的定增和并购项目将被劝退,而通过再融资进行债转股的项目一事一议。 文化、传媒、游戏、影视、互联网类公司,因为稳定性不够,完全轻资产,将会受到严格监管。

多位机构投资人称并未收到官方通知,但有感觉到监管层对跨界并购、定向增发的收紧,尤其是对泛娱乐领域收购标的资产盈利审核。

资本市场的这个消息并非空穴来风,现在这个时期非常敏感,市场在等待“靴子的最后落地”

。

回溯历史,2014年以来的文化领域定增并购狂潮,和随之而来的业绩不达标、股价大幅波动及金融泡沫过大,或是导致监管收紧消息频传的重要原因。

影视娱乐行业成为上市公司并购标的业绩承诺不达标的重灾区,不少娱乐巨头深陷并购后遗症,2016年收购标的未达标的文化娱乐公司有华谊兄弟、天润数娱、天神娱乐和新文化4家。

以华谊兄弟为例,旗下3家并购标的公司未达业绩承诺。银汉科技承诺2016年实现扣非归母净利润为约1.86亿元,审计后完成率仅为承诺业绩的63.5%,亏欠数额达到6775.78万。另外两个标的东阳浩瀚、常升影视亦未达到业绩承诺,完成率分别为97.98%和66.15%,共需根据协议补偿1487.85万元。

其中,东阳浩瀚为15年10月华谊兄弟花了7.56亿溢价百倍大手笔收购,本质是绑定李晨、冯绍峰、Angelababy、郑恺、杜淳、陈赫等6位明星。常升影视为13年华谊兄弟2.52亿溢价36倍收购,本质是绑定张国立。

天神娱乐的两家标的公司Avazu Inc.和上海麦橙2016年度需实现扣非利润合计不低于1.77亿元,然而两家标的公司合计完成率仅有76.23%,需补偿4203.15万元。

天润数娱2016年年报指出,其2015年收购、2016年并表的游戏公司点点乐,扣非归属母净利润为7772.73万元,低于承诺净利润数352.27万元,完成比例为95.66%。

新文化标的公司达可斯2016年扣非归母净利润承诺数为3312万元,未完成197.51万元。根据新文化年报提示,达可斯虽2016年当年未完成业绩承诺,但按照2014-2016年总扣非归母净利润承诺数来看,达可斯累计完成了业绩承诺。