【定增并购圈】是专注于定向增发、并购重组和借壳上市等一级、一级半市场的金融从业社群和项目对接平台,致力于干货交流,向智者问道,与强者同行,欢迎加入我们圈子。扫描最下方二维码参与【定增并购圈】微信社群实时互动,并请向小秘书(微信号ID:WeIBD17)提交单位名片,以便后台备注及业务合作。已加入的小伙伴请勿重复加入,谢谢理解和支持!!

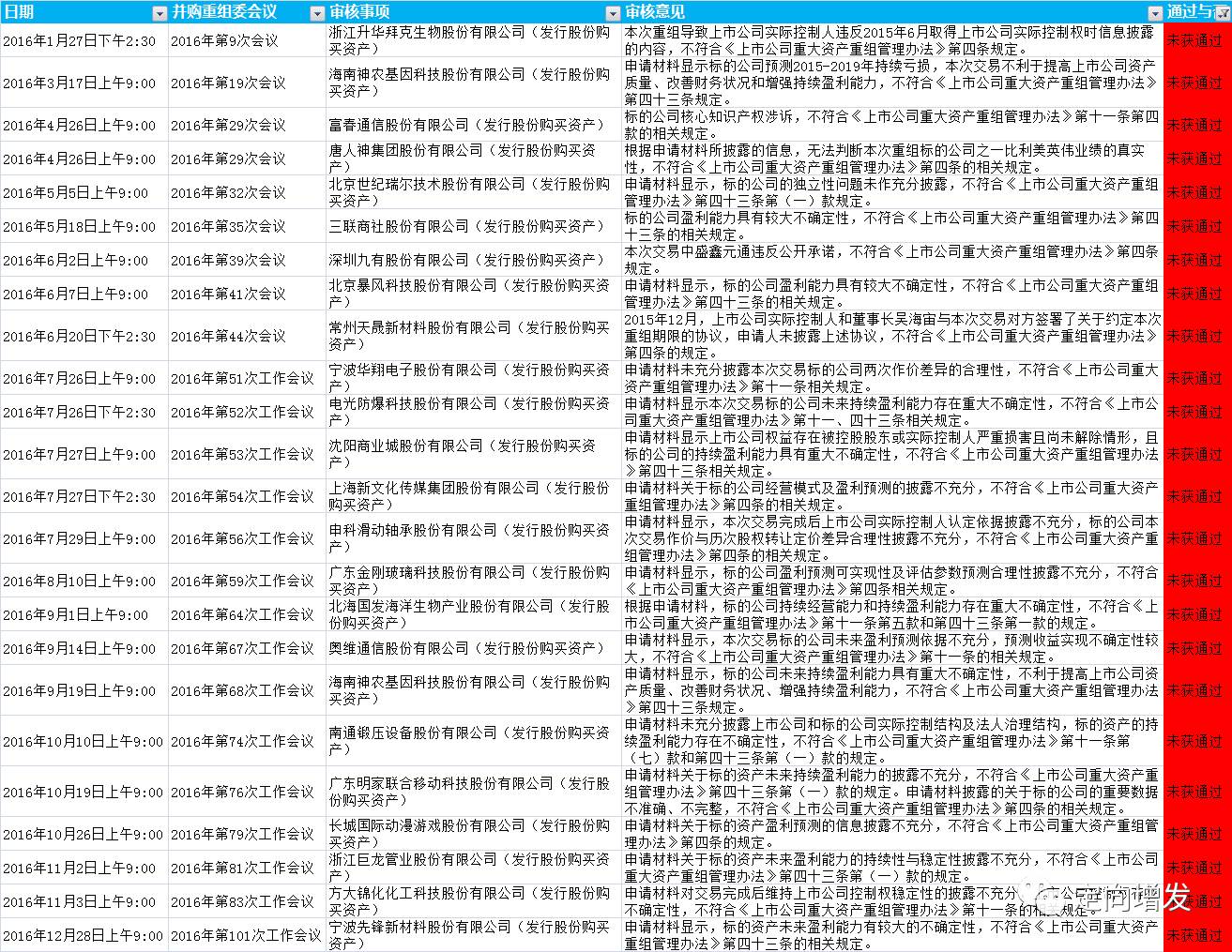

导读 今天(2016年12月28日)上午,证监会召开2016年第101次会议,审核结果浙江东方重组事项无条件通过,而同日上会的先锋新材重组事项则被否,具体审核意见为:申请材料显示,标的资产未来盈利能力有较大的不确定性,不符合《上市公司重大资产重组管理办法》第四十三条的相关规定。

本次先锋新材重组项目为“股份+现金”12亿跨界收购奶业资产,实为上市公司实控人旗下海外乳业资产,此番被否也成为了即将收官2016年全年被否的第24项案例,定增并购圈研究一下,本否的真正原因,其余23例被否项目请参见文末列表。

11.8亿跨界收购海外乳业资产

先锋新材今年9月份发布重组预案,拟11.83亿并购旗下海外乳业资产。值得注意的是,本次并购标的资产为上市公司实控人卢先锋旗下拥有的海外乳业资产。

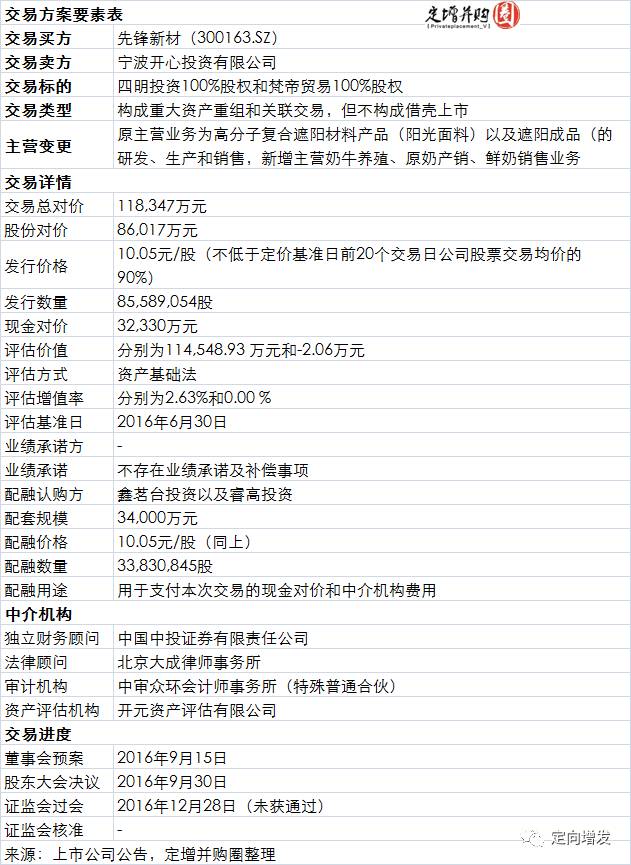

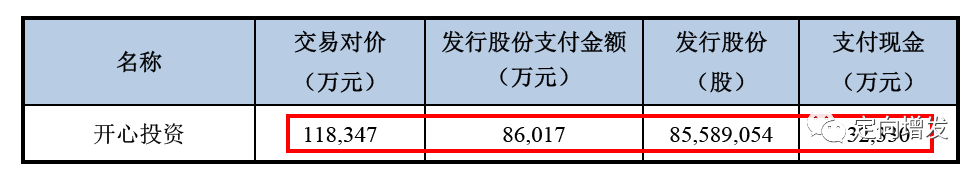

具体交易方案显示,公司拟向开心投资发行股份及支付现金购买其持有的四明投资100%股权和梵帝贸易100%股权,交易金额为11.83亿元。其中,以发行股份方式支付8.60亿元,发行价格为10.05元/股,发行数量为8558.91万股;以现金支付3.23亿元。本次交易完成后,四明投资和梵帝贸易均将成为先锋新材的全资子公司。

同时,公司拟向鑫茗台以及睿高投资非公开发行股份募集配套资金,用于支付此次交易的现金对价和中介机构费用,募集配套资金总额为3.4亿元,发行价格为10.05元/股,发行数量为不超过3383.08万股。

本次交易完成后,公司将成为拥有高分子复合遮阳材料产品、遮阳成品以及奶牛养殖、原奶产销、鲜奶销售并行的双主业上市公司。虽为“股份+现金”跨界并购,但也算同一持有人(实控人)名下的资产整合了。实际上,本次交易构成重大资产重组和关联交易,但不构成借壳上市。

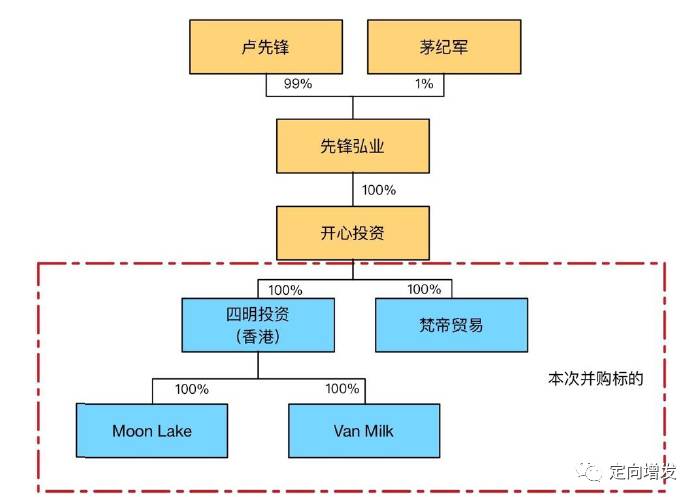

本次交易的交易对方为开心投资,该公司成立于2015年12月,为先锋弘业的全资子公司,后者由上市公司的控股股东、实际控制人卢先锋持有99%的股权,是其控股股东,因此,卢先锋通过先锋弘业间接控股开心投资,为开心投资的实际控制人,因此本次交易构成关联交易。

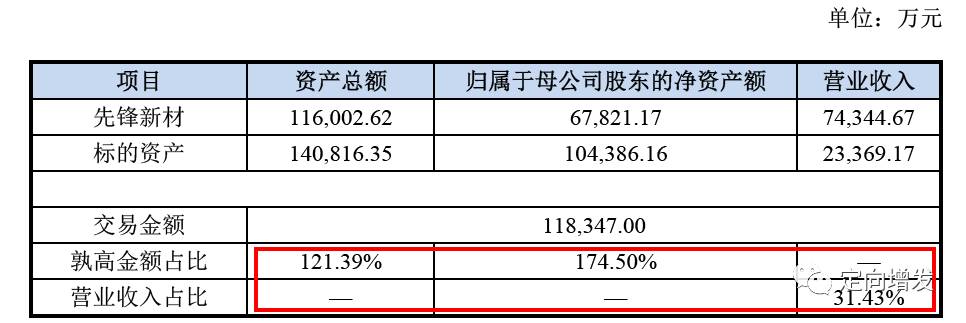

与此同时,本次交易的标的资产为四明投资100%股权和梵帝贸易100%股权,根据上市公司、标的公司四明投资经审计的模拟2015年财务数据以及交易金额情况(标的公司梵帝贸易2016年5月成立,尚未开始实质经营,在计算相关指标时未计入),相关比例根据《重组管理办法》相关规定,构成重大资产重组。

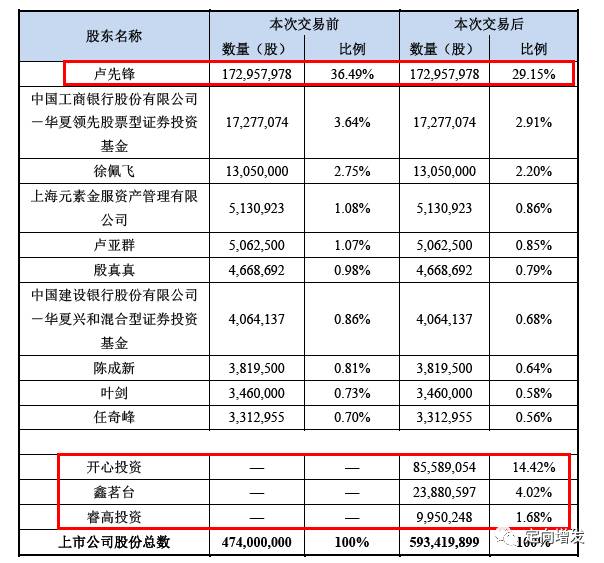

本次交易前,在本次重组前,先锋新材的控股股东和实际控制人卢先锋持有先锋新材36.49%股份。交易完成后,卢先锋直接持有上市公司29.15%的股份,并通过开心投资间接持有上市公司14.42%的股份,合计持有上市公司43.57%的股份,仍为公司控股股东和实际控制人。本次交易前后实控人未发生变更,因而本次交易不构成借壳上市。

实控人贷款并购标的,资产证券化操之过急

公告显示,本次交易对手四明投资为在香港设立用来完成收购境外资产的特殊目的公司,其资产和负债主要来自于其全资子公司Moon Lake收购的,澳大利亚历史最悠久、规模最大的奶牛农场企业VDL的相关经营性资产和原奶业务,即为此次交易的主要标的资产。

标的资产业务涵盖从牧场经营、奶牛养殖、原奶生产和销售等乳制品行业上游全环节。未来,标的资产将拓展鲜牛奶的产销业务,力争做到乳制品行业的全产业链经营。其原奶生产有着悠久的历史,并与世界著名乳制品生产商恒天然一直保持着稳定、友好的合作关系,并拟向中国市场销售优质的鲜牛奶。

先锋新材表示,此次交易完成后,公司将成为拥有高分子复合遮阳材料产品、遮阳成品以及奶牛养殖、原奶产销、鲜奶销售并行的双主业上市公司,奠定公司多元化发展的基础。公司运用资本市场平台整合资源,实现双主业发展战略,有助于公司分散经营风险,挖掘新的利润增长点。

不过,方案公布之后,就有《证券市场周刊》专门刊文《先锋新材豪赌澳洲乳业》,认为标的资产主导产品原奶价格近年来连续下降,经营业绩每况愈下,而且客户仅有一家,背后的经营风险不容忽视;此外,标的资产计划从事的鲜奶业务商业模式存在不少隐忧,前景难料。而在公司上会前夜,《证券市场周刊》再次刊文《先锋新材进军乳业并购结果“肥”了谁?》,认为此次资产评估的背后其实隐藏着不被投资者关注的商誉问题。另外专门指出,本次交易被收购标的四明投资的业绩表现也不理想,不仅毛利率低下,且经营业绩也出现持续下滑的现象。实际上,本次并购标的,财务数据确实很一般。

而上市公司及时发布澄清公告,针对上文中所指问题,逐一进行了答复。其实,又有多少方案完全没被市场或多或少的质疑过呢?但从本次交易来看,定增并购圈认为并购标的注入上市公司交易方案确实操之过急,且为中小股东考虑太少。例如,交易方案显示,标的公司报告期经营范围为生产原奶, 客户仅为恒天然1家公司。并购标的之一的梵帝贸易于2016年4月设立,主要从事澳洲鲜奶的进口及国内销售,目前尚未实际开展经营业务,注册资本尚未实际缴纳。

而上市公司及时发布澄清公告,针对上文中所指问题,逐一进行了答复。其实,又有多少方案完全没被市场或多或少的质疑过呢?但从本次交易来看,定增并购圈认为并购标的注入上市公司交易方案确实操之过急,且为中小股东考虑太少。例如,交易方案显示,标的公司报告期经营范围为生产原奶, 客户仅为恒天然1家公司。并购标的之一的梵帝贸易于2016年4月设立,主要从事澳洲鲜奶的进口及国内销售,目前尚未实际开展经营业务,注册资本尚未实际缴纳。

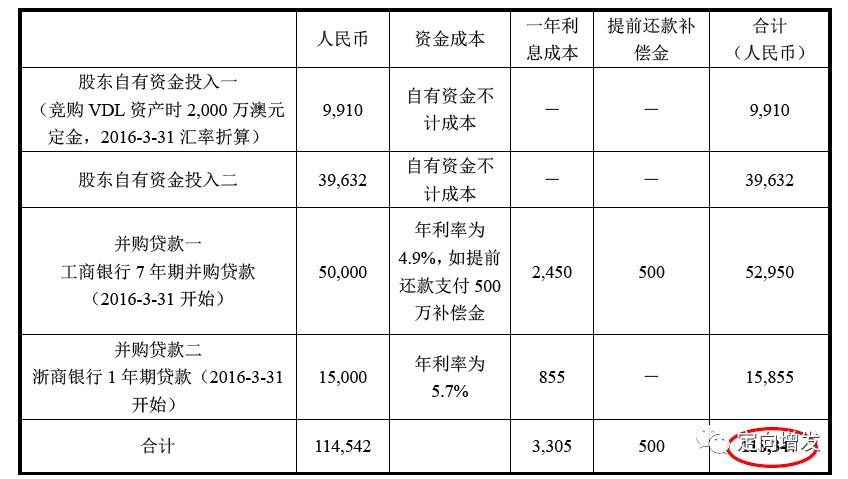

之所这么操之过急,或许与公司并购贷款加杠杆收购标的资产有关。方案显示,本次交易定价综合考虑了交易对方开心投资及其实际控制人卢先锋在Moon Lake收购VDL时的实际资金投入和资金成本以及标的资产的资源稀缺性,由交易双方共同协商确定为118,347万元。这个所谓的实际资金投入和资金成本恰好是与浙商银行并购贷款的本息金额一致,也就是说本次发股现金并购其实是为了偿还前期并购贷款专门设计的。

具体来看,本次交易对手开心投资在竞购VDL经营性资产和经营性负债的过程中,使用自有资金及银行并购资金进行并购。开心投资向工商银行宁波鄞州支行和浙商银行宁波江东支行申请并购贷款,加上自有资金完成VDL并购交易支付。2016年3月,开心投资从工商银行贷款人民币5亿元,约定借款期限为84个月,年利率为4.9%(五年以上基准贷款利率),并约定若提前还款,借款方需支付人民币500万元补偿金;从浙商银行进行贷款人民币1.5亿元,约定借款期限为12个月,年利率为5.7%。上述并购贷款全部用于VDL的并购,相关资金成本应当作为开心投资收购VDL的成本。

因此,考虑交易对方实际支出的价款、一年期的融资成本以及提前偿还贷款所需支付的补偿金后,开心投资购买VDL实际成本为人民币118,347万元,而该数据正好就是本次交易方案的总对价!呵呵,设计的简直严丝合缝。不过,定增并购圈认为,还是不行,太着急,且只为大股东、实控人考虑了,这样的方案难以通过。

更关键的问题是,本次交易评估中不存在相关资产基于未来收益预期进行评估的情形,所以最终交易以资产基础法作为最终定价基准,因此未设置业绩承诺与补偿条款。而如果考虑到标的资产未来的收益进行评估和定价,交易价格必然与采用资产基础法的评估值和定价不同,也就是必然与上述并购贷款本息偿付节奏有所差距。但计算再好,这样的方案急了点,在标的资产经营情况和报表数据经不起太仔细推敲的情况下,还不做兜底(业绩补偿),显然,难以保护中小股东的权益,自然而言,就难以通过最终审核了。

定增并购圈·实务操作研讨会(深圳站)

A股市场并购重组的大潮,在汹涌两年多时间之后,监管层对并购重组强化监管的新政下,过往案例有哪些特点值得借鉴?并购基金的盈利模式应该如何重新设计和思考?春节前最后一次实务操作交流活动,定增并购圈再次出发,深圳,我们来了!

课程大纲

第一讲:上市公司并购重组

(讲师A ▏1月7日09:00-17:00)

1. 上市公司收购

1.1 上市公司收购监管概览

1.2 协议收购与间接收购

1.3 要约豁免

1.4 要约收购

1.5 国有股转让

1.6 外资战投

1.7 大股东及董监高减持特殊要求

2. 控制权争夺与防御

2.1 董事会的控制与反制

2.2 股东大会的议事程序及表决权

2.3 公司章程的防御条款及其限制

3. 上市公司现金定增

3.1 定增基本条件要求

3.2 认购对象

3.3 定增价格

3.4 募集资金用途

3.5 定增流程及信息披露

4. 上市公司产业并购

4.1 上市公司参与设立并购基金

4.2 并购基金的资金筹措

4.3 并购之海外资产

4.4 并购之参股权

5. 上市公司重大资产重组

5.1 重大资产重组监管框架

5.2 重组中的停复牌指引

5.3 重组基本流程

5.4 估值与业绩对赌

5.5 配套融资

6. 借壳上市

6.1 借壳新规

6.2 借壳的交易模式

6.3 借壳的关注要点

第二讲:上市公司定增操作要务与市值管理

(讲师B ▏1月8日09:00-12:00)

1. 上市公司非公开发行即定向增发简介

1.1 上市公司再融资方式的介绍

1.2 定增概况

2. 定增主要工作流程

2.1 主要工作流程

2.2 定增相关工作时间安排

3. 投资者参与定向增发投资收益分析及影响因素

3.1 定增投资者参与定向增发投资收益分析

3.2 定增投资者参与定向增发投资收益影响因素分析

4. 投资者参与定向增发投资套利分析

4.1 选股原则

4.2 现状

4.3 案例分析

第三讲:资管机构参与证券市场定增业务和并购重组的债权投资模式及创新思路

(讲师C▏1月8日13:30-17:00)

一、证券市场的定增与并购等业务分析

二、目前证券市场的定增与并购核心盈利模式

三、资管机构参与定增和并购的路径:基于债权的投资

四、与时俱进:资管机构参与定增和并购的创新模式

五、资管视角的定增和并购案例分析

六、关于市值管理的实务操作建议

七、大时代—股权投资的全民盛宴

八、投资案例分享

九、财通产品创新的思路与案例

十、如何分享盛宴:资产的配置与投资的周期

讲师介绍

讲师A:环球律师事务所的合伙人,个人微信公号“ListCo”。主要执业领域为兼并与收购(包括上市公司收购重组、跨境并购、国资收购等)、资本市场(境内外上市、新三板挂牌、债券融资等)、风险投资与私募融资、公司与投资(包括外商直接投资、境外投资等)、并购交易税务以及反垄断与竞争法。

从业经验:

VIE红筹回归:暴风科技;百姓网;春雨医生;博纳影业;汽车之家等;上市公司并购重组:华北高速(000916)重大重组;三星电子认购比亚迪(002594);厦门港码头资源整合(涉及3家A股、2家港股)等;跨境并购:中联重科(000157)收购美国上市公司Terex;沙隆达(000553)收购以色列公司Adama;Apax基金向光明集团出售以色列Tnuva等;资本市场:新加坡上市公司汉科环境反向并购港股光大水务;万科B股转H股等;公司与投融资:新天域资本的外币及人民币基金的设立;香港领投人投资平安好医生、陆金所;新浪投资TT快车;金石投资某跨境电商等。

讲师B:就职于中银国际,参与了中国中冶定增等项目。曾就职于海尔集团金融事业部投资经理、申银万国投资部经理、浙商证券投行部、太平洋证券投资部、资本市场部工作,信达证券资本市场部总监,从业20年,从事了IPO项目发行十家,定增再融资项目发行40家,公司债发行3家,私募债3家;有丰富的投资、研究、投行发行经验,特别专长于市场化非公开发行定增股权融资,并且有十万字专著论述定增发行。

讲师C:某资产管理公司董事总经理,主要负责资产管理部并牵头创新业务

时间地点

2017年1月7-8日(深圳)(具体地址报名前一周通知)

课程费用:

指导价:3800元/人(含课程材料与午餐,元旦前报名并缴费享受优惠价)

团购价:同一单位3人以上报名可享团购价;

往返路费、住宿及接送机服务、均需自理,不包含在参会费内。

咨询及报名,请添加下方微信:负责人岳女士,并注明“研讨会”。

已经加入正式社群的小伙伴请勿重复添加!谢谢合作!

【特别声明】本文为定增并购圈原创,未经授权,不得转载。本文基于上市公司公告等已公开的资料信息或者公开媒体报道的信息创作撰写,定增并购圈及相应文章作者不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。在任何情况下,本文中的信息或所表述的意见均不构成任何人的投资建议。