特别声明:

《证券期货投资者适当性管理办法》、《证券经营机构投资者适当性管理实施指引(试行)》于2017年7月1日起正式实施。

通过新媒体形式制作的本订阅号推送信息仅面向东吴证券客户中的专业投资者,请勿对本资料进行任何形式的转发。

若您非东吴证券客户中的专业投资者,为保证服务质量、控制投资风险,请取消关注本订阅号,请勿订阅、接收或使用本订阅号中的任何推送信息。

因本订阅号难以设置访问权限,若给您造成不便,烦请谅解!

感谢您给予的理解和配合。

事件:

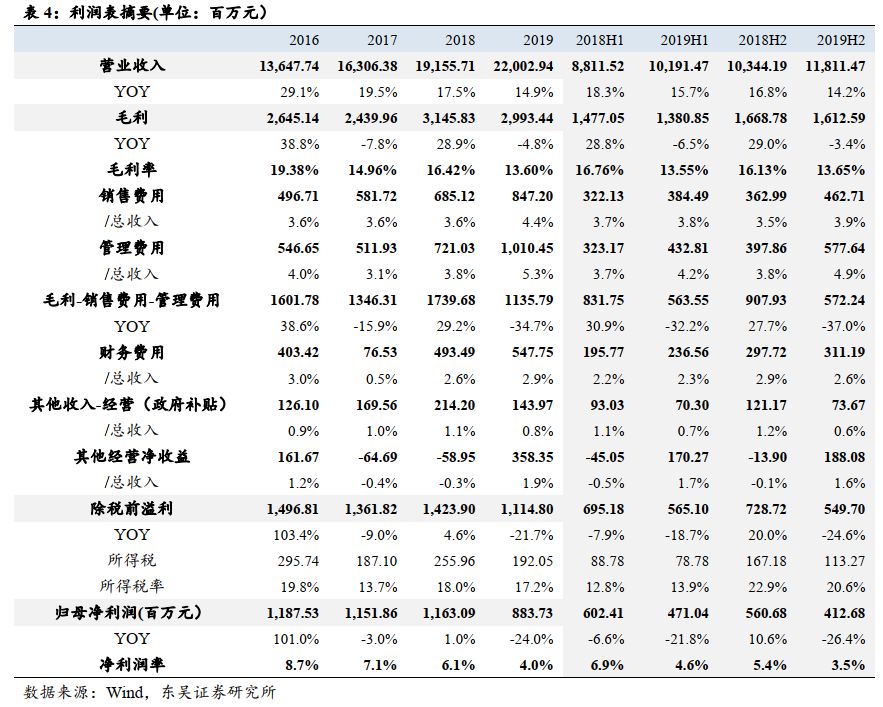

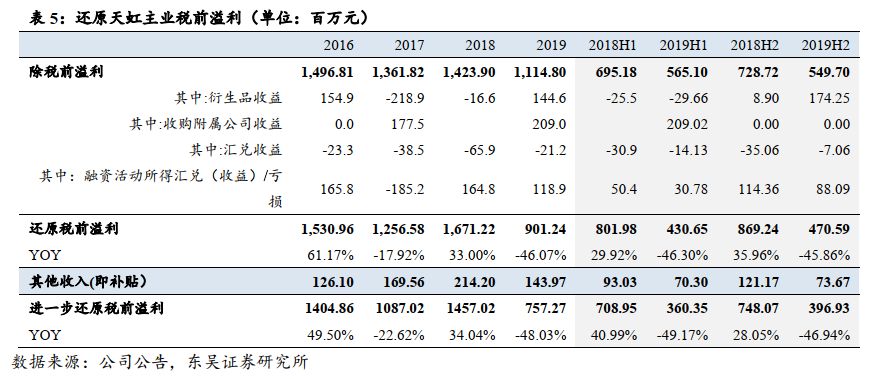

公司公布

2019

年

报,收入同增

14.9%

至

220

亿元,归母净利同降

24%

至

8.84

亿元,

若剔除

2.09

亿香港庆业的一次性收购利得以及政府补助、衍生品收益等非经常性收益影响,

19

年公司主业实际税前利润下滑接近

50%

,下滑主要与

19

年中美贸易摩擦持续、棉价走低,导致公司纱线主业毛利率同比显著下滑有关。

纱线主业:规模化发展持续,毛利率承

压。

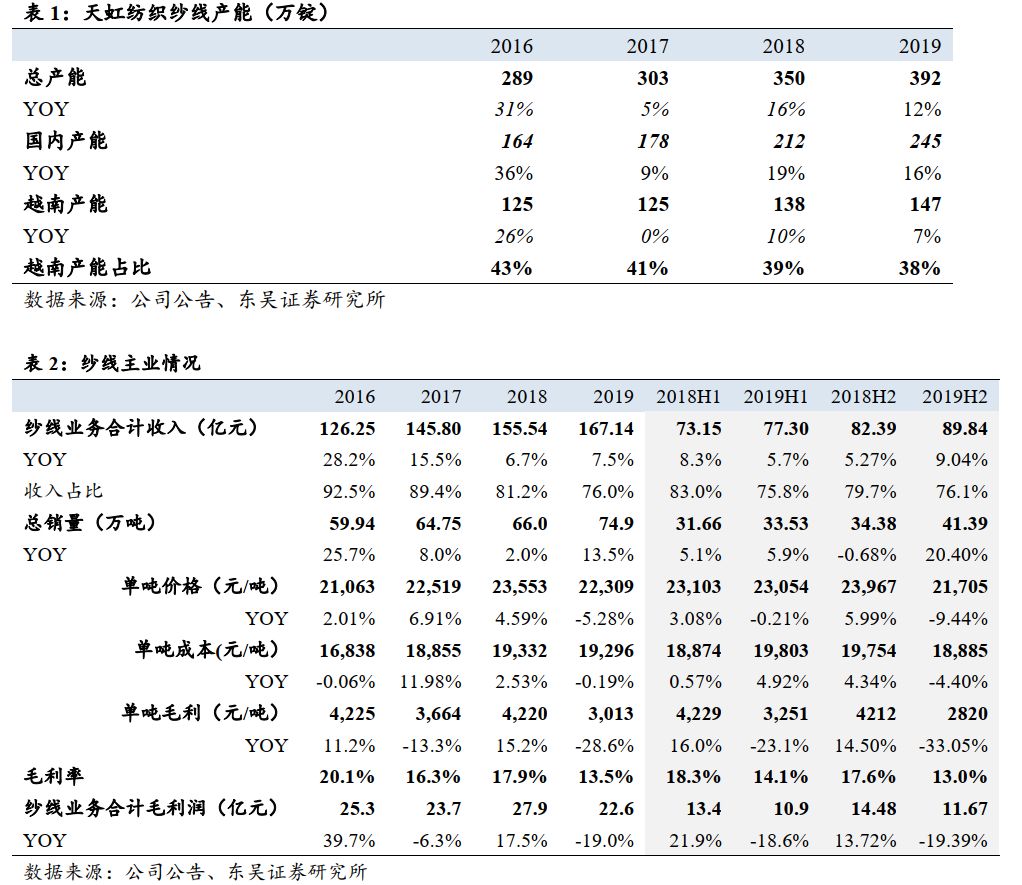

2019年公司纱线产能达到392万锭(+12%),其中国内/越南分别增长16%/7%至245/147万锭;19年受到中美贸易摩擦影响,同时棉价持续低迷,公司为尽量保证产能饱满运作,接单结构不如往年,纱线产品平均单价下滑5.3%至2.23万元/吨,由此2019年纱线收入增长7.5%至167亿元,但毛利率同比下滑4.4pp至13.5%,致毛利润同比下滑19%至22.6亿元,拖累整体利润表现。

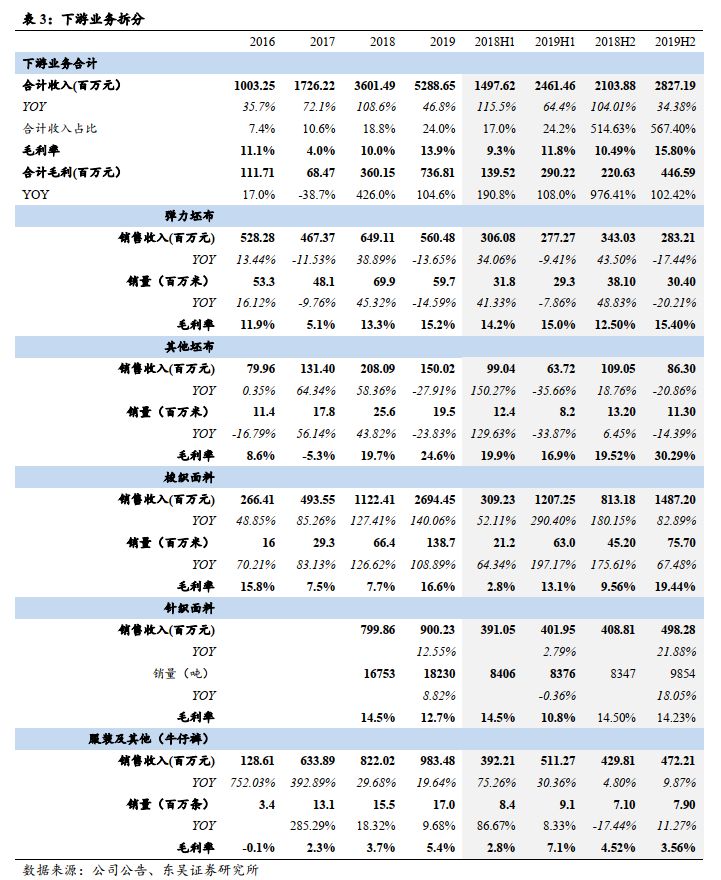

下游垂直一体化业务:梭织、针织面料业务团队成熟,下游收入占比提升至24%,盈利能力上升明显。

公司2014年开始发展下游垂直一体化业务,2019年下游业务收入规模合计已经达到53亿元,同比增长47%,贡献毛利润7.37亿元,同比增长105%。具体来看:

1)坯布业务:

自用比例加大,由此对外销量由9600万米下降到7920万米,收入7.1亿元,受惠于垂直整合,毛利率由14.8%上到17.2%;

2)梭织面料业务:

19年初完成整合香港庆业,销量达到1.49亿米(自产1亿米左右,低于此前1.2亿米预期,主要由于4-5月整合初期磨合;另外贸易销售有4000万米左右),收入达到26.94亿元(+140%);受益于庆业团队带来的管理提升,毛利率从7.7%上升到到16.6%;

3)针织面料业务:

收入同比增长12.6%至9.0亿元,销量18230吨(+8.8%),但毛利率同比下降1.8pp到12.7%,主要和珠海工厂管理磨合有关,19年8月重整管理人才团队,19Q4毛利率已经高于去年平均水平,20年希望陆续体现整合效果;

4)牛仔裤业务:

收入9.83亿元(+19.6%),销量1700万条(+10%),毛利率从3.7%上升到5.4%;考虑盈利能力,19Q4公司关闭柬埔寨工厂,仅留下盈利的越南工厂进行进一步发展。

截至3月初公司除新疆工厂外其他工厂全部正常运营(新疆产能恢复7成左右)。

2020年考虑疫情带来的影响,公司预计将重心放在已有产能的充分利用以及下游业务的进一步整合和管理效率提升

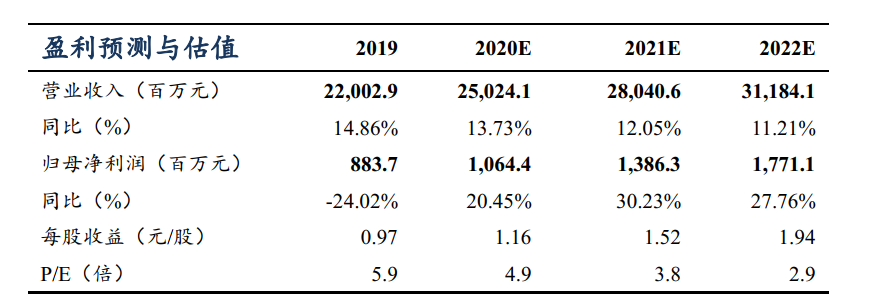

,从销量计划来看,预计2020年纱线83万吨(+10.7%),坯布6000万米(-24%,减少的原因是自用比例增大),梭织面料1.4亿米(指自产部分,增30%+;另贸易部分预计与19年相同,在3000-4000万米),针织面料2.5万吨(+37%),牛仔裤1400万条(-18%,集中越南产能)。考虑纱线业务毛利率的小幅度恢复以及下游垂直一体化业务的盈利能力提升,我们预计公司2020/21/22年归母利润同增20.5%/30.2%/27.8%至10.6/13.9/17.7亿元,对应估值4.9/3.8/2.9X,作为管理高效、垂直一体化战略逐渐成型的全球化纺织龙头,继续看好,维持“买入”评级。

东吴证券股份有限公司经中国证券监督管理委员会批准,已具备证券投资咨询业务资格。

本研究报告仅供东吴证券股份有限公司(以下简称“本公司”)的客户使用。本公司不会因接收人收到本报告而视其为客户。在任何情况下,本报告中的信息或所表述的意见并不构成对任何人的投资建议,本公司不对任何人因使用本报告中的内容所导致的损失负任何责任。在法律许可的情况下,东吴证券及其所属关联机构可能会持有报告中提到的公司所发行的证券并进行交易,还可能为这些公司提供投资银行服务或其他服务。

市场有风险,投资需谨慎。本报告是基于本公司分析师认为可靠且已公开的信息,本公司力求但不保证这些信息的准确性和完整性,也不保证文中观点或陈述不会发生任何变更,在不同时期,本公司可发出与本报告所载资料、意见及推测不一致的报告。

本报告的版权归本公司所有,未经书面许可,任何机构和个人不得以任何形式翻版、复制和发布。如引用、刊发、转载,需征得东吴证券研究所同意,并注明出处为东吴证券研究所,且不得对本报告进行有悖原意的引用、删节和修改。

买入:预期未来6个月个股涨跌幅相对大盘在15%以上;

增持:预期未来6个月个股涨跌幅相对大盘介于5%与15%之间;

中性:预期未来 6个月个股涨跌幅相对大盘介于-5%与5%之间;

减持:预期未来 6个月个股涨跌幅相对大盘介于-15%与-5%之间;

卖出:预期未来 6个月个股涨跌幅相对大盘在-15%以下。

增持:预期未来6个月内,行业指数相对强于大盘5%以上;

中性:预期未来6个月内,行业指数相对大盘-5%与5%;

减持:预期未来6个月内,行业指数相对弱于大盘5%以上。

马莉 东吴证券副所长、大消费负责人、纺织服装行业首席分析师

南京大学学士、中国社会科学院经济学博士;现供职于东吴证券研究所,曾供职于中国纺织工业协会、中国银河证券研究部。十三年消费品行业研究经验,为投资者创造价值,在市场下打下深深烙印。

2019年新财富轻工及纺织服装行业第3名,水晶球纺织服装行业第1名;

2018年纺织服装行业水晶球第1名;

2017年新财富纺织服装行业第1名,水晶球第1名;

2016年新财富纺织服装行业第1名;

2015年新财富纺织服装行业第2名;

2014年新财富纺织服装行业第4名,水晶球第3名,金牛奖第3名;

2013年新财富纺织服装行业第2名,水晶球第2名,朝阳永续福布斯中国最佳分析师50强;

2012年新财富纺织服装行业第4名,水晶球第3名,金牛奖第3名。

手机/微信:15601975988

陈腾曦 纺织服

装

行业联席首席分析师 东吴证券