各方面的信息显示1801热卷和螺纹的价差将回归,我们预计1801卷螺差则可能回归至正常的200-300区间,当前的策略是逢低建多卷螺差。

文 | 曾宁 某公司黑色金属研究总监

编辑 | 对冲研投 经授权发布

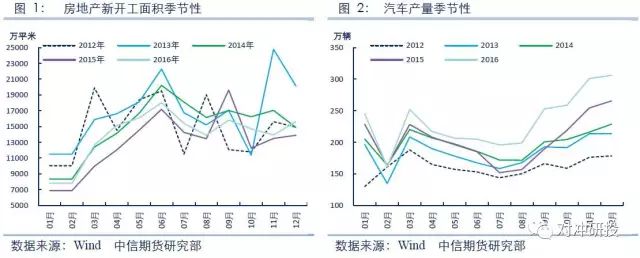

螺纹热卷需求的淡旺季差异明显:在1801是螺纹的需求淡季,热卷的需求旺季。冬季是房地产施工的淡季,相应的螺纹钢需求是淡季。热卷的重要下游需求汽车产量在四季度是高峰期,对应的是春节需求,历年四季度汽车产量环比三季度上升30%左右,做多1801卷螺差存在需求基础。

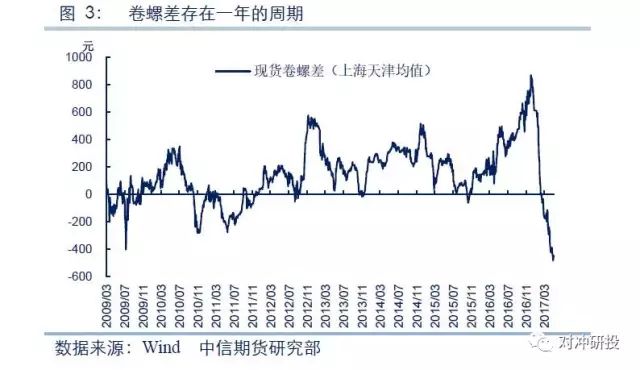

卷螺差存在一年的周期:卷螺价差一般存在一年的周期,其内在因素既有供给方面的原因也有需求方面的原因。从供给来看,钢厂存在铁水调剂的可能,从需求来看房地产和制造业周期存在一定的错位,这使得卷螺差存在周期性波动。

在我们本周的调研中我们发现,部分贸易商将常备库存从螺纹钢逐渐转为了热卷。这样,不管从最上游的钢厂、还是从中间的贸易商以及下游的需求端,边际上都对卷螺差有利。

年底的环保政策更多影响热卷供给:年初公布的《京津冀及周边地区2017年大气污染防治工作方案》表示将对环京津冀的“2+26”城实施采暖季钢铁拟限产50%,从热卷和螺纹的产量分布来看,环京津冀的热卷产能较多而螺纹产能相对更少,限产将使得热卷的供给更加受限,从供给角度来看对1801热卷更加有利。

长期做多1801卷螺差:各方面的信息显示1801热卷和螺纹的价差将回归,我们预计1801卷螺差则可能回归至正常的200-300区间,当前的策略是逢低建多卷螺差。

我们在之前的专题报告《黑色大跌 相信周期还是相信故事?》以及周度的策略报告中均持续建议做多1801卷螺差,其核心逻辑包括以下方面:

1、1801是螺纹的需求淡季,热卷的需求旺季。螺纹利润处在高位,若后期螺纹需求边际走弱,则螺纹利润回落速度将快于热卷,卷螺差在7、8月份之后季节性走阔概率很大;

2、卷螺价差存在一年的周期,自去年12月卷螺差见顶之后,一般而言需要到今年年底或者明年年初才能见底回归,当前卷螺现货价差很大,做多1710卷螺差并不具备安全性,做多1801卷螺差确定性更高。

我们本周对上海的七八家大型钢贸商进行了调研,结合调研的成果,我们对做多1801卷螺差的逻辑进行进一步详细阐述:

需求的淡旺季差异明显

螺纹钢的需求主要取决于房地产,而从全年来看房地产需求的季节性是非常明显的,一般而言春夏两季是房地产施工的高峰,而冬季则是房地产施工的淡季,相应的螺纹钢需求也是淡季。

而从热卷来看,热卷的重要下游需求汽车产量在四季度是高峰期,对应的是春节需求,历年四季度汽车产量环比三季度上升30%左右。因此,从需求的淡旺季来看,做多1801卷螺差存在需求基础。

当前卷螺差创下历史新低的一个重要原因是2016年的购置税减半措施提前透支了今年上半年的需求,从2017年开始购置税五折的优惠措施“缩水”为七五折,到2018年起恢复按10%的法定税率征收车辆购置税。

但在季节性因素以及明年购置税全面恢复10%税率的刺激下,今年四季度汽车销量可能再次经历一次小高峰,那么,经过最近几个季度的低迷,到今年四季度汽车需求可能恢复,将有助于热卷四季度需求,我们调研的以热卷贸易为主的钢贸商也验证了这一点。

而从房地产来看,当前一致的预期是随着地产销量的下降,房地产拐点已现。那么,随着时间的推进,螺纹需求将边际减弱,而热卷需求将边际走强,我们预计热卷到1801合约交割时将显著强于螺纹。

卷螺差存在一年的周期

从历史统计数据来看,卷螺价差一般存在一年的周期,其内在因素既有供给方面的原因也有需求方面的原因。

从供给来看,钢厂存在铁水调剂的可能,有条件的钢厂可以根据螺纹和热卷利润的不同调剂铁水。

需求来看,螺纹主要用于房地产和基建,而热卷主要应用于汽车及其他制造业领域,尽管房地产是周期之母,但房地产非常容易受到政策的扰动,这使得两者周期经常在一定时期存在错位,造成卷螺差周期性波动。

在我们本周的调研中我们发现,部分贸易商将常备库存从螺纹钢逐渐转为了热卷。这样,不管从最上游的钢厂、还是从中间的贸易商以及下游的需求端,边际上都对卷螺差有利。

年底的环保政策更多影响热卷供给

年初公布的《京津冀及周边地区2017年大气污染防治工作方案》表示将进一步加大京津冀大气污染传输通道治理力度,对环京津冀的“2+26”城实施采暖季钢铁拟限产50%,电解铝厂限产30%以上。

从热卷和螺纹的产量分布来看,环京津冀的热卷产能较多而螺纹产能相对更少,限产将使得热卷的供给更加受限,从供给角度来看对1801热卷更加有利。

长期做多1801卷螺差

从需求和供给两方面来看,卷螺差未来将逐步走强。但是我们并不建议做多1710卷螺差,因当前1710卷螺差最新值在63,而现货卷螺差为-380,当前螺纹供应仍然偏紧,在10月份之前卷螺差并不确定可以进一步走强。

但从1801来看,如前文所述,各方面的信息显示1801热卷和螺纹的价差将回归,我们预计1801卷螺差则可能回归至正常的200-300区间,当前的策略是逢低建多卷螺差。

风险提示:供给侧改革超出预期。

- END -