一般情况下,创业企业融资可以分为以下几个阶段:

创立:自己出注册资本金

天使:投资人“看人下菜“

A轮:经过基本验证,具有可行性

B轮:发展一段时间,公司还可以

C轮:继续发展,看到了上市希望

IPO:投资人要套现离场

在公司各轮融资的过程中,为了避免新投资人加入造成老投资人股份贬值,股权投资基金都会在融资协议中加入:

01

反稀释条款

如果没有这项条款保护,投资人极有可能被恶意淘汰出局。

比如,创业者可以进行一轮“淘汰融资”, A轮投资人购买价格是每股1块钱,但是B轮进行每股5分钱融资,使当前投资人被严重稀释而出局。

反稀释包括两个内容:防止股权比例降低,防止股份贬值,条款主要针对可转换优先股。

1. 防止股权比例降低

防止股权比例降低,两个条款可以起到作用:

第一,转换权

这个条款是指在公司发生送股、股份分拆、合并等情况时,优先股的转换价格作相应调整。

举个栗子:优先股按照10元/1股的价格发行给投资人,初始转换价格为10元/1股。后来公司决定将每1股拆5股,进行股份拆分,则优先股新的转换价应该调整成2元/1股,对应每1股优先股可以转为5份普通股。

第二,优先购买权

这个条款要求公司在进行下一轮融资时,此前一轮投资人:

有权选择继续投资,并且获得至少与其目前股权比例相应数量的新股。

2. 防止股份贬值

公司在其成长过程中,往往需要多次融资,但谁也无法保证每次融资时发行股份的价格都是上涨的,投资人往往会担心由于下一轮降价融资,而导致自己手中的股份贬值,因此要求获得保护条款。

实践中,主要有两种形式:棘轮条款和加权平均反稀释条款。

02

完全棘轮条款

如果公司后续发行的股价低于原有投资人的转换价格,那么原投资人的实际转化价格也要降低到新的发行价格。这种方式仅仅考虑低价发行股份时的价格,而不考虑发行股份的规模。

在这个条款下,哪怕公司以低于原有优先股的转换价格只发行了10股股份,所有上一轮发行的优先股转化价格也都要调整跟新的发行价一致。

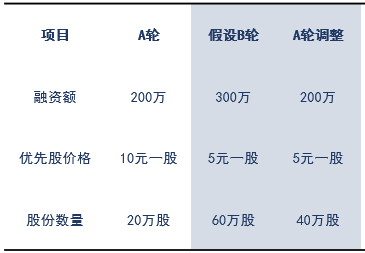

举例栗子

如果A轮融资200万元,按每股优先股10块钱的初始价格共发行A轮20万股优先股。在B轮融资时,优先股的发行价跌为每股5块钱,则根据完全棘轮条款的规定,A轮优先股的转换价格也调整为5元,则A轮投资人的20万优先股就可以转换为40万股普通股。

完全棘轮条款是对投资人最有利的方式,公司经营风险完全由企业家承担,所以通常出加入一些限制性条件,比如:

只在后续第一次融资(B轮)才适用;

在本轮投资后的某个时间期限内(比如1年)融资时才适用。

03

加权平均条款

最常见的反稀释条款是加权平均条款。

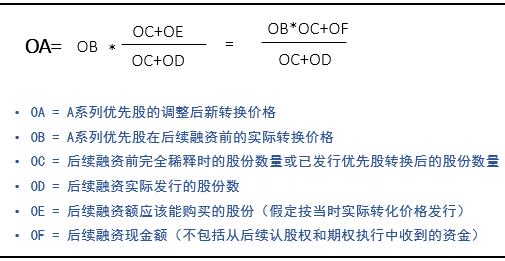

在该条款下,如果后续发行的股价低于A轮的转换价格,那么给A轮优先股重新确定转换价格时,既要考虑新一轮的发行价格,还要考虑股份数量。计算公式如下:

加权平均条款有两种细分形式,广义加权平均和狭义加权平均,区别在于对后轮融资时的已发行股份及其数量的定义:

广义加权包括已发行的普通股、优先股可转换成的普通股、可以通过执行期权等获得普通股数量。

狭义加权只计算已发行的优先股能够转换的普通股数量,不计算普通股和其他可转换证券。

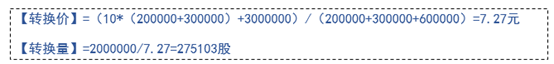

仍然拿上面那个栗子进行描绘:

A轮融资200万元,A轮20万股优先股10元1股,已发行普通股为30万股,B轮融资300万元,B轮优先股每股5块钱,共60万股。

广义加权平均时新的转换价格为:

狭义加权平均时新的转换价格为:

经过加权转换之后,A轮投资人的200万分别可以转换为27.5万和32万股,相对于完全棘轮条款下的40万股要公平一些。

广义加权平均时,完全稀释的股份数量很重要,投资人要确认跟创业者的定义是一致的,即包括所有已发行和将发行的股份(优先股转换、执行期权和认股权、债转股等)。

04

条款博弈

企业家在跟投资人就反稀释条款进行谈判时,根据双方的谈判能力,可能得到不同的谈判结果。

1. 争取“继续参与”条款

企业主会要求:优先股股东要想获得转换价格调整的好处,必须参与后续的降价融资,购买等比例的股份。如果不愿意参与,其转换价格不能调整。

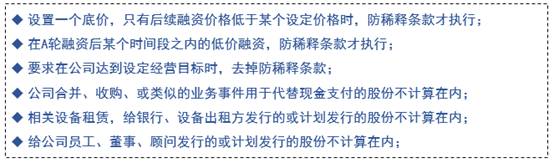

2. 列举大量例外事项

在某些特殊情况下,低价发行股份也不应该引发防稀释调整,所以这通常是双方谈判的焦点,例如:

3. 法律文本协议

【各方同意,本协议签署后,标的公司以任何方式引进新投资者的,应确保新投资者的投资价格不得低于本协议投资方的投资价格。】

【如新投资者根据某种协议或者安排导致其最终投资价格或者成本低于本协议投资方的投资价格或者成本,则标的公司应将其间的差价返还投资方,或又原股东无偿转让所持标的公司的部分股份给投资方,直至本协议投资方的投资价格与新投资者投资的价格相同。投资方有权以书面通知的形式要求标的公司或者原股东履行上述义务。】

【各方同意,投资完成后,如标的公司给予任一股东(包括引进的新投资者)的权利优于本协议投资方享有的权利的,则本协议投资方将自动享有该等权利。】

来源:第一投行(ID:FirstInvestmentBank)

《VC/PE/MA金融圈》:做最靠谱的投资人群体。

汇聚风投、创投、私募、投行、并购、上市公司、产业集团等朋友。感谢高盛、摩根、红杉、九鼎、复星等数千家机构朋友的鼎力支持。

21世纪的竞争是信息的竞争,订阅我们,占领投资信息高地(点击右上角“查看公众号”关注)。

回复1查看如何入群,或先添加小编微信号:jrq2025,请注明公司职位等。

若涉及版权等问题,请联系小编:jrq2025。

注:这是小编的二维码,长按或扫描后可以快速添加。

请备注公司、职位、事由等信息。