在所有基金中,混合型基金的数量是最多的,按照天天基金网的统计,所有5561只开放基金中,混合型基金占了2651只,占了将近一半数量。和股票型相比,混合型具有灵活的仓位优势,而和债券型、保本型、货币基金等相比,收益相对又比较高,所以受到广大基民的欢迎。从发展来看,从2001年9月11日中国第一只开放混合基金——华安创新开始,已经有16年的历程了。那么十六年来这些混合基金的表现究竟如何?

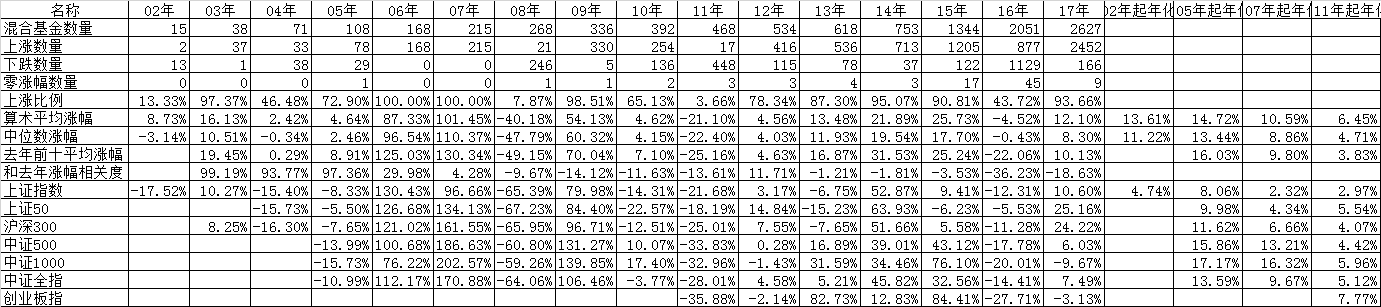

从2002年算起,混合基金的中位数年化收益率是11.22%,同期上证指数年化涨幅是4.74%,看起来跑赢了不少,但这个上证指数因为指数设计的原因,不能反应A股的全貌。2005年起有了中证全指这个反应全体股票的指数,我们拿这个指数和中位数年化收益率比较,2005年起中位数年化收益率是13.44%,同期中证全指年化收益率是13.59%,跑输0.15%,几乎相当。如果我们从2007年算起,那么中位数年化收益率只有8.86%,同期中证全指年化收益率是9.67%,跑输了0.81%,如果从2011年算起,中位数年化收益率下跌到只有4.71%,同期中证全指年化收益率为5.12%,跑输0.41%。从这些数据中我们可以得出一个结论:混合型基金整体上很难战胜市场!但我们看中证全指下跌的2005、2008、2010、2011、2016等五年,因为仓位等原因,混合基金都跑赢了中证全指。

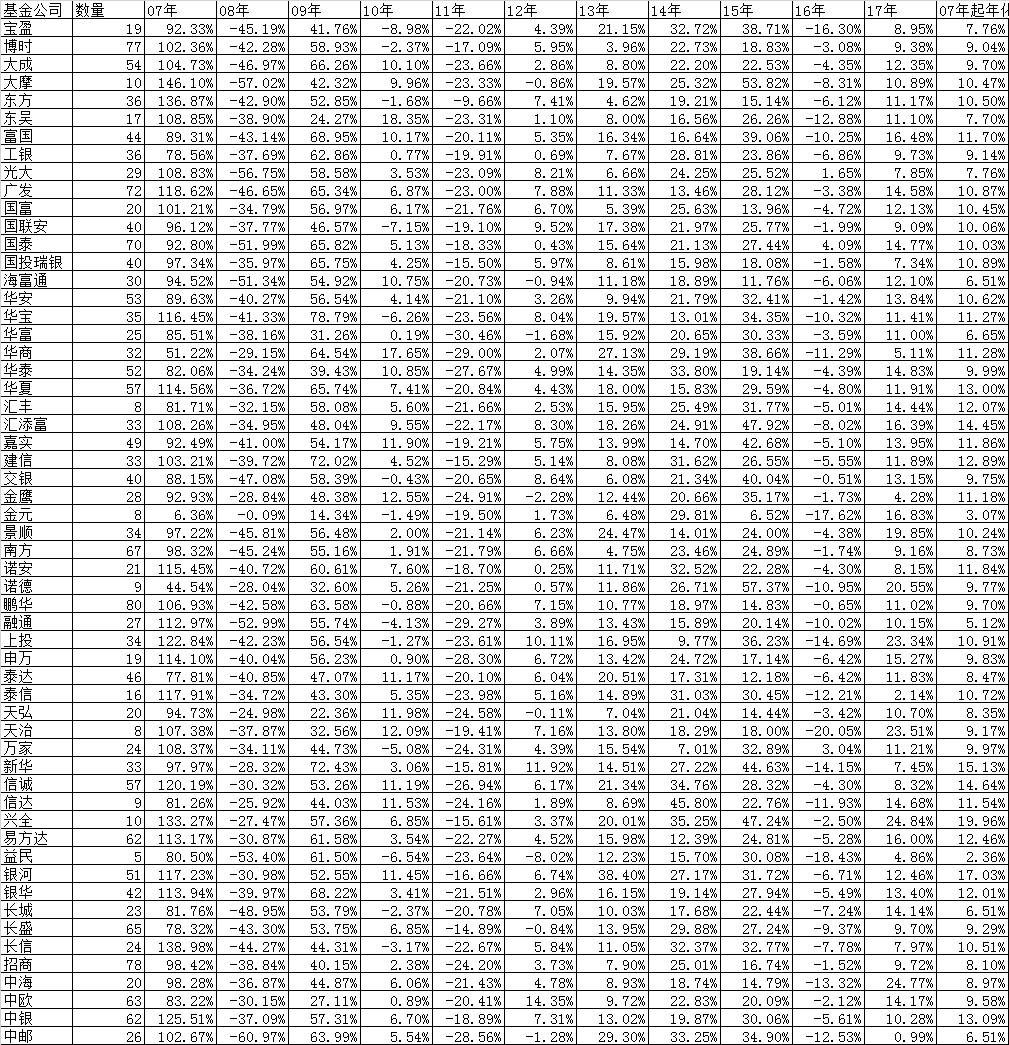

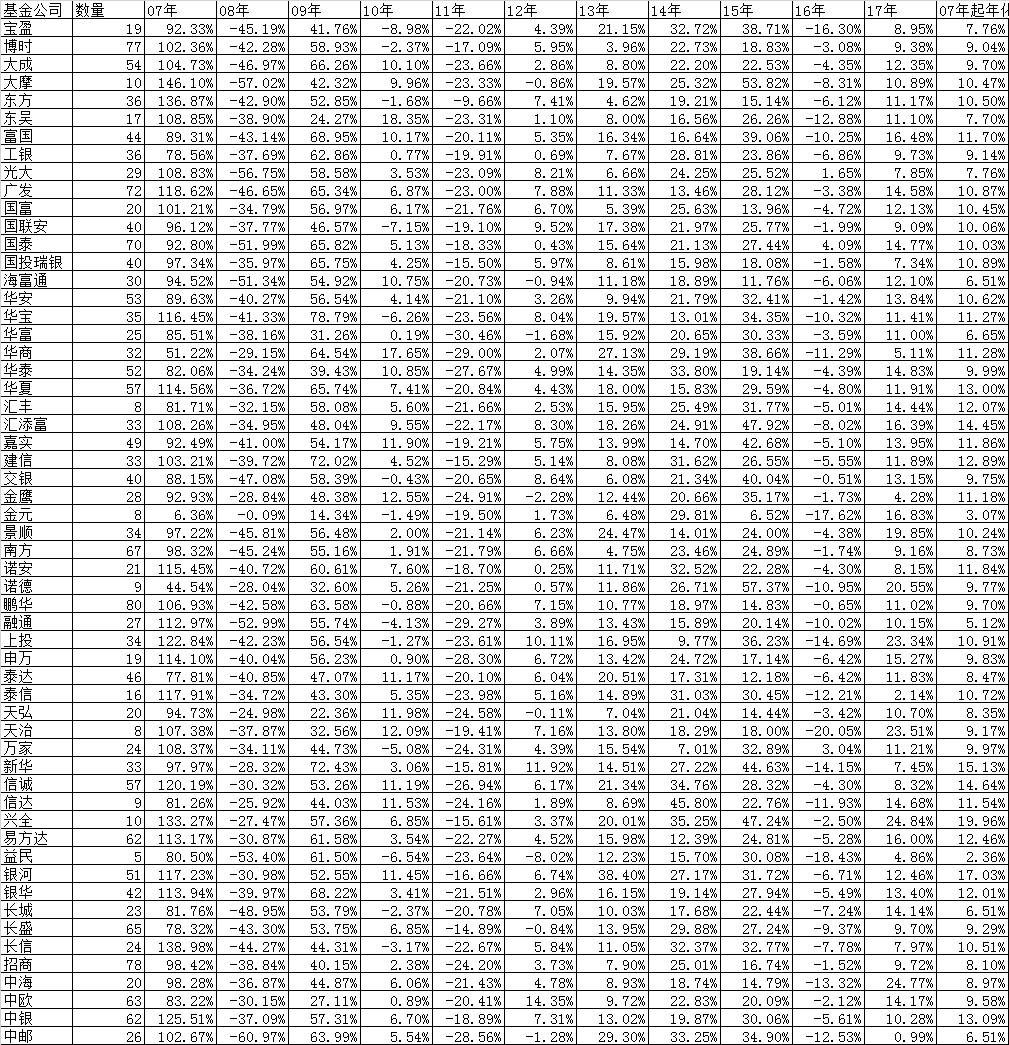

那我们从公司维度看看,哪些公司能长期跑赢中证全指的,为了更加公平公证的对比,我们选取了从2007年前开业的基金公司的基金,计算了从2007年开始的年化收益率,前三名基金公司是兴全、银河、新华基金,对应的年化收益率是19.96%、17.03%、15.13%,同期中证全指年化收益率是9.67%,显然大大跑赢了指数。而最差的三个基金公司益民、金元、融通,对应的平均年化收益率才2.36%、3.07%、5.12%。如果看今年的平均收益率,差异就更大了,前三名的东方红、福安、农银,今年的收益率高达33.04%、26.92%、25.68%,而后三名中邮、北信、泰信基金,今年的平均收益率才0.99%、2.08%、2.14%。

如果我们看个基,从2007年前成立的基金,年化收益率前三名的分别是华夏大盘、博时主题、兴全趋势,对应的年化收益率分别是22.82%、18.51%、17.16%,而排名后三的中邮核心、南方隆元、益民创新10年多年化收益率分别亏损3.55%、1.40%、1.33%,特别是中邮核心,10多年累计亏损了32.49%,今年还亏损了6.46%。

那么我们是否能通过去年的好基金来选择呢,事实非常残酷,我们计算了去年收益率和今年收益率的相关度,除了2003年到2007年这五年的收益率和去年的收益率是正相关的,从2008年开始的九年中,几乎都是负相关的,除了2012年的收益率和2011年的收益率相关度是11.71%,其他八年都是负相关,甚至在2016年和2015年的相关度是-36.23%,如此负相关,说明了今年的好基金,到了明年大概率的无法跑赢基金的平均收益。记得2016年的牛基长信量化,今年亏的惨不忍睹。今年最牛的是东方红的几个白马基金,明年到底如何现在不敢下结论,但别指望风格一直会延续很长时间。

理想很美好,现实很残酷,这就是从十六年的混合基金的数据中得到的结论。

kkt_knight

主动基金业绩年度的负相关其实很大程度上是制度设计导致的。制度设计上基金公司(经理)的收入只与基金规模相关,而与基金业绩不直接挂钩,导致了制度上的道德风险。

从基金发售的难度看,业绩垫底的基金与中游的基金发售难度差不多,而业绩非常好的基金发售难度显著降低。所以所有的基金经理的天然的有冒险行为,有10年不成功都没有关系,只要有1年赌成功了,第二年收入就会显著提高。

而且还会存在明显制度漏洞,比如基金公司甚至可以通过业绩输送让规模非常大的基金来养规模非常小的基金,培育出“明星经理”获取持续的业绩收入。当然,这也是我的小人之心度君子之腹。

我觉得基金业绩应该在初始设计的时候就有个基准业绩,比如某个指数。低于这个业绩承诺的无法收到管理费,而显著高于这个业绩的可以收更多的管理费用,或者超额提成。都没及格,就不要说啥钱了。而且基民能明确的根据对方的基准设计就知道对方是否有能力。比如一只基金设计的基准业绩是比上证指数高20%,那么这经理肯定有实力,我敢买。

我觉得这种制度才更有利于基金的健康发展,才能逐步筛选选出真正能赚钱的基金。

new_siberia

我指数基金和主动基金都投,ETF一般作为动态仓位,主动基金作为底仓,牛熊不动的。

简单说几点和封基老师不一样的看法:

主动基金总体是差,但优劣很容易鉴别,精心挑选过的主动基金在夏普比率上比无脑长持ETF要强得多;

挑主动基金首先要挑基金公司,基金经理是次要的,这是核心理念;

如何选主动基金?好公司+低管理费+差不多的过去业绩+很低的回撤+较高比例的机构投资者(甚至包括基金公司的固有资金)+适中的基金规模,我基本就是按照这6个维度选的

另外再重复一遍:主动基金在我的投资组合里是作为“底仓”存在的,要的是稳定而不是高收益。部分业绩基准为绝对收益的基金,我甚至是作为固定收益组合的,不计算股票比例。

好了,爆一下我的主动基金目前的持仓吧,供大家参考:

华夏回报(30%) + 嘉实研究精选(20%) + 兴业趋势(20%) + 易方达裕惠(30%)

总体稳健有余进攻性不足。

附件给出所有混合基金的历史收益率明细

通过集思录在银河证券开户,或者通过集思录参与IB团购佣金打折的用户,自动获得集思录活跃用户资格。(买基金没有最低5元佣金限制)

长按以下二维码,选择“识别图中二维码”,关注集思录微信

特别提示

本文不构成任何投资建议,仅为信息分享。任何因本文导致的投资行为发生的亏损,本公众号及作者概不承担任何责任。

集思录 微信公众号:jisilu8

集思录(www.jisilu.cn)是一个低风险投资理财社区,我们的理念是在保证本金安全的前提下,使资产获得稳健增长,我们专注于新股、债券、可转债、分级基金等低风险投资品种。

快捷查询:

搜索微信号“jisilu8”添加我们

回复“新股”学习申购新股基础知识

回复“债券”了解债券基础知识

回复“分级”学习分级基金基础知识

参与讨论请猛戳“阅读原文”链接