过去三天,市场上最热门的“赌”品,不是炒得火热的啤酒股,方入MSCI的大金融,不是丹东的陋室或者是三亚的海滩,而是国家金融扶贫的另一个缩影,“扶贫果”——苹果期货。

5月14日,苹果期货暴涨4.23%,突破苹果期货上市以来的新高,同时刷新4月末创下的成交量新高,交易额达到超1700万。

5月15日,苹果进一步扩大涨幅,最大涨幅超6%,收涨5.99%,成交量达到2500万。

5月16日,苹果期货连续第三日展现了疯狂的走势,多空博弈之下苹果期货上演天地板,交易额3500亿元,逼近沪深两市合计4019亿的成交额。

短短三天,苹果期货作为一个单一品种,

累计成交量接近8000亿,其相当于沪市4日的成交额。

苹果主力连续 4月中下旬至今走势

如果将时间进一步拉长——以主力合约AP1810来说,自2月22日盘中创下5841的低点以来,苹果期货在震荡中上行,直到4月9日,苹果期货开始强势上涨,一路神挡杀神佛挡杀佛,从4月9日的收盘价6586上涨至今日近9000元,累计涨幅达36.65%。

若是考虑到期货市场的保证金交易的杠杆属性,

按先前7%的保证金水平计算的话,一手苹果期货在这一个月的收益率将是惊人的523.57%。

为何一个单一品种的期货,会如此疯狂?

30年一遇的天灾?

苹果期货这波涨势,以寒潮引起减产而形成推动力。

4月6日到7日,一场罕见的寒流侵袭华北、西北苹果主产区,造成了盛花期的苹果悲剧。清明节后,苹果期货价格势如破竹,再也没回过头。

随后,各大机构都陆续开展产区调研,得出了非常悲观的结论。

据调研显示,今年是种苹果30多年来遇到的最大天灾。山东、河南、河北、山西、陕西、甘肃等北方几个主要苹果产区纷纷减产,致使最终全国优质果减产至少50%以上。

而从实地调研来看,情况可能更加糟糕。根据某自媒体期货研究员描述,华北地区实体探访减产比例在7成到9成不等,可谓民不聊生。

郑商所苹果期货是全球首个鲜果期货。在国内,由于苹果种植是众多贫困农户的主要收入来源,作为市场避险工具的苹果期货又被称为“扶贫果”。

事实上,就在今年年初,

以郑商所配合保险公司进行的“苹果精准扶贫”市场风险理赔,就在财经媒体圈刷过一次屏。

而部分果农因为提前获悉减产事宜,便反手在期货市场上大量砸多头——事实上,果农借助期货市场对冲经营压力的现象,在期货市场非常常见。

另一方面,则是期货仓单要求与现货不一造成的强烈预期差,导致的报复性反扑。

有分析指出,此前曾出现关于纸加膜苹果能否交割的争议,致使一级品苹果期货在2月份时,一度跌至不足6000元,相当于不到3元人民币一斤。这样低的价格基础为出现反弹奠定了基础。

然而,值得注意的是,苹果在中国更多的是作为鲜果消费。

资料显示,中国是全球苹果最大生产国、消费国和出口国,苹果以内销为主, 出口量占比较少。消费总量较大,消费结构单一,

主要以鲜食消费为主,占到总消费的八成以上;加工产品消费占比相对较小,目前在10%左右,

加工环节主要以果汁、果醋、果酱等下游加工企业为主。

这意味着,大量的苹果其实是被普通消费者作为水果直接食用了,然而,苹果并不像猪肉、“蒜你狠”或者是其他生活必须的口粮一样,具备不可替代性,其弹性非常大。毕竟,苹果如果太贵了,可替代的水果实在不少。

而相对“刚需”的

加工产品消费仅占10%左右, 50%的预期减产或许难以为9、月份上市的新苹果提供真正的上涨动力。

杠杆狂欢

在经历了去杠杆之后,成交量活跃的期货市场,成为了杠杆投资客为数不多的投机博弈市场。而苹果自身带来的高杠杆交易,则加大的品种整体的投机氛围。

来源:期货日报

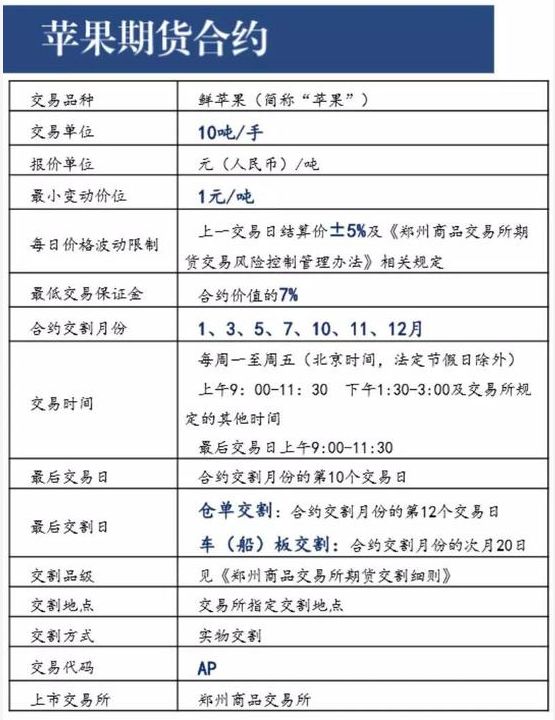

上图是郑商所此前公布的苹果期货合约。2017年12月22日,苹果期货正式挂牌上市。

按合约规则来看,苹果期货的交易保证为7%。那么,按照交易所公布的合约挂牌基准价7800元/吨为标准,10吨/手,交易保证金7%,做一手苹果期货需要5460元;

如果按照目前期货公司保证金加3%的惯例,一手大概需要7800元,相当于10倍杠杆。

事实上,在金融去杠杆的背景下,许多民间配资开始转向期货市场,而由于原油期货、苹果期货作为国内品种开了先河,许多炒客开始纠结资金势力,试图玩一票大的。

事实上,在连续三日的疯狂之后,郑商所已经提醒了苹果期货的交易风险,随后又发布了手续费调整通知:自 2018 年 5 月 17 日起,苹果期货 1807 合约、1810 合约、1811 合约、1812 合约、1901 合约、1903 合约、1905 合约日内平今仓交易手续费调整为3元/手。

事实上,郑商所此前曾将苹果期货1807合约交易保证金标准调整为10%,但这也未能遏制苹果期货的上攻势头。

然而,虽然目前大涨的行情有全国苹果产量下降的预期作为支撑,但不断刷新历史新高的迅猛涨势,似乎已经脱离了苹果期货的基本面,或许大佬炒作的因素更多于减产带来的影响。