全文共计3105字,预计阅读时间4分钟

报告摘要

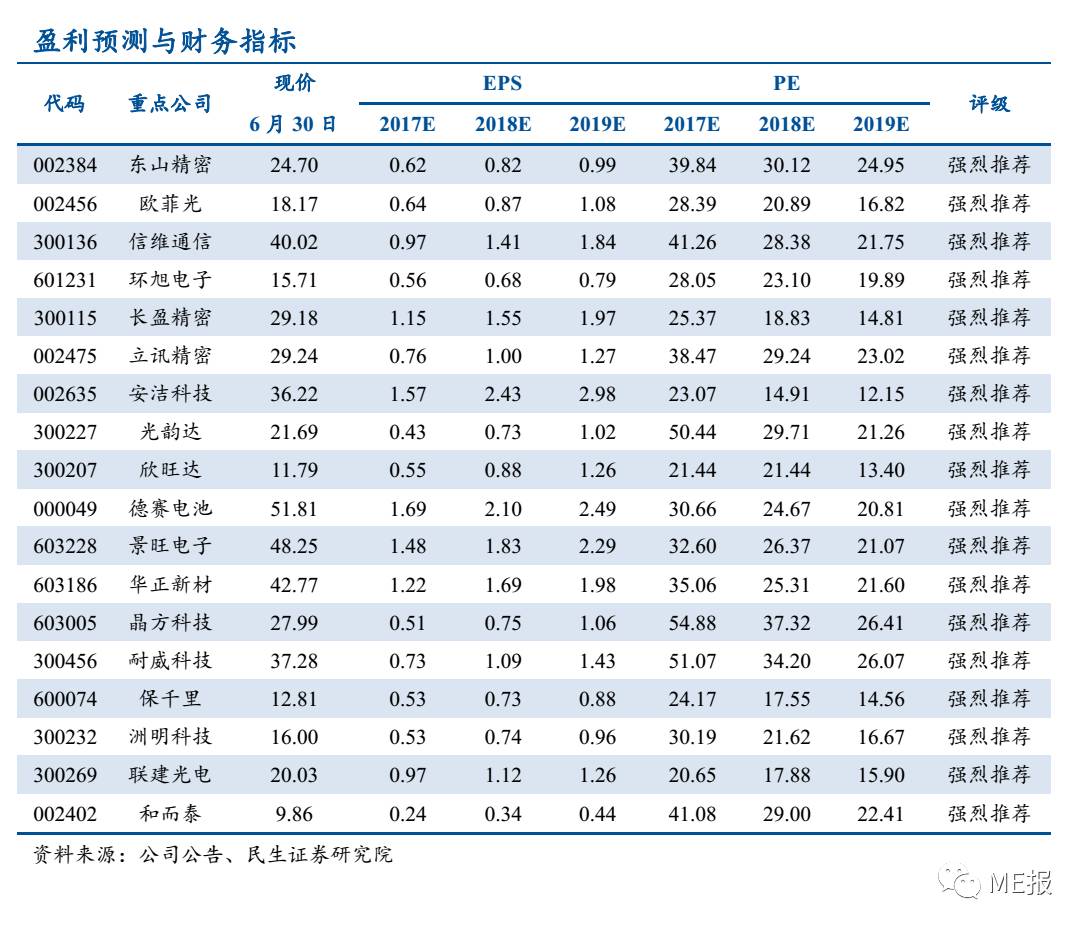

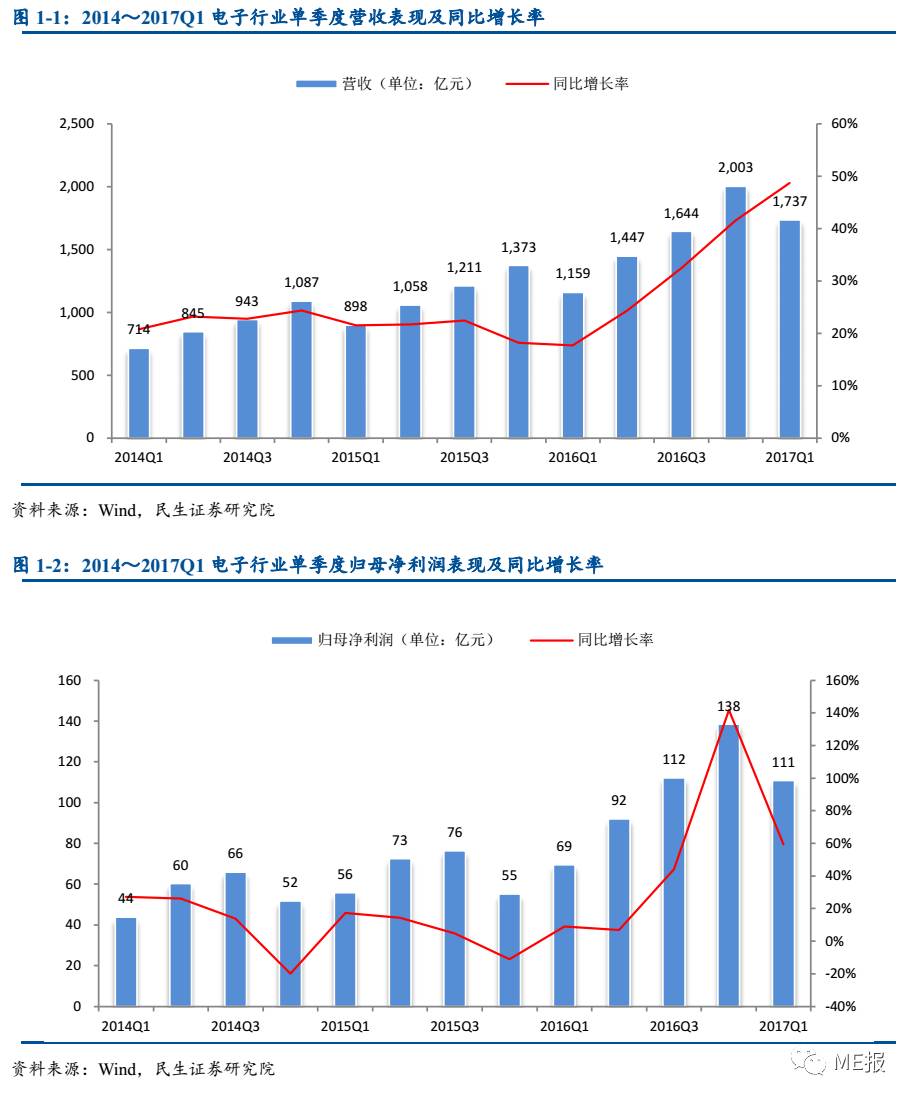

行业单季度营收和净利润增速趋势向好

截至2017年7月2日,根据申万一级行业分类和wind数据,电子行业2017Q1实现总营收1736.51亿元,同比增长48.65%;毛利率为20.63%,同比增加1.37个百分点;净利率为5.93%,同比增加0.05个百分点;归属于母公司股东的净利润合计达到110.90亿元,同比增长59.31%。

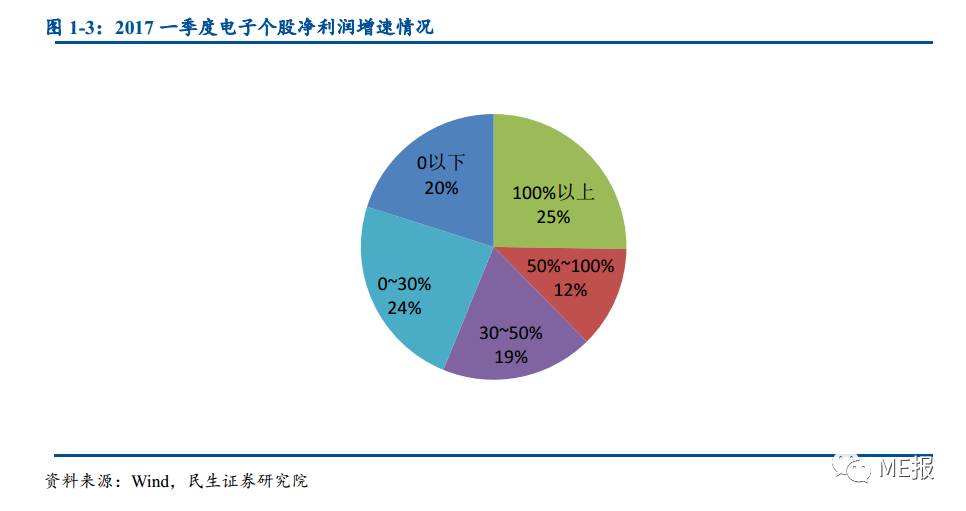

个股17Q1业绩增速状况和中报业绩指引表明电子行业景气度高

1、2017Q1业绩高速增长企业比例高。截至2017年7月2日,电子行业194家上市公司中,2017Q1归母净利润实现同比增长的公司占比高达79.90%,其中,归母净利润增速超过50%的公司占比为37.63%,增速超过100%占比为25.26%。

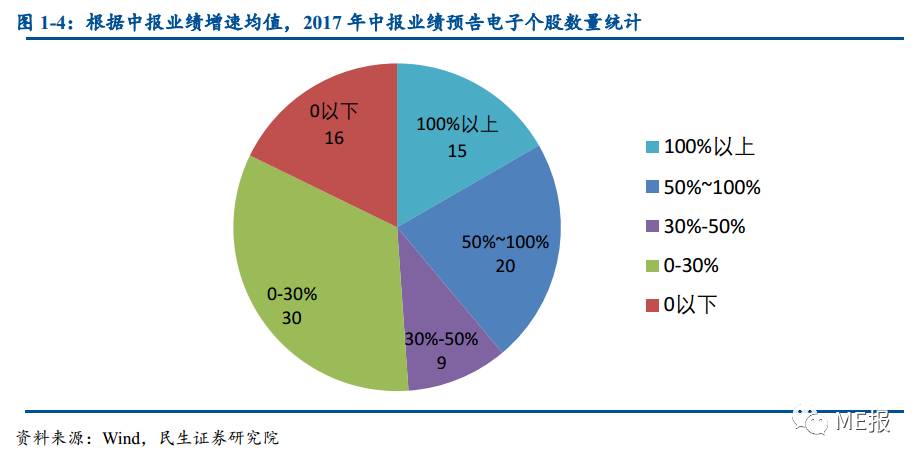

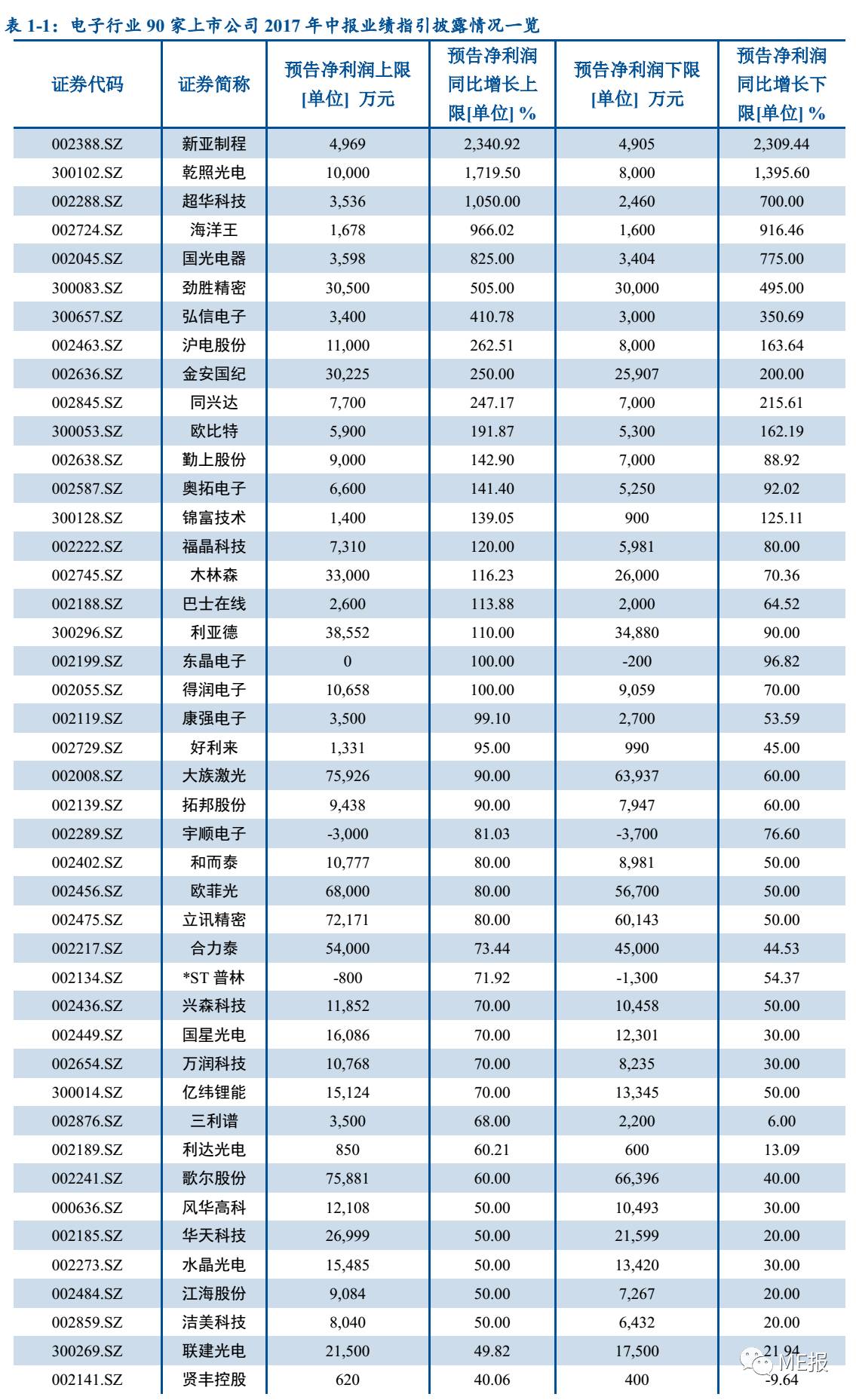

2、中报业绩预增企业数量占比超过1/3。截至7月2日,电子行业共有90家上市公司披露2017年中报业绩预告。其中,业绩预增的公司有32家,业绩略增的公司有32家,扭亏公司2家,业绩续盈9家,只有5家业绩亏损。中报业绩预告净利润同比增长上限达到50%及以上的公司共有42家,占比为46.67%。

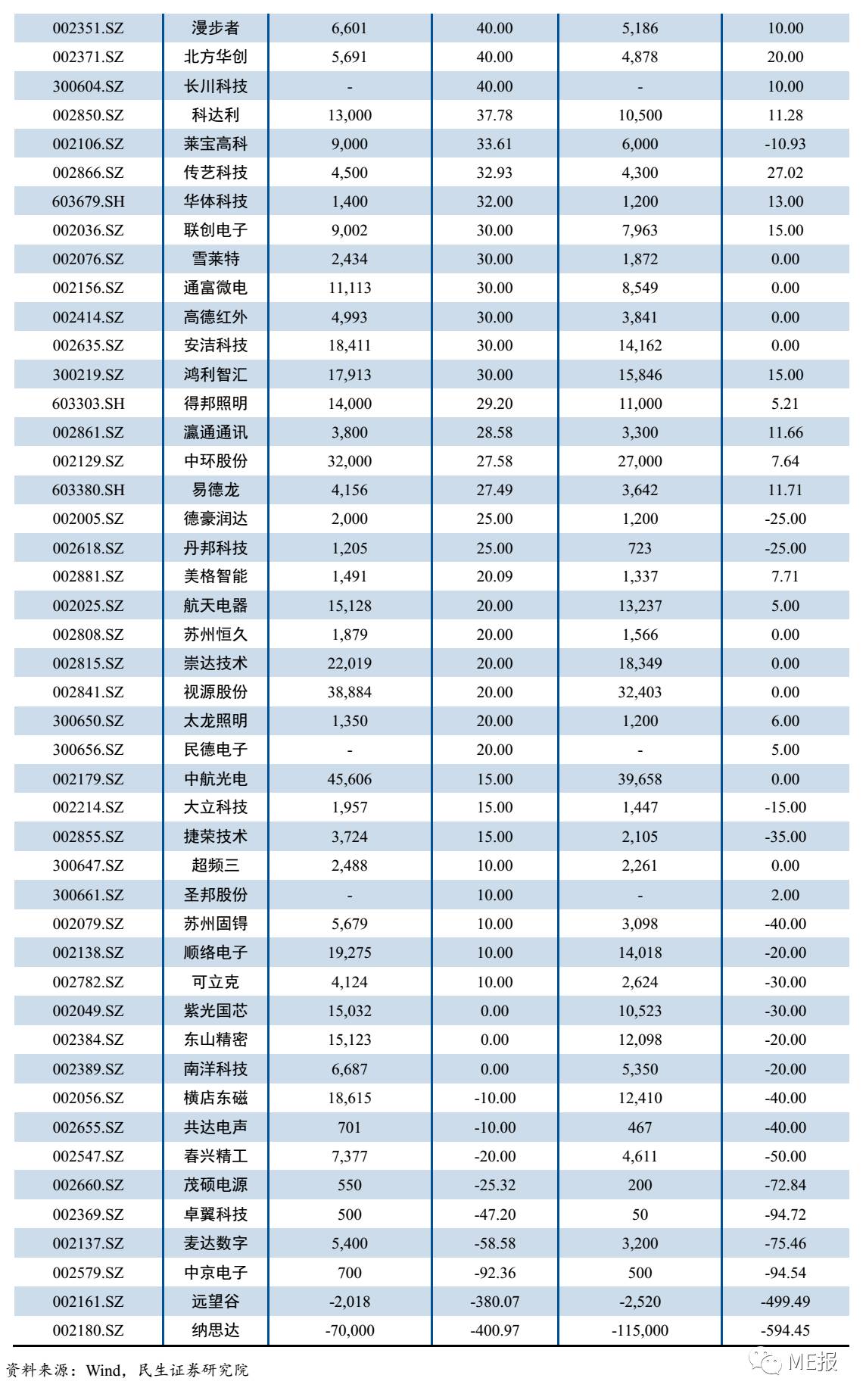

智能手机重磅新产品将推出,产业链迎来新一轮向上周期

1、电子行业小周期约为2年,与重磅新产品的革新周期有关。由于iPhone等旗舰产品的更新周期约为2年,电子行业的行情深受影响:2009~2010年,受乔布斯回归苹果以及iPhone4\iPad新品发布影响,7~12月电子指数分别上涨41.3%、53.0%;2013~2014年,由于Model S、Fitbit手环、iPhone大屏版、iWatch等产品发布,电子指数7~12月分别上涨16.6%、7.3%。

2、我们认为,受iPhone 8、三星S8等重磅产品发布影响,iPhone8作为集成创新的新一代产品将受到消费者的青睐,产业链将显著受益,电子指数在2017~2018年有望演绎良好的行情。

智能手机行业成长性来自单机价值、国产品牌手机份额、供应链份额等方面提升

尽管全球智能手机整体出货量放缓,全面屏、双摄、OLED显示屏、2.5D/3D玻璃、陶瓷后盖、正面生物识别(屏下指纹识别、3D人脸识别、虹膜识别等)、双电芯、防水等硬件创新成为品牌手机厂商关注的重要方向,产业链成长逻辑从出货量增长切换到单机价值、国产品牌手机在全球出货量占比、本土供应链份额等方面的增长,产业链周期属性减弱、成长性突出。

投资建议

重点推荐:摄像头模组与指纹识别模组,欧菲光;连接器,立讯精密;电池pack厂商,德赛电池、欣旺达;金属外观件和防水材料,长盈精密;金属精密功能性器件,安洁科技;柔性电路板,东山精密;天线和音/射频器件,信维通信;电子产品设计及制造服务,环旭电子;智能控制器,和而泰;MEMS制造,耐威科技;夜视主动安全系统,保千里;PCB产业链,景旺电子、华正新材;半导体封测,晶方科技;小间距LED,洲明科技、联建光电;检测设备,光韵达。

风险提示

1、行业景气下滑;2、技术创新不及预期;3、行业竞争加剧。

从单季度同比增速上看,电子板块营收和业绩增速加快

截至2017年7月2日,电子行业2017Q1实现总营收1736.51亿元,同比增长48.65%;毛利率为20.63%,同比增加1.37个百分点;净利率为5.93%,同比增加0.05个百分点;归属于母公司股东的净利润合计达到110.90亿元,同比增长59.31%(上述数据与之前报告略有差异的原因在于:本次报告纳入了刚上市的新股数据)。

个股17Q1业绩增速和中报业绩指引表明行业高景气

截止2017年7月2日,我们对电子行业194家上市公司的一季报业绩进行了分析,2017年一季度归属于母公司股东净利润实现同比增长的公司占比高达79.90%,其中,归母净利润增速超过50%的公司占比37.63%,增速超过100%占25.26%。

截至7月2日,电子行业共有90家上市公司披露2017年中报业绩预告。其中,业绩预增的公司有32家,业绩略增的公司有32家,扭亏公司2家,业绩续盈9家,只有5家业绩亏损。中报业绩预告归母净利润同比增长上限达到50%及以上的公司共有42家。

中报业绩增速均值占比接近一半。在已披露中报业绩预告的90家公司中,按照个股中报业绩增速上限和下限的平均值(简称“中报业绩增速均值”)统计,中报业绩增速均值在100%以上的公司有15家,中报业绩增速均值处于50%~100%的公司有20家,中报业绩增速均值处于30%~50%的公司有9家,中报业绩增速均值处于0%~30%的公司有30家,中报业绩增速均值在0%以下的公司有16家

。

电子行业创新周期与重磅产品研发周期

电子行业小周期约为2年,与重磅新产品的革新周期有关。由于iPhone等旗舰产品的更新周期约为2年,电子行业的行情深受影响:2009~2010年,受乔布斯回归苹果以及iPhone4\iPad新品发布影响,7~12月电子指数分别上涨41.3%、53.0%;2013~2014年,由于Model S、Fitbit手环、iPhone大屏版、iWatch等产品发布,电子指数7~12月分别上涨16.6%、7.3%。我们认为,受iPhone 8、三星S8等重磅产品发布影响,iPhone8作为集成创新的新一代产品将受到消费者的青睐,产业链将显著受益,电子指数在2017~2018年有望取得良好表现。

从历史上看,在2009~2016年之间的8年中,电子指数7月、8月上涨的年份有5年;2009~2016年7月、8月的单月涨跌幅与中报业绩增速呈现一定的相关性,特别是8月份。

全球智能手机出货量放缓,但单机价值、国产品牌份额、供应链份额在持续提升

尽管智能手机行业整体出货量放缓,全面屏、双摄、OLED显示屏、2.5D/3D玻璃、陶瓷后盖、正面生物识别(屏下指纹识别、3D人脸识别、虹膜识别等)、双电芯、防水等硬件创新成为主流手机厂商的竞争焦点,产业链成长逻辑从出货量增长切换到单机价值(ASP)、国产品牌全球市场份额占比、本土供应链份额等方面的增长,产业链周期属性减弱、成长性突出。

技术革新带来价值量提升:一方面来自相同零部件从1变N,比如电芯从1变2,摄像头从1变2,天线在5G时代变为包括N个天线的阵列等;另一方面来自不同零部件组合,比如欧菲光从单摄进入双摄产业,信维通信从射频器件进入声学领域,立讯精密从连接器进入声学领域,长盈精密从金属结构件进入到防水材料、陶瓷外观件。此外,价值量提升还包括新器件对老器件的替代带来的升级,比如陶瓷后盖有望替代金属机壳,OLED替代LCD显示等。

国产品牌智能手机在全球市场份额占比持续增长。据Trendforce的数据,2016年国内品牌手机总出货量约6.29亿部,约占全球份额的45%,同期苹果和三星的总出货量为5.19亿部,预计2017年国产品牌智能手机总出货量占全球比重将达到50%。

受益欧美日产业向大陆转移趋势,供应链实现进口替代、份额增长。国内智能手机产业链在声学器件、天线、射频器件、金属外观件、电池、LCD显示屏、FPC、摄像头、指纹识别、连接器、精密功能性器件、加工设备等方面的份额一直在提升。

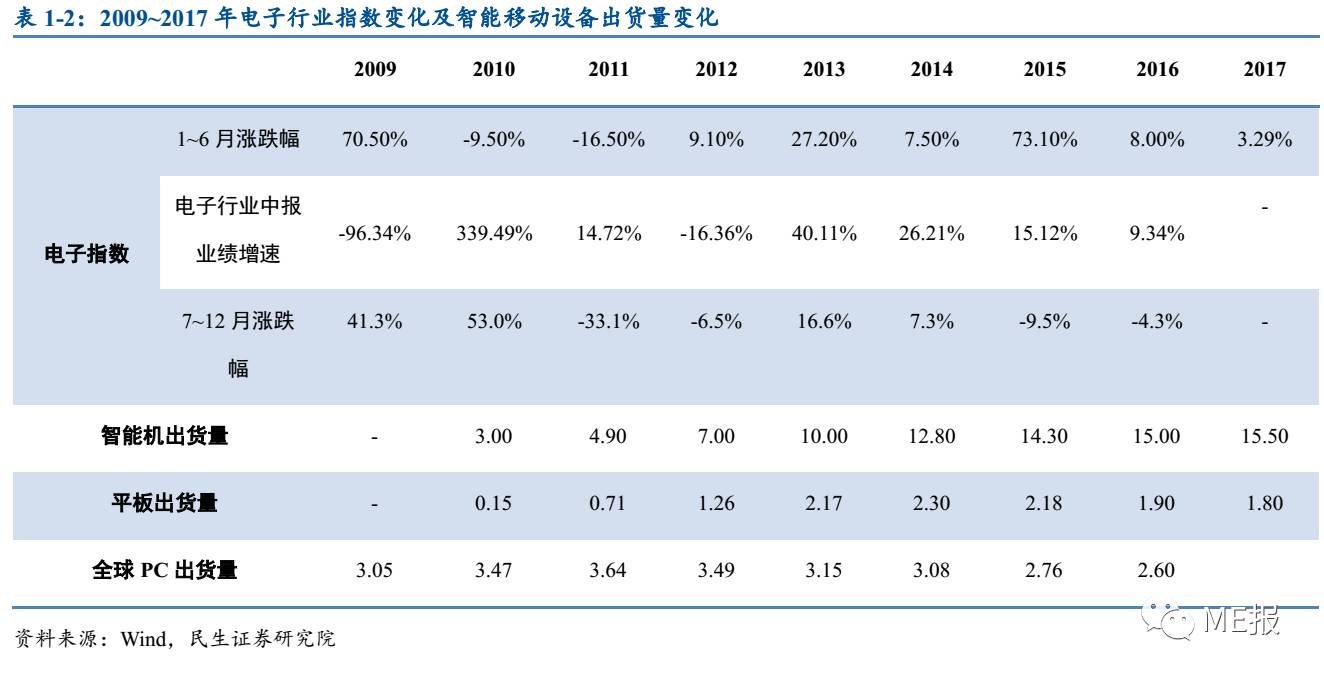

从电子行业估值上看,尽管全球智能手机出货增速放缓,但电子行业估值并没有受到特别大的影响。受益智能手机单机价值、国产品牌全球市场份额占比、本土供应链份额等方面的持续提升,电子行业成长性优异,从而电子行业能够维持相对较高的估值水平。

1、行业景气下滑;2、技术创新不及预期;3、行业竞争加剧

。

郑平

,TMT组组长。中国人民大学管理学博士,中国石油大学商学院MBA导师,中央民族大学创业导师;拥有近十年TMT领域研究经验,2016年加盟民生证券。执业证号:S0100516050001。

杨思睿

,华中科技大学计算机博士,北京大学信息科学博士后,2010年任英特尔中国研究院高级研究科学家,2016年加盟民生证券。执业证号:S0100116110038。

胡独巍

,电子研究助理。北京大学微电子学与固体电子学硕士,北京大学微电子学学士,2016年加盟民生证券。执业证号:S0100116080101。

王达婷

,复旦大学微电子与固体电子学硕士,2016年加盟民生证券。

执业证号:S0100116080083。