1. 军转民浴火重生,壮志凌云打造百亿市值

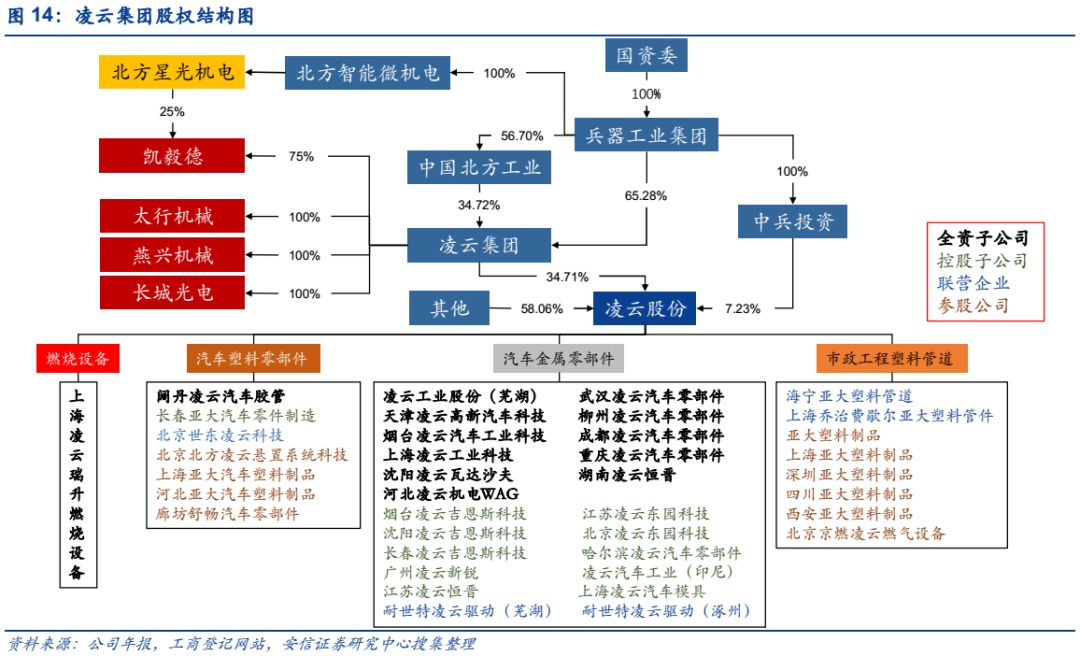

凌云股份公司(以下简称:公司)是中国兵器工业集团(以下简称:兵器集团)下属子公司北方凌云工业集团有限公司(以下简称:凌云集团)控股的上市公司。

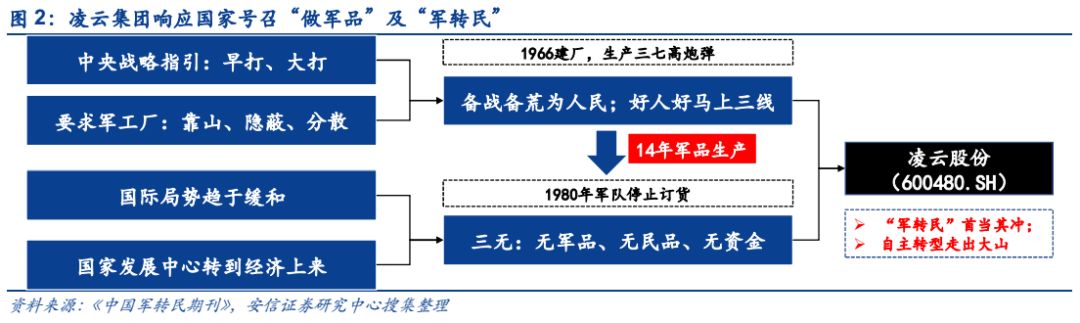

1.1. 军品建设时期:响应国家号召扎根深山

凌云集团前身成立于1966年,是为生产三七高榴弹而建在河北涞源县大山深处的三线兵工厂。

根据《中国军转民期刊》报道:上世纪60年代末,在党中央“早打、大打、打核战争”战略指导下,根据“靠山、隐蔽、分散”的要求,依托位于河北涞源深处白石山坞的地形地貌,在沟沟壑壑中相继建起了6家“三线”军工厂。兵器凌云厂(原国营333厂)就是其中之一。

上世纪八十年代初,国际局势趋于缓和,国家的发展重心转向经济建设,凌云集团首当其冲,最早一批实现“军转民”。

1.2. 民品发展至今:“三无”军工企业的华丽转身

“1980年军品停止定货,1981年的总产值只有63万元,其中军品产值为零。大山深处的企业,交通不便,没有主导产品,职工工资不能按时发放,企业濒临破产的边缘”。

凌云股份“找米下锅”,从天津微型汽车厂四种八件产品干起,逐渐进入汽车零部件领域,并积极探索合资合作的道路,于1987年成立了兵器系统第一个中外合资工业企业,并成功开发了汽车零部件和市政工程塑料管道系统两大民品

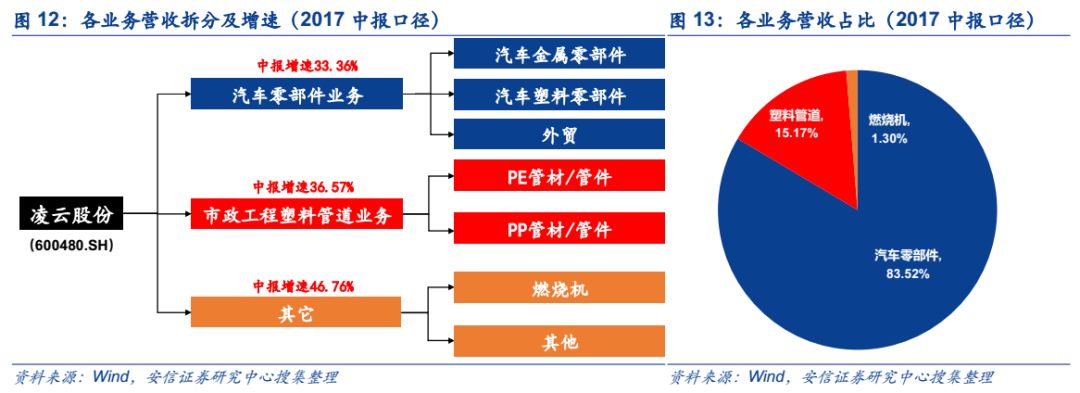

(截至2017年中报,凌云股份汽车零部件业务占比83%,塑料管道业务占比15%,双主业中汽车零部件占比较大)。

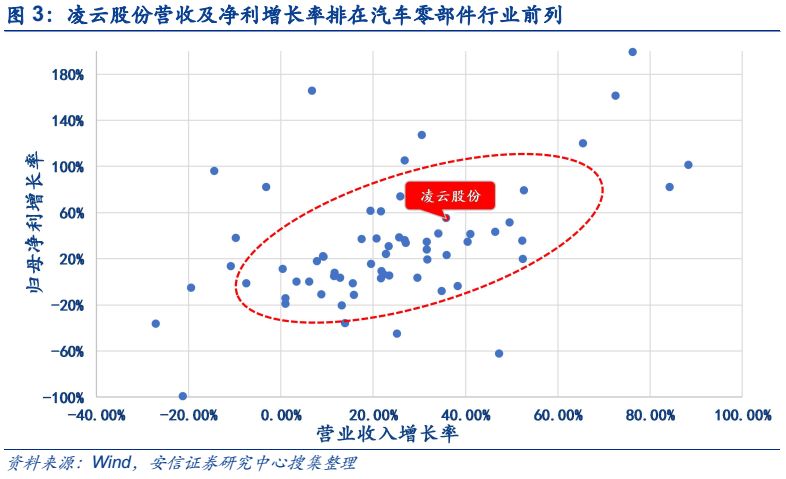

根据2017年三季报的数据统计,A股市场存在汽车零部件75家,凌云股份营业收入排进前10位,营收增速及归母净利增速均大幅高于子行业平均水平。

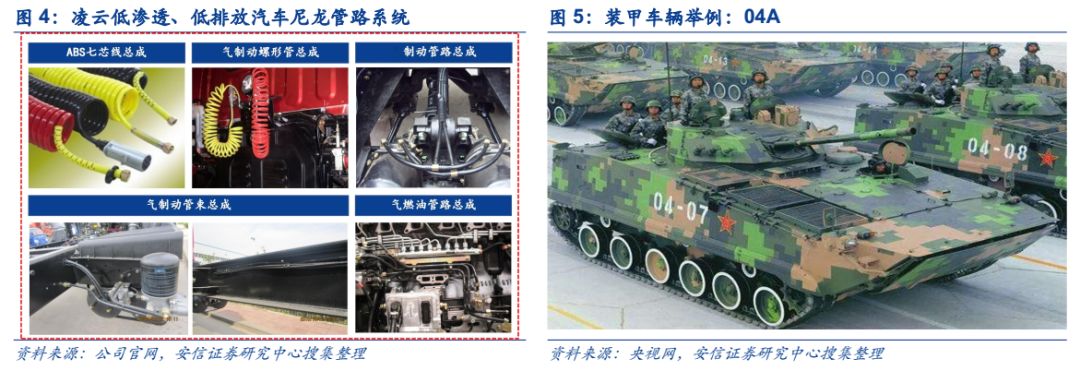

1.3. 从“军转民”到“民参军”:站在“钢铁猛兽”的背后

根据经济日报文章《小技术进军大国防》文章:①如果将发动机比喻成人体心脏,管路系统就是人体的神经系统和动静脉循环系统。作为车辆底盘系统的重要部件,它承载的功能不言而喻;②以往我军装甲车辆的管路系统布置杂乱,管路走向不合理、管路系统连接过多、连接方式单一落后、金属管及金属接头加工粗糙等问题严重制约了装甲部队的战斗力;③中国兵器工业集团下属凌云集团研制的汽车管路系统技术体系成熟、配套经验丰富,将这项先进技术装备部队,大大提高了我军装甲车辆的可靠性。

根据《凌云集团汽车管路系统“民参军”发展纪实》:截至目前(2012年)凌云集团已经实施的车型和机型共8个,管路系统产品布局覆盖了总装厂和设计单位的在研产品”。

2. 公司所在行业成长性:立足“红海”迈入“蓝海”

近年来,汽车零部件行业快速发展,年均增速高于同期整车行业,

毛利率水平保持稳定。

但是,作为汽车行业的子行业,

我们预计随着整车增速的放缓以及整车利润率水平的下降,传统汽车零部件企业的利润水平或将被进一步压缩

。

根据凌云股份的年报信息,公司在2011-2012年经历了“营收增长利润反降”的窘境之后的一系列举措(①加大研发投入;②子集团加快收购德国凯毅德;③与韩国GNS、德国WAG设立合资公司;④2015收购德国WAG等)与汽车工业协会副秘书长师建华表达的“2017年汽车及汽车零部件行业所取得的六点进步”如出一辙。

我们认为凌云的创新发展走在了汽车零部件行业的前列。

2.1. 汽车零部件产业快速发展,外资/合资公司毛利高于中资企业

汽车零部件产业快速发展:

汽车工业协会副秘书长师建华在《2017中国汽车及零部件行业分析报告》中指出:

①汽车零部件行业经济指标稳步提升;②零部件行业的增长速度是高于整车行业

(2001~2016年汽车零部件行业复合增长率达到了25.1%,高于同期汽车工业销售收入17.9%的复合增长率);

③规模以上零部件企业研发资金占销售收入的比例提升 1%~3%;④零部件产业的集群在逐步形成;⑤对外零部件的供货方式在逐渐由单一零部件向总成、系统和模块化供货的方式发展;⑥合作共赢,全球化格局加快。

整体毛利平稳,外资/合资公司毛利高于中资企业:

根据中国汽车工业协会统计:从利润水平来看,零部件行业整体毛利率稳定,长期维持在15%左右,由于外资和合资企业占据着附加值较高的零部件产品,整体利润率高于中资企业。

2.1.1. 汽车零部件行业增速高于整车,整车保有量突破两亿仍存空间

汽车零部件行业增速高于汽车整车行业:

根据中国汽车工业协会于2017年11月13日公布的数据:随着我国汽车行业的高速发展、汽车保有量的增加以及汽车零部件进口市场的扩大,我国汽车零部件行业得到了迅速发展,增长速度整体高于我国整车行业。

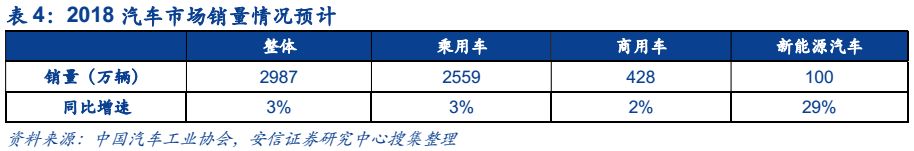

近年来汽车增速高于市场预期,保有量提前2-3年突破2亿,2019或超美国:

①根据中国汽车工业协会2015年《中国汽车保有量上限在哪里》的文章:工信部官员表示“到2020年,中国汽车保有量将超过2亿辆。保守计算,如果每年净增1500万辆,到2018年底,中国汽车保有量就会超过两亿辆”;②2017年3月据公安部交管局统计“截至2017年3月底,中国汽车保有量达2亿辆,实现历史性跨越。据贸促会汽车行业委员会会长王侠预测,2019年将超越美国,成世界汽车保有量最大的国家。美国大概有2.53亿辆”。

“总量增加,增速放缓”汽车保有空间仍然存在,但不应过分放大:

中汽中心资源数据中心的专家表示:受各种资源约束,中国汽车保有量不可能达到中等发达国家水平,千人保有量最高峰值是280辆。届时如果中国人口保持在14亿,全国汽车保有量可以达到3.9亿辆。

2.1.2. “红海市场”形成:汽车行业收入及利润增长,但利润率下降成主要矛盾

汽车行业利润水平下降是主要矛盾。

根据中国汽车工业协会公布的数据:①2017年汽车行业的利润表现一般,主要是主营业务收入增长10.8%,但

成本增长11.4%

,

形成的较大分化现象;②汽车行业管理费用增长也是相对较低,销售费用增长更是较2016年增长放缓,但成本上升压力较大。因此汽车行业的利润表现较差;③汽车行业的乘用车表现不佳影响利润表现,其问题仍是入门级消费不足的影响。17年的汽车行业的利润率为8%,相对16年表现下降0.4%,利润率的优势地位下降。

2.1.3. 迈向“蓝海”:行业产能在政策支持及消费需求双重作用下向新能源领域倾斜

第十三届全国人大一次会议3月5日上午9时在北京人民大会堂开幕,国务院总理李克强作政府工作报告指出

“推进消费升级,发展消费新业态新模式。将新能源汽车车辆购置税优惠政策再延长三年”。

中国汽车报评论观点

“国家政策明确鼓励引导消费者购买新能源汽车,有助于这一市场持续稳步快速的发展”。

车辆购置税从5%提高至7.5%,影响了2017年初的销量。2018年1月1日起,该项税率提高到10%,很可能再次影响一季度的销量。

我们预计,新能源车购置税优惠政策的延长,会进一步使汽车企行业的产能向新能源汽车领域倾斜。

2.2. 市政工程塑料管道市场良性发展,“十三五”期间需求稳步增长

塑料管道行业的发展“质”与“智”并行:

根据中国塑协塑料管道专委会在《塑料管道行业发展的“质”与“智”》一文中提到:过去5年我国塑料管道行业的发展呈现①行业总产量稳步提高;②产业结构优化;③行业集中度稳步提高;④科技创新及技术进步步伐加快,新产品的市场应用比重持续加大;⑤产品质量水平逐步提升;⑥企业质量意识提升,品牌建设取得进步;⑦企业环保意识增强,积极践行绿色生产;⑧行业综合竞争力显著提高,国际影响持续扩大等特点。

塑料管道产量年均增速7.51%:

中国塑协塑料管道专委会统计数据显示,过去5年,我国塑料管道的产量由2012年的1100万吨增长到2016年的1436万吨,年平均增长率为7.51%。

市政塑料管道给、排水应用突破300吨/年,“十三五”期间年均需求量为400吨/年:

①中国塑协塑料管道专业委员会统计资料显示,市政给、排水管道管道是塑料管道的三大应用领域之一。2016年市政给、排水市场需求分别为172万吨和144万吨,占比为12%和10%;②

住建部科技发展促进中心总工程师高立新分析认为:“十三五”期间住房城乡建设行业对塑料管道的需求平均每年约在500万吨左右,其中市政工程约需400万吨、建筑工程约需100万吨。

塑料管道行业未来几年保持增长,但增速放缓,竞争将进一步加剧:

中国塑协塑料管道专委会秘书长王占杰指出“展望今后几年,中国塑料管道行业仍会有较好的发展机会,但行业的增速会进一步放缓,竞争将进一步加剧,同时行业的产业结构调整将会继续深化,洗牌和落后产能的淘汰速度将逐步加快,行业发展资源会进一步集中到有品牌优势、有质量保障、有竞争实力的企业”。

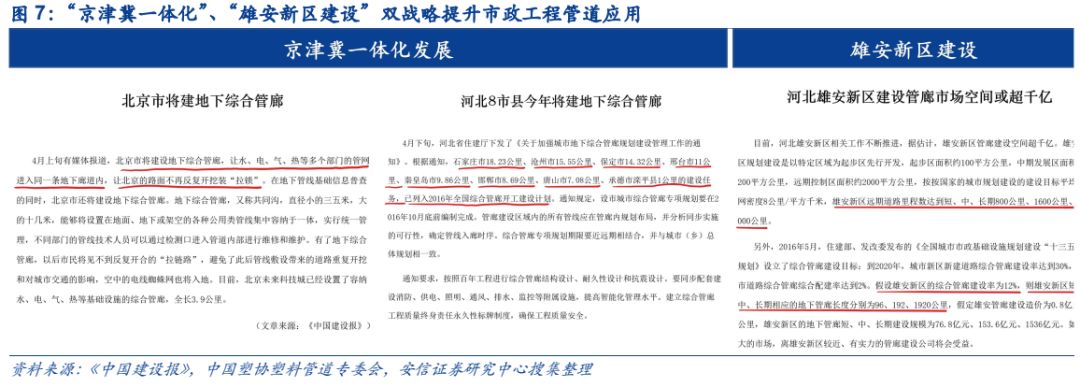

2.2.1. “京津冀一体化”、“雄安新区建设”双战略提升市政工程塑料管道应用空间

凌云股份是我国市政塑料管道龙头企业,生产基地设立于河北保定。在“雄安新区”与“京津冀一体化”市政建设政策的双重推动下,我们预计其市政塑料管道业务规模或将进一步扩大。

【2014年3月5日】中国国务院总理李克强在政府工作报告中提出“京津冀一体化”方案。

【2017年4月1日】中共中央、国务院于河北保定境内设立国家级新区---雄安新区。

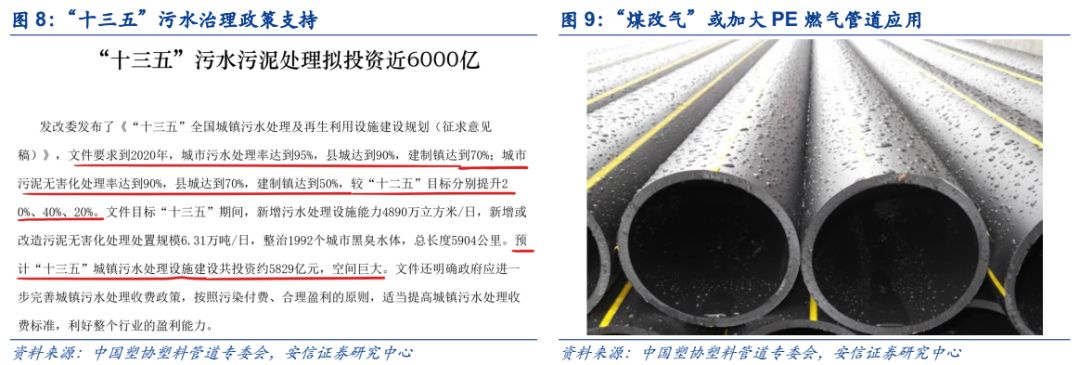

2.2.2. “城镇污水治理”、“煤改气”双主题政策支持加快塑料管道应用速度

“城镇污水治理”任务紧迫,PP排水管道或加速应用:

发改委《“十三五”全国城镇污水处理及再生利用设施建设规划(征求意见稿)》①要求到2020年,城市污水处理率达到95%、县城达到90%、建制镇达到70%;②预计“十三五”城镇污水处理设施建设共投资约5829亿元,空间巨大。

“煤改气”任务推进,燃气PE管道或受益“蓝天保卫战”:

【2017年12月】国家发改委、国家能源局、财政部、环保部、住建部、国资委、质检总局、银监会、证监会和军委后勤保障部联合发布《北方地区冬季清洁取暖规划(2017—2021年)》,提出到2019年北方地区清洁取暖率达到50%,“2+26”重点城市城区清洁取暖率要达到90%以上,县城和城乡结合部达到70%以上,农村地区达到40%以上;到2021年,北方地区清洁取暖率达到70%,城市城区全部实现清洁取暖,县城和城乡结合部清洁取暖率达到80%以上,农村地区清洁取暖率60%以上。

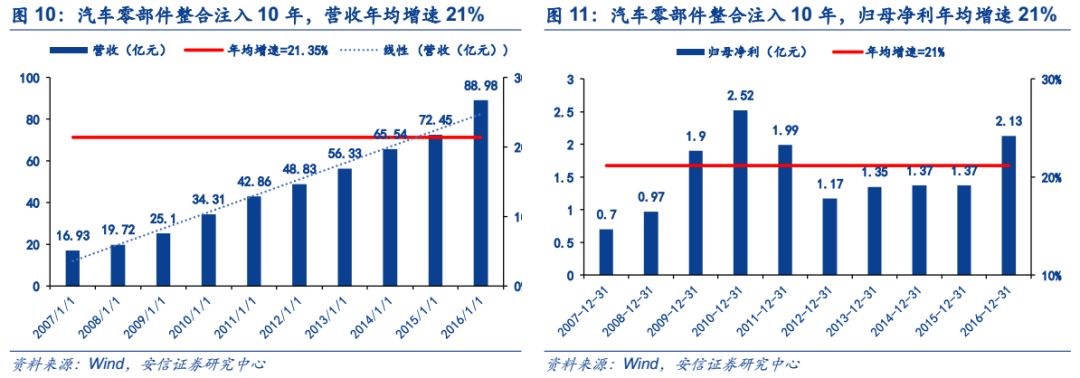

3. “兵工凌云”股权激励,“细分龙头”增速或创新高

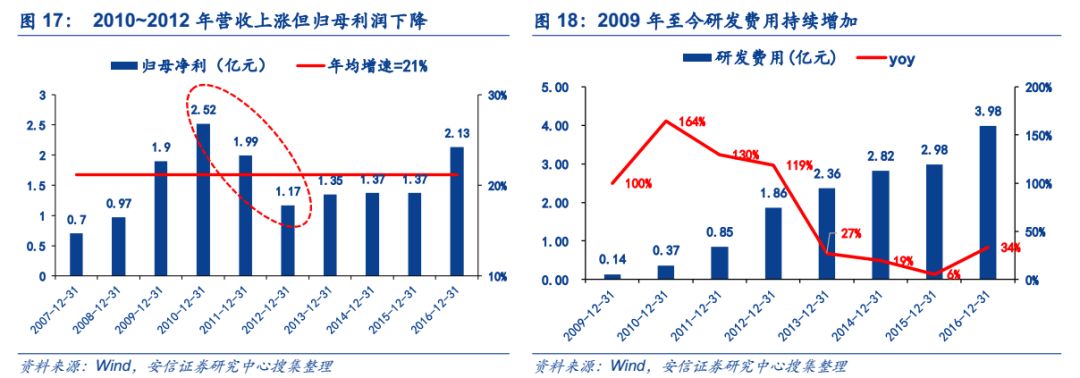

凌云股份(600480.SH)于2003年上市。2007~2011年凌云集团整合内部汽车零部件业务资产注入上市公司。2007~2017至今十年间

①营业收入增长4.25倍、平均增速21.35%、复合增速21.11%;

②归母净利润波动较大,期间2011-2012年受到汽车零部件行业竞争加剧、三费成本上升影响,归母净利出现负增长。

2012年至今,凌云股份加大研发经费投入,走产品差异化路线,下游目标客户转向高端车企。

2016-2017年前期研发投入效果开始凸显出来:2016归母净利增长55%,2017业绩预增公告显示归母净利增长(50%~60%),显著高于汽车零部件行业整体水平。

3.1.1. “汽车零部件”及“塑料管道系统”双主业持续发展,2017归母净利增速或创新高

根据凌云股份官网,公司主营业务分为汽车零部件(金属零部件及塑料零部件)及塑料管道系统两部分。据2017年中报统计,公司汽车零部件业务营收占80.11%(同比增速33.36%)、塑料管道营收占14.56%(同比增速36.57%),其他业务占5.33%(同比增速46.76%)。

业绩预增公告显示,2017年预计实现归母净利(3.195亿元~3.408亿元),同比增长(50%~60%)。

3.1.2. “军工央企背景”+“股权多元化”+“精细化管理”打造“红、专、精”优质凌云

分子公司及联营合营公司众多:

根据工商登记信息,截至2017年底凌云股份下属分子公司及联营合营企业40家,其中24家公司做汽车金属零部件,7家公司做汽车塑料零部件,8家公司做塑料管材/管件,1家公司做燃烧设备。

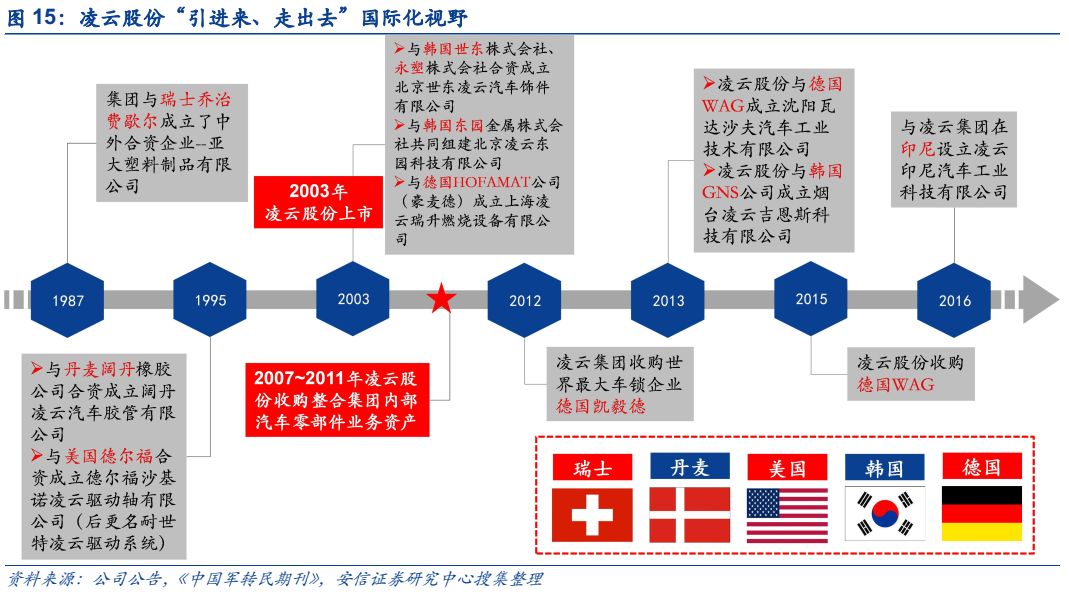

凌云股份秉承“引进来、走出去”的国际化视野。

在股权多元化方面,与瑞士、美国、韩国、德国成立十几家合资公司,吸引优质资金和先进技术,促进了经营机制的转换,提升企业核心能力、提升公司综合实力。

凌云股份秉承“引进来、走出去”的国际化视野。

在股权多元化方面,与瑞士、美国、韩国、德国成立十几家合资公司,吸引优质资金和先进技术,促进了经营机制的转换,提升企业核心能力、提升公司综合实力。

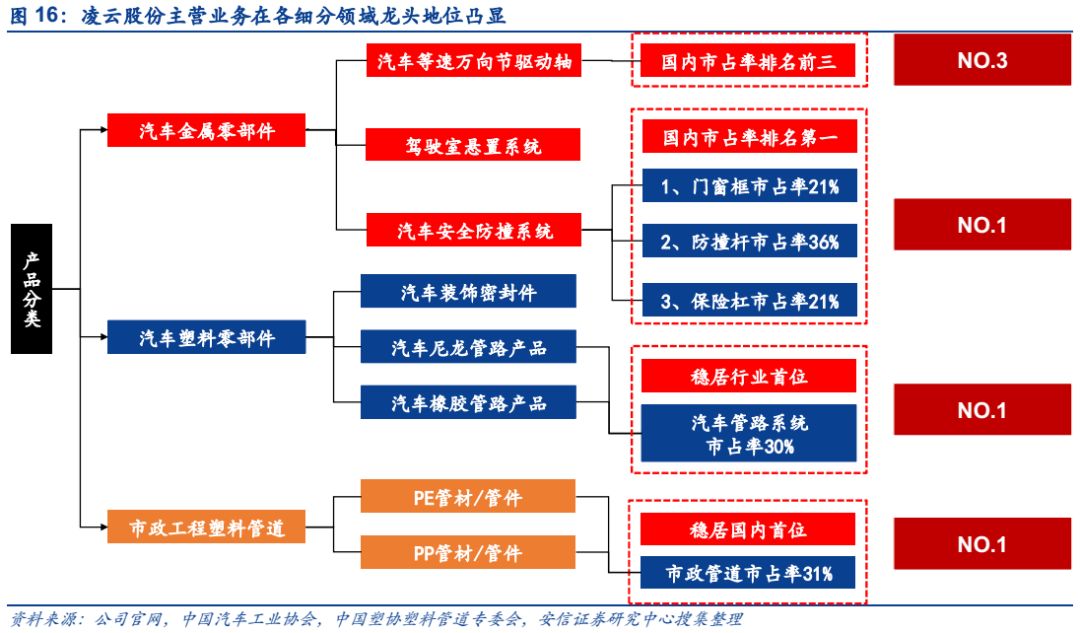

3.1.3. 各主业细分领域龙头地位稳固

根据《中国军转民》期刊的报道:①凌云股份主导民品汽车金属零部件市场份额全国第一;②汽车门锁系统(备注:凌云集团“凯毅德”尚未注入上市公司)处于行业领跑地位,市场占有率全球第一;③汽车管路系统在国内卡车市场份额居第一;④汽车橡胶管路在国内相关市场位居前两位;⑤等速万向节前驱动轴国内市场占有率排名第三;⑥PE管道系统在国内燃气市场位居首位。

3.1.4. 兵器工业集团旗下首家实施“股权激励”的上市公司,降本增效动力强劲

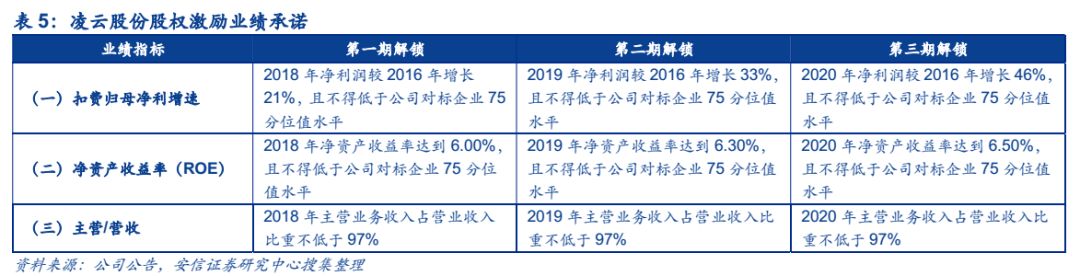

股权激励实施,承诺期扣非归母净利增速(21%~46%):

凌云股份2016年12月29日公布对“公司董事、高管、管理及技术骨干”的股权激励计划。以10.44元/股的价格,合计授予77名激励对象413.48万股,占总股本0.9174%。该计划于2017年9月1日授予完成,承诺2018-2020年:①扣费归母净利相比2016年增长21%、33%及46%;②ROE达到6%、6.30%、6.50%;③主营业务收入占营业收入比重:不低于97%。

我们由此预计:①凌云股份将专注当前主营业务,即汽车零部件(金属+塑料)及市政工程(塑料管道系统)业务,暂不会注入军品资产,但不排除凌云集团旗下同类资产业务的可能(即:凯毅德);②公司承诺ROE逐年提高表明“精益管理”成效凸显,盈利能力预计将稳步提高。

4. 公司战略清晰,盈利能力有望稳定提升

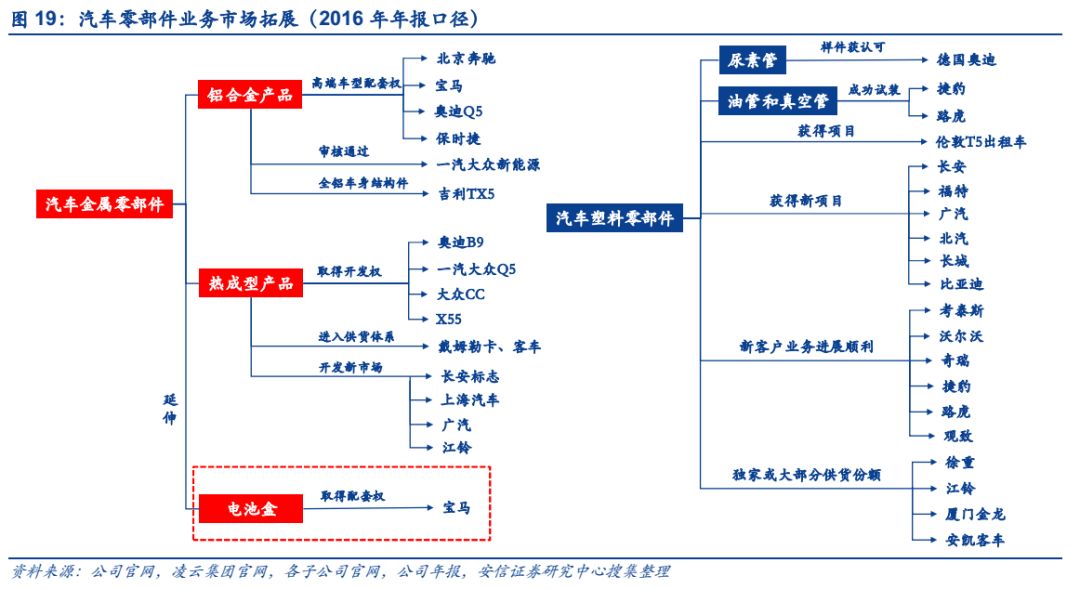

根据《凌云股份2012年年报》:在2011~2012年经历了“营收”上涨、“归母净利”反降的窘境之后,清楚的意识到:①市场竞争激烈、产品价格下降;②生产成本(原材料及人工)增长较快。制定了明确的战略方向:①紧跟客户发展,扩大市场占有率;②不断开发新市场;③不断开发高附加值产品。

根据《凌云股份2016年年报》:在原有市场、原有产品稳定的前提下,凌云股份新产品、新市场拓展取得较好业绩,营业收入(88.98亿,同比增长22.82%)、归母净利(2.13亿,同比增长54.96%)我们认为:在清晰的“密集型战略指引”和“精细化管理”下,凌云股份的盈利能力有望稳定提升。

根据公司《2017年年度业绩预增公告》:①继续巩固现有产品市场,同时进一步加大新产品新市场开发力度,销售规模不断扩大,实现了营业收入较快增长;②公司保险杠、门槛件、大型辊压件、汽车管路系统产品等高附加值产品的销售比重提升;③因北方煤改气工程大量开工和燃气市场发展,公司塑料管道系统产品销售规模实现较大幅度增长;④公司产品海外市场销量较上年同比有所增加。

4.1. 新业务以及新产品拓展成长空间

研发费用连年增加,新产品“开花结果”:

凌云股份自2009~2016年研发费用投入7年间增长27倍,复合增速达到61.32%。

4.1.1. 新产品:国内外研发中心齐发力,已经具备三种核心技术优势

凌云股份联动国内外研发中心,加大在高强度、轻量化、模块化安全防撞系统新产品市场的开发力度,紧跟汽车前沿发展方向,

现已在高强钢、热成型、铝合金域领域进行了技术储备,具备一定技术优势。

4.1.2. 新市场:背靠北方工业公司“借船出海”

市场拓展:北方工业公司控股凌云集团34.72%,根据《新理财期刊》文章记载:北方工业公司从事海外出口贸易多年,具有丰富的出口贸易经验和销售渠道,目前双方已经正式开展战略合作。通过合作,凌云能够借助北方工业公司的出口贸易渠道,大力开拓海外市场。

根据公司《2016年年报》:公司加大国内、国际市场开拓力度,实现了对重点高端客户市场的突破,公司的客户和产品结构进一步优化。

值得关注的是:【2018年1月23日】凌云股份公告“瓦达沙夫(WAG)增资5500万欧元…WAG除继续研发生产汽车轻量化零部件等产品外,又开发了新能源汽车电池壳体产品…”。我们由此认为,凌云股份①进一步向海外市场拓展;②顺应汽车行业发展趋势,切入新能源领域;③正在由“非核心低附加值汽车零部件”向“核心高附加值汽车零部件”转型。

4.1.3. 现有产品及现有市场:非核心技术汽车零部件,龙头公司受益

六大汽车产业群带动了相应地区的汽车零部件行业发展。

我国汽车工业在发展过程中围绕着传统工业区逐步形成了东北、京津冀、华东、珠三角、华中和西南六大汽车产业群,伴随着整车制造的配套需要,我国汽车零部件行业也在上述地区形成了相应的产业集群。

凌云股份作为汽车零部件生产企业,以给整车配套为主要经营模式,围绕各大汽车品牌在全国各地的生产基地附近建厂,以降低成本。根据公司官网信息:截至2017年,公司汽车安全防撞系统在国内市场占有率排名第一。其中,车门窗框类产品市场占有率为21%,防撞杆产品市场占有率为36%,保险杠产品市场占有率为21%。汽车管路系统占据市场30%份额,稳居行业首位;等速万向节驱动轴国内市场占有率排名前三。