核心观点:

1.国企改革是供给侧改革的核心环节。只有深刻洞察国企的真实现状,才能有更明确的改革方向,这对于理解经济周期波动及宏观政策效果也都有重要意义。我们试图从企业规模、效益和风险三个维度,系统性地对比国企和民企之间的数据差异,从而更科学把握国企改革的趋势及影响。

2.1998年以来,国企改革已取得较大进展。国企单位个数、资产规模和吸收就业的比例均比1998年下降70%左右。在大多数行业,国企是选择退出的,民企占比显著上升。尽管如此,国企退出的力度还远远不够,目前在全国41个大类工业行业中,国企仍覆盖40个。

3.国企经营绩效整体显著低于民企。2013年进入经济新常态之后,国企绩效持续下降,几乎回到1998年国企改革前的水平。相比之下,民企综合绩效则好得多。从债务风险来看,国企(特别是央企)资产负债率更高,其债务集聚攀升的风险比民企更加突出。

4.国企绩效与宏观周期更密切,加之其集中分布在中上游重资产行业,调整相对更难。其低绩效的深层次原因当然是与软预算约束、非市场化激励机制、非经营目标过多等有关。基于现阶段经营和债务的压力,新一轮改革应加快国企退出低效益行业的步伐。只有如此,中上游产能去化才会更彻底,整个经济才有望实现可持续增长。

正文:

当前我国正处于结构性改革的攻坚阶段。作为供给侧改革的核心之一,国企改革备受关注。国企为何亟需改革?这是必须首先回答的问题。只有深刻意识到国企的真实现况,才能有更强的改革动力和更明确的改革方向,这对于充分理解短期经济周期波动以及宏观政策效果也都有极其重要的意义。

“有比较才有鉴别”,我们可从企业规模、效益和风险三方面,对比国企和民企之间数据的真实差异

,从而更科学全面地理解和把握国企改革的趋势及其影响。

一、规模:国企占比持续下降

1998年以来随着我国市场化改革的不断推进,国企相对民企而言,无论是在企业数量、资产规模、吸收就业等方面的重要性都呈现出持续下降的特征:

一是国企数目显著减少。

据基本单位普查和经济普查数据资料,2001年底,国有企业(含国有联营企业和国有独资公司)共有36.9万个,2004年底减少到19.2万个,下降48.2%;2008年末,减少到15.6万个,下降18.8%;2013年末,进一步减少到11.3万个,下降27.6%。2002

-

2013年,累计减少25.6万个,下降69.4%。

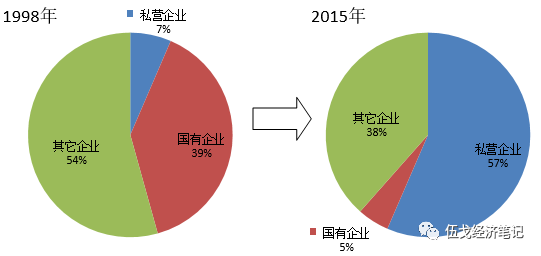

工业是国企改革的主战场。根据《中国统计年鉴》的数据,1998年国有工业企业有64737个,2001年减少到46767个,2008年减少到21313个,2013年减少到18574个,1998-2013年累计下降71.3%。而私营企业从1998年的10667个迅速增加到2014年的213789个,增长了19倍。1998年国有工业企业个数占比为39%,而到2015年仅有5%。

图1:国有工业企业数量占比明显减少

数据来源:《中国统计年鉴(2016)》

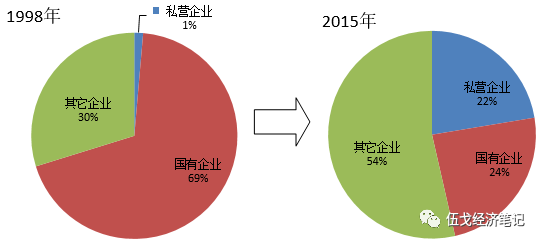

二是国企资产占比显著下降。

2015年,国企资产总额是1998年的5.3倍,年均增长10.3%,发展非常快,但仍明显低于全部企业和私营企业。1998年国有企业资产占比为69%,2015年下降至24%。

图2:国企资产比重显著下降

数据来源:《中国统计年鉴(2016)》

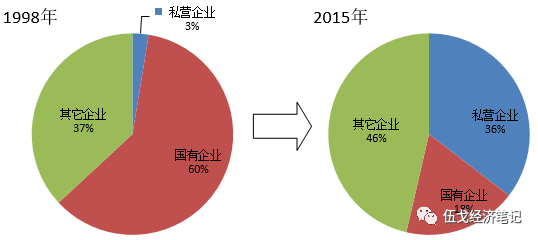

三是国企吸收就业比重大幅下降。

2015年,国有工业企业用工人数为1778万人,比1998年减少1970万人,下降52.6%,占规模以上工业企业的比重为18%,比1998下降42个百分点,其对就业的贡献显著下降。而私营企业用工人数从1998年的161万人增加到2015年的3463万人,增长20.5倍,比重从1998年的3%上升到2015年的36%,上升33个百分点。

图3:国企吸收就业比重大幅下降

数据来源:《中国统计年鉴(2016)》

国企主要布局中上游产业的格局近年来无明显变化。

1999年,国企资产分布的前十位行业依次是电力、钢铁、交运设备、化学、油气开采、煤炭开采、电子通信设备、石化、建材、纺织;而2015年,则依次是电力、煤炭开采、钢铁、汽车、化学、油气开采、有色金属冶炼、石化、交运设备、计算机通信设备。可见,过去十几年建材和纺织退出前十位,而汽车、有色金属进入前十位。国企主要布局于中上游产业的格局没有明显变化。

二、绩效:国企相对明显偏低

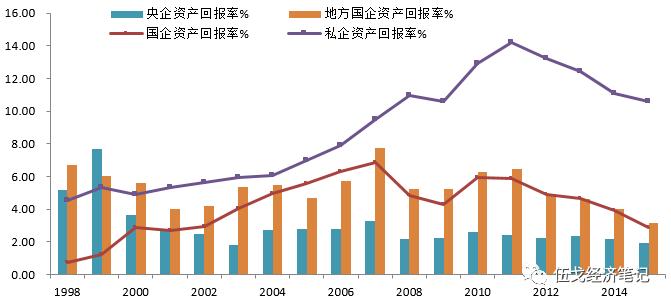

我们通常以资产回报率(利润与资产的比率)来衡量企业的经营绩效。经过1998-2002年大力度的国企改革,国企绩效2002-2007年曾持续提高,但自2011年开始国有工业企业资产回报率连续5年下降。根据国家统计局数据计算,2015年国企资产回报率仅2.87%,比2007年的高点下降3.08个百分点,降幅为58%,处于2001年以来的新低水平,

国企绩效几乎降到了改革之前的“原点”。

图4:国企资产回报率明显低于私企

数据来源:国企和私企资产回报率根据《中国统计年鉴2016,2008》计算,央企和地方国企资产回报率根据CSMAR上市公司汇总数据计算,口径含非工业企业

与其它经济类型企业比较,国企整体的经营绩效都相对较低。以国家统计局数据计算的资产回报率观察,1998年以来国企资产回报率一直显著低于私营企业。2015年,国企资产回报率比全部企业的6.47%低3.60个百分点,比私营企业的10.59%低7.72个百分点。

从中央国企和地方国企来看,央企资产回报率相对更低。

以CSMAR上市公司数据(包括非工业国有企业)计算,2015年央企资产回报率为1.92%,2016年上半年为1.89%,显著低于1998年和1999年。2015年地方国企资产回报率为3.14%,2016年上半年为3.52%,处于1997年以来的新低水平,但比央企还是高些。

从主要工业行业来看,国企业绩普遍相对民企较低。

2015年,在国有资本分布的40个工业大类中,仅有家具制造业、皮革毛皮羽毛及其制品业、文教工美体育和娱乐用品制造业、烟草制品业、汽车制造业、电力热力生产供应业等6个行业资产回报率高于私营企业,其余的34个行业均低于私营企业。其中,专用设备制造业、化学原料化学制品制造业、橡胶塑料制品业等8个行业甚至比私营企业低10个百分点以上,通用设备制造业、运输设备制造业、钢铁、有色金属冶炼、纺织业等15个行业也都低6-10个百分点。

2015年,在国有工业企业资产超过7000亿元的16个行业中,仅有烟草、汽车、电力等3个行业的资产回报率超过私营企业,而其余13个行业均低于私营企业。其中,专用设备制造业和化学原料化学制品业的资产回报率比私营企业低10个百分点以上,钢铁、煤炭、有色金属冶炼3个行业全年亏损,资产回报率为负值。