【报告导

读】

中通快递拥有好赛道、好制度、好文化,在行业竞争中半程领先,若能抓住行业分化机会建立稳固壁垒,将从优秀到卓越,成为长期白马。

【投资要点】

1.首次覆盖,评级“增持”。

中通快递后发先至,凭借对加盟模式的深刻理解与同建共享的企业文化,成为当下的电商快递龙头公司。

未来三年,中通快递有望以强健的资产负债表与健康的加盟商网络,在行业周期变化中建立长期壁垒。

我们预计中通快递2019-21年净利润为47.6/55.6/64.4亿元。

基于PE与PB两种估值方法,考虑中通的竞争优势与抗风险能力,我们认为中通快递合理市值为1426亿元,按照6.9的汇率折算,对应目标价26.23美元,首次覆盖,评级“增持”。

2.领跑电商快递,力争长期壁垒。

快递行业拥有显著的规模经济特征,具备孕育大市值公司的行业属性。

中国电商快递过去十年迅速崛起,竞争格局尚未固化。

中通快递在这一赛道后发而突围,半程暂领先。

在一年年的剧烈竞争中,积累了竞争优势,逐步强化长期成本壁垒。

3.

良好股东文化,缔造商业信任。

中通快递对加盟制组织模式理解深刻,坚持“同建共享”文化,尊重加盟产权。公司保持投资赋能的领先地位,并通过适时回购股票维护投资者利益。电商快递竞争是一场长跑,管理决定短期的差异,文化决定长期的命运。中通快递在行业竞争上半场,已体现出长跑的价值观、决心与耐力。

4.

无惧行业周期,等待分化良机。

强健的资产负债表与稳健的加盟网络,为中通快递抵御行业周期变化提供了充足的保护。未来三年,随着行业竞争格局逐渐由春秋向战国过渡,中通有望抓住行业分化的良机,建立长期壁垒,从优秀走向卓越。

5.

风险因素。

行业增速骤降将引起短期盈利预期波动,阿里巴巴与快递企业的关系、企业规模的天花板、成本下降的极限是中通快递建立长期壁垒的不确定性因素。

目 录

1. 行业:

春秋末期,战国将至

2. 春秋时期:

中通的优势与瓶颈

2.1. 优势:

规模最大,成本最优,利润最多

2.2. 路径:

尊重产权,持续投资,缔造信任

2.3. 瓶颈:

产能扩张的三大难题

3. 战国时期:

中通的风险与机遇

3.1. 风险:

盈利能力的周期性

3.2. 机遇:

建立长期壁垒的三要素

4. 盈利预测与估值

4.1. 盈利预测

4.2. PE估值法

4.3. PB估值法

5. 风险因素

5.1. 短期风险因素:

行业竞争大幅加剧

5.2. 长期风险因素:

阿里对快递格局的影响

5.3. 长期风险因素:

企业规模天花板

5.4. 长期风险因素:

单件成本的最低极限

【报告正文】

在电商快递五大龙头中,中通快递成立较晚、目前规模最大且盈利最高。

中通崛起的路径与原因是什么?

中通的优势可不可以长期持续?

什么样的外部环境更有利于中通的长期发展?

1.行业:

春秋末期,战国将至

我们将电商快递的竞争分为“春秋”与“战国”两个阶段:

1.春秋阶段

:

行业中高速增长。第一梯队与第二梯队企业拉开差距,第二梯队企业逐渐掉队退出。但受制于行业增速,第一梯队内部企业规模尚未分化,差距时大时小,估值在区间波动。

2.战国阶段

:行业中低速增长。竞争加剧,第一梯队内部开始分化,掉队企业难以再度追赶,企业估值有机会拉开长期差异,龙头有望建立长期壁垒。

我们判断,当前行业处于春秋末期,预计将在未来三年逐步过渡至战国时期。我们将继续以此行业框架,探讨中通快递在春秋时期的优势与瓶颈、在战国时期的风险与机遇。

2.春秋时期:

中通的优势与瓶颈

与市场相同,我们非常认同中通快递管理层对电商快递本质的理解,也非常钦佩管理层展现出的战略与管理能力,中通快递最具备成为中国电商快递行业长期龙头的优势与潜力。

与市场不同,我们认为从优秀到卓越的道路并不平坦。行业本质决定了长期壁垒建立的难度,竞争阶段决定了企业短期面临的瓶颈。半程领先的中通能否保持电商快递第一龙头的竞争地位,取决于未来三年的战略选择与运营执行。

2.1.优势:

规模最大,成本最优,利润最多

电商快递价格敏感的需求本质,决定了企业“成本领先”的进化方向。电商快递规模经济的供给特征,决定了企业“成本领先”的必要条件是“规模领先”。

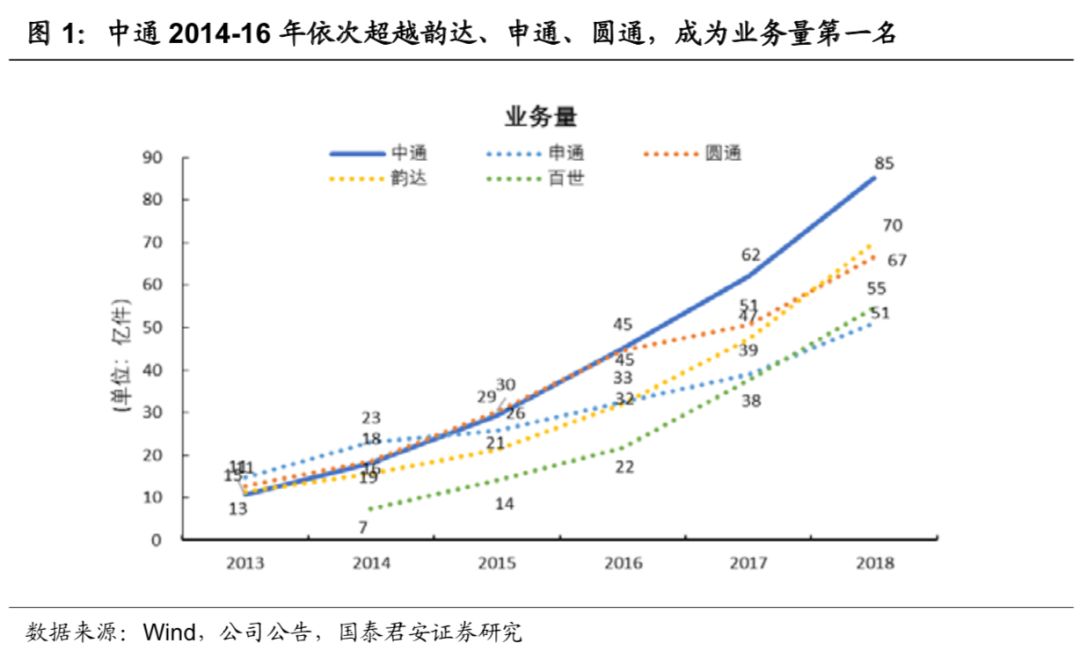

中通快递成立于2002年,晚于申通、韵达与圆通。而在2014至2016年间,中通分别超越韵达、申通、圆通,成为快递行业业务量规模第一名,并保持至今。

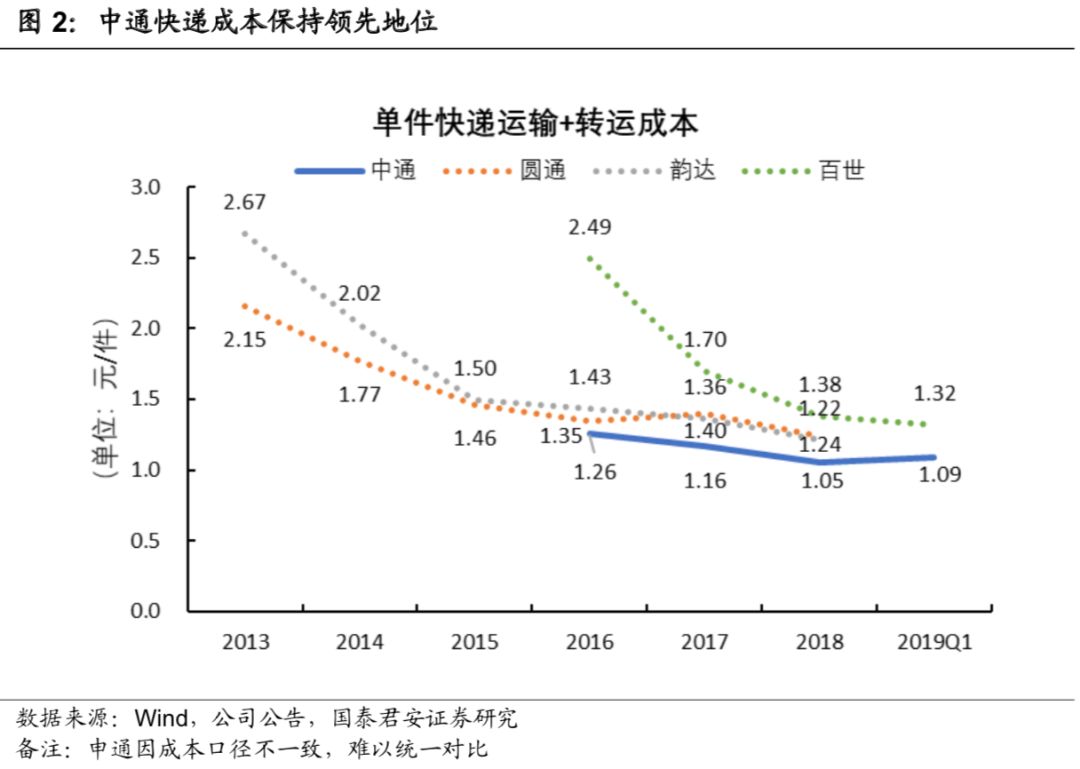

持续领先的规模与优秀的管理,使中通快递的成本也持续保持领先地位。

2018年,单件快递运输+转运成本仅1.05元,成本为行业最低。

与此同时,中通快递的利润自

2015

年起也领先于同行。即使剔除

2017

年起,中通被认定为“高新技术企业”后享受的

15%

优惠税率的影响, 中通快递的利润也持续遥遥领先。

规模最大、成本最低、利润最高。在一个具有显著规模经济特征,因而需要持续成本领先的行业,中通快递的竞争优势显而易见。中通快递之所以能够具备这样的优势,管理层对加盟制快递的组织模式与发展阶段的正确理解,发挥了至关重要的作用。

从组织模式角度,通达系都采用加盟制。那么,加盟制与直营制的本质区别是什么?在相同的模式下,如何衡量哪一个加盟制组织更为优秀?中通又为何表现最优呢?

我们曾认为,与直营制相比,加盟制较低的管理成本源自分配机制不同:加盟制下,网点经营人的收益与网点利润直接绑定,更加激励相容,从而能够更大程度发挥出网点经营人的管理能力。但这个观点经不起推敲。直营体制下,如果增加员工奖金与网点利润的相关性,或增加员工持股比例,同样可以做到激励相容。如果把网点利润与员工薪酬

100%

绑定,是否直营制就变成了加盟制呢?直营制与加盟制的界限在哪里呢?

拜访行业资深专家,并重新思考后,我们得出了新的结论:快递加盟制与直营制的本质区别不在于分配机制的差异,而在于产权设计的差异,加盟制比直营制多了一道独立的产权

——区域经营权。

多出一道独立产权的好处有两个:

1.

产权可以用来融资。以出让独立产权为方式,可以迅速调动社会资金,建起网络,扩张产能;

2.

产权可以用来交易。

由于独立的产权可交易,根据科斯定理,在交易费用较低的情况下,网点经营权会自动落入最有能力经营网点的人手中。相当于用市场交易代替了公司的考核管控,从而大幅缩减了管理难度,实现了加盟特许经营权资源的市场化配置。换言之,通过缩小母公司的企业边界,既实现了加盟商的本地化适应能力,也通过经营权交易,实现资源的最优配置。

而独立产权的限制在于:

1.

需要确保投资人对产权剩余经济价值的索取权,因为产权保护是加盟商持续奋斗的制度前提;

2.

总部难以对网点经营的方方面面做出全面规定,只能规定最低标准,通过赋能的方式激励加盟商赚取更多剩余价值,所以不容易保持产品服务的一致性。幸而,信息技术的发展和菜鸟网络的推动,令独立产权的服务品质一致性问题,在很大程度上得到解决。

电商快递的需求规模巨大,而履约风险较低,需要产能的迅速扩张和适度的服务品质一致性;因此,通达系纷纷延续了加盟制的组织模式。

基于上述对加盟制本质的理解,最好的加盟制组织制度与文化应

该满足至少以下两点:

1.

确保产权交易的市场化定价,以缔造商业信任,吸引最多的社会资金与优秀人才进入平台;

2.

持续投资基础设施,赋能加盟商,使区域经营权升值,引导加盟商持续再投资。

2013

年至今,中通在这两件事情上,表现最为优秀。

起初,加盟制快递的转运中心与地方网点均处于加盟状态。在

2013

年前后,各快递公司已搭建起了完整的网络结构,为了加强对末端网点的控制,需逐步将转运中心的产权收回总部。圆通、韵达分别在

2013

年前后完成收回,中通于

2014-16

年完成收回,申通于

2018

年完成收回。

根据调研与公开信息推测,中通在收回转运中心产权时所付出的对价是最高的。根据公告信息,中通

2014-16

年以现金与股权的方式,共计对价

38.4

亿元收回了

24

个转运中心产权。申通

2018

年对

15

个核心城市愈

20

个转运中心进行收购,共计支付对价为

15

亿元。韵达与圆通因收购转运中心较早,未有相关数据披露,但我们在韵达与圆通上市交易书的资产负债表上并未找到大额商誉。

高额的收购对价,体现的是对产权的市场化定价,相当于投资于商业信用这一无形资产。这使得中通对社会资金及优秀人才的吸引力大幅提升。这种好处虽难以量化,却扎根于企业文化,影响服务与管理的诸多细节,逐渐内化成企业的长期竞争力。

在加盟制的组织模式下,使区域经营产权升值的有效办法,不是对加盟商实施最为严格的考核标准,而是为区域经营者提供充足的基础设施,使区域经营者更具相对竞争力。

而快递行业总部需搭建的基础设施主要是四个方面:土地、转运中心、车辆、自动化设备。

中通长期保持资本开支的领先地位,并持续推进这四方面的投资,与同行相比,几乎没有任何基础设施短板。这不仅为加盟商提供了更强的竞争力,也作为一个信号,获取加盟商信任,引导加盟商提前扩张产能,进行再投资。

在行业规模快速增长阶段,对加盟商再投资的引导能力,至关重要。

尊重产权和持续投资,这两个战略选择,体现的是中通管理层对于组织模式本质与行业发展阶段的深刻认知。凭借这两项优异举措,中通得以在行业快速发展时期持续保持产能领先、网络稳定,逐步成为行业龙头。

中通在电商快递快速增长的春秋时期,已显示出较为显著的比较优势,但尚未将这种比较优势长期固化,建立不可逾越的竞争壁垒。

我们在国君交运行业报告

“快递进化论初探之二”《电商快递的春秋与战国》中曾提出,电商快递的壁垒在于长期不可逾越的成本优势,而实现这一长期优势的必要条件是企业规模出现显著分化。

中通虽已连续三年保持业务量规模行业第一,却尚未与第一梯队中的企业拉开足够大的规模差距,

2018

年中通与行业第二名业务量差距仅为

18%

。规模、技术和品牌差距较小,导致过去两年中通相对于同行的单位成本比较优势略有缩小。

行业竞争阶段决定了中通当下面临的挑战。产能扩张的三大难题便是挑战的根本来源。