上周股、债以及前半周的分级A跌幅都不小,但分级A后半周的快速反弹也令不少投资者颇感意外。当然,如果细看盘面,我们发现略有反常的不仅仅是反弹的速度。在此,我们梳理下上周市场出现的几个“怪现象”。

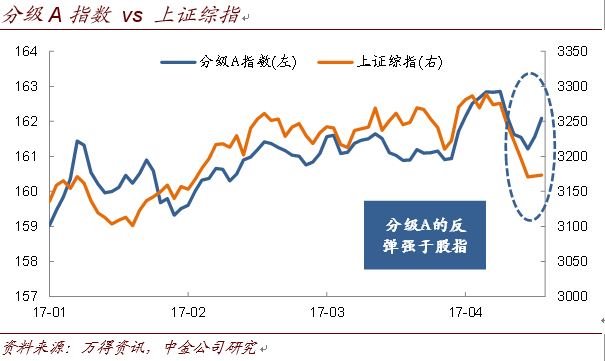

分级A对债市的下跌麻木,后半周涨幅却高于股市?上周五国债期货T1706大跌0.42%,而分级A当日整体涨幅接近0.3%,二者显著脱节,将视角拉长则差距更大。我们认为这并不意外,近期主导行情的是配对转换价值,类债券价值本就退居其次。令人稍感意外的,是上周四股指开始企稳,但也只是没有继续破位下跌,周四、周五两日分别仅上涨0.04%和0.03%。而分级A指数却在这两日累计上涨0.4%,而R+3.0%指数则上涨0.54%,基本收复了失地。因此,虽是随股指企稳而反弹,但分级A的反弹力度却明显强过股指。

对此,我们重申,“门票价值”是近期行情的主线,而在其实现的路径上,最关键的变量是股市的走势。其中,对分级A最为友好的情景应当是股指上涨,但弹性不释放(即“慢牛”情景),此时母基净值缓慢上涨为分级B提供空间向分级A让利,这也是年初至今食品A走出的路径。但即便市场横盘,尤其对于下折距离较远的分级A来说,仍可缓慢获取配对转换价值带来的收益。毕竟此时需要承担各项费用以及分级A约定收益的分级B,要比分级A更为难熬。当然,对于分级A而言最坏的情况是股市形成明显的中期下跌趋势,不仅门票价值难以体现,分级A还要面临来自下折的压力。还有一种情况是股市打开想象空间,形成快牛的走势,此时分级B已经无需“门票”,分级A要向类债券价值寻求支撑,但以目前市场的博弈格局,这种情况的概率较低。因此,上周四股指企稳,分级A暂时脱离了最不利的情况,同时时间临近5月新规实施,一些投资者抓紧时间入场,进而形成了上周后两日的快速反弹。

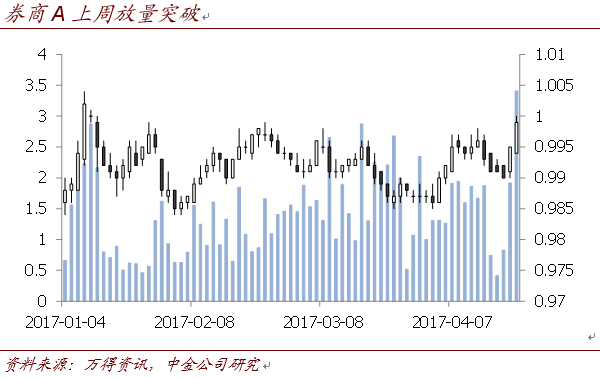

一些个券的表现,似乎有些不按套路出牌?其中最引人瞩目的是券商A和国防A。首先是龙头品种券商A。与市场上其他的个券相比,券商A实际上有一定特殊性。一方面,其体量远大于其他个券,且在此前市场份额下滑的过程中,其份额不但未见下降,反而一路冲上130亿份,其走势表现也显然弱于可比的其他分级A。同时,虽然流动性强是一大优势,但距离下折近、标的指数表现总体偏弱,也令不少投资者宁愿另择良木。无论如何,一般而言市场上的老投资者并不寄希望于在券商A上获得超额回报,难度类似于股市的“大象起舞”。

但券商A上周的表现却令人略感意外,涨幅达到0.6%,价位创近期新高,同时在周五出现较为明显的放量。国防A的情况类似,但不同的是,在上周五早盘,其单日涨幅一度达到0.6%。但国防军工指数却是当日少有的仍然在大跌的指数(当日跌幅超过1%),同时当日国防A也处于显著整体溢价的状态,因而此时的快涨显得略难以理解。结合券商A和国防A的情况来看,我们认为,最有可能的情况是,市场来了新投资者,基于某些原因看好分级A市场总体走势,但不愿或无能力进一步择券,而选择了买入市场上规模最大的一系列主流品种。

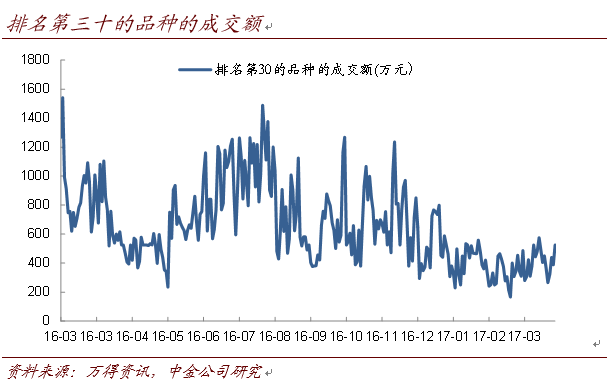

最后,不可忽略的是,分级A的交易继续集中化。我们观察到,虽然时间步步临近新规,分级A的市场总成交额并没有明显下滑。但是,市场成交却继续向若干龙头品种集中。未来,随着30万门槛实施,市场总体交易量将减少(无论分级A还是B),但投资者仍需要产品有流动性。因而未来更可能的情景是,交易继续向一些龙头品种集中,而规模很小、流动性不佳的品种被“边缘化”。不仅如此,对于一些小品种而言,如果规模一蹶不振,对投资者乃至基金公司而言存在的意义都已不大,如金鹰500A一般转LOF乃至被提议清盘都存在可能性。此时尤其对于还在溢价交易的分级A而言,都更为不利。无论如何,我们再度提示,对分级A应尽量选择交易量、份额排名较为靠前的品种操作,以免未来陷入被动。