点击上方“站在Ju人肩上A”,关注后了解更多精彩内容!!

结论:现金申购!10个账户投机一手。

先讲结论在这里我们只会简单的亮明观点,没有模棱两可。只看结论或者不想看公司分析的到此就可以结束了。接下去不需要看!

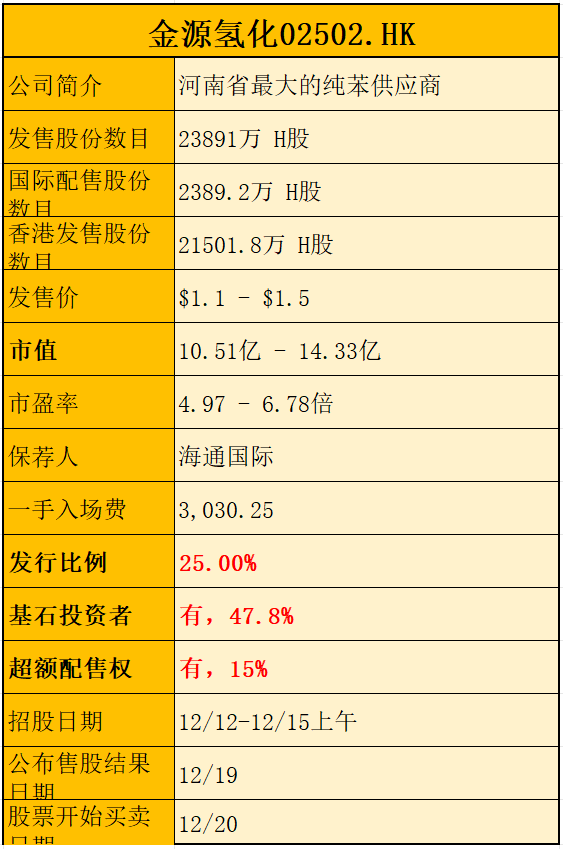

2023年度第62支新股

公司是河南省加氢苯基化学品及能源产品的供应商,主要专注于生产及加工加氢苯基化学品(主要包括纯苯、甲苯及二甲苯);及能源产品(包括液化天然气及煤气)。

根据弗若斯特沙利文的资料,按2022年的收益计,公司是河南省最大的纯苯供应商,市场份额为18.6%,河南省纯苯的市场规模占中国的市场份额为3.4%;及河南省第三大液化天然气供应商,市场份额为4.9%,河南省液化天然气的市场规模占中国的市场份额为1.8%。上市将构成公司的控股股东金马能源的分拆。

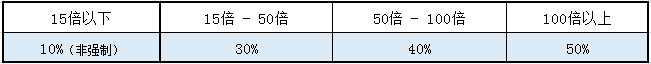

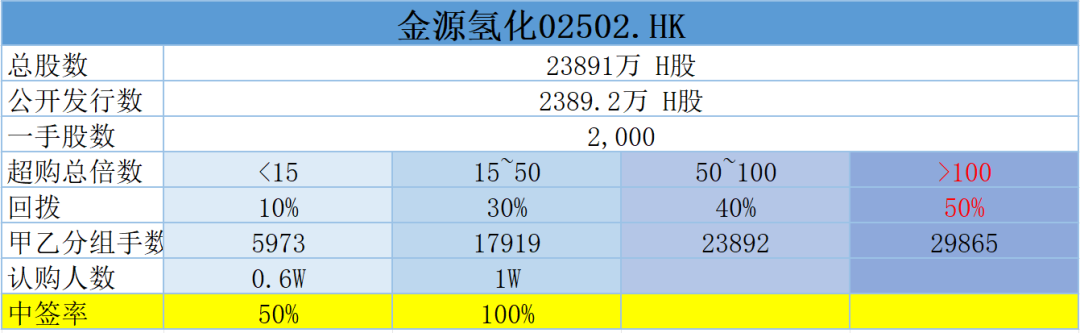

回拨机制

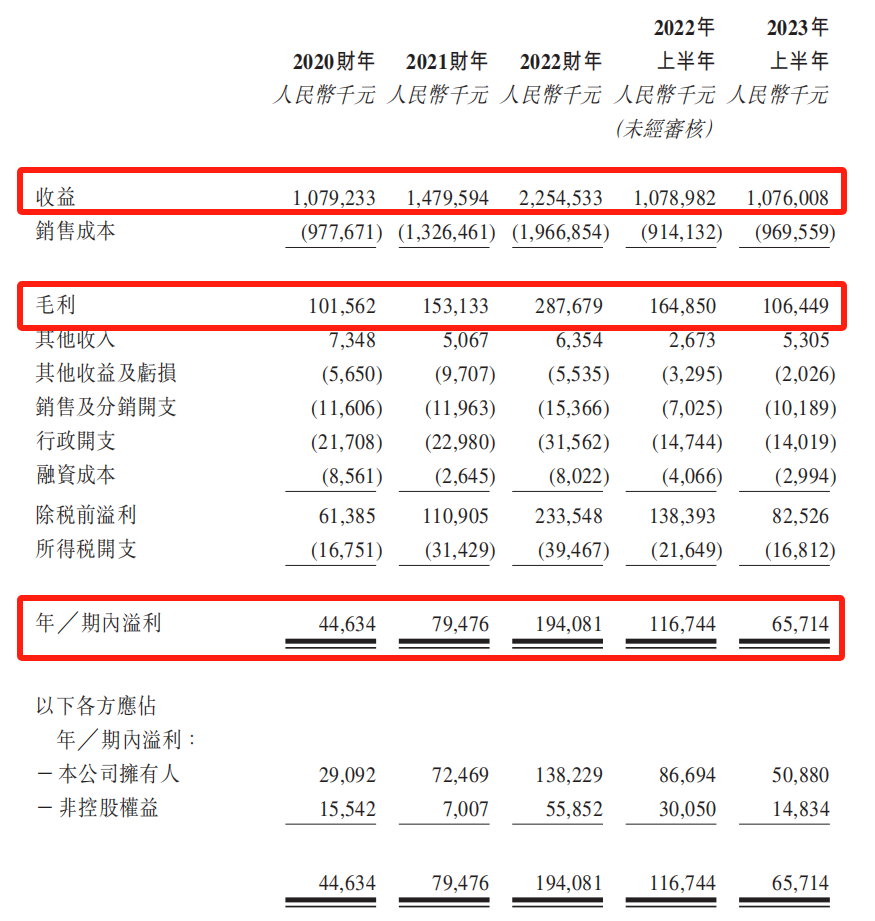

单位:人民币千元

财务资料显示,

2020~2022年度公司收入10.79亿元、14.8亿元、22.55亿元,年复合增长率达44.5%;2023年上半年实现收入约10.76亿元

2020~2022年度公司净利分别为4463.4万元、7947.6万元、1.94亿元,年复合增长率高达108.5%;2023年上半年净利为6571.4万元。

营收来源(按业务划分)

募资用途

集资所得其中约85%将用于在郑州(包括郑州高新技术产业开发区)增建六至十座配有加氢设施的加气站,5%用于投资及╱或收购选定的上游及下游市场参与者,10%用于营运资金及一般公司用途。

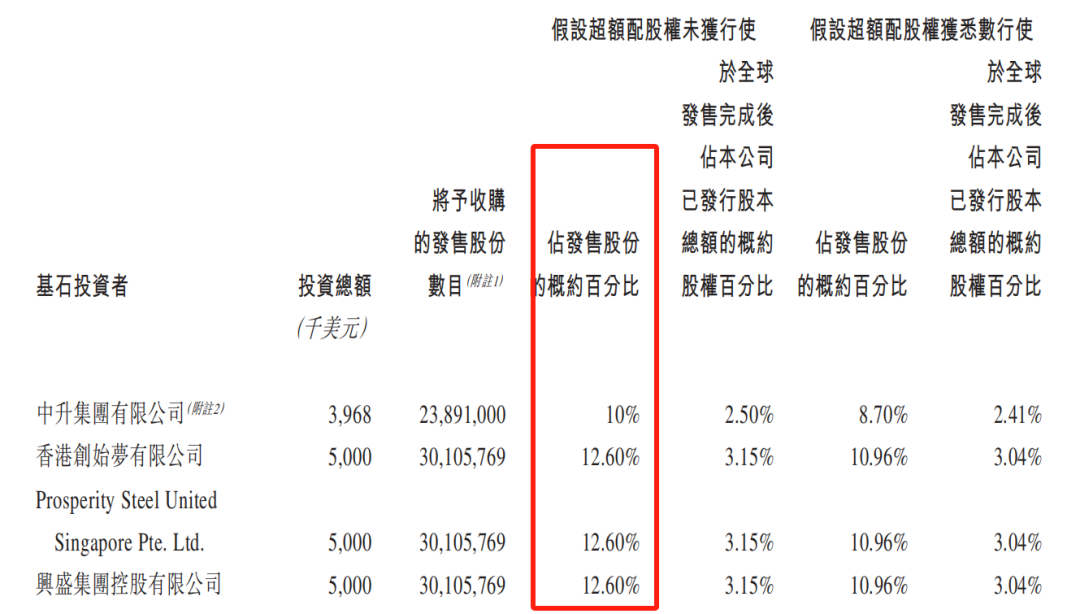

1、基石投资者,47.8%;

公司引入4名基石投资者中升集团有限公司、香港创始梦有限公司、Prosperity Steel United Singapore Pte. Ltd.及兴盛集团控股有限公司,合共认购2100万美元股份,按中间价计算,占比约47.8%,假设超额配售权未获行使,禁售期6个月。

2、绿鞋有;

3、中签率推算;

公开发行2389.2万股,2000股一手,甲乙组初始手数5973手,最新孖展5.22倍,预计回拨后中签率100%。

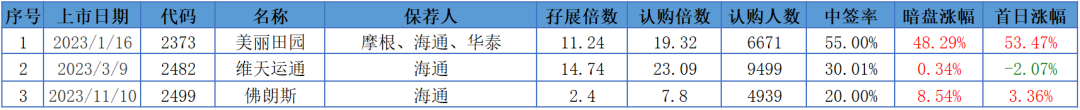

4、保荐人历史表现

保荐人海通今年至今有3个项目,2红1绿,表现不错。

5、同行表现

同行能源行业前几天刚上市一家国鸿氢能表现一般。

小结:

①公司近三年业绩连年翻番;

②大行海通历史表现优异;

③基石投资者占比约一半;

④

流通盘去掉基石还有1.6亿

;

⑤

包销佣金4150万港元

;

10个账户每个现金申购!

附招股书地址:

https://www1.hkexnews.hk/listedco/listconews/sehk/2023/1212/2023121200022_c.pdf

P:文中观点仅代表作者基于市场信息对所作标的的思考分析,据此投资,风险自担!

此为募资初期申购决策,随着市场变化,最终定夺可能变化,申购截止日前一晚群内公告!

-------------------------------------------------------------------------

结论:投机申购!

先讲结论在这里我们只会简单的亮明观点,没有模棱两可。只看结论或者不想看公司分析的到此就可以结束了。接下去不需要看!

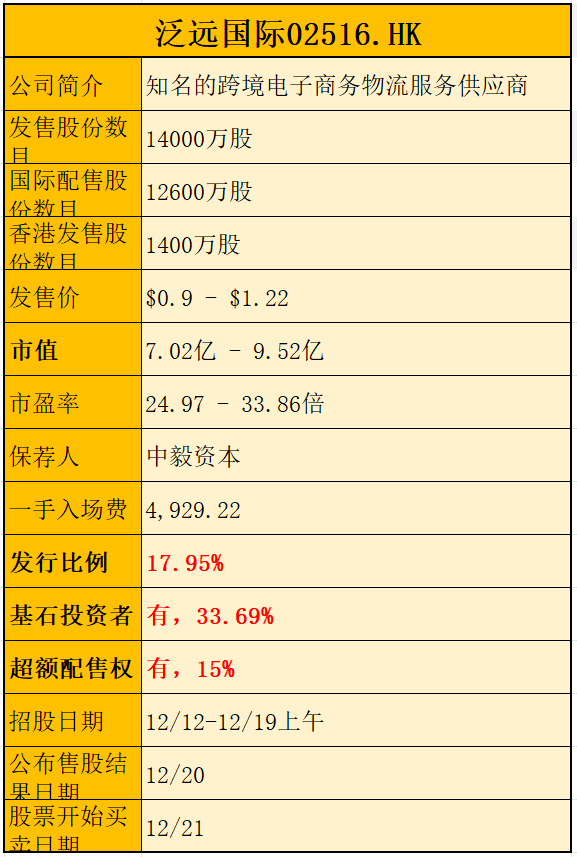

2023年度第62支新股

泛远国际是一家跨境电子商务物流服务供货商(快递),在境内的主要经营主体为杭州泛远国际物流有限公司,位于浙江省杭州市。泛远国际曾于2015年在新三板上市,代码为“835110”,2017年6月退市。

根据弗若斯特沙利文报告,中国跨境电子商务物流的市场规模由2018年的1.5万亿元增加到2022年的3.2万亿元,复合年增长率为20.4%。直至2027年,此数字预计将达到5.0万亿元,由2022年至2027年的复合年增长率为9.2%。

根据弗若斯特沙利文报告,按2022年跨境电子商务物流业收入计,泛远国际于中国跨境电子商务物流市场排名介于25至20名,约占市场份额0.03%。

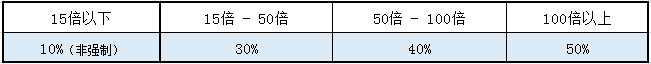

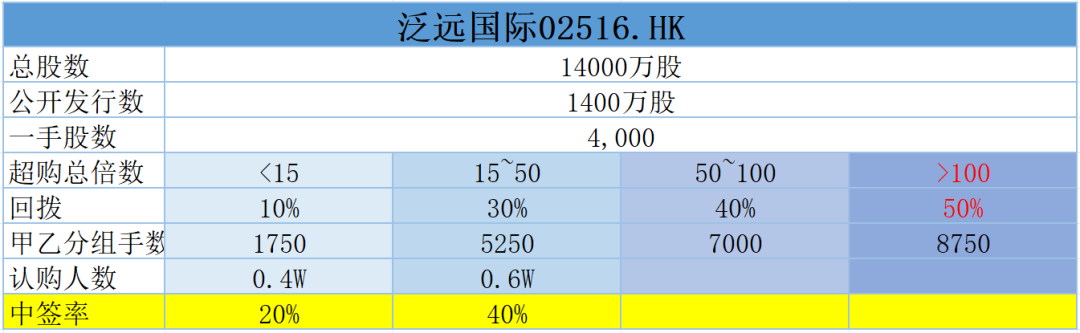

回拨机制

单位:人民币千元

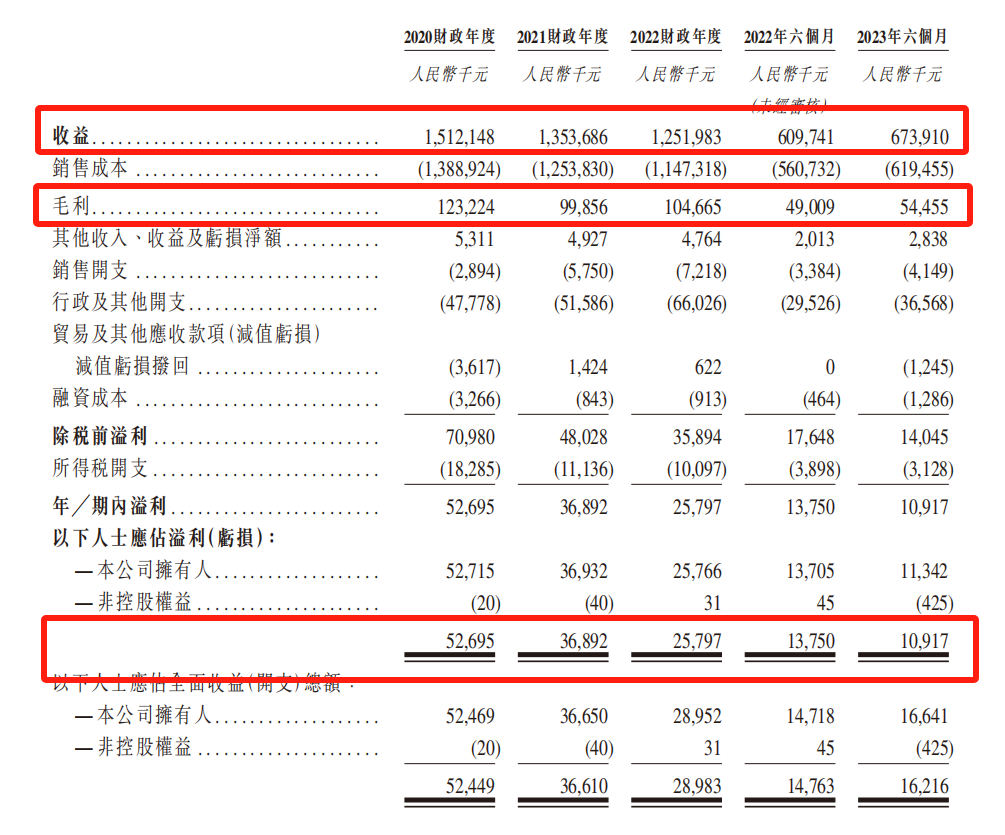

财务资料显示,

2020~2022年度公司收入分别为15.1亿、13.5亿、12.5亿,2023年前六个月收入为6.73亿元人民币;

2020~2022年度公司毛利分别为1.23亿、9985万、1.04亿,2023年前六个月毛利为5445万人民币;

2020~2022年度公司净利分别为5269万、3689万、2579万人民币,业绩呈下滑趋势,2023年前六个月净利为1091万人民币,净利润分别为3.5%、2.7%、3.1%和3.2%;

同期经调整纯利分别为5269万、3689万、3902万及2140万人民币(若不涉及上市开支)。

经调整PE-TTM为30.52~41.39倍。

营收来源(按业务划分)

部分向美国运输货物的客户受惠于若干税务豁免制度,未来可能有所变动。在这样的情况下,客户的营运可能会受负面影响,从而影响公司从客户产生的收益。

泛远国际对主要客户存在一定的依赖性。相比之下,泛远国际对主要供应商的依赖属性更强。报告期内,该公司从前五大供应商的采购分别为8.23亿元、6.02亿元、6.70亿元和3.68亿元,占比分别为61.4%、50.6%、61.2%和62.3%。

泛远国际从最大供应商——供应商集团K进行的采购分别约为3.79亿元、3.02亿元、4.75亿元和2.35亿元,占采购总额约28.3%、25.3%、43.4%及39.8%。而若失去主要客户和主要供应商的支持,泛远国际的业绩势必将受到不利影响。

募资用途

集资所得其中约81.9%用作实现更大规模及产能并扩大业务领域;约18%用作投资及升级资讯科技系统;约0.1%用作营运资金及一般企业用途。

1、基石投资者,33.69%;

公司引入3名基石投资者,合共认购5000万港元股份,其中杨英武先生认购2000万港元、刘莉筠女士认购1500万港元、郭少俊先生认购1500万港元,按中间价计算,占比约

33.69%

,假设超额配售权未获行使,禁售期6个月。

2、早期投资者;

公司于21年1月至22年11月曾进行多轮融资,彼时发售价较中间溢价约115%至175%,禁售期12个月,其中前期投资者包括阿里巴巴、拱墅科技、Easygo等。

3、中签率推算;

公开发行1400万股,4000股一手,甲乙组初始手数1750手,最新孖展2.38倍,预计不回拨中签率20%,回拨后中签率40%。

4、保荐人历史表现

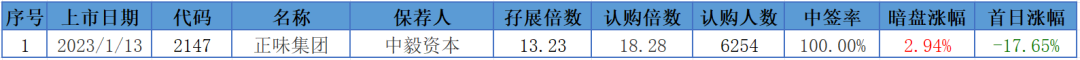

保荐人中毅资本今年至今仅有1个项目,暗盘微涨首日大跌。

5、同行表现

物流运输板块今天上市3家公司,洲际船务、乐舱物流、极兔速递,表现均不佳。

小结:

①公司过去三年营收利润双双下滑净利略有降低;

②跨境物流受国际贸易影响未来业绩继续承压;

③保荐人中毅资本今年表现不佳历史表现不错;

④基金投资者占比超约约33.7%;

⑤流通盘去掉基石还有0.83亿;

⑥包销佣金5420万港元。

如题!

附招股书地址:

https://www1.hkexnews.hk/listedco/listconews/sehk/2023/1212/2023121200030_c.pdf

P:文中观点仅代表作者基于市场信息对所作标的的思考分析,据此投资,风险自担!

此为募资初期申购决策,随着市场变化,最终定夺可能变化,申购截止日前一晚群内公告!