发行股票并上市,已经成为众多企业融资并扩大发展的重要战略,从证监会居高不下的排队队伍可见一斑。

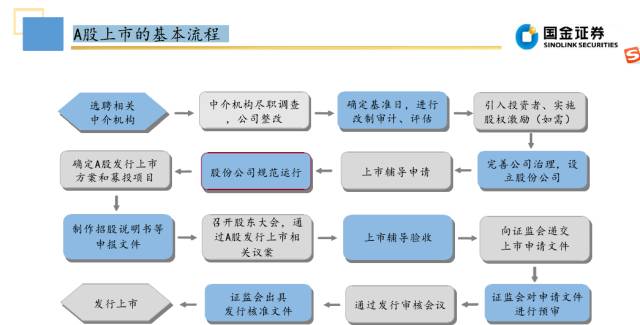

但是上市发行可不是一项简单的事,不仅工作内容众多、操作流程繁琐(详细说有16步之多),每一步更是都需要公司与券商机构、律师事务所、会计师事务所、审计师事务所等中介机构的密切配合,完美协作,才能谋得一个好的结果。

在众多中介机构中,券商参与工作最多责任也最重大,因此也是最熟悉上市流程和各项操作事宜的,所以听券商讲IPO基本流程最适宜不过了!

律师,作为风险的把控者,在这场战役中也至关重要, 特别是在反馈环节——诸多企业折戟于此,这时一位业务经验丰富的律师能帮助你沉着应对各项反馈询问。

所以梧桐邀请你来听这场资深券商和律师携手共制的《首次公开发行上市基本流程及主要反馈内容》实务分享。

本次课程分两次讲解,第一课由国枫律师事务所合伙人胡琪律师带来主题为《IPO 法律实务之主要反馈内容》的实务分享,第二课由国金证券业务董事向俞洁女士带来《首次公开发行上市基本流程》实务分享。

胡琪

国枫律师事务所合伙人

北京大学法学硕士

2011年度《钱伯斯亚洲》

2015 ALB 中国十五佳律师新星

胡律师精通于证券、公司、兼并收购、投融资等领域,为多家公司提供了境内外首次公开发行股票、再融资、债券发行、风险投资、并购重组等法律服务。

代表业绩:

为以下上市公司、境内大型公司及拟上市公司提供境内外首次公开发行股票、上市公司再融资、并购重组、新三板挂牌等法律服务。

浙江永强集团股份有限公司

| 江阴江化微电子材料股份有限公司 |

江苏玉龙钢管股份有限公司 | 苏州恒久光电科技股份有限公司 |

石家庄以岭药业股份有限公司 | 东方网力科技股份有限公司 |

浙江亿利达风机股份有限公司 | 宁波继峰汽车零部件股份有限公司 |

中南红文化集团股份有限公司 | 宁波慈星股份有限公司 |

浙江洁美电子科技股份有限公司 | 杭州天丰电源股份有限公司 |

湖北三丰智能输送装备股份有限公司 | 雅本化学股份有限公司

|

一、历史沿革

1、公司的设立

2、股东与股权

3、股东出资

4、实际控制人

5、连续经营及存续

二、业务合规性

1、经营方式

2、资质与许可

3、主要供应商及和客户

4、重大合同

5、境外业务核查

三、关联交易与同业竞争调查

1、关联方界定

2、关联交易

3、同业竞争

四、主要财产

1、房产、土地

2、知识产权

五、人员、财务、税务、环保、质量、安全生产等合规性

1、税务相关

2、社保、公积金

六、公司治理

1、三会运行情况

2、董事监事高管任职资格

七、新三板转板反馈问题

1、是否存在或曾经存在超200人

2、挂牌期间的信批是否合规,与IPO申报材料的信批对比

3、挂牌期间的股权转让合法合规性

向俞洁

现任国金证券业务董事

曾任中银国际证券有限公司高级经理

英国斯特林大学银行和金融学硕士

向女士拥有10年投资银行从业经历,具有丰富的投资银行实务经验。先后参与或主持了多家银行的引资项目、中国银行海外收购项目、许继电气(000400)重大资产重组项目、康弘药业(002773)、江苏银行(600191)和日机密封(300470)IPO项目,天齐锂业(002466)非公开发行项目。

一、A股上市的基本流程

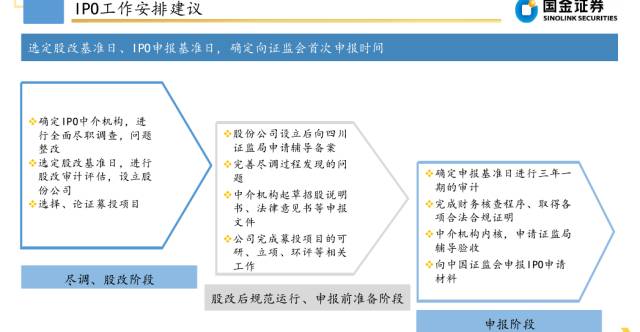

二、IPO工作安排建议

1、选定股改基准日

2、IPO申报基准日

3、确定向证监会首次申报时间

三、IPO工作内容及责任方

1、公司

2、券商

3、律师

4、会计师

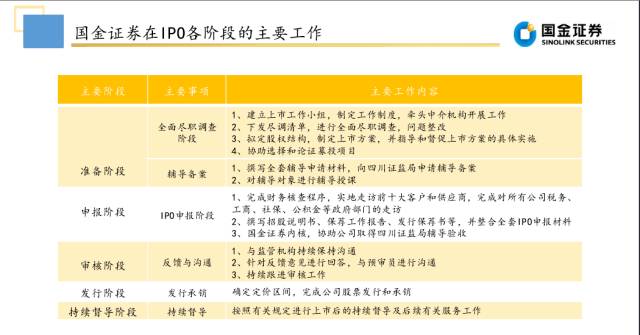

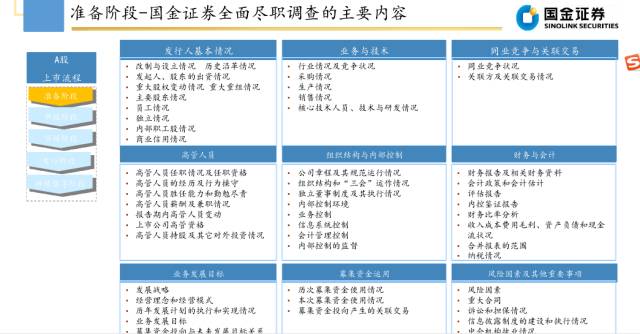

四、券商在IPO各阶段的主要工作

1、准备阶段

2、申报阶段

3、审核阶段

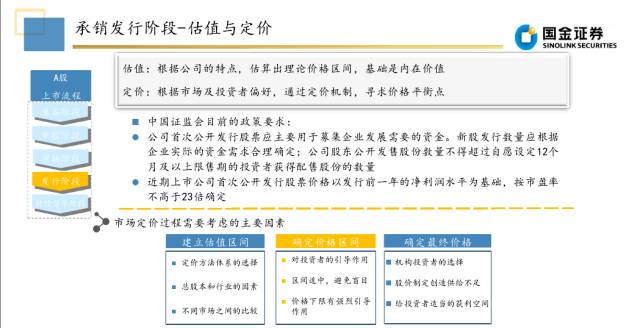

4、发行阶段

5、持续督导阶段

分享形式:在梧桐LiveAPP 获得语音和笔记

参与费用:199元/人

↓↓↓ 长按识别二维码 ↓↓↓

↑↑↑ 戳我戳我来报名 ↑↑↑