1、BBHI助力业绩大幅增长

公司前三季度业绩的大幅增长主要系BBHI二、三季度的并表所致,且三季度收入较二季度将有所提升。但公司整体三季度单季的净利润较二季度环比略有下降,主要系前三季度BBHI以及大数据和人工智能业务人员扩张导致费用提升所致。另外,上半年公司财务费用受并购和设立投资基金等影响,较去年大幅提升,而定增资金于今年9月份落地,并未对三季度的财务费用起到缓解作用,预计四季度这一费用压力将有所下降。

2、转型聚焦“大数据+人工智能”,布局初见成效

公司实现“互联网大数据+信息基础设施”双主业布局,转型聚焦“大数据+人工智能”,实力国内领先,新任高管皆为是人工智能领域权威专家,为SSP平台在中国的落地和持续拓展提供有力技术支持,业务已开展深入布局。同时,随着34亿配套融资落地,将有效改善公司投入业务资金的流转,加速SSP平台在国内的落地,以及“大数据+人工智能”产业链的推进。

3、受益运营商5G建设,传统主业发展稳健

公司传统主业通信铁塔业务受益运营商5G建设的加速推进,持续获得订单机会。另外,公司依托自身铁塔业务的积累,增加铁塔运营类业务,有效增厚传统业务收入的同时,提升整体毛利率水平,增强盈利能力。

4、投资建议,维持“强烈推荐-A”

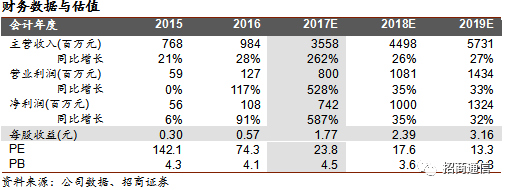

预计2017-2019年备考净利润分别约为7.4亿元/10.0亿元/13.2亿元,对应EPS分别为1.77元/2.39元/3.16元,当前股价42元/股,总市值176亿元,对应2017-2019年PE分别为23.8x/17.6x/13.3x,对比A股人工智能板块50倍左右的平均估值,公司为最便宜的AI标的。考虑梅泰诺在国内“大数据+人工智能+互联网营销”的领先布局,且主营在5G 产业周期将迎业绩弹性,我们给予梅泰诺17年30倍PE,6个月目标价55元,维持“强烈推荐-A”评级。

风险提示:大数据和人工智能产业进展延后;SSP平台国内落地不达预期

。