原标题:Tanger & 西蒙地产:奥莱双雄,盈利惊艳

作者:周莹

来源:新财富杂志(ID:newfortune)

踏着奥特莱斯高速发展的春风,不管是纯粹的奥莱运营商Tanger,还是商业地产综合选手西蒙地产,都交出了异常惊艳的成绩单,在美国零售地产REITs界风头尽揽。虽然在做大规模的手法上有所差异,Tanger稳扎稳打,西蒙激进并购,但二者均通过搭建强大的品牌网络并持续优化资产组合,实现了经营效益的最大化。

全美最大的10家奥特莱斯中,有6家由西蒙地产运营,2家属于Tanger。加上Craig Realty Group,三家集团旗下总计有150家奥特莱斯,几乎占据了整个北美市场的半壁江山(表1)。

而除了北美市场的71家名牌折扣村外,在其他地区,西蒙地产还运营着另外22家奥特莱斯,是全球拥有最多的名牌折扣村的公司——尽管奥特莱斯只是西蒙地产众多地产业务中的一支。71家的数量和近3200万平方英尺的可出租面积,不仅占到了集团全部可出租面积的12.5%以及总资产的1/3强,更足以让它俯瞰一切竞争对手。奥特莱斯界江湖老大的地位非西蒙莫属。

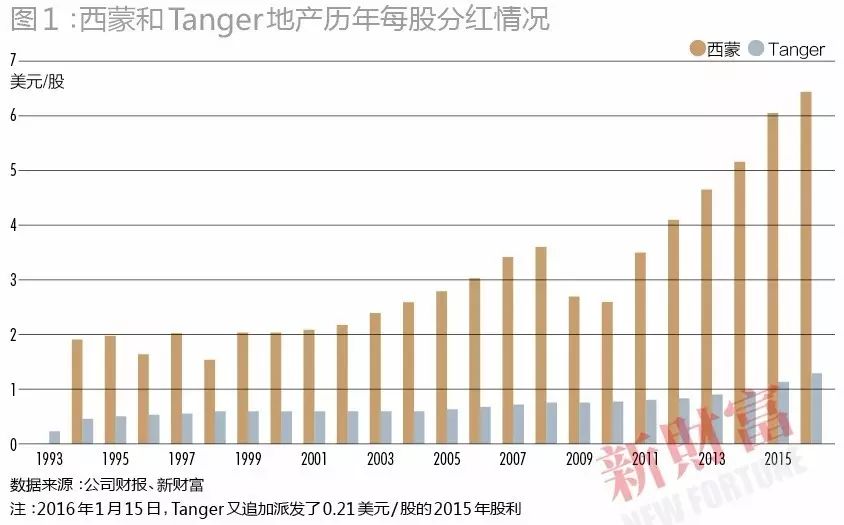

不过,更足以让西蒙地产傲视群雄的,是它的业绩。1994年至今,除个别年份外,西蒙的每股股利都保持了正持增长,2016年达到了6.44美元/股(图1)。其5年、10年和15年的累计回报率同样远高于同期的标普500和MSCI美国REITS指数(RMS,图2)。除此以外,西蒙头上的光环还包括了:标准普尔100指数的成分股之一、第一只年收益超过10亿美元的REITs以及北美最大的零售地产上市公司。

在商业地产界,为数不多能与西蒙业绩媲美的选手中,Tanger肯定能算上一号。

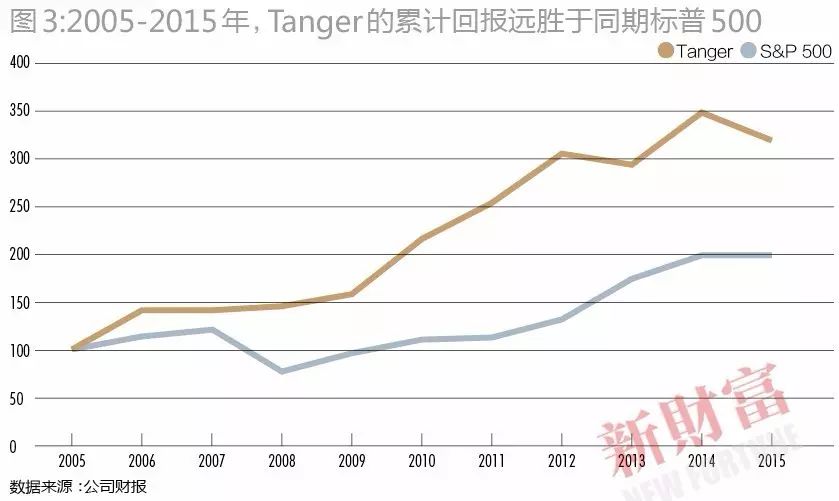

虽然每年派发股利的绝对值不能和西蒙地产相比,但其稳定性显示更高。自1993年成为奥特莱斯第一股以来,截至2015年底,其在过去91个季度持续分红,并且连续22年保持每股股利正增长,年化增长达到了13%,并因此光荣地入选了标普高收益红利贵族指数(S&P High Yield Dividend Aristocrat Index)。过去10年,Tanger的累计回报远优于同期标普500,若将时间轴再往前推10年,1995-2015年期间,Tanger的累计回报高达1612%,超出标普500指数1230个基点(图3)。

受益于奥特莱斯这个零售业态的迅猛发展,西蒙地产和Tanger,不管是规模还是盈利水平都呈现出了惊人的增长势头。在众多企业还在经济缓慢恢复的泥淖中挣扎时,这无异于一股清泉。

为了更充分地搭上大势的顺风车,西蒙地产和Tanger这对竞争对手还携起了手。目前西蒙地产在建的6家奥特莱斯中,就有一家是与Tanger合作的。事实上,合资投建、权益共享,在奥特莱斯界早已不是新鲜事。

在Tanger旗下的43家名牌折扣村中,除了34座是全资拥有外,剩下的9家,Tanger都是以股东的身份持有部分权益。2016年初,西蒙地产和欧洲奥特莱斯第一大运营商亚瑟格兰集团合作,联手成为了德国一家奥特莱斯的大股东。在此基础之上,双方还将在法国普罗旺斯一起投资兴建一家新的奥特莱斯,预计将于2017年春天对外迎客。而截至2015年底,在美国市场,71家奥莱中只有6家是西蒙与第三方合伙人共同拥有权益的,而海外市场的22家则全部为合资物业。

在进入一个全新的区域市场上,合资的方式不仅可以降低开发成本,同时也可以充分利用对方在新市场的既有优势,减少风险。

当年为了挺进加拿大市场,Tanger就与当地市场最大的零售物业REITs公司RioCan成立合资企业(股权50:50),联手兴建和收购奥斯莱斯。前者负责招租和推广,后者专攻开发和管理。如今双方已经在加拿大开出了4家名牌折扣村。

西蒙地产和Tanger最大的不同,除了前者是综合商业地产商,旗下物业包括住宅、购物中心等多种形态,后者是纯粹的奥莱运营商外,另一个显著的区别在于规模扩张的方式:西蒙地产是典型的激进收购派,而Tanger则信奉稳扎稳打。

虽然西蒙地产的历史比Tanger来得悠久,但在奥特莱斯的业务上,它却是后来者。作为商业地产界的老手,在目睹了Tanger奥特莱斯业态的成功之后,西蒙于2004年、2007年、2010年和2013年四度出手,收购了数家奥特莱斯投资运营商(包括参股),从而奠定了今时今日在奥莱界的行业大哥地位。

这其中,最浓墨重彩的一笔,理所当然是2004年以52亿美元拿下切尔西地产公司(Chelsea Property Group,以下简称CPG),这至今仍被不少业内人士认为是史上最佳REITs并购案例。

彼时,CPG是美国和亚洲市场上奥特莱斯的主要投资运营商之一,不仅在纽约、洛杉矶、奥兰多、拉斯维加斯等旅游城市周边拥有31家名牌折扣村,还在隔壁邻居墨西哥和隔着太平洋的日本分别建有1家和5家。在CPG的基础上,西蒙地产组建了奥特莱斯的业务部,在自己的零售物业资产组合中新添了门类,37家名牌折扣村的总量甚至超过了当年的Tanger——已经在奥莱领域耕耘了22年的Tanger,旗下也不过33家而已。

一组很有意思的对比。

在西蒙地产收购CPG的当年,美国商业地产界的老二General Growth Property(以下简称GGP)砸下了113亿美元的巨款将购物中心运营商Rouse公司收归麾下。5年后当金融危机来袭时,由于无法及时偿还包括此笔交易在内的高达270亿美元的贷款,GGP申请破产,不幸沦为了史上最大规模的房地产破产案的主角。而最初,西蒙地产也曾有意向收购Rouse公司,只是最终选择了事后看来更为明智的CPG。

2012年,GGP的股东之一、对冲基金经理比尔·阿克曼(Bill Ackman)向GGP董事会提议GGP和西蒙合并,理由是:“西蒙拥有GGP所没有的奥特莱斯业务,被证明能在经济下行期依然保持稳健,同时带来充沛的运营现金流。”比尔旗下的对冲基金拥有10%的GGP股份,在GGP破产后的竞购中,他和一家多伦多的资产管理公司联手战胜了西蒙,成为GGP的大股东。

虽然如今GGP同样运营良好,但是当年的这段小插曲还是能在一定程度上证明,奥特莱斯业务在西蒙的零售地产王国中所发挥的作用。就集团层面而言,迄今为止,西蒙只有1994年和2000年未进行收购,而在正常的年份,通过并购获得的增长占全部成长动力的70%-90%。

虽然难以统计西蒙地产到底投入了多少资金用于收购奥特莱斯物业,但单单是2004、2007和2010年三笔大交易的涉及金额就高达了155亿美元。2013年,其又以近1.5亿美元拿下6家奥特莱斯的部分股权,同时参股亚瑟格兰集团。

截至2015年底,西蒙在美国本土的71家奥特莱斯中,仅有20家是自建的。这意味着,旗下奥特莱斯总计逾3055万平方英尺的可出租面积中,高达72%是通过收购而来的。单是2010年收购奥特莱斯运营商Prime Outlets Acquisition Corp,就给自己的资产组合里增加了21座物业和800万平方英尺的可出租面积。

持续的并购扩张,让西蒙地产旗下奥特莱斯的可出租面积急速攀升,随之而来的则是收入规模和经营利润的提高。虽然其自2009年后就不再将奥特莱斯和传统购物中心的业绩单独列出,但在有据可查的最后一年,奥特莱斯业务贡献了经营利润的19.7%,而在2004年以前,这个比例还是0。

与通过并购来实现高速成长的西蒙不同,Tanger则全然是一副“顺其自然”的姿态,虽然其并非没有收购。早在2003年,Tanger就曾与黑石旗下地产基金合作以4.91亿美元收购了9处物业,总营业面积330万平方英尺,并在两年后从黑石手中买回了剩余2/3的股权;但其规模的增长主要还是依赖于内生。

从1981年成立到1993年6月上市,Tanger通过自建和合作的方式兴建了17座奥特莱斯。直到2004年西蒙高调进入奥特莱斯领域,Tanger旗下也不过33座名牌折扣村。2015年,其有4家奥特莱斯新开业,合计新增可出租面积140万平方英尺,比2014年扩大了10%,再加上2014年拓展的7%,而这,根据财报中的描述,已经是“公司史上增长最快的时期”。自2000年以来,Tanger平均每年新添1家奥特莱斯,同时可出租面积从营业面积则从530万平方英尺增加到1450万平方英尺,平均每年仅新增61万平方英尺(图4)。

2016年10月6日,Tanger 宣布位于得克萨斯州Fort Worth的奥特莱斯破土动工。当巨大的挖掘机开进施工现场时,这座仅仅还停留在图纸上的名牌折扣村,35万平方英尺的营业面租已经出租了60%。

为了保证平稳扩张,Tanger一直坚持用期权方式来获取新建项目的土地,然后进入预招租阶段,只有当预招租率达到60%时,才会正式买下土地、启动项目(详见本刊2012年12月号《Tanger 寂寞坚守财务安全》)。这意味着,项目完工建成和开业之间的时差非常短,由此提高了建设投资资金的利用效率;而另一方面,当奥特莱斯正式开业时,出租率平均已经可以达到80%的水平。事实上,自成立以来,Tanger奥特莱斯的出租率就没有低于过95%。最新的季报显示,2016年9月30日其出租率为96.3%,略为高于上年同期的96.1%(图5)。

长期保持高出租率的法宝之一,是维持与品牌厂商的长期稳定关系,构建一张强大的品牌关系网,把更多的名品折扣店引入商场。而这,恰恰也是奥特莱斯运营者的核心能力所在。

已经在Fort Worth项目上和Tanger签约的品牌,包括耐克、Gap、Tommy Hilfiger和Banana Republic等。作为Tanger的主力追随者,它们虽然算不上高端,但既能用来吸引小租户,又能点缀在大牌之间,让消费者拥有更多样的选择——毕竟一、二线的奢侈品牌数量有限,不可能支撑起整座奥特莱斯的运营。

如今,Tanger旗下的43座奥特莱斯,提供了总计1510万平方英尺的可出租面积,来自520多个品牌的3200家店铺分布其中,每年接待着来自世界各地的1.85亿游客。这一切的起点,是当年以制衣厂起家的Tanger为了消化积压存货和降低渠道成本而开设的5家直销门店。

多年积累的服装和零售行业经验,使当年Tanger的创始人意识到,如果能够把若干厂商的直销门店集中到一起,将有利于吸引大量消费人群,而每家厂商也将因为消费群体的分享和管理成本的分摊从中获益。在联合第三方投资人积累了足够的管理经验并深化了与各品牌的合作关系之后,Tange的奥特莱斯事业正式起步。

自此以后,随着一座又一座奥特莱斯的面市,Tanger的“品牌池”也稳步扩张。至上世纪90年代,合作品牌数量达到250个左右。从那时起到2016年,“品牌池”的规模又扩大了一倍有余。

在这些品牌之中,以店铺数量和租赁面积来计算,Gap集团是第一大租户,其在Tanger地盘上开设了总共83家店铺,超过88万平方英尺的租赁面积占到了总营业面积的7.7%。另一个租赁面积占比超过7%的企业是旗下拥有Ann Taylor、Maurice’s等多个服装品牌的零售集团Ascena Retail,并且其开店数量在Tanger的众多合作品牌中遥遥领先,达到了133家。综合来看,前十大品牌一共在Tanger旗下物业开有580家店,租赁面积超过410万平方英尺,占到总营业面积的35.8%。

在西蒙地产,Coach、耐克、Tommy Hilfiger、Gap、阿迪达斯、Michael Kors和萨克斯百货的折扣店Off 5th都是其美国本土71家奥特莱斯的忠实追随者,每个品牌的店铺数量都在30家以上,而Coach和耐克各是分别开出了65家和63家店。

而如果以店铺平均面积为计,萨克斯、尼曼和Brooingdale’s这些百货的“低阶折扣版”则是奥特莱斯们另一个意义上的“大户”,因为这三个品牌的平均营业面积遥遥领先,分别达到了2.8万、2.7万和2.5万平方英尺。正是这些品牌的追随,奠定了Tanger和西蒙地产成功的基石。

规模有了,合作品牌也有了,剩下的问题是如何实现运营效益的最大化。不管是Tanger还是西蒙地产,都不约合同地选择了剥离低效率和非核心资产的方式。

举例来说,从上市后到2010年的17年间,Tanger累计新建了15座奥特莱斯,收购了16处物业,但同时它还出售了18处物业。新建和出售之间的循环往复,使得从2004年到2010年,其旗下奥特莱斯的总数没有发生变化,保持在了33家。从这个意义上来看,Tanger的扩张速度并没有看上去得那么“缓慢”。

2015年,Tanger一口气出售了6家规模较小的奥特莱斯,不仅获取了16.63亿美元的收入,同时还将旗下物业的平均年限从24年降低至16年。其最近一次处置物业发生在2016年1月,Tanger将位于佛罗里达州萨尼贝尔岛附近的一家名牌折扣村转手,获得了2580万美元的净收益。

因为年代久远的奥特莱斯需要投入更多的成本去维护和管理,所以对Tanger来说,及时优胜劣汰,既有利于集中优势资源进行更有价值的投资,也可以避免由于某个物业出租率低而造成整体可出租面积贬值的局面,从而保持资产组合的高水准和强竞争力。其于2003年出售的、位于西弗吉尼亚州的奥特莱斯,出租率仅有73%,每平方英尺实现的销售额也只有168美元,远低于其历史均值。

同样的,剥离非核心资产也是西蒙的惯用手法之一。为了提高经营效率或提高物业组合整体质量,西蒙几乎每年都会出售一批物业,1996-2005年,西蒙仅处置物业就获利1.89亿美元,相当于每年平均增加了2000万美元的收入,而平均每年交易额多达上亿美元。

除了出售低效率的资产,不管是西蒙,还是Tanger,每年都不惜巨资对现有物业进行装修和改扩建,一样是为了持续保持物业组合的高品质和市场竞争力。对于西蒙和Tanger这样的零售物业REITs,出租率、底租和每平方英尺可实现的销售额直接决定了市场价值。而优质的资产组合不仅保证出租率,还能有足够的底所提高底租,从而实现每平方英尺销售额的共赢,而后者又会反过来推动前两者的提升,形成良性循环。

随着与主要租户关系的稳固,Tanger开始推行租户淘汰机制,加速租户周转频率,每年的到期租约占比从此前的10%-15%提升到20%以上,租金涨幅也快速提升。单单是2015年,1500万英尺可出租面积的82%都进行了续约,平均底租涨幅达到了19.7%;而还有44万平方英尺进行了换租,底租涨幅更是达到了29.4%(图6)。

一边吸纳优质资产、一边淘汰低效率物业,截至2016年底,Tanger手中也不过44家奥特莱斯中,只比2002年时多了9家,但收入水平和经营利润却大幅提升(图7)。2002年至今,其每增加1平方英尺可出租面积,收入和经营利润就可分别提升522美元和164美元。而持续增长中的每平方英尺销售额和同店经营利润,更是足以证明优化资产组合的价值所在(图8)。从2005年Tanger开始使用同店经营利润增长这个指标以来,年均涨幅达到了3.8%。