市场概览

• 受八月淡季、汇率波动及中美贸易摩擦影响,本周亚洲地区(除日本)G3债券发行量约为7.5亿美元,较上周发行量进一步下降,为三个月以来最低水平,仅有三笔新发行。亚洲美元债信用利差进一步走宽,投资级信用利差走宽约5个基点,高收益债券信用利差显著走宽超过30个基点。

•

上周

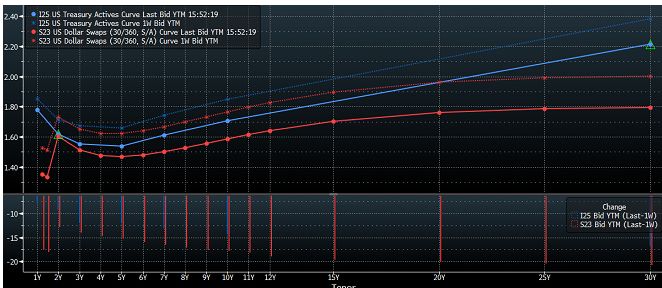

美债收益率第二周全线大幅下跌,美债收益率曲线趋平,长端幅度较大,美债10Y-2Y利差缩窄至9bps左右

:

○ 2

年期美国国债收益率

: 1.612 (-6.2bps)

○ 3

年期美国国债收益率

: 1.548 (-13.5bps)

○ 5

年期美国国债收益率

: 1.535 (-19.5bps)

○ 10年期美国国债收益率: 1.701 (-16.8bps)

▼ 全周美国国债收益率走势(由上至下T10、T2、T3、T5)

▼ 美国国债收益率曲线(蓝)及掉期曲线(红)变动

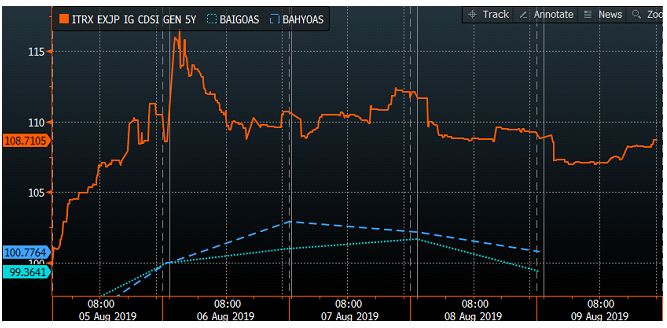

• 亚洲美元债市场弱势延续:

全周而言,衡量信用利差的亚洲(除日本)美元投资级iTraxx指数为67.6基点(+5基点),彭博巴克莱投资级平均利差稳定在137基点

(+5

基点

)

;彭博巴克莱高收益平均利差走宽了33个基点至532基点。

▼ iTraxx(橘)及彭博巴克莱亚洲美元债IG(青)/HY(蓝)利差变动

•

离岸中资美元债市场

:

-

新发行市场:本周新发行市场清淡,仅有一笔投资级和两笔高收益债券新发,其中两笔新发行量低于亚洲美元市场基准规模。

-

二级市场方面,上半周受人民币汇率破七、美国财政部宣布中国列为汇率操纵国影响,中资投资级市场弱势低开,整体信用利差走阔了5-15bps。周四市场预期的中国进出口数据公布后,亚洲早盘市场情绪高涨,标杆国企中长期债券、LGFV债券受到追捧。高收益方面,上周前半周风险偏好在人民币贬值压力下急剧减弱,卖盘压力陡增,长端地产债下跌1-2pt,在境外人民币汇市稳定和标普期指反涨后,做市商及对冲基金出现回补空仓的买入操作,带动市场收窄跌幅并反弹,周四全日上涨0.25-0.75pt不等。

•

一周风险事件

:

-

恒丰银行:

据财新报道,恒丰银行重组方案正式获批。

山东省将通过旗下平台,承诺注资恒丰银行300亿元,成为恒丰银行第一大股东,确保恒丰银行省属金融企业的地位;

同时,在有关部门的协调下,中央汇金投资有限公司将成为战略投资者。

-

中民投:

中民投上周在新交所发布公告称,其8月到期的5亿美元债券目前已收到约76%的债券持有人回复,其中约97%投票赞成展期及豁免违约。

中民投美元债持有人会议将于8月22日召开。

根据债券条款,不少于75%的债券持有人出席会议,且参会者中不少于75%的赞成票即可

展期及豁免违约。

-

天房发展:

天房发展上周公告称,公司及公司下属两家全资子公司拟与中国长城资产管理股份有限公司签署《债务重组协议》,就公司及天津华景两笔债务进行债务重组,重组后由公司、天津华景及天津华博作为重组后债务共同还款人,债务总额不超过10.024亿元,债务重组期限为3年。

-

天物能源:

天津物产能源资源发展有限公司公告,其发行的“17天物债”、“18天物01”、“18天物02”自8月7日开市起停牌。

这三期债券均由天津物产集团提供全额无条件不可撤销连带责任保证担保。

受天津物产同一控制的关联方企业天津市浩通物产“18浩通01”债券于7月25日发生利息违约,担保人天津物产集团有限公司亦未履行代偿义务,构成担保违约。

-

镇江交通集团:

因流动性状况进一步恶化,标普上周将镇江交通集团的发行人信用评级从BB-下调至B+。

标普称,该公司债务偿还压力加大,但现金余额较小,当再融资出现问题时,缓冲余地较小。

中资离岸新发行

• 定价:东兴证券定价4亿美元债交易

(8/8 周四)

-

结构:担保

-

评级:担保人评级 Baa2/BBB/BBB+,预计债项评级Baa2/BBB/BBB+

-

JGCs/JLMs/JBRs:贝森银行、瑞士信贷、东兴证券(香港)、瑞穗证券、渣打、海通国际

-

JLMs/JBRs:澳新银行、中国银行、交通银行港分、中信国际、民生港分、中信建投国际、招银国际、招商永隆、华泰金控、工银国际、兴业港分、浦发银行、Target Capital Management

-

规模/年期/定价水平:4亿美元,5Y USD FIX,IPG T+210区域,FPG T+180(the number)及最终定价T+180

• 定价:常德经投定价2亿美元债交易(8/8 周四)

-

结构:直发

-

评级:发行人评级 Ba1/-/-,预计债项评级Ba1/-/-

-

JGCs/JLMs/JBRs:国金证券、海通国际、民银资本、兴业港分、信银资本

-

JLMs/JBRs:交银国际、建银国际、中达证券、天晟证券、Acer King Securities

-

规模/年期/定价水平:2亿美元,3Y USD FIX,IPG 6.80%区域,FPG 6.60%(the number)及最终定价6.60%

• 定价:卓越商业定价1.5亿美元债交易(8/9 周五)

中资离岸新宣布

• 宣布:中铝集团召集非交易路演

(8/5 周一)

-

评级:主体评级 -/-/A-

-

路演:8月12日开始,香港、新加坡

• 宣布:东方证券宣布美元及欧元债交易

(8/7 周三)

-

结构:直发

-

评级:发行人人评级 Baa3/-/-,预计债项评级Baa3/-/-

-

JGCs/JLMs/JBRs:东方证券香港、花旗、中国工商银行、招商永隆、浦发银行、中信国际

-

JLMs/JBRs:兴业港分、野村(仅美元tranche)、农银国际、交通银行、中国银行

-

路演:8月8日开始,香港

• 宣布:福建漳龙宣布美元债交易

(8/9 周五)

中资离岸已宣布