语言在描述一个复杂系统的时候,往往会不自觉的陷入意识流语境。此时给予读者的就不再是线性认知,而是启发和参悟。

目录

一、供给侧改革

vs明斯基时刻:一场时空对决

二、理解中国特色:大国空间对周期时间的置换和钝化

三、

2018

:复杂结构和高阶信念博弈下,对赌严监管的下一程

(

本文为西京资本与闻道智库联合出品,上海觅确投资给予大力支持。

全文约6000字,观点密度略高,后期会有系列报告进行稀释和展开

)

一、供给侧改革

vs明斯基时刻:一场时空对决

经济回暖在时间上既然无虞,那么金融杠杆在空间上就需要继续压缩,以便为下一次空间换时间留下余地,直到中国经济顺利完成新旧周期的转换。

2018年,中国特色的供给侧改革和西方普世的明斯基时刻,很可能短兵相接交汇碰撞,掀起一个不大不小的时空漩涡。这需要,当大部人开始走出危机情结而高唱新周期赞歌的时候,我们更应该保持对复杂现实的敬畏和警醒。

基本的逻辑简单明了:

供给侧改革是清理产能和杠杆空间,以便脱离或最大化拖延明斯基时刻的清算。然而吊诡且很难避免的是,金融杠杆空间的人为急剧压缩,很可能自我制造另一个明斯基时刻,或者更加惨烈的雷曼时刻。

如果这个明斯基时刻是主动所为,发生在某个局部领域且保持可控,那么这一切权当就是压力测试。但是,由于体量庞大结构复杂,并不能完全保证不向系统性风险蔓延。到时即使可控,也难免付出巨大的代价。

经济危机史已经证明,

每次金融周期顶部的塌缩,都是来自内部或者外部货币和监管政策的收紧。

这个在中国也不例外。由监管之手触发的雷曼时刻,三年内我们已经在股票市场和外汇市场经历过。

2015年的夏天,足以让每一个股票投资者都深深铭记。由于清理股票配资杠杆,造成了整个股市的崩溃,十几万亿市值被蒸发。同一年的汇改,也引发了外汇市场的挤兑。美元债务杠杆被迅速去化,美元流动性告急,形成了"外储流失——汇率贬值"的恶性正反馈机制。

因此一个论断或许不无道理:

金融周期,始于监管,终于监管。

在美国,从《格拉斯

-斯蒂格尔法案》,到《1999金融服务现代化方案》,再到《多德-弗兰克法案》,以及当前正在推进的全面金融改革方案,期间都是或长或短、或大或小的金融收放周期。

更加需要警醒的是,中国分业监管的另一种竞赛式行为路径已经打开,那就是由竞争性的鼓励所监管行业体量做大做强以提升自身监管地位,转变为竞争性的比赛谁对自己行业下手狠。这难免导致金融各行业,将由膨胀式的正反馈,转向紧缩式的正反馈。

或许也是人之常情。哪个监管部门不想自己所监管的行业规模大且有影响力,以便提升自己的行政地位和话语权。那些年监管当局的规模和速度情结也很严重。因此在上一轮宽松的监管周期阶段内,银行、保险、证券等行业实际上获得了巨大的产能扩张机会。

然而,当下的风向已经完全改变。尤其是,各监管部门掌门人的更替,更加剧了从宽松向严厉风格的转变。新一届掌门人清算上一任期内的风险隐患,打扫好房子好进门,当然也是人之常情。况且,金融风险治理已经上升到了国家金融安全的高度,在坚持政治正确的大原则下,严监管运动过度化是很可能发生的。

另一个视角,

既然金融产能大跃进已经出现,金融监管大跃进怎么不可能发生?

竞争性加强监管及其所造成的后果,成为决定

2018年宏观风险结构的主导力量。金融业的供给侧改革,能否完成一次危机救赎,用金融供给侧置换的杠杆空间,换回债务明斯基存续的庞氏时间,值得我们期待但没有太多的理由乐观。

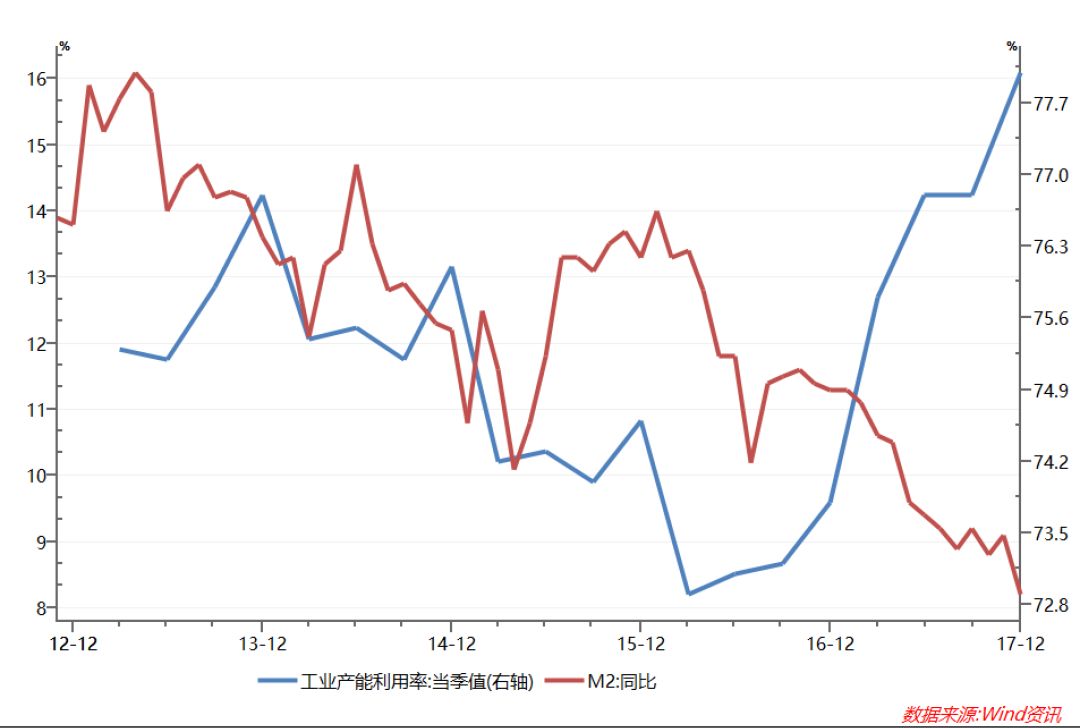

图一:产能复苏掩护金融去杠杆

二、理解中国特色:大国空间对周期时间的置换和钝化

空间结构容易分析,困难的,也是最有价值的,是对时间演进的判断。经济学关于时间和拐点的研究,所谓周期理论,在一定程度上有点宿命论的味道。所以英年早逝的周期天王,一句名言叫人生无非就是一场康波,意思是指好时代碰上了就碰上了,因为并不是每个人都可能碰到康波。还有一篇成名作,叫《宿命与反抗》。

周期理论可以说成是经济层面的技术派(类似K线理论)

。所以从2016年四季度开始的全球经济回暖,显得那么出其不意。其实直到现在都没有一个完整信服的解释。一句周期性力量,意思就是库存和产能跌久了该反弹了,而对于深层次的动力解构,等于什么也没说。

然而周期分析,对于应用层的研究又是非常有用的。大类资产配置需要择时,宏观对冲组合需要择类。好的投资者一定需要具备全面的时空感。而交易盘,交易的主要是时间。

必须首先从空间上理解中国特色。中国经济的第一个特点,那就是空间上的大。十四亿人口,

960万平方公里,34个不同区域特色的省市自治区。不理解中国经济在空间上的大,就难以理解中国经济在周期上的长。

所谓的

两个中国之谜,一则是经济长期高增长之谜

,一个政经结构二分的经济体几十年保持高速增长,让西方新古典理论的危机预测无地自容。

另一则是货币消失之谜

,即全球第一、相当于欧美总和的广义货币竟没有引发通货膨胀。

中国经济的增长之长之快,源自于资源和市场空间之广之宽。经济周期可以绵长亘古,以政府为主导的资源配置体系,原本就是抗周期反危机的典型。且受惠于

WTO体系,成为历史上可能第一个没有必要通过军事和政治殖民,而和平崛起的大国。

空间的大,一则拉长了周期的长,另一则却也掩盖了结构的

"丑"。

空间的腾挪钝化了周期的波动,源自于货币和财政政策的维稳。规模的快速膨胀,扭曲了深层次的结构,源自于官办经济下的资源动员机制。于是在周期与结构错落交织的时空里,新旧力量交织成的漩涡丛生暗流涌动。

而这一切被掩盖在波澜不惊和风平浪静之下。好在空间上仍然留有余地,周期性力量随时可以推动边际上的反弹。我们需要认识到的是,如果从总量来审视,投资仍然是全球经济增长的中枢力量。所以,这一次周期性回暖,全球对朱格拉翘首以盼了好久。

然而需要注意的是,第四次技术革命说到底主要是人脑革命,智力资本成为主导,而且不必附加密集的物质资本,这跟过去工业革命,电信革命有着不同的逻辑。大量的研究已经表明,信息技术革命,数字化和人工智能浪潮,会引发重资产投资的退潮。

这导致的结果是,人口老龄化和康德拉季耶夫长波统治下,朱格拉和库茨涅夫中波变得羸弱。假设存在一次强劲的房地产和资本支出周期,一定是来自要素端的数量推动,而非潜在生产率的跃升。因为新周期将是弱朱格拉周期,强人力资本周期。

既然重资产投资处于退潮趋势,那么

L型经济就在所难免。但依然附着在规模和速度扩张型模式上的劳动力和利益集团,需要重新寻找新的依附资本和资源寻租空间,导致旧的结构刚性存续在所难免。但第四次工业革命创造的互联网世界,成为吸纳被结构转化甩掉的劳动力的一个重要缓冲平台,从创客到微商,虽然也饱受争议,但不得不承认中国式的自就业机制已经形成。

如果在前几次全球性危机中,

中国能够安然度过主要依靠的是“乡土中国”的二元缓冲结构

,让大量城市中失业的务工人员返乡,在土地中重建自保障。那么在美国次贷危机以后,所谓的四万亿计划却又在延续城市化进程,将大量的生产要素附着在产能和债务上。

因此,互联网的应用和线上化改造能力,重塑了新时代中国社会主义特色的

“国运”。小微和创客在独角兽平台上可以实现体制之外的自我价值。共享经济、平台经济加剧了资本和资源的空间集中,同时也难以避免的将经济史的河流推入了后工业和信息化时代的“新佃农经济”(关于新佃农经济,

我们

将有专题研究)。

在新经济酝酿并内生成长的同时,政府主导的重资产、重债务经济却在艰难的寻求存续和转变。我们认为中国式明斯基时刻被钝化和拉长,是因为我们看到了国家资产负债表中比较奇特的一环:那就是穿透到产权的底层,

国有企业-国有银行——债务人和债权人是同一个主体的债务占六成以上,这个几乎违反基本的会计原则

。

最近几年,不断扩大杠杆的债务人是国企和地方政府,而另一方面持续提供融资的是国有或国有控股银行,以及最近几年才横空出世的政策性银行。在这个信用货币链条上,国家资产负债表的两端被打通,在预算软约束下形成螺旋式膨胀,闭环的核心是土地和垄断权。

继产能层的供给侧改革收敛了产能空间后,金融层的供给侧改革正在收敛杠杆空间。通过有为监管主动进行金融清理和风险出清后,新旧动能转换在与明斯基时刻的赛跑中便又会略占上风,或许可以有更厚的宏观安全边际。因此,

2018年,金融产能去化将进入深化阶段,金融人自身价值需要深刻反思,那就是能否真的在为社会创造价值,或者还是在灭失价值。而大类风险资产,则在这次监管风暴中

步入高频波动

阶段。

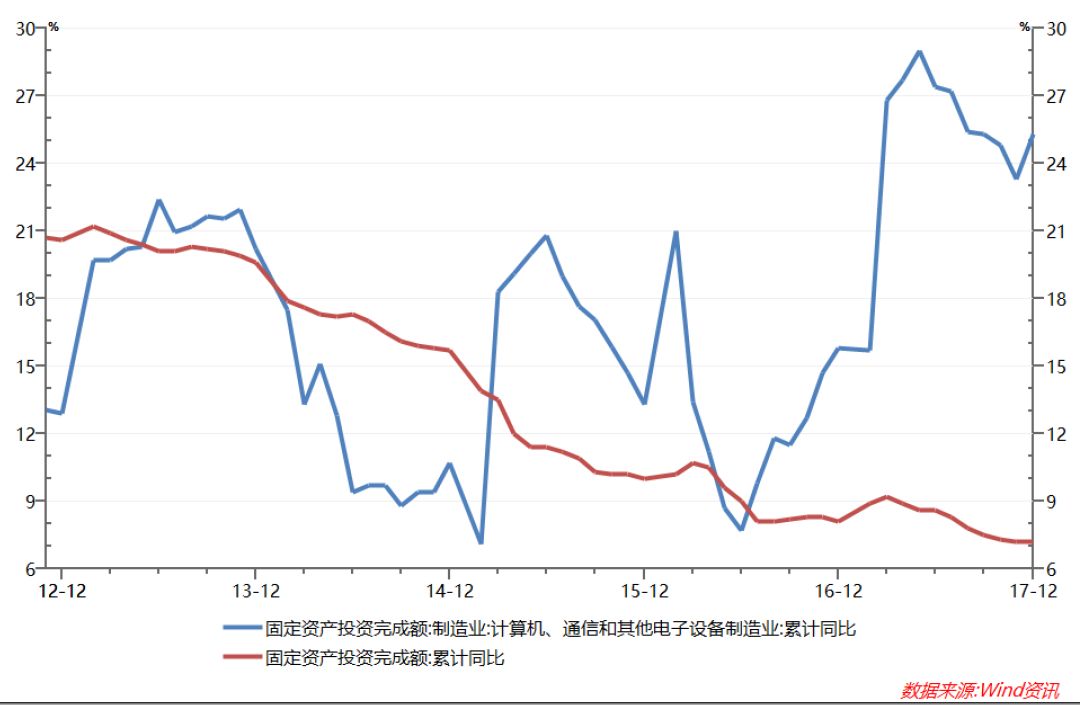

图二:信息行业的高速投资也难阻投资退潮