【报告导读】

申通快递三季报符合我们的预期,边际改善显著。随着公司年内月度市场份额的提升,市场的预期与估值料将逐渐修复。

【投资要点】

1.

维持目标价21.22元,维持增持评级。

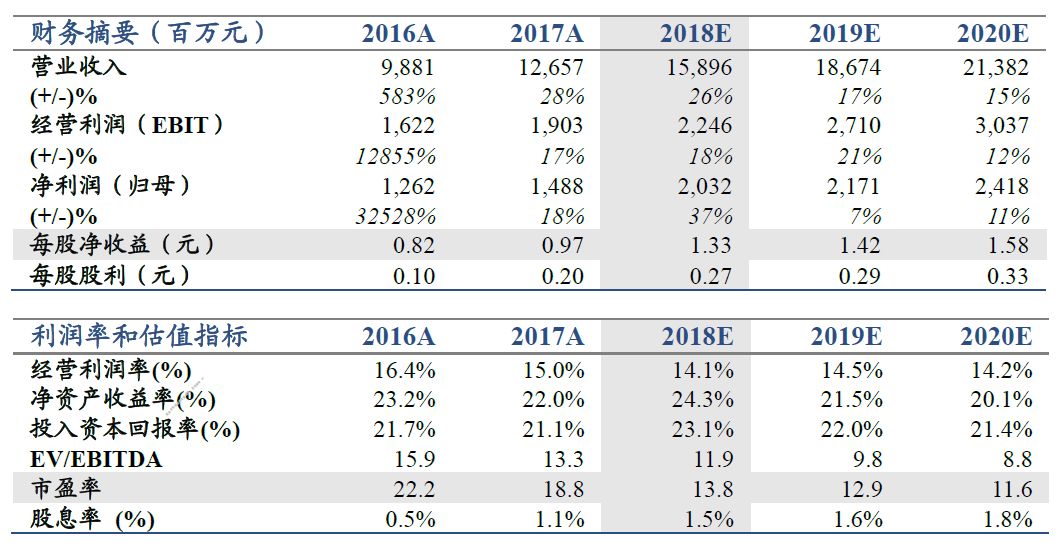

申通快递三季度份额回升,边际改善显著。基于公司管理的变革与投资的加速,我们预期这种改善年内仍将持续。我们维持2018-20 EPS预测 1.33/1.42/1.58元,维持目标价21.22元,维持增持评级。

2.

三季度业务量增速显著回升,利润稳定。

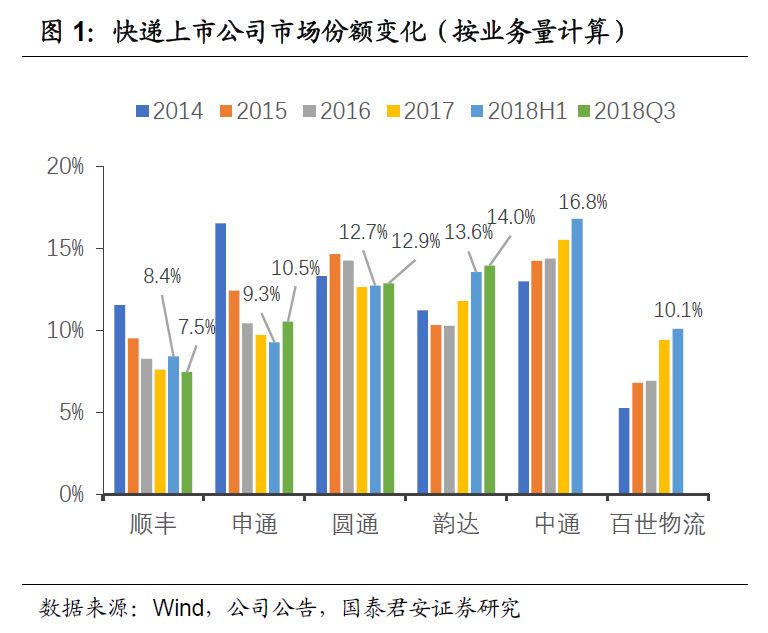

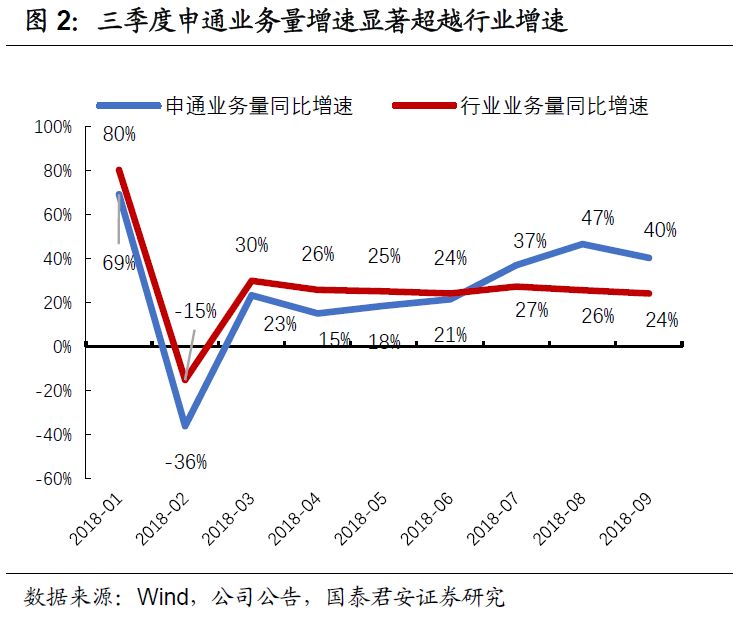

公司2018上半年业务量增速19%,单三季度业务量增速提升至41%,市场份额由上半年的9.3%提升至10.5%。三季度公司归母净利润同比增加43%,扣非归母净利润同比增长18%,较上半年17%的增速略有提升。说明公司在大幅提升市场份额的同时,保持了盈利的稳定性。

3.

季报符合预期,全年盈利指引上限超预期。

公司前三季度EPS1.05元,与我们的盈利预测一致,符合预期。公司季报披露全年业绩指引,2018全年归母利润增速预计在35-50%区间,扣非归母利润增速在15-25%区间,指引的上限超过我们全年37%增速的预期。

4. 改善持续性年内可期,未来更大空间来源于成本下行。

我们认为,公司三季度的份额回升,来源于两方面的努力:通过收购转运中心实现全体系管控;通过购置车辆与自动化设备提升运营效率。由此重拾的市场份额,四季度持续性可期。2019年的估值提升取决于能否利用业务量高增长带来的规模经济,降低成本,进入完整的良性循环。

5. 风险因素。

行业增速骤降;行业竞争急速加剧;网点出现不稳定因素;与阿里巴巴的关系产生突变;竞争格局出现意外变化。

【附录】