今日人民币再度走强,对美元汇率在昨日突破6.7关口后继续突破6.68关口。但从美元指数本身来看,上周五非农数据公布后,美元指数实际上是回升的,因此在美元回升的情况下,人民币相对于美元的快速升值值得关注。我们在此前的报告中多次提到弱美元格局下,下半年人民币可能会出现补涨行情,从而改善外汇占款,并带动银行存款和银行间市场流动性恢复。

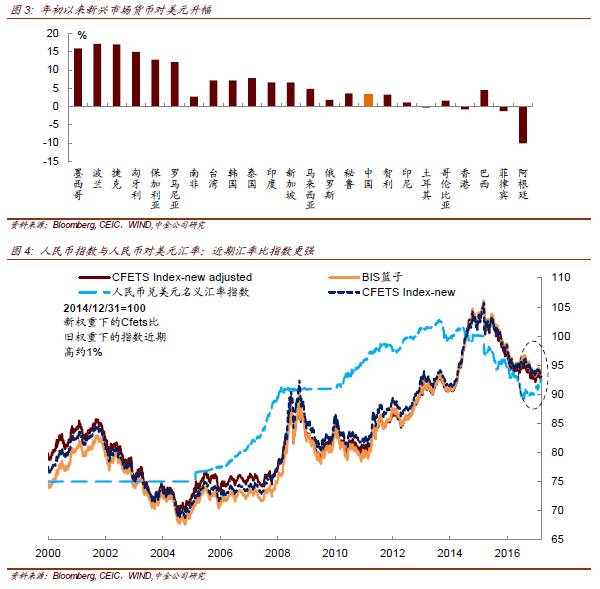

今年人民币对美元的变化分为几个阶段:

第一阶段:人民币兑美元盯住美元指数

今年前5个月人民币相对于美元一直保持稳定,人民币某种程度上是盯住美元的(如图1左)。因为当时特朗普交易以及美联储加息使得市场对美元走强的预期较为强烈,盯住美元也某种程度上可以降低人民币的贬值压力,稳定外汇储备。这个阶段,中国货币政策某种程度也是盯住美元的,美联储去年年底和今年3月份加息后,中国央行也有两次相应的上调逆回购利率的动作。

第二阶段:引入逆周期调控因子,美元走弱导致人民币兑美元升值

但5月份下旬,央行在汇率定价模型中引入逆周期调控因子后,人民币汇率开始相对于美元升值。我们当时在5月27日简评《中间价机制引入逆周期调控因子,弱美元格局下利于汇率回稳和债市开放》中提到,“美元相对偏弱的格局总体有利于人民币汇率稳定,甚至在引入逆周期因子后,人民币汇率可能相对美元会阶段性升值。美元偏弱的格局,以及中国债券收益率的走高使得中美利差扩大,加上“债券通”开放在即,未来一段时间境外投资者将会增加对中国债券的投资,整体环境有利于中国债市的对外开放。收益率曲线将会逐步重新变陡”

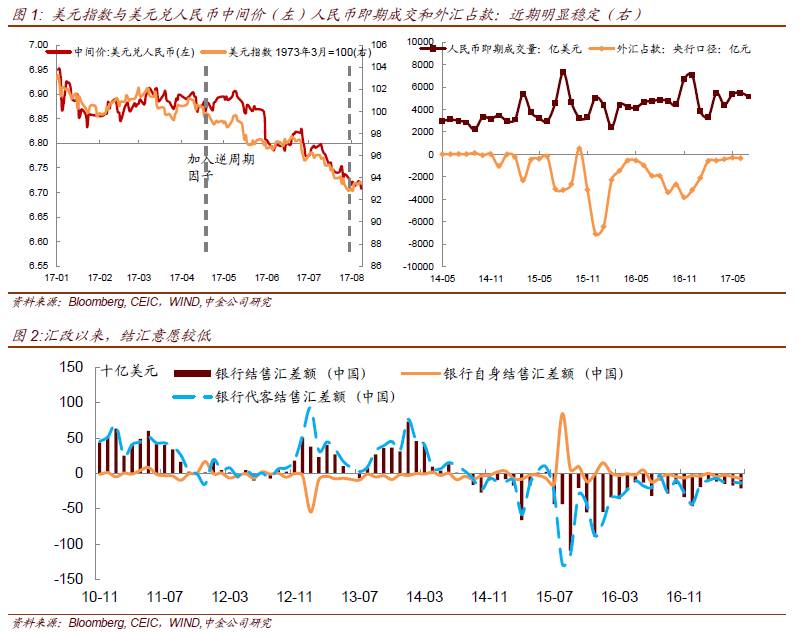

从5月份到8月份,人民币对美元的升值很大程度上是因为美元继续走弱(如图1左),美元指数在5月下旬的97.2附近一路走低,在8月初最低跌破93(最低到92.53)。在这个阶段,人民币贬值预期持续减弱,从NDF和离岸CCS所隐含的贬值预期可以清晰的看到这一点。不过,在这个阶段,市场对人民币走势仍持有一定疑虑,尽管贬值预期减轻,但对人民币是否会重新升值将信将疑。这个阶段,人民币的结汇阶段性增强,外汇占款的流出进一步减轻,但尚未回到很强的结汇需求以及外汇占款大幅回升的状态。直到人民币连续突破6.75和6.70两个重要关口后,市场心态开始发生一些重要变化。

第三阶段:突破重要关口带动积压结汇需求释放,人民币相对于美元继续补涨

目前市场可能正逐步进入第三阶段。虽然美元指数未必进一步大幅下跌,但人民币依然可能相对于美元补涨。这个阶段人民币的升值可能不是美元走弱驱动的,而是过去积累了长达2年的未结汇头寸以及阶段性看空人民币头寸的反向平盘推动的(如图2)。如同最近两天汇率的走强,实际上并不是美元走弱引发的,而是一旦人民币突破一些重要关口,会触发一些止损盘的平坦,并且企业的结汇情绪会上升,带动自营盘也跟上买入人民币。这可能会形成一波较强的自发趋势。一方面,大的政策环境鼓励外部资金流入而不是内部资金外流,比如债券通的开放,比如希望重新吸引外资,降低国内企业杠杆,比如希望外汇储备逐步恢复;另一方面,过去长达2年的贬值预期积累了太多的未结汇头寸,这些未结汇美元囤积在在岸银行和离岸银行,使得境内和离岸美元流动性相对宽松。但中美利差在今年上半年扩大,人民币融资成本升高使得持有美元的机会成本上升。对企业而言,与其融资人民币来使用,不如将此前积累的美元头寸结汇成人民币使用。只要美元暂时没有看到重回强势的基础,甚至如果特朗普刺激政策不能如期出台,美联储议息会议转向鸽派,美元进一步走弱的情况下,重新结汇对企业而言,是更优的选择。一旦企业结汇增强,可能推动人民币进一步走强,这可能形成更强的自发趋势,使得交易盘也愿意买入人民币,一些纠结是否结汇的企业,看到人民币走强,可能也会忍不住跟随。而且,今年人民币相对美元只升值了不到4%,相比于美元指数的跌幅以及大部分新兴市场货币对美元的升幅,都是滞后的(如图3), 即使补涨一些,理论上也完全有可能。由于过去积累的未结汇头寸量较大(外汇占款过去两年流出了5-6万亿),且近期贸易顺差在升高,哪怕只有一部分未结汇头寸重新选择结汇,都有可能形成一轮较为持续的行情。如同2012年人民币阶段性贬值后,一旦重新企稳甚至升值,人民币的结汇意愿在2013年上半年明显增强,很多补结汇的需求导致外汇占款回升很快。何况,从中国最近的经济基本面来看,经济尚有韧性,且工业品价格回升也带来通胀预期的回升,加上贸易顺差仍高,这些基本面因素也某种程度上支撑人民币补涨。

从监管角度而言,人民币的自发升值可能也是符合监管意志的。一方面,债券通开放可以取得更明显的成果。7月份境外机构增持378亿国债,是历史上净增持量第二高的月份。如果汇率企稳甚至进一步升值,境外机构配置国内债券的意愿更强,尤其是中短期债券。另一方面,外汇占款的恢复使得银行存款重新上升,降低银行对同业存单等同业负债的依赖,银行可以降低同业杠杆,而且负债成本重新回落,也有利于整体利率的下降。还有,企业结汇美元,可以降低企业的人民币融资需求,进而降低企业杠杆。因此,人民币的阶段性升值可能是目前市场阻力最小的方向。

我们认为不能太低估这一轮汇率预期重构的影响。毕竟人民币贬值预期积累了2年,现在可能面临变盘,可能从贬值预期回到升值预期,带来外汇占款修复,国内流动性也会相应改善,银行存款恢复,降低对同业杠杆的依赖。境外债券投资者也将增加对国内债券的配置。货币市场利率和短期债券收益率可能会进一步下行,带来收益率曲线进一步陡峭化。有意思的是,今天金管局发行外汇基金票据,回收部分流动性,也部分改变了港币走弱的预期。人民币重新升值总体上对人民币资产会有所支撑。如我们前期报告所提到的,人民币升值带来外汇占款恢复可能是下半年最重要的宏观变量之一,值得持续关注。