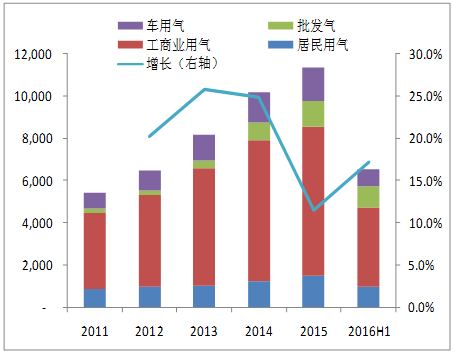

公司主营业务为燃气销售及燃气接驳,2016年上半年收入占比分别为79.5%/18.5%,毛利占比分别为49.1%/49.6%。2015年公司售气量为113.1亿立方米,占全国表观消费量的5.9%;分结构看,工商业/车用/居民及批发气量分别为 61.9% / 14.0% / 13.2% / 10.9%。

图1:新奥能源供气量及增速(百万方)

资料来源:公司公告,中信证券研究部

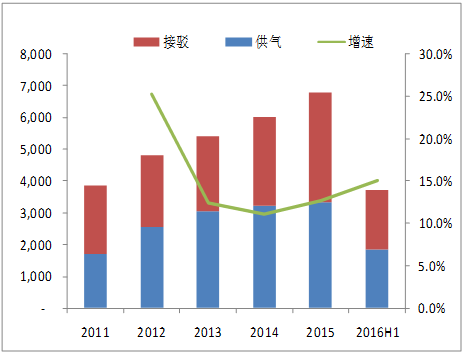

图2:新奥能源毛利及增速(百万元)

资料来源:中国石油年鉴,中信证券研究部

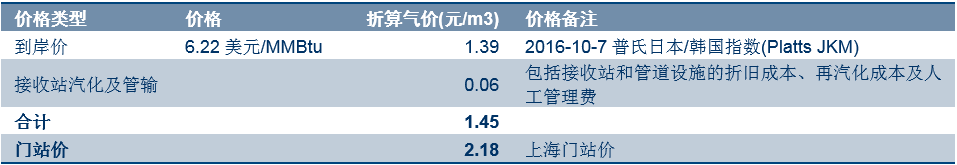

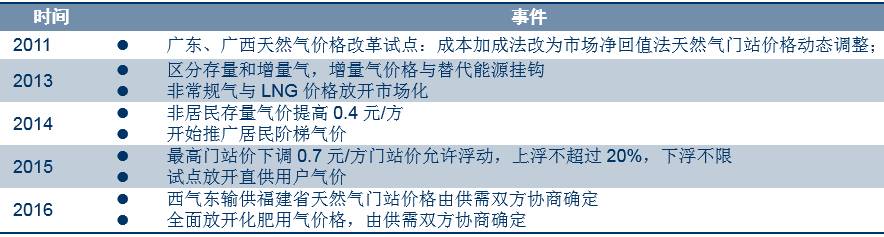

长期以来,由于我国天然气上游开采及中游储运主要被“三桶油”垄断,造成国内天然气价格相对较高不论是与进口气源还是与替代能源相比优势均不显著,严重影响了天然气的经济性,下游产业被迫转向替代能源,与国家大力提倡清洁能源,希望提升天然气一次能源消费占比的目标相悖。为此,国家已在2016年8月以来出台多个关于天然气市场化改革的文件,同时《关于深化石油天然气体制改革的若干意见》或在两会后出台,天然气体制改革有望破局。

表1:天然气价格与进口气对比

资料来源:PLATTS JKM,发改委,中信证券研究部

资料来源:PLATTS JKM,发改委,中信证券研究部

表2:天然气替代能源价格折算

资料来源:Wind资讯,中信证券研究部

资料来源:Wind资讯,中信证券研究部

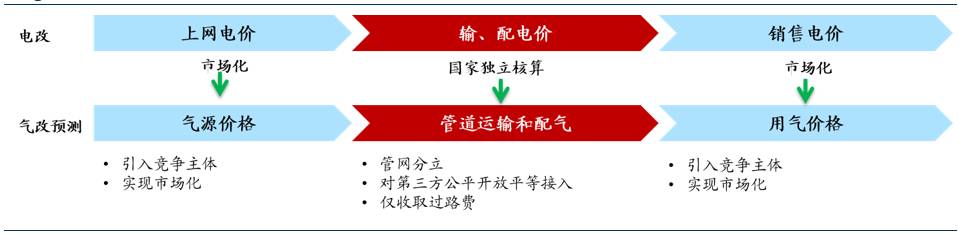

在因垄断造成能源价格相对较高这一点上,燃气与电力行业极为相似,如今电改正在加速开展当中,其经验对油气改革同样适用,预计天然气市场化改革将同样采用“管住中间,放开两头”的思路。天然气价市场化将处于优先与总领地位,即天然气的销售价格由上游气价加管输费来形成,上下游将形成由市场决定的价格形成机制。

图3:电改方案与天然气改革对标

资料来源:中信证券研究部

资料来源:中信证券研究部

表3:门站价淡化并将退出历史舞台

资料来源:中信证券研究部整理

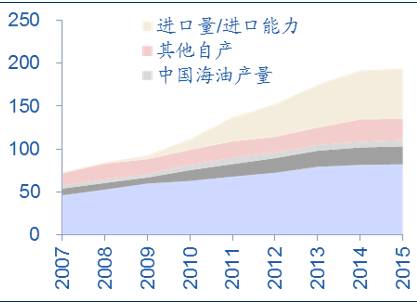

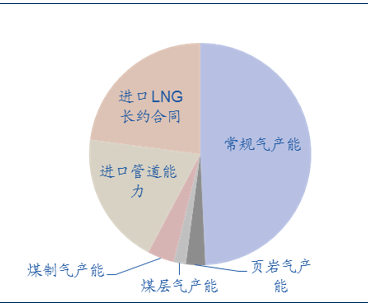

天然气市场化改革一旦推进,将对供给侧市场将造成一系列变化。首先,单一的供应主体构不成市场化,市场化一定要有多元化的供应主体。受目前国内较高气价影响,增量供应主体存在较大的让利空间,势必将出现打价格战来争夺市场的局面;其次,国内“十三五”期间将有一定的LNG进口终端建成,增量LNG供给造成沿海地区供给宽松;最后,从中期来看,“三桶油”进口高价LNG合约将于2020年到期,高成本气压力得到缓解。综合以上因素,预计气价水平下降将是必然趋势。

图4:国内天然气供应结构(单位:十亿立方米)

资料来源:wind,公司年报,BP能源统计,中信证券研究部

图5:国内天然气供应能力结构(2015年底)

资料来源:公司公告,wind,中信证券研究部整理

表4:中国2017-2019年新增LNG进口终端情况(单位:万吨/年)

资料来源:公司公告,中信证券研究部整理

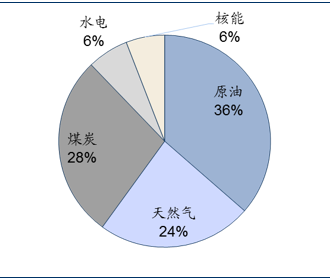

政策叠加推动消费重回成长

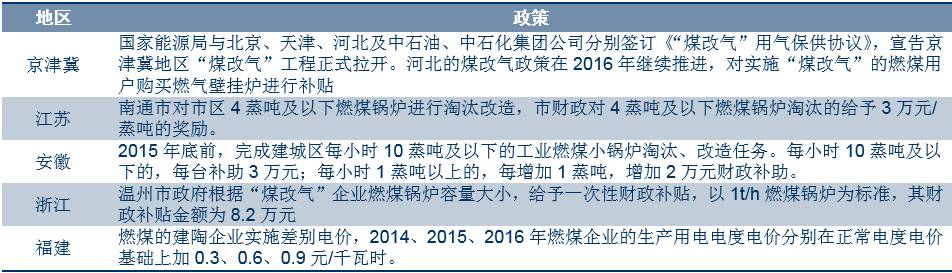

现实的环保压力迫使我国需·一次能源比重仅为6%,远低于24%的世界平均水平。而《国家气候2020规划》明确提出,天然气占一次能源占比2020年达10%以上,从国家政策层面来看天然气整体消费有望提速。

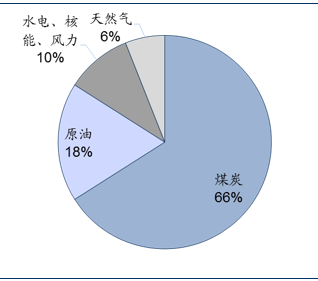

图6:2015年世界能源消费结构

资料来源:Wind

图7:2015年中国能源消费结构

资料来源:Wind

具体而言,各个领域之中天然气需求具有较大弹性的主要包括城市燃气、燃气发电以及交通燃料,下面分别进行分析:

城市燃气:城市燃气消费增长主要来自燃气管网覆盖面的扩大,如上文所述,既包括中国城镇化进程,也包括县、镇燃气覆盖率的提高。此外,《大气污染防治行动计划》出台之后,京津冀、长三角、珠三角陆续出台“煤改气”补贴政策,在两方面政策合力推动下,天津、河北、山东、辽宁等地采暖锅炉煤改气项目陆续投产,带来天然气用量增长。

表5:各省“煤改气”补贴政策一览

资料来源:省发改委,中信证券研究部整理

燃气发电:我国电力整体供过于求,但面临着调控不足的问题,急需填补短板,从电力“十三五”规划中大力提倡建设抽水蓄能可见一斑。天然气分布式能源可调节性强,与政策导向相符,在天然气价下行,经济性回升趋势下最具有发展空间和价值。根据测算,在当前基础上天然气价格每下降0.05元/M3,投资回收年限将减少1-2年。此外,电改的推进放开电源端,天然气分布式能源作为多元化电力供应主体有望摆脱电网限制平等上网,对于天然气分布式的增长是另一大有利因素。

表6:分布式能源经济性测算

资料来源:石家庄嘉悦中心天然气分布式能源站环评报告,中信证券研究部

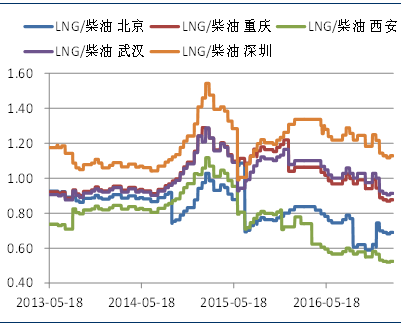

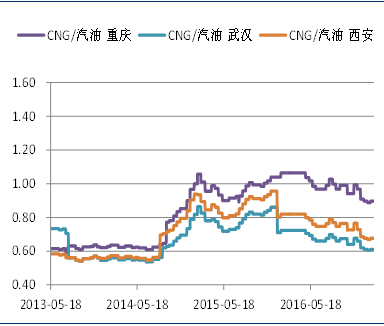

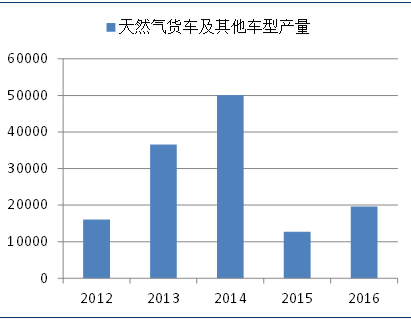

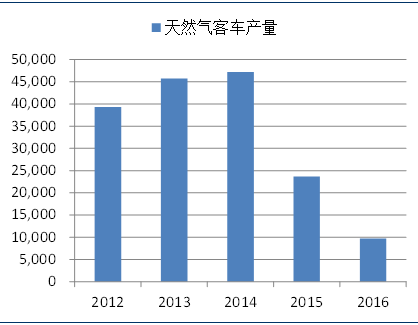

交通燃料:用于交通的天然气主要分为LNG及CNG,影响其需求的关键仍然在于其经济性。其中,LNG主要用于重卡,与柴油比价。几个主要城市的LNG/柴油比价,已经接近甚至突破历史最低水平,即LNG已经相对柴油体现出较好的比价关系。国内天然气货车产量同比数据已经明显增加,2016年同比增加54%;而CNG主要用于出租车及公交车,与汽油比价,尽管目前CNG/汽油比价接近历史低位,但受电动车挤压明显,2016年天然气客车产量同比下滑59%。综合来看,重卡耗气量大,需求对价格弹性大,在气价下行趋势下需求仍有望较快恢复。

图8:LNG/柴油比价

资料来源:Wind,中信证券研究部

图9:CNG/汽油比价

资料来源:Wind,中信证券研究部

图10:中国天然气货车及其他车型产量(辆)

资料来源:Wind,中信证券研究部

图11:中国天然气客车产量(辆)

资料来源:Wind,中信证券研究部

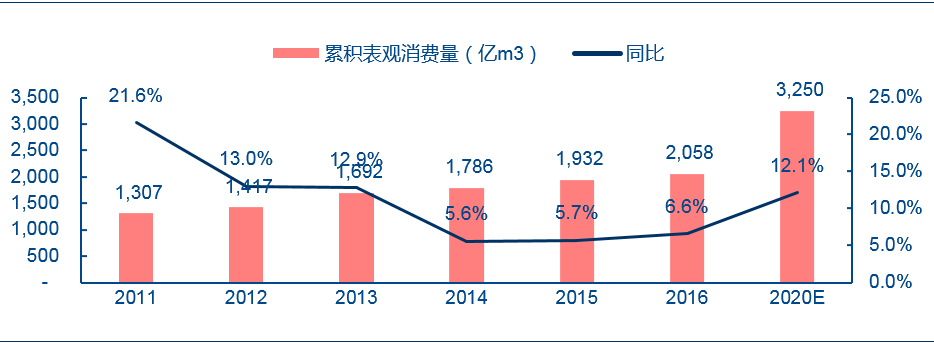

“十三五”天然气消费量有望快速增长

整体来看,在天然气价格体系下行,消费增速回升的背景下,下游城市燃气分销行业受益明显。一方面在目前顺价的机制下,预计城市燃气公司单位利润将维持稳定;另一方面,受气价下行影响,原本被遏制的需求将得以释放,造成气量显著回升,提升城市燃气公司供气收入及利润。根据我们对气量需求较大的板块进行测算,预计“十三五”末全国天然气消费将达到3,250亿方,CAGR达到12.1%。

图12:2011-2016年天然气累积表观消费量、增速及2020年预测

资料来源:发改委、中信证券研究部

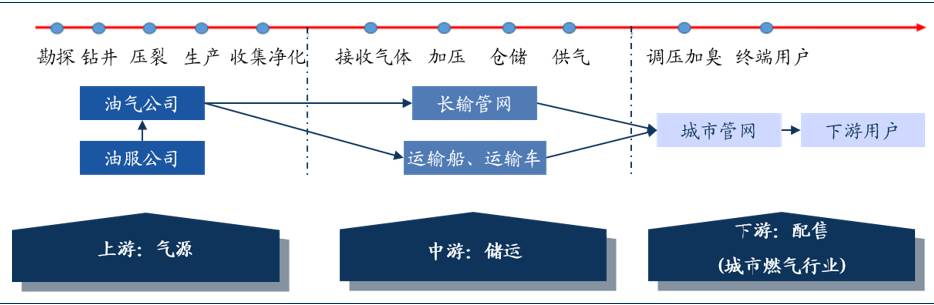

量增价稳强化城市燃气成长逻辑

城市燃气位于燃气行业产业链下游,业务主要包括外购燃气后储存、输配并最终向用户销售燃气取得收入。针对于不同的下游用户分为民用、商业和工业燃气等;从气源来看,目前主要使用的城市燃气种类包括天然气(NG)、人工燃气(MG)、液化石油气(LPG),其中天然气为我国城市燃气的主要气源。

图13:城市燃气产业链示意图

资料来源:中信证券研究部

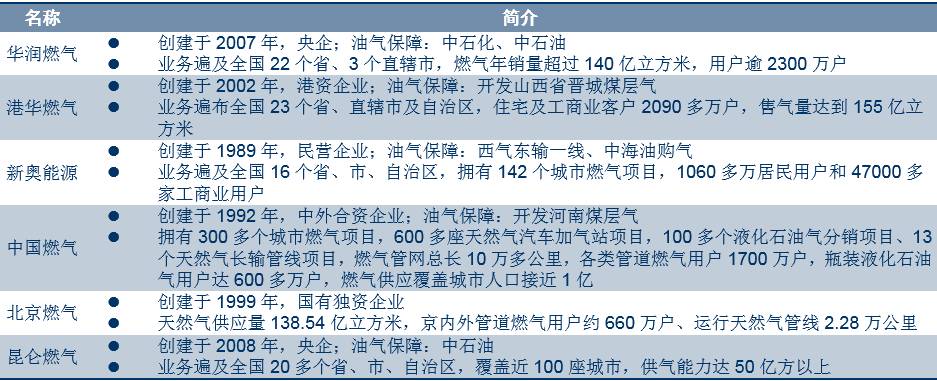

我国实行城市燃气特许经营制度,经营具有区域独占性、排他性,燃气公司之间的竞争主要体现在燃气特许经营权的取得。由于城市燃气行业面向外资、民资开放,市场参与主体较多,经过十几年的格局变迁,目前已经发展为国有燃气企业、外资(含港资)燃气企业、民营燃气企业“三足鼎立”的局面。全国现有数百家燃气经营企业,其中跨地区经营的全国性燃气公司主要有港华燃气、中国燃气、华润燃气、新奥能源、昆仑燃气等。

表7:我国六大主要燃气公司概览

资料来源:公司公告,中信证券研究部整理

就城市燃气行业盈利构成而言,由于特许经营权的存在,城市燃气公司在已有经营权区域内市场没有竞争对手,对公司盈利造成影响的因素主要为供气业务的气价价差以及气量;以及接驳业务的开户费及户数,整体来说,盈利的重点在于气的量价两方面。气价方面,目前国内价格较高是客观现实,伴随着破除垄断,降低用气成本的呼声越来越高,以及电改的示范性效应,天然气市场化改革呼之欲出,势必将放开市场引入多元化主体。由于燃气市场整体供大于求,价格战不可避免,市场竞争将导致气价下行;气量方面,影响能源用户在天然气及其他可替代能源之间抉择的主演因素即不同能源的比价关系,由于此前国内气价过高,大量需求被遏制,现如今将面临转机:一方面,气价下行将使天然气重回比价优势,原本被遏制的需求将被释放;另一方面国家有着强烈的调整能源结构,提升天然气消费需求,在政策上进行鼓励甚至在部分行业给予补贴,预计城市燃气的“煤改气”,天然气分布式发电以及交通用燃气将成为主要的消费增长点,气量消费增速在2020年之前将重回10%以上。城市燃气整体量增价稳,有望实现快速发展。