基金2017年一季报已经披露完毕,我们做一汇总点评。在当前金融监管加强的背景下,金融生态链也在发生重构,债基也将受到直接间接的冲击。

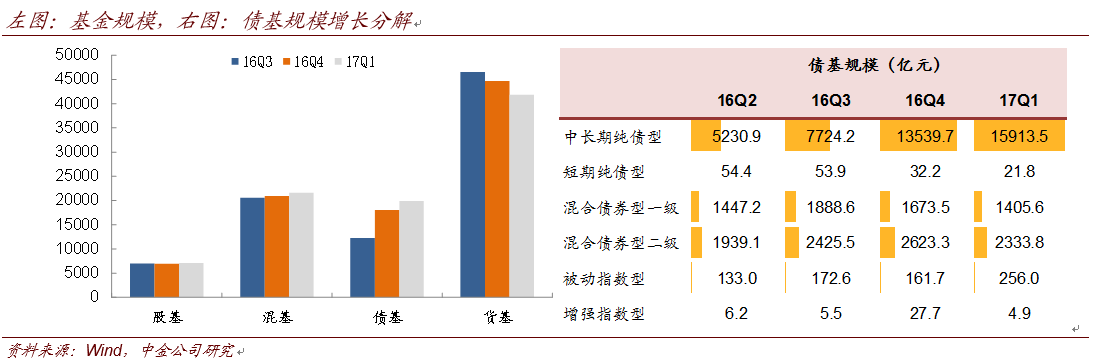

基金规模方面,债基规模小幅上升,但增速下降。货基规模连续第二个季度下滑,股基、混基规模小幅增长。整体规模方面,债基规模仍有扩张,但步幅较16年4季度放缓,总净值从1.81万亿增至1.99万亿,详见下文分析。货基规模连续第二个季度下滑,从4.4万亿降至4.2万亿。相比之下,股票与混合型基金的规模小幅增长,分别由此前的6935亿元和20956亿元增至7130亿元和21605亿元,分别新增195亿元和650亿元。其中,混基规模增长仍主要源自“灵活配置型”基金,其中不少以打新为主(获配较多新股,同时持仓股以银行、电力蓝筹等为主)。但从新发行的数据来看,这类基金未来增速也将下降。

具体来看债基方面,中长期纯债型基金增长2400亿元,但主要源于几只新发债基,其定制化的特征明显。一级、二级债基规模下降,鲜见新发且老债基遭遇净赎回。中长期债基是当季债基中唯一规模仍在增长的细分种类。其中,新债基发行贡献约在1800亿元,老债基申购贡献600亿元左右。但新发债基中,2月中旬新发行的某只债基就占到了900亿元,除此之外只有不足900亿元的新债基发行,势头明显减弱(老债基的情况见下述分析)。一级、二级债基的规模显得更为乏力。截至一季末,一级、二级债基规模分别为1406亿元和2334亿元,较上一季度分别下滑了260亿元和289亿元。其中,一、二级债基的新基金发行不多,在金融防风险、去杠杆压力下,老债基出现了不同程度的净赎回现象。

中长期纯债基金中,哪些老债基份额增长较多?纯债的老债基中,老债基中净值增长超过10亿元有9只。排除“定制”特性比较明显以及成立时间较短的基金后,主要包括中银国有企业债、易方达高等级信用以及广发安泽回报等。总体来说,规模得以扩张的老债基具备持券等级高,仓位向短融(尤其过剩产业龙头)倾斜的特点。

【应合规要求,此处有删减,请参见正式报告】

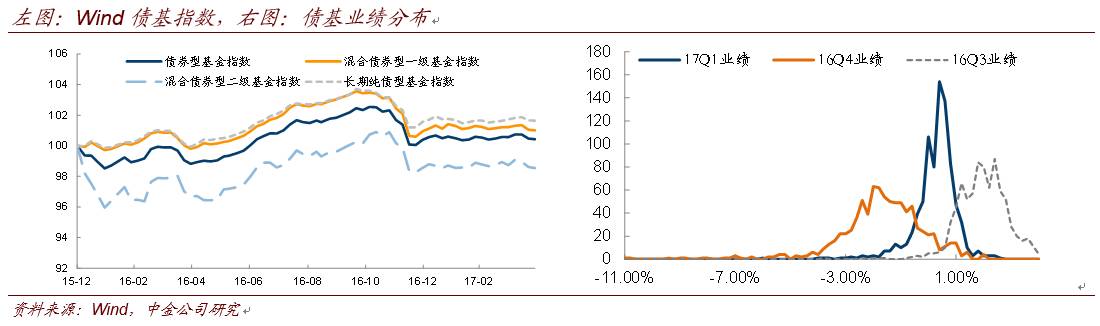

债基业绩表现方面,总体有微幅正收益,不过年化仅0.72%,不尽人意,分化程度也明显小于前两个季度。从Wind债券型基金指数来看,债基一季度平均回报为0.18%(年化0.72%),而细分种类下,纯债基金为0.28%,一级、二级债基分别为0.19%和0.16%。基金的业绩分化较前两个季度明显缩小(从下图可以明显看出),基本集中在-0.1%至0.1%之间。75%分位数与25%分位数之差在0.68%,而16Q4、16Q3分别在1.67%和1.19%。

业绩最好的基金或以权益(选股)取胜,或转向短融、存单,同时“正循环”效应功不可没。剔除规模小于1亿元、成立不足一年的基金之后,本季度只有9只债基回报超过1.5%(同一基金的A\C端仅保留一只)。归因来看,一些债基基金业绩表现良好主要赢在更早、更果断的蛰伏短端如短融,同时表现出较好的择股能力。同时,多数业绩较强的基金至少保持了规模,从而能更从容地调整持仓,形成了正向循环、赢得主动性。需要提及的是,“短融+择股”一般是二级债基在股票牛市中的操作思路。

【应合规要求,此处有删减,请参见正式报告】

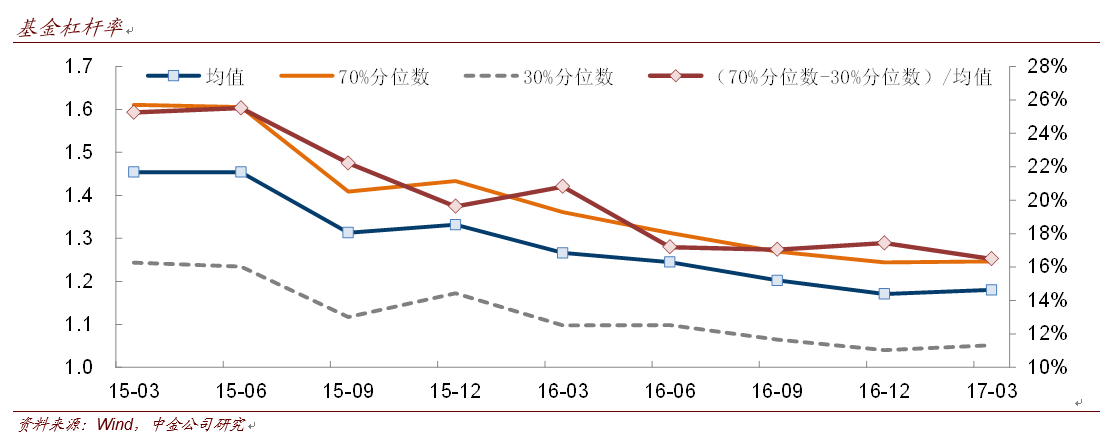

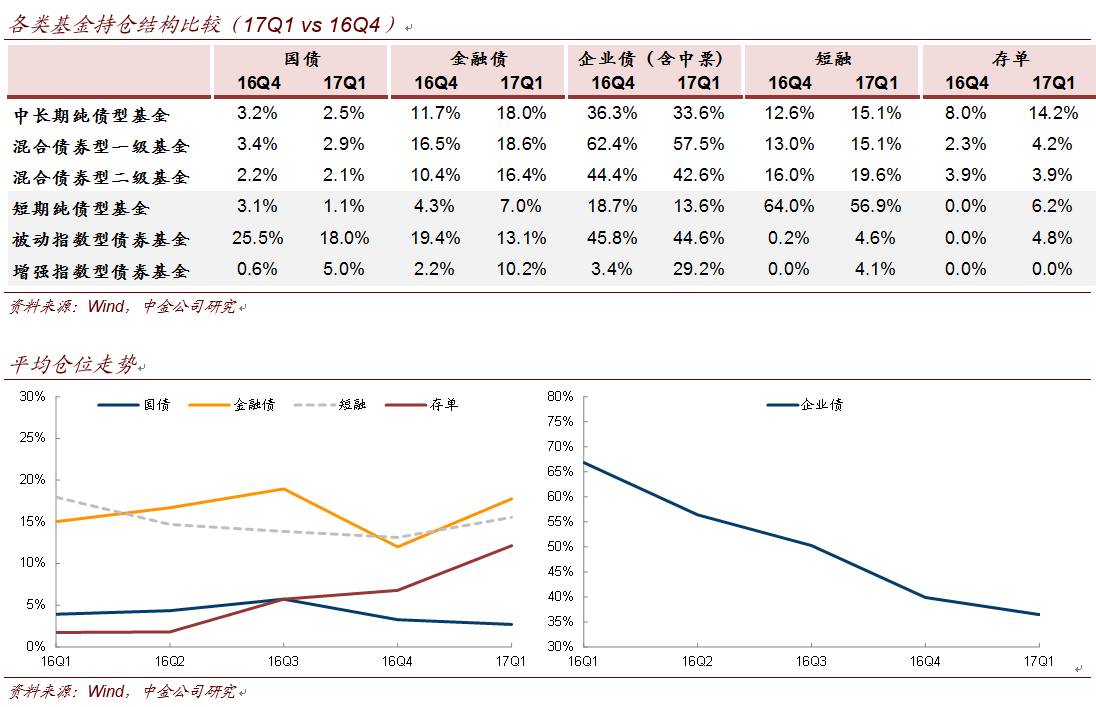

债券资产配置行为方面,总体杠杆率变化不大,保持偏低杠杆,分歧度也小幅下降。企业债(含中票但不含短融)仓位降低,短融和金融债仓位提升,中长期纯债基金继续加仓存单。从重仓券的数据上看,重仓的利率债久期继续缩短,信用等级要求明显提升,风险偏好降低的趋向明显。

转债方面,虽然转债估值在一季度已经降低,但并未受到债基的增持,而混基的“增持”主要源于光大转债打新。

具体来说:

1、总杠杆率方面,老开放式债基杠杆率为1.14x,基本与4季末持平,封闭式债基由1.20x升至1.21x,变化幅度同样较小。以成立满一年的债基观察,杠杆率的70%分位数为124.6%、30%分位数为105.2%,相比去年四季度而言,分化微幅收窄,分歧度小幅降低。

2、持仓结构方面,基金持有国债的仓位基本维持在3%左右的水平,金融债仓位有所提升,总体仓位从12%升至17.7%,回到去年三季度的高点。其中中长期纯债基金的金融债仓位从11.7%升至18%。企业债仓位则继续下滑,总加权平均仓位从40%降至36.5%,短融仓位则稍有提升,平均从13.1%升至15.5%,稍低于16年初的水平。此外,中长期纯债基金加仓同业存单明显,这类基金持有存单的仓位从8%升至14.2%。

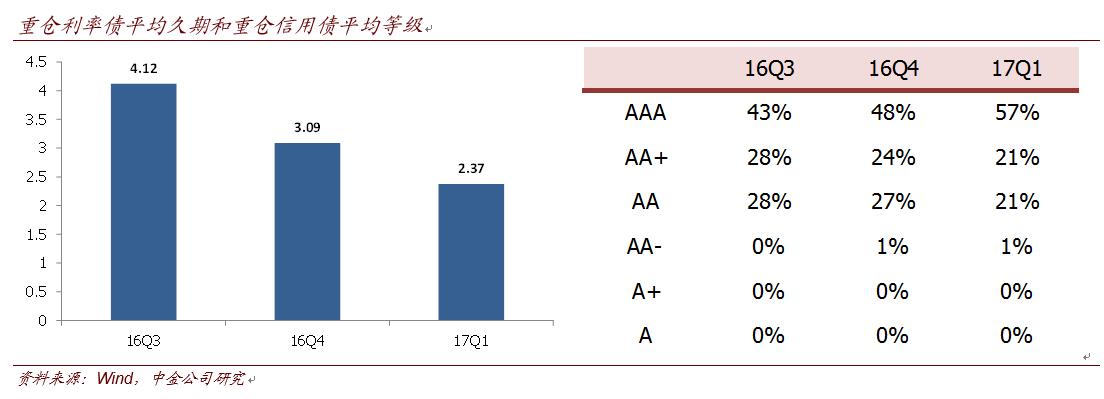

3、从重仓券数据来看,债基所持利率债的平均久期继续缩短,从去年年末的3.09年降至2.37年,降幅较为明显。信用债中,不考虑短融,可以看到债基重仓券继续向高等级债迁移,AAA级加权平均占比从48%升至57%,而AA乃至AA+级别信用债占比都出现了下滑。当然,如前述仓位结构上所反映的,短融、同业存单在重仓券中占比也明显提高。总体上,债基对久期、信用风险的偏好度都在降低,缩短久期、提升信用资质的倾向明显。

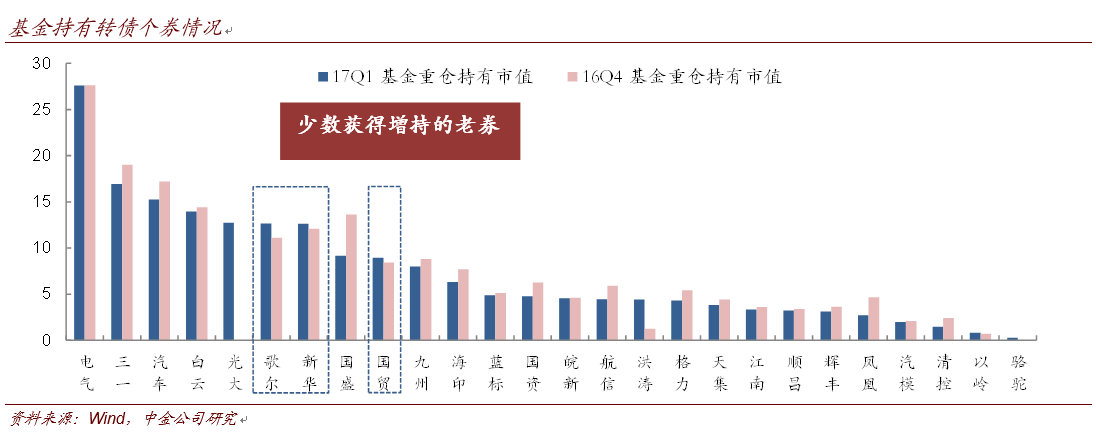

转债方面,虽然转债估值在一季度已经降低,但并未受到债基的增持,而混基的“增持”主要为光大转债打新的体现。债基并未加仓转债,合计持有金额仅在140亿元左右,相比去年四季度的148亿元不升反降。究其原因,一级、二级债基自身规模并未增长,老债基反而下滑。而纯债基金中“定制”者不少(尤其新增基金中),这些基金不少在合同中言明不得买入转债,因而债基在转债的增持上略显无力。同时,虽然光大转债、骆驼转债先后在一季度完成发行,但尚未上市,因而季报数据只反映了基金的打新。稍显意外的是,相比于债基持转债数据的波澜不惊,混基持转债的市值从55亿元升至85亿元。但以重仓券数据来交叉印证,老券反而总体受到减持,“增持”主要为打新的影响。

转债个券方面,多数老券遭到减持。

【应合规要求,此处有删减,请参见正式报告】

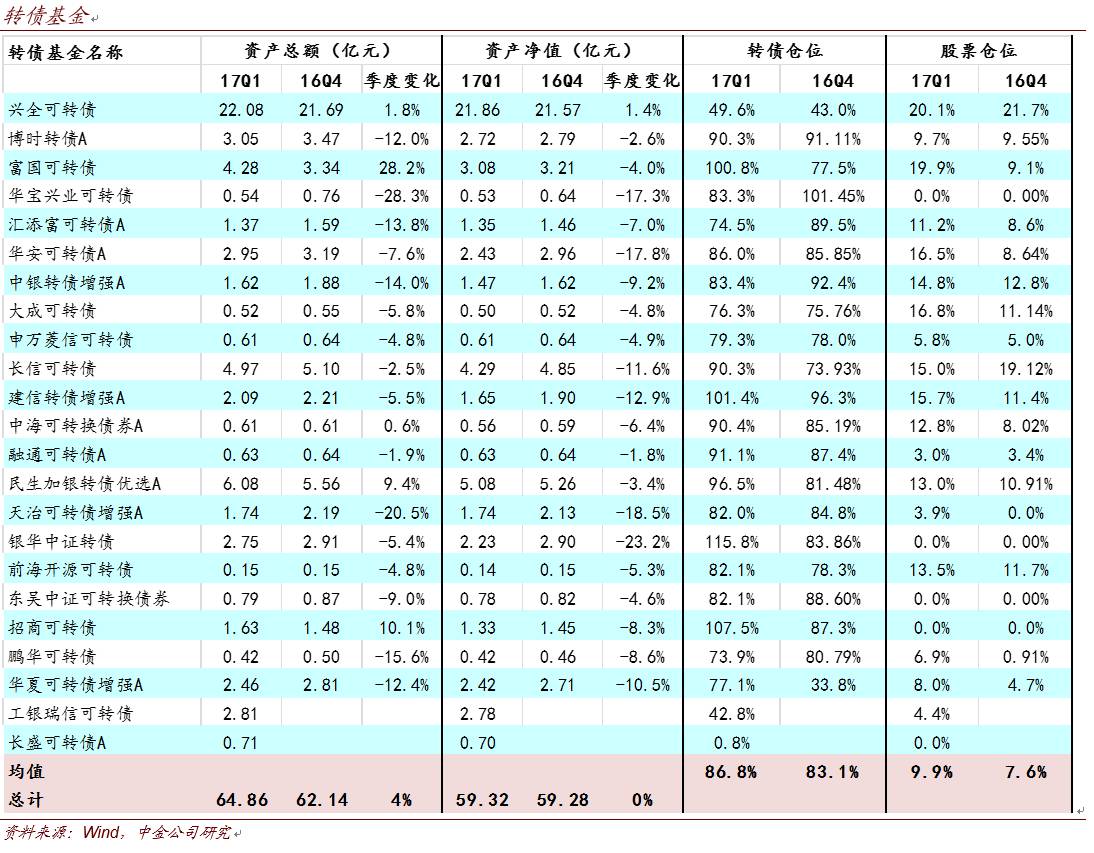

转债基金方面,总体规模基本持稳,仓位回升。净值规模来看,转债基金维持在59.3亿元,与上季度基本持平。但工银瑞信转债增强和长盛转债可转债在上季度由于发行时间短,无需披露数据,二者在今年一季末规模分别为2.78亿元和0.7亿元。如不考虑这两只新增披露的转债基金,则转债基金规模有3.5亿元的下滑。转债基金的转债仓位则终于出现回升,平均从上季度的83%升至86.8%,同时权益仓位也从7.6%升至9.9%。

【应合规要求,此处有删减,请参见正式报告】

展望未来,习近平提出“维护金融安全是治国理政的一件大事”,将金融安全提升到前所未有的高估。金融防风险仍将是近期的政策主基调,在此过程中金融生态链重构仍将继续。公募债基虽然也难以独善其身,但毕竟没有诸多委外账户面临的绝对回报压力。其中,定制化债基盛极而衰,相关政策明显收紧,加上MPA和禁止嵌套、空转等均可能导致其遭遇一定的赎回压力。资产配置方面,短久期、低杠杆、高等级已经成为一致选择,投资者预计将保持防御姿态的同时密切关注政策引发超调或基本面变化带来的反攻契机。与此同时,权益及转债方面,二季度择股难度在增大,而转债供给增加,估值压缩空间已经很小,建议择机埋伏。