平安观点

2017 年国内外经济金融体系依然面临着一些重要风险,一旦这些风险爆发,不仅经济复苏的进程可能发生中断,而且投资者的风险情绪也可能逆转。这些潜在风险主要包括:

①美国股市发生重大调整;②欧洲进入大选季后可能面临的三重风险共振;③资源出口国的经济复苏可能中断;④中国 PPI 与企业利润增速下半年显著回落;⑤一些过分依赖同业融资的中小银行面临很大压力;⑥PPP 项目蕴涵的潜在风险

。充分认识到这些风险,并为之做一些准备, 将会有助于增强本轮全球经济与中国经济复苏的可持续性,以及避免系统性金融风险的发生。

最近,全球宏观经济与中国宏观经济均呈现出显著复苏迹象,国内外金融市场也稳中向好。发达经济体中的欧元区,新兴市场经济体中的俄罗斯与巴西,经济复苏的强劲程度甚至超过了之前的市场预期。分析师们对经济前景的乐观情绪增加,投资者的风险偏好明显增强。然而我们认为,2017 年国内外经济金融体系依然面临着一些重要风险,一旦这些风险爆发,不仅经济复苏的进程可能发生中断,而且投资者的风险情绪也可能逆转。因此,充分认识到这些风险,并为之做一些准备,将会有助于增强本轮全球经济与中国经济复苏的可持续性,以及避免系统性金融风险的发生。

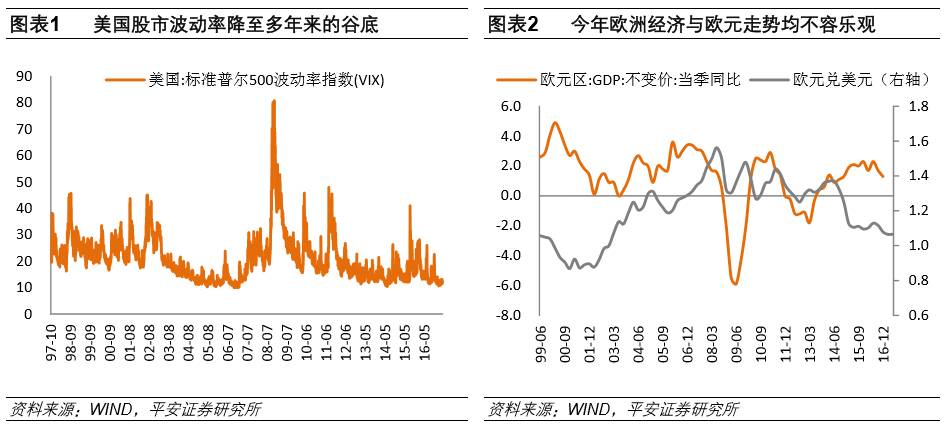

从 2009 年美联储开始实施第一轮量化宽松政策以来,美国股市就开启了长达八年的牛市。特别是在特朗普赢得大选后,美国股市在经历了短暂调整后,就继续扶摇直上。在欧洲政治风险正在加剧、特朗普冲击也给美国国内政策制定带来诸多不确定性的前提下,当前美国股市的波动率指标已经降到多年来的谷底,这一状况是非常令人费解的。换言之,

当前美国股市的投资者过于乐观

,他们几乎 price in了特朗普冲击的所有积极层面,但低估了特朗普政策实施的诸多掣肘因素。应该说,特朗普医改法案在众议院受阻,将会成为美国股市重新评估特朗普政策的开始。我们认为,在2017年的后三个季度,美国股市发生重大调整的概率是很高的。鉴于当前美国经济复苏的主要动力是消费,而美国股市涨跌对消费的财富效应很大。

因此,一旦美国股市发生重大调整,可能影响短期消费走势,甚至也会影响到未来一段时间美联储加息的频率。

在 2016 年以及 2017 年第一季度,欧元区经济的表现让人眼前一亮。2016 年,欧元区经济增速多年来首次超过美国。然而,从 2017 年第二季度起,欧元区正式进入大选季,在二三季度,法国、意大利与德国都将迎来大选。其中意大利与法国民粹主义政党上台的风险不能低估。而一旦这两国国家大选出现意外事件,对金融市场将会产生直接冲击(例如意大利国家对外国投资者违约、法国宣布脱欧)。此外,欧洲政治风险上升可能重新引爆南欧国家债务危机,以及加剧大量持有南 欧国家国债的欧洲银行业的问题。换言之,

进入大选季后,欧元区可能面临政治风险、南欧国家债务风险与银行业风险的三重风险共振

。如果这一情景成为现实,今年欧洲经济走势与欧元走势均不容乐观,美元指数表现将非常强劲,而人民币兑美元汇率也将面临更大的贬值压力。

2016 年,以俄罗斯与巴西为代表的新兴市场资源出口国的经济复苏,成为全球经济的一大亮点。目前主流观点认为,2017年,俄罗斯与巴西经济增速都有望在多年衰退后由负转正。然而,我们也必须看到,资源出口国2016年的经济回暖,与全球大宗商品价格在2016年的显著反弹关系密切。我们认为,2017年全球大宗商品价格可能呈现水平盘整态势,而非继续上升,这就意味着资源出口国的经济复苏基础变得薄弱。此外,如果美联储今年加息三次以上、或者欧元区爆发多重风险,那么这些资源出口国可能再次面临本币贬值压力与资本外流压力。换言之,

在2017年,以俄罗斯、巴西为代表的资源出口国,可能面临来自经常账户与资本账户的双重冲击,其脆弱的经济复苏可能被打断。

>>>>

风险四:中国 PPI 与企业利润增速下半年显著回落

2016 年年初至今,中国 PPI 同比增速出现了十多个百分点的显著回升,很多人将之视为供给侧结构性改革取得的重大成就,这也带来了上中游企业利润增速的回升。我们认为,过去一年多时间 PPI 增速的显著反弹有三重原因,一是全球大宗商品价格上涨通过进口成本推高了 PPI 增速,二是国内周期性行业(特别是房地产与汽车)反弹提振了对工业品的需求,三是供给侧结构性改革造成了供给下降。展望2017年, 一方面,全球大宗商品价格可能由上升转为盘整,另一方面,国内周期性行业已经开始回落,此外,今年供给侧结构性改革的方式方法可能出现调整(由刚性变得更加市场化、更加柔和),我们认为,PPI 增速的高点就在今年一季度,未来可能显著下行,全年在 3-4%左右。而受到 PPI 增速下行的影响,工业企业利润增速也可能呈现出前高后低的态势。

PPI 增速下行与工业企业利润增速下行的

主要影响