1、一段话介绍今天上午的债市?

答:今天债券收益率下了不少、债券价格涨了挺多,结合周末两天的“票息”,今晚打开固收产品,或者表韭纯纯的债的净值,

应该都涨幅不错

。

从具体表现看,

上午,

10年国债下行1bp,下破2.07%,距离历史最低点,还有3bps左右的空间;30年国债下行1.6bps,到了2.25%的位置(下午已经突破了),距离历史最低点,还有10bps左右的空间。

从具体策略上,我们坚持前期的判断,

对债市依然看好

,坚持股债均衡配置;但对于中长债,在距离前低越来越近的时刻,

采取逐步止盈的方式

,等待年底前,更好的(或有,也可能没有)交易机会。

我们可以看到,

表韭纯纯的债,今天继续发车了

,发车理由大家可以往下看。

从本周的债市来看,有几点,大家可以关注。

第一,供给方面

。今日央行平价缩量续作MLF9000亿,但资金面整体宽松,且本周预告的地方债发行在8000亿左右,市场预计可以继续消化,近期多只地方债,发行均在下限,体现出较好的需求,供给的扰动,比之前好转不少。

第二,近期股市波动可能加大

,上周五大跌过程中,融资余额较少122亿,是近期首次减少超过100亿。

第三,上周的理财自建估值的传闻,让理财重新成为债市的稳定器

,特别是信用债,上周开始,理财已经开始通过信托等,加速买入,这块的逻辑,我们昨晚在《

聊聊下周的六件大事

》有聊,摘录一下:

"上周,国内债券市场,其实最大的新闻,在于“理财自建估值”的事情。

资管新规后,理财的最大矛盾在于,买理财的人的想法,还停留在理财不能亏的阶段,而理财的底层的资产,因为净值化转型,波动率开始加大。

所以,对理财来讲,最核心的工作,就是寻找低波动率的资产。

一种,是寻找本身就不会波动的资产

,比如存款、非标、借款等等,但是这部分资产的供给越来越少,且短期限的产品,配置长期限资产,也有限。

另一种,是把本身会波动的资产,包装成不会波动的形式

。

比如用摊余成本法估值,比如用收盘价法估值,等等。但这些,都受到监管的限制。

所以,现在的理财,

主要的思路,是采取“自建估值模型”的方法

。

也就是说,本来一个债券类资产,是用公开的第三方的估值价格进行估值,计入产品的当晚的净值,但是,波动就会很大。

那么现在,理财,就自己搞一套新的估值模型,

比如把一个不活跃的债券,用60日均价进行估值,这样,即使今天这个债券价格大幅波动,但是近60日的均价,波动幅度会很小,这样,整个产品的净值,就稳定了

。

对理财而言,如此一来,产品的稳定性会更好,不管是固收产品、还是固收+产品,有利于规模的稳定。

对公募而言,理财会对其造成降维打击,特别是固收、固收+上。

对客户而言,理财产品的持有体验会更好,但是从风险的角度看,流动性风险会积聚。"

2、央妈今天干了啥?

答:

今天有1726亿的逆回购到期,央妈投放了2493亿的逆回购给市场,另外本周是地方置换债的发行高峰,央妈续作投放了9000亿的MLF,

净投放了约9800亿

。

整体来看,资金面继续保持平稳,银行间7天回购维持在1.75%左右,但边际在抬升。

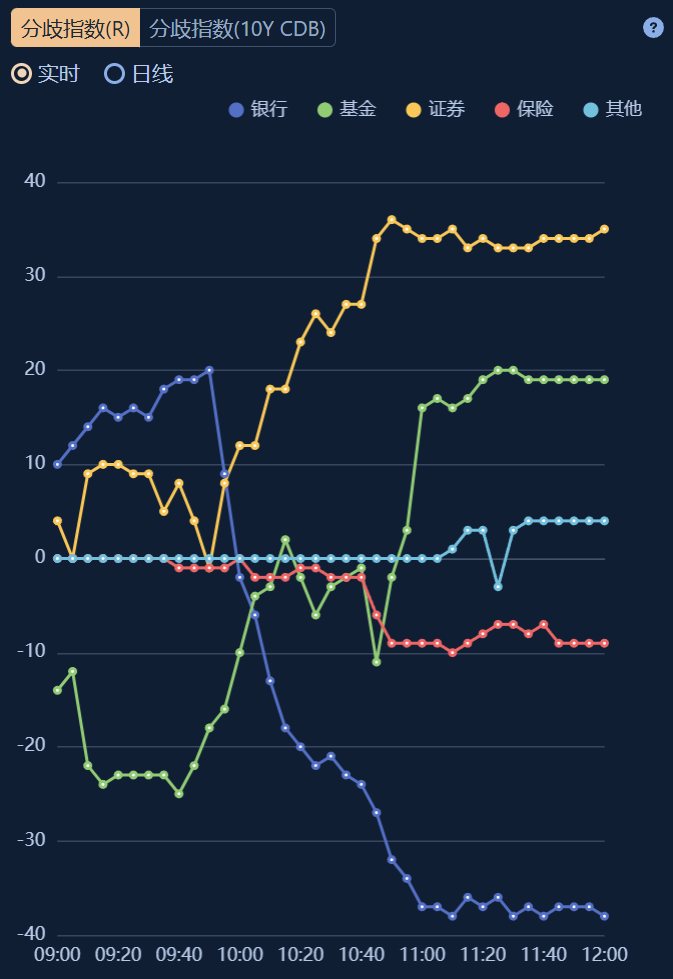

3、今天谁在买债、谁在卖债?

答:

券商、基金是买入主力,银行是卖出主力。

银行还在腾笼换鸟

,买入一级新发的地方债,在二级市场清库存卖出存量的债券。

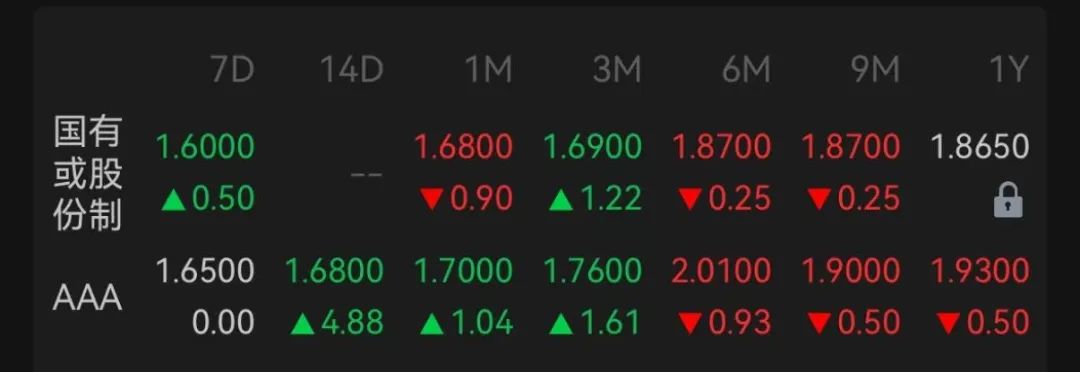

4、银行存单怎么样?

答:

分化,短端跟随今天的资金价格,小幅上行,长端小幅下行。

5、短债(信用债)怎么样?

答:

下行,除个别期限外,

主要信用品种收益率均明显下行

。

核心,是我们上述所说的理财自建估值的带动效应。

6、利率债怎么样?

答:

下行,短端下行0.5BP左右,中长端表现更好普遍下行1BP左右。

7、今天债基能收蛋不?

①存单指数基金

:可以。

(1个蛋=1bp=0.01%的收益)

②短债基金

:

可以。

③其他纯债基金(中长期信用债)

:

可以。