【编者按】这篇文章的专业知识点很密,很长见识很下饭。将科技公司分为产品型、服务型来进行估值分析。产品类的典型代表是苹果和特斯拉,服务型公司的典型代表是滴滴、Uber、摩拜、ofo、美图等。

ofo不久前刚完成的E轮融资预估值为30亿美元,而3月份该公司D轮融资估值才10亿美元。再往前推,2016年4月份这家公司的估值仅仅1亿人民币。

也就是说,有一种神秘的力量,让投资者对共享单车这一尚未盈利的商业模式估值,在短短一年多时间里翻了200多倍。

这是一级市场的估值逻辑,就算是相对透明的二级市场,对科技公司的估值也一直众说纷纭。

为什么苹果的PE只有十几倍,而亚马逊却能几十上百倍?今年之前大家都说科技股估值已然不便宜,可今年普遍涨了40%之后,为什么说其便宜的声音却更多了?

产品型企业的经典估值模型

苹果公司 (AAPL)以卖实体产品作为主要的收入来源,但就是这么一个卖手机和电脑的公司,以市值7680亿美元市值贵绝全球。

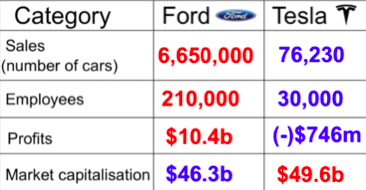

无独有偶,智能车制造商特斯拉(TSLA),在今年以超过600亿美元的市值超越福特和通用汽车,成为业内“一哥”。

苹果手机火不火?火!特斯拉导航的屏幕大不大?大!但投资市场用现金来对这些科技产品的未来进行投票时,究竟用什么来决定高低的呢?

对于产品的估值,教科书上有如下说法:

Pot(t)=Pop(t)×Tek(t)×Awr(t)×Avl(t)×Buy(t)

其中:

Pot(t) = t时点的市场潜力(潜在购买者人数)

Pop(t)=选定的市场区域在t时点之人口基数

Tek(t)= t时点的科技实现程度

Awr(t)=潜在购买者中知晓产品的情形

Avl(t)=产品的可接收性

Buy(t)=潜在购买者在t时点购买的意愿

如果用人话来解释,大概就是今天我要开一家麻辣烫,如何估算我这家店值多少钱呢?

这取决于:1、每天经过我店门的人流;2、我家麻辣烫比别人家好吃的程度;3、路人甲乙丙需要多少时间知道我的麻辣烫好吃;4能接受吃麻辣烫的人的百分比(有些人天生不喜欢吃辣)以及5、上述知道我麻辣烫好吃并且刚好路过还要能吃麻辣烫的潜在消费者中,实际会购买我家麻辣烫的人数比例。

如果把模仿和创新的系数同时考虑,那么还有一个更复杂一点的公式: Adpt= Ino(Pot-Cumt) + Imi(Cumt/Pot) (Pot-Cumt)

好吧,这里我们也放弃用人话来解释了……

巴菲特:苹果是“必需消费品”公司!

巴菲特一改多年以来“不碰科技股”的观点,在2016年大笔买入苹果公司(总共价值1200亿人民币),并成为主要股东之一。

来源:Bloomberg

虽说此次交易并非巴菲特亲自操盘,但按照其在2017年股东大会的说法,苹果公司变得有吸引力是因为其产品已经从高科技产品变成必需消费品,而这种产品粘性带来的收入是稳定的,因此符合他的胃口。

换句话说,巴菲特还是喜欢吃肉,买苹果的原因是因为这家公司已经从鸡蛋变成了鸡。

必需消费品就是人们已经习惯了存在的产品,例如每家饭店总会有可口可乐,每个一线城市大型商场总会有耐克或阿迪达斯。

苹果手机累积销量超过10亿部,从2007年开始累积的“果粉”数量超过一亿人。此外,苹果的用户忠诚度是十分高的,换言之每一代苹果手机的更新,总能吸引到相当部分的消费者进行重复购买,其品牌本身已经形成了护城河。

套用教科书公式:对苹果而言,Awr(t) (潜在购买者中知晓产品的情形)以及Avl(t) (产品的可接收性)将会无限接近于最大值。

即使苹果手机保持过去10年的运营情况,也能够享受市场自主发展的红利。公司现金和净资产不断增长从侧面证明了这个观点。

来源:Bloomberg

所以苹果已经不玩科技,而是玩消费。

这也是为什么伴随着2016年下半年以来全球经济增长加快,苹果的估值除了iPhone 8的预期的溢价外,发达国家整体消费能力的提高同样有助于股价和估值上涨。

巴菲特的这一逻辑,或许颠覆了很多传统用总市值减去苹果净资产然后估算PE算法的观点,打开了不少分析员的脑洞。

如果大家再看苹果公司的营收情况,不难发现收入增长除了2015年外,都维持在个位数甚至负增长,这和传统对于“科技股”的理解是不同的——科技意味着高速增长。

一面倒的负评下,公司股价却在2016年和2017年节节攀升,此时如果用必须消费品的角度去思考就解读的通了:

套用消费股常用的现金流折价模型(也是巴菲特最喜欢的模型之一),摩根大通给出的最新目标价是152.76美元,较目前还有上涨空间。

还有一个参数可以猜测巴菲特眼中苹果公司值多少钱。

按照巴老的说法,一个好的消费公司ROE应该达到15%以上,而2016年苹果公司的ROE是26.85%,过去十年平均保持在30%以上。

如果苹果公司没出什么蛾子,ROE即使回落至15%,对应的估值也会突破一万亿美元。

如果苹果公司做消费,那特斯拉……

苹果的OEM模式和特斯拉的自建工厂

特斯拉的估值争议,从他生产第一台概念车开始就一直没有停止过。

高负债、低销量、交付量从来没有达标、技术壁垒没有到绝对领先的地步等,都是市场的攻击点。

乐观的人说,特斯拉对标的是苹果!

没有人否认特斯拉的车和苹果的手机一样,都是很酷的产品,在用户角度有很多窝心的设计。

然而两者也有太多的区别。

单看毛利两者就不是一个量级。苹果公司基本不会自己生产,绝大部分产品通过全球代工(OEM)来制造。没错,就是最近被沽空的瑞声科技,还有在员工宿舍装安全网的富士康。

根据Canaccord Genuity的报告,剔除中国手机品牌后,苹果在2016年第四季度凭借18%的市场份额,抢占全球手机厂商92%的利润。反观三星和索尼,分别瓜分了剩余的9%和1%(还有部分厂家是亏损)。

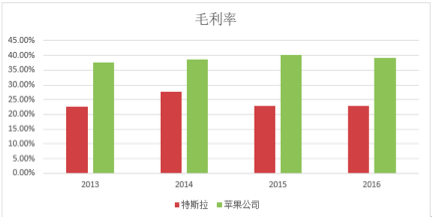

先别管特斯拉有没有最终利润,毛利就低了苹果一大截。主要原因是马斯克发现无法套用苹果的代工模式后,决定自己单干。

从建厂到创造独家的机械,再聘请专业的技工操作。不仅仅是制造车,为了让车能跑起来,特斯拉同时还要兼顾锂电池和充电桩的研发。

汽车制造和手机生产的复杂程度完全是两个量级的,而特斯拉的高标准意味着难以通过国际化分工来降低采购和制造成本,因此在目前极少的产量下,毛利率和苹果也相差了15%以上。

来源:两家公司年报

所以有的人说,苹果的贵才是真心贵,特斯拉卖的绝对是良心价。7月份投产的Model 3起步价仅仅3.5万美元,比Model S便宜一半,天知道到时候毛利率将会降到什么程度。

悲观的人说,特斯拉对标的是汽车股!

把特斯拉对标传统汽车股无疑是一个坑,一个专门埋葬分析员的坑。

回看2016年的报道,美银美林分析师John Lovallo发表报告指出特斯拉的发展存疑,目标价为66美元;“末日博士”麦嘉华指特斯拉股价将会变成0美元;还有美国投行Cowen&Co.的分析师Jeffrey Osborne发布研报指特斯拉估值最多值160美元……这里大部分观点都是把特斯拉和传统的汽车股做比较,因此认为其估值完全是不合理的泡沫。

图:特斯拉和福特汽车对标

而现在,特斯拉股价在一片质疑声中已经涨到了376美元……此处响起一群分析员的打脸声 。

确实,特斯拉目前累计交付的车辆,还不够通用汽车一个车型一年的销量。一直到现在,特斯拉从来没有实现过他预计的交付目标,甚至Model 3生产出来能否赚钱还是问题。

然而在今年2月1日,特斯拉汽车(Tesla Motors)正式改名为特斯拉公司(Tesla Inc.),其中深意值得回味。

对于新的TSLA,市场的观点应该是汽车+能源 。

科技公司估值靠革命性产品和忠实粉丝群

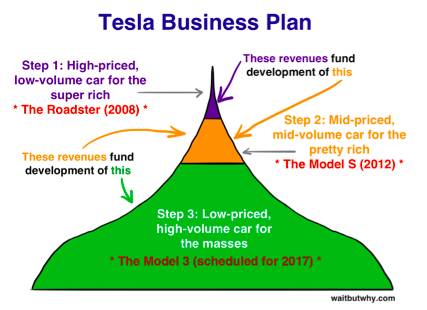

首先是汽车领域,特斯拉和苹果的生意策略非常不同。苹果抢占的是过去售价一直在300美元以下的手机用户,用革命性的科技配合500美元以上的售价迅速抢占高端市场并且形成垄断。

而特斯拉则是采用高配置高售价的汽车Roadster吸引眼球和风投资金,随后Model S开始进入中高端市场迅速扩大销售额,最终计划是通过低价和现象级数量的低配置Model 3形成规模化和行业壁垒。

套用巴菲特必须消费品的观点,只有当用户数目到了非常庞大的量级,才能形成足够强大的行业壁垒引起社会潮流。

手机即使提高价格到1000美元还是有足够多能消费得起的客户,然而汽车连税超过20万美元一台的售价,就一定会阻挡绝大部分潜在的客户购买的能力。

特斯拉明显不想成为法拉利或兰博基尼这种奢侈品——3.5万美元,加上补贴售价压到2.8万美元的车款,才是特斯拉真正的意图——我的车比你酷,还要比你便宜,而且智能系统还不错。

苹果手机从零开始到现在只过了10年时间,现在苹果公司的市值比手机领域后面10个品牌加起来的总市值还高。同理,市场看好的是特斯拉Model 3形成潮流后,估值或许将会是十个大众。

由苹果和特斯拉的例子,我们可以得出一个初步结论:对于科技产品公司而言,估值靠的是革命性的产品,和现象级的客户群。

这样我们就可以理解,为什么小米的估值,会在去年经历断崖式的跳水,从400亿美元直接跌落至40亿。无他,产品不再那么受欢迎,客户群也变得模糊不清。

科技服务型企业如何谈估值?

如果说科技产品公司需要绞尽脑汁创造革命性产品才能引起人们的关注,那么做内容、娱乐和服务的公司天生就最吸引眼球。

虽然都是服务,因为媒介的不同又会分成轻资产服务公司和重资产服务公司。

轻资产公司代表:Uber,Airbnb,美图秀秀,滴滴打车,数字王国……

重资产公司代表:摩拜,ofo,任天堂,青年公寓……

说回估值,由于内容和服务端的公司五花八门,而且大部分公司还处于烧钱的阶段,而不赚钱的初创公司往往最容易产生泡沫。

对于内容制造和服务类型企业,技术壁垒相对实体产品(如前文提到的苹果手机或特斯拉汽车)更加薄弱。基本上一个软件在没有逼死其他对手之前,大家长的都差不多一样,尤其以娱乐性的公司最为典型。

2014年大家还在电脑玩植物大战僵尸,2015年却在手机端玩愤怒的小鸟,2016年直播刚刚炒起,2017年已经进入全民王者荣耀时代。

2017年,美图公司(1357.HK)和Snapchat(SNAP.US)虽然是在两个市场上市,然而结果是类似的——开盘大涨,随后暴跌,反映市场对于这类型企业的估值还存在相当程度的争议。

2017年,美图公司(1357.HK)和Snapchat(SNAP.US)虽然是在两个市场上市,然而结果是类似的——开盘大涨,随后暴跌,反映市场对于这类型企业的估值还存在相当程度的争议。

当然美图和Snapchat估值相差极大,美图公司在香港上市时候市值约359亿港币,而后者美国上市时市值已经是250亿美元,即使股价回落,Snapchat市值依然有204亿美元,约1591亿港元。

5倍的差距一方面是因为公司业务模式不同,另一方面相信是Snapchat已经可以通过广告为公司带来收入,而美图除了美颜手机之外,“本业”还没有找到真正的盈利模式。

盈利的改善和增长才能决定谁是下一个BAT

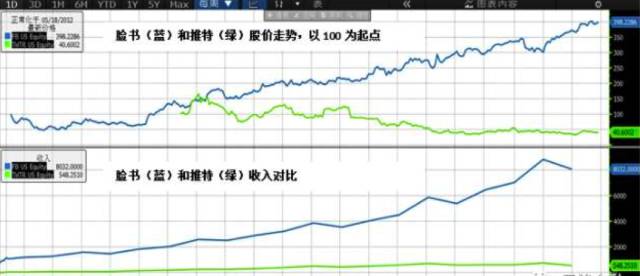

当时上市时候不是说能飞上天么?PE估值时候不是很火爆么?中立来说,包括腾讯和阿里,以及美国的脸书和苹果,上市之后跌破发行价并不奇怪,主要是风投和二级市场往往有“华丽误会”的惯性。

未上市之前,无论是A轮还是B轮,风投资本总是偏向乐观的。一来初始的估值相对便宜,而绝大部分公司选择上市往往是估值已经被市场估算到极致才进行;二来影响力大,客户群体多的企业本身就不多,所以更容易吸引资金方的关注。

一旦上市,无论是多好的公司,面对数倍的盈利,终究会有前期的风投资金止盈退出,从而对股价造成打压。只有待离场的旧股东走完后,新股东进入,才能够真正反映市场对该公司的共识。

不仅Snap, 就连脸书和Twitter首次季度业绩公布后的结果往往都是悲剧,而若干年后,关键还是看业绩能否增长——趴下来的会继续趴(如Twitter),好起来的会飞上天(如脸书)。

单纯用日均活跃用户来衡量内容或娱乐平台往往是不准确的。

所以同比到摩拜和ofo,目前来说谁的估值更高还言之尚早。如果能上市或许能再次上演腾讯和阿里携手一起涨的局面,真正的估值可能还要等风潮退去后才能落实。

聪明的读者相信已经发现,这类拥有庞大用户和生活使用场景的公司,似乎都遵循上市后涨一波,业绩改善后开始牛市的惯性。如果之后摩拜、ofo、滴滴、Uber和Airbnb上市,短炒似乎是一个不错的买卖。而在风潮退却之后,企业盈利的改善和增长才能决定谁是下一只苹果或阿里。

结语:

科技主导人类社会未来的发展,科技产品和科技服务又包含了未来投资市场上最具潜力的两个方向。

可以预料的是,摩拜和OFO谁能活下来的争议在未来一段时间内还会持续,而对科技公司估值的唇枪舌剑也不会停歇。诚然每个公司都会有自己的估值模型,然而在纷纷攘攘的媒体吹捧下,投资者需要的是保持冷静和初心。

文章来源:云锋金融