降薪+减员,这两年银行员工日子不太好过的说法似乎越来越多,2016年上市银行年报已全部披露完毕,能用“降薪+减员”来概括?真实情况大大出人意料!

我们先来做几个重要结论标注:

1、整体薪酬在下降吗?

NO!除工行、平安、光大3家银行外,其余10家银行整体薪酬均较2015年有所增长,少数银行增幅高于10%,甚至20%;

2、整体严重减员?

绝不能简单结论。7家上市银行存在减员现象:结构上看,由于电子渠道替代、劳务派遣转为劳务外包、员工自身考虑等原因,各行流失的员工以专科及以下学历为主,这些员工从事的也主要是柜面、大堂及技能方面工作,薪资待遇一般;

3、为何薪酬包在继续增长?

整体减员(主要是低薪酬员工减少),而薪酬包继续增长,自然形成了一个看上去略微诡异的结论:13家银行中,有9家银行2016年人均薪酬较上年同比增加,少数增幅高于20%;

4、再来说说人均创收。

不同银行的人均创收,侧面反映了一家银行的工作强度和业绩压力,不同的人均创收,也体现在不同档次的人均薪酬上:除交行外,其余四大行人均创收大致在150万元;全国性股份制银行人均创收普遍高于220万元,甚至超过300万元;中小银行人均创收也在200万元左右。

作为传统意义上的高薪行业,银行业员工薪资待遇变化往往最引人关注,也最能引发激烈讨论。

包括5家国有大行、6家股份行和4家中小银行在内的15家A股上市银行年报已全部披露完毕,除去员工人数无法进行同期比较的无锡银行、常熟银行,我们重点关注剩余13家银行员工薪酬变化情况。

银行员工薪酬的高低都是业内外的吐槽点,薪酬被平均,平均数高于自己实际收入,则是很多银行员工最不乐见的,“平均数”确实难以客观反映银行员工薪酬现状及其真实生活水平。

券商中国记者如何给出最为合理的分析:从纯理论的角度考虑,用“银行总体薪酬/员工人数”的平均数来表现员工收入水平变化也是可取的,这种计算方式也可以呈现分子、分母、结果的全方位变化,本报道也将就纯数据运算、真实情况两方面进行叙述,尽量接近真实的银行员工生存现状。

从实际情况来看,在券商中国记者的采访中,总行各经营条线及部门工作人员、基层支行客户经理(或理财经理)基本各占一半:前者大多认为人均薪酬反映了实际情况,少数要低于实际情况;而基层员工普遍认为“被平均”,“当了分母”。

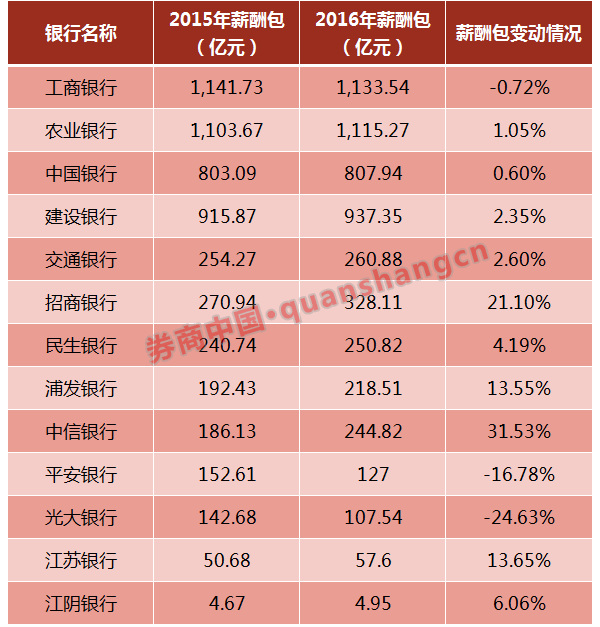

增薪:10家银行整体薪酬同比增长

首先看整体薪酬包的变化情况,除平安银行、光大银行、工行外,其余10家银行总薪酬包均有所上升。

其中中信银行、招商银行去年总薪酬包增速较快,分别超过30%、20%;浦发银行、江苏银行增速也有13%左右。

而光大银行、平安银行去年薪酬包则分别减少接近28%、19%。从结构来看,2家银行2016年当期支付的薪酬都比2015年高,但由于计提的应付职工薪酬期末余额较期初大幅减少,即期末的应付而未付工资、奖金比期初少(说明本期的增加额少于本期支付额),致使总薪酬包大幅减少。

减员:低学历、基础及技能人员

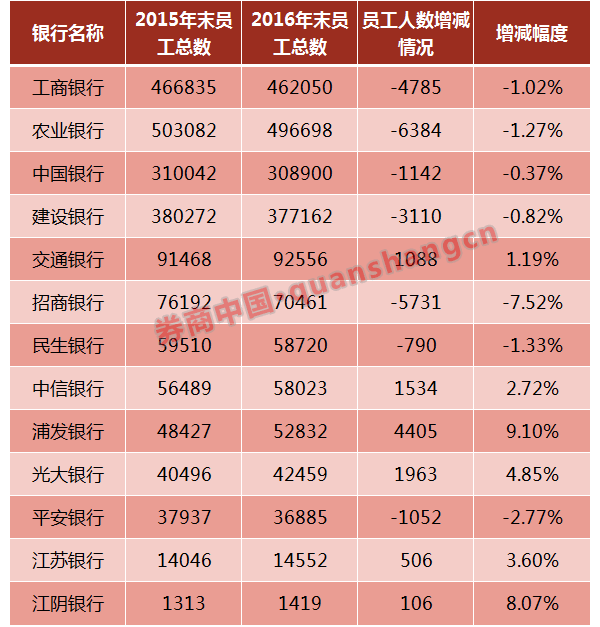

再看上市银行员工人数变动情况,总体的变化情况是:6家银行增员,7家银行减员,全部13家银行员工数量整体减少1.34万人。

▲注:集团口径

就数量而言,浦发银行去年增员最多的上市银行(已披露年报的A股上市银行),员工总数较年初增加超过4400人,此外增员的还有2家中小银行及交行、中信、光大3家银行,但增量均不超过2000人。

结构上看,以浦发银行为例,该行母公司口径在职员工由2015年末的47159人增加超过4000人至51167人,其中增加的几乎全部为业务人员,部分为技术及销售支持人员。而这点在交行、中信、光大银行的人员结构中也有体现。

7家减员的银行中,工农中建四大行及招行分别较年初减员4785人、6384人、1142人、3110人和5731人,平安银行也较年初减员逾千人。

以工行为例,从年初、年末员工专业构成变化来看,该行减少的主要是零售条线和管理层员工; 减员较多的农行,减少的则主要是柜面、技能等人员。

更能看出银行减员结构的是员工学历分布:

农行减少的员工学历全部为专科、技校、专科以下学历;

建行母行、中国银行集团减少的员工学历也几乎全部为专科及以下学历;

招行、平安减员中的六成、八成也是专科及以下学历。

这就引出三个问题:

第一个问题:都说银行在减员,那减少的是什么人?

从前述银行情况来看,恐怕大部分还是大堂经理、柜员、保安、现金清收、电话客服、信用卡销售等岗位,这些岗位对员工学历的要求并不高,薪资水平也不高。

第二个问题是,为什么这部分员工会减少?

主要有两点原因:

一是这些岗位员工薪资水平不高,员工不愿久留;另一个是电子渠道替代率的不断上升,使得银行通过实体网点和人工服务的需求下降。

花旗银行预计,2015~2025年间,银行业将现30%裁员,主要是由于网点投资回报率降低及金融科技对未来银行业经营模式的影响。

第三个问题,银行通过何种手段减少这部分员工?

以招行为例,2016 年该行按照国家法律法规要求,在劳动用工方式上降低劳务派遣用工占比,在风险和质量可控的前提下,将原部分派遣人员所从事的非核心业务委托专业服务供应商完成。

简单的理解就是劳务派遣转为劳务外包,而这早已成为银行用工趋势:修订后的《劳动合同法》实施后,劳务派遣被更严格规范,明确劳务派遣用工只是补充形式,劳务派遣只能在“三性”岗位上实施。

此后,为规避法律风险,劳务派遣制用工较多的国有大行加速改制,减少劳务派遣员工,股份制银行也呈现这一趋势。数据显示,农行、平安、中信去年分别减少派遣员工1949人、1746人和1385人。

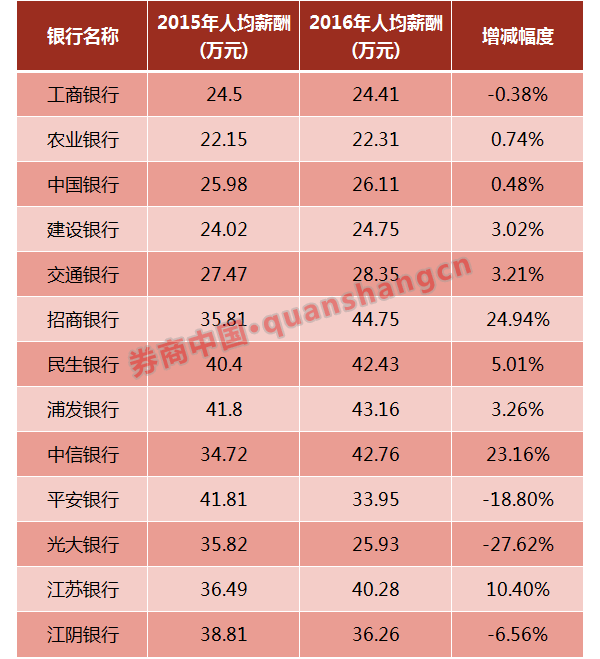

人均薪酬增长?诡异么?

弄清了薪酬包变化,以及人员变动详情,接下来就可以计算人均年度薪酬变化了。但看上去显得不太合理的是:

13家银行中,9家银行人均薪酬较2015年有所增长,招行、中信增幅高于23%。

具体来看,与总薪酬包变动方向一致的是,工行、平安、光大3家银行人均薪酬均出现下滑,其中光大银行人均薪酬下降27.62%至25.93万元。数据显示,光大银行去年营收仅同比增长0.94%,经营压力较大;而另一方面,该行员工人数增加近2000人,分母变大。

另一方面,招行、中信两家股份行人均薪酬较2015年增幅都在23%以上。两家银行的共同特点是:2016年总薪酬包较上年大幅增长,与此同时都在大量减少低薪酬的劳务派遣员工数量,其中招行将部分劳务派遣员工转为劳务外包,而后一种方式形成的外包费用,是不需要计入银行的工资总额中的。

为什么会出现这种看上去并不合理的计算结果?

一方面,从运算逻辑来说很好理解,当低薪酬员工减少,本科及硕博学历员工增加,结果不言而喻:银行用工成本、薪酬包增加,员工人均薪酬也呈现上涨态势。

另一方面,从运算口径来说,2016年的总薪酬包体现的是当年的工资奖金以及2015年年终奖,2015年的总薪酬包体现的是2015年的工资奖金和2014年年终奖。而从大致的调查来看,不少银行人2015年年终奖是要持平甚至高于2014年,但2016年却整体出现萎缩,有银行甚至少了三成。

当然,这毕竟是个人均概念,年报里得出的员工人均薪酬通常并不精确,但基本能反映大致的一个变化。

基层员工:“我们是分母”,用来“被平均”

从人均薪酬来看,国有大行普遍在22万~26万,更加市场化的交行略高;股份行中,多家高于40万元,平安、光大较2015年下降幅度较大;中小银行人均薪酬介于大行和股份行之间,靠近股份行。

但实际情况真的是这样么?在记者对银行基层员工的调查中,普遍反映的是“被平均”。

华南一家股份行从业四年的深圳地区小微企业客户经理A先生告诉记者,如果把今年发的年终奖放到2016年计算,去年的税前总薪酬大致靠近30万,这包括基本工资福利、绩效奖金、隐形福利和年终奖。

“但绩效工资需要递延,尤其是贷款提成的风险金部分,譬如发放一笔100万元贷款,客户经理提成千分之五,即5000元提成,但这5000块钱有30%是需要递延三年的,三年内每年发放一部分。”A先生表示,“扣除掉五险一金、递延工资,税后实际到手差不多就20万。”

另一家股份行深圳地区支行从业四年的理财经理也表示,去年税前大致在25万左右,“但绩效考核太过严厉,一项指标达不到就倒扣”,他无奈笑称,“跟广告里说的似的,‘我们是害虫’、‘一定要把害虫杀死’,换成银行版的就是‘我们是分母’、‘一定要被平均’。”

一线城市已是如此,二三线城市银行基层员工又是如何?根据职友集银行员工工资收入调查,上海地区银行客户经理平均工资为9900元/月,数据取自413份样本,其中10k到15k区间的占比21.1%;换到长沙地区,银行客户经理的平均工资则只有8000出头,其中8k到10k区间的占比为36.9%。

另一方面,银行管理人员、业务条线及总行部门工作人员薪酬看上去还是不错的。

抛开总行高管薪酬不说,中低层管理人员的收入也相对可观。以一家股份行深圳支行为例,该支行人数在20人以上,而包括各项工资奖金在内,支行行长去年拿到的账面总薪酬就在70万左右,而也是同区域同等规模的支行行长较为普遍的薪酬。

再以一家股份行总行内勤人员为例,据其透露,内勤与业务人员的薪资构成并不一致,虽然大体仍是“基本薪酬+奖金(目标奖金*系数,季度发放)+年终奖(全年考核后发放)”,但绩效并无递延一说。“综合计算,账面上的税前薪资大致在50万元左右。”

而一位中小银行金融市场部门负责人则对其去年薪酬讳莫如深,但表示“远高于人均薪酬,但绩效和年终奖递延比例比较高”。

前述负责人认为,银行每个时期的经营导向都是不一样的,譬如一家原来做对公强的银行,现在要转做零售,就势必要减少对对公条线的资源投入,增加对零售条线的投入,这对条线的薪酬会有直接影响。“这两年的银行利润,大致是从对公转向金融市场部门,员工的薪酬肯定也就会有同一个方向的变化。”他认为。

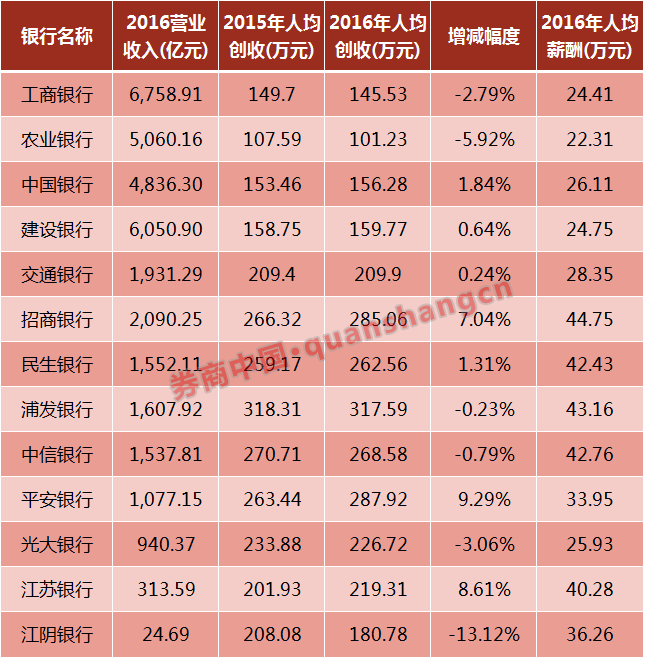

人均薪酬VS人均创收

不同银行的人均创收,侧面反映了一家银行的工作强度和业绩考核压力,不同的人均创收,也体现在不同档次的人均薪酬上。

整体来看,除交行外,其余四大行人均创收大致在150万元;全国性股份制商业银行人均创收普遍高于220万元,甚至超过300万元;中小银行人均创收也在200万元左右。

而比较各行的人均创收和人均薪酬,大致还是存在正相关关系。但由于分子或者分母的数据变化,也存在一些不一致的情况:以招行、平安为例,两家银行去年人均创收都在285万元左右,但人均薪酬却差了整整11万。