更多、更及时的干货内容,请关注扑克投资家网站

来源 | 要资讯,ID:htyzxo

编辑 | 扑克投资家,转载请注明出处

一、钢企参与套期保值必要性分析

(一)黑色系价格上蹿下跳,企业生产成本、产品价格变化较大

2011年间螺纹钢价格创下历史高位5230元/吨后一路转熊,五年熊市让钢企负债累累资产负债表变得一塌糊涂,2016年库存周期带动钢价咸鱼翻身,从卖一吨钢比不过卖一吨白菜到目前吨钢利润平均600以上,利润虽高但目前的高波动率对于企业来讲,更难以把控原材料成本和下游产品价格间的利润。

一方面,牛市带动整条产业链价格上涨,而原材料的供需错配导致涨幅更甚,焦、矿价格波动使成本端侵蚀大部分利润;

另一方面,从“买预期到卖现实”阶段看,往往在预期阶段使得成本抬升过快,到了去库存阶段价格却开始回落,节奏上如果不提前做好头寸的套期保值,很难保证利润曲线的平滑。因此,通过期货市场锁定成本或利润对用企业具有很强的实际意义。

(二)借鉴有色金属与农产品的点价交易经验

我们知道全球主要的有色金属贸易中,定价大多参考LME金属或CBOT农产品的价格,在期货价格基础上以升贴水进行“点价”,随着国内期货市场的发展成熟,期货的价格发现作用逐渐得到重视,参考期货价格的定价模式在国内有色金属定价上已成为主流,而黑色金属整体套保头寸30%左右与有色80%的套保头寸相比还有很大的挖掘空间。

(三)影响价格波动的因素趋于复杂

大宗商品金融属性不断增强,除基本的供求关系外,大宗商品逐渐成为资产配置的一部分,大量投机资金的涌入使得市场对金融环境、经济状况及投机力量的变化更加敏感,在特定时期这些因素甚至会成为影响价格走势主导因素。从商品五年熊市来看,除了产能过剩的主导原因导致价格一路下滑外,期间欧债危机、银行抽贷、钱荒等金融因素对行情造成的影响也非常显著,并且去年实行供给侧改革引发黑色翻倍行情,同时流动性注入也对行情推波助澜起到了巨大的作用,去年下半年开始黑色行情转换之快难以把握,如果单从供求关系考虑价格波动显然过激,因此企业有必要通过期货市场进行套期保值应对复杂诡变的市场环境。

二、企业参与期货市场的可行性分析

通过前面对期货基本理论的介绍,我们知道企业可以通过期货市场进行套期保值需要依赖两个基础条件:

1、现货价格与期货价格走势趋同(高相关性);

2、随着期货合约到期日临近,期货价格与现货价格趋于一致(期现回归)。企业能否通过在期货市场进行套期保值达到规避价格风险主要集中于对期现价格关系的研究,我们着眼于期现价格运行的同向性和期货、现货价格的升贴水变化规律考量:

(一)期现价格的同向性

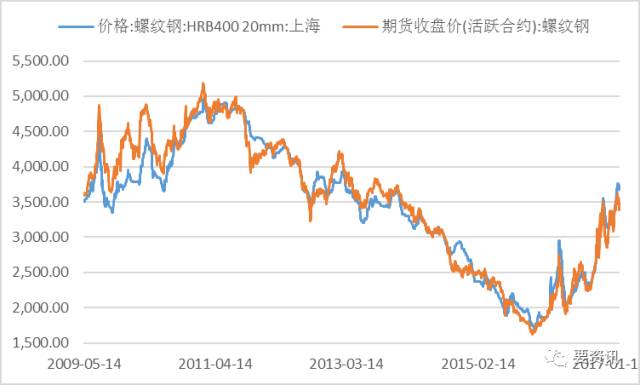

我们选取2009年以来国内期螺与现货螺纹价格进行比较,期螺价格选取主力合约收盘价,现货价格以上海现货市场螺纹钢当天报价为准,计算出相关系数0.9744,高度正相关。

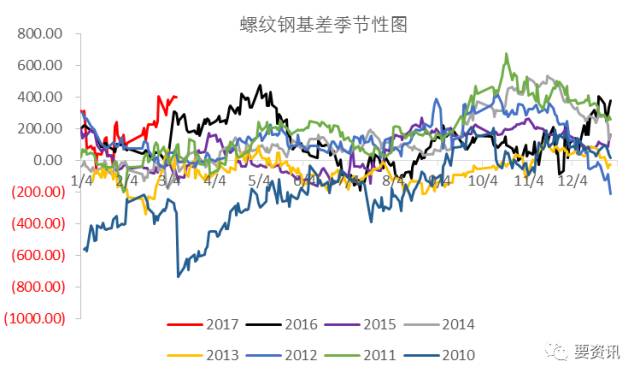

(二)现货相较于期货升贴水

下图为2009年以来上海现货市场价格与期螺纹主力升贴水走势图,从图上可以看出大部分时间升贴水在-400—400元/吨区间运行。

通过上面我们对国内螺纹现货与期货价格比较和升贴水情况可以直观的发现,基于期限价格走势趋同和升贴水区间可控的前提下,钢企参与期货市场进行套期保值存在很强的可操作性和必要性。

三、套期保值基本原理及用螺纹企业的实际运用

套期保值是指生产经营者在现货市场上买进或卖出一定数量的现货商品,在期货市场上卖出或买进与现货品种相同、数量相当、方向相反的期货合约,以期达到锁定成本或销售价格的目的。

根据企业在期货市场上的操作方向可将套期保值分为买入套期保值和卖出套期保值。买入套期保值是指企业为了避免未来某一时间采购商品时价格上涨导致成本抬升,而预先在期货市场上买入同等数量的期货合约,希望将来能用期货市场的盈利来弥补现货市场价格上涨所带来的损失;卖出套期保值刚好相反,为了回避已拥有的商品库存或即将生产出来的商品因为将来价格下跌而造成损失,而预先在期货市场卖出相应数量的期货合约。

对于钢企(或贸易商)价格风险主要来源于以下两个环节:1、采购环节:企业在未来存在采购需求或计划,如果在此期间价格上涨,将使得实际采购时成本增加,侵蚀利润甚至出现亏损。为防止价格上涨带来不利影响,企业可预先买入期货合约,在现货采购时卖出平仓相应期货合约,这即上面所说的买入套期保值。2、产品销售环节。在某些阶段企业会存在产品库存规模过大的情况,如果螺纹钢价格下跌将使实际销售价格下降或库存价值缩水,企业可以通过在期货市场上卖出对应的期货合约来应对价格下跌带来的不利影响,即进行卖出套期保值。

四、套期保值的步骤

(一)企业面临的价格风险评估

在此我们首先引入头寸的概念,所谓头寸(分为多头头寸和空头头寸)通常是指企业现货的库存规模,以钢贸商为例,如果需要买入现货螺纹钢则说明有补库需求,称之为现货空头头寸;如果企业存持有未(待)销售库存,称之为现货多头头寸。对现货头寸评估主要是对企业是否面临价格风险、风险方向及风险规模进行评估,如果企业存在净多或净空头寸,则表明企业存在价格风险,头寸规模就是我们所说的风险规模。

需要特别说明的是,企业生产经营过程中持续伴随有原材料采购和产品销售,因此在风险评估过程中需综合考虑原材料采购缺口、原材料库存、在产数量、产品库存、产品销售情况,确定企业实际的现货头寸从而决定套保头寸。

(二)制定套期保值方案

通过风险评估,得出需要进行套期保值的结论后,接下来就是制定套期保值方案。套期保值方案通常需遵循品种相同或相近、与现货头寸方向相反、数量至多与现货头寸相当、合约月份与现货相同或相近等原则,简单来讲,套期保值方案主要包括品种、数量、方向、合约选取等几项内容,除此之外还要结合考虑企业运营现金流情况等。

(三)套期保值方案的实施

制定出套期保值方案后就是实施阶段,这也是最为关键的步骤,在套期保值具体实施过程中应注意一下几个方面:

1、选取入场时机建仓

选取入场时机就是通常所说的在期货市场上以有利价位建仓,我们知道,期货价格较现货价格更为敏感,短期波动幅度相对较大,因此进场点位的选取对套期保值效果有较为直接的影响。对于入场时机的选择我们可以以基差作为参考,通常现货与期货价格存在一个合理基差水平,如果基差偏低对买入套期保值有利,反之对卖出套期保值有利。

2、套保头寸的动态调整

伴随企业生产经营的持续,被套保的现货头寸通常会发生变动,因此,需根据现货头寸及时调整对应的期货头寸。我们以钢企原材料买入套期保值为例,伴随采购的进行,现货净空头寸会逐步减少,对应需减少期货套保多头头寸。

3、是否展期或交割

在套期保值过程中往往会遇到现货采购或者销售未如期完成,这时候对应的期货头寸有两种方式进行应对。一是期货头寸展期,即通常所说的移仓,将现有持仓换至更远的月份,还有一种方式就是交割。

对于展期,需要考虑展期的成本,除了交易手续费外,更重要的是交易冲击成本,同样我们可以借助于基差进行评估,具体方法与之前选择进场点位类似。

对于交割,需要考虑交割品级、品级升贴水、交割库升贴水、资金情况、仓储情况、交割的便利性等,相对较为复杂,但对具备条件的企业而言,交割有时候能使套保取得更好的效果,企业可根据自身情况同时参考基差和升贴水情况选择展期或者交割。

4、资金管理

因期货市场价格波动较为剧烈,在持有套保头寸过程中应密切关注资金风险率,保证金账户应当满足交易所及期货公司规定水平线。

(四)套期保值方案评估

在套期保值方案实施完成后通常需对其效果进行评估,评估过程主要分别计算现货和期货各自盈亏,需要说明的是,我们将现货采购成本下降定义为盈利,反之为亏损;现货销售价格提高定义为盈利,反之为亏损。对套期保值方案评估主要应集中于期现两个市场盈亏相抵情况。

五、套期保值案例分析

案例一:

背景资料介绍:2012年10月下旬,某贸易商签订一笔销售合同,定于1月20日交货,螺纹钢贸易量约为3000吨。根据公司订单安排,采购这批螺纹钢大约在1月上旬。

(一)风险评估

根据销售合同,贸易商为满足销售计划需采购螺纹钢3000吨,如果企业即期采购,面临资金占用和库存压力,而此时螺纹钢价格出现止跌回升迹象,后续采购计划可能面临价格上涨的不利影响。因此,该贸易商存在套期保值需求。

(二)套期保值方案

根据销售情况及企业实际情况,制定如下套保方案:

套保方向:买入套期保值

期货品种及合约:螺纹钢RB1305合约(即期主力合约)

套保规模:300手(沪螺纹期货合约为每手10吨)

所需资金:130万(按期货50%仓位计算)

(三)套保方案执行

1、建仓:10月25日国内螺纹期货价格回调,而现货相对稳定,现货对期货升水至297元/吨,考虑到市场短期可能步入回调,初步买入250手RB1305合约,均价3669元/吨;11月19日,期现价格同步大幅下跌,等待止跌后进行操作;12月4日,市场现止跌迹象,于是再度买入50手RB1305合约,均价3545元/吨,至此建仓完成,整体建仓均价为3648元/吨。

2、套保头寸调整:12月28日期现价差过大,但由于资金周转不畅,贸易商决定采购部份现货2000吨,均价3670元/吨,同时平掉期货头寸200手,平仓均价3895元/吨。1月14日,现货市场完成剩余采购,均价3780元/吨,期货平仓均价3981元/吨,套保方案执行完成。

企业在套期保值操作过程中市场价格出现大幅上涨,但由于临保证金充足故未面临追加保证金风险,并且未涉及需展期或交割的情况。

(四)套期保值方案评估

套期保值过程中期现价格情况记录:10月25日—1月18日间螺纹现货均价3736元/吨,套保期货头寸建仓均价3648元/吨;现货螺纹实际采购均价3706元/吨,期货平仓均价3923元/吨。

如果该贸易商不参与期货市场进行套期保值,实际采购成本将提升58元/吨,我们将此定义为现货头寸的亏损。通过执行套期保值方案在期货市场盈利275元/吨,完全弥补了现货采购成本增加及期货保证金占用的资金利息和交易手续费,并且由于期货行情极端出现大幅盈余,因此该企业通过套期保值不仅达到了锁定成本的目的,还获得意外的基差收益。可见在进行套期保值过程中,对进场基差的选择尤为重要。

六、套期保值注意事项

上述案例是套期保值较为成功的典范,而在实际套期保值效果往往存在较大差异,企业如何运用期货市场进行套期保值达到预期目标需关注以下几个方面:

1、关于风险评估。风险评估是企业是否需要进行套期保值的论证阶段,企业风险有时候不止仅来源于生产经营中的采购缺口或成品库存,对于钢铁行业,由于采购和生产周期的存在,在连续生产经营原料价格上涨对成本的影响始终存在,企业可以根据实际产能及销售情况持有对应期货多头头寸(即买入套期保值)来应对价格上涨带来的不利影响;相反如果企业在某一阶段产品滞销,在连续生产经营中会造成库存积压,需要通过卖出套期保值防止价格下跌造成的不利影响。

2、关于行情研判。传统意义上的套期保值不考虑价格方向,只要企业现货头寸非零即需要进行套期保值,但在实际运用套期保值过程中行情判断具有现实的意义。受宏观经济、季节性等因素影响,在特定阶段价格运行方向较为明朗,这种情况下如果价格运行向对企业有利,则不需要进行套保或仅维持较低的套保头寸;如果价格运行方向对企业不利,则需要严格执行套期保值;如果市场存在较大分歧,价格方向不明朗的情况下,建议企业参与套期保值。

3、关于基差。所谓基差即通常所说的现货价格对期货的升贴水,由于期货价格波动较现货更为敏感,基差变动会对套期保值效果产生一定影响,因此灵活把握基差对套期保值效果具有积极的意义。通常基差扩大对卖出套期保值较为有利,而基差缩小对买入套期保值较为有利。如在案例一中,建仓时平均基差297元/吨,平仓时平均基差缩窄至-87元/吨,在套期保值过程中基差收窄使企业买入套保达到更为理想的效果,基差扩大则使卖出套保获得更为理想的效果。

4、关于套保规模。根据套期保值基本原则,期货头寸需与现货头寸数量相同或相近,但实际运用过程中套保规模需灵活运用,如果价格运行方向对企业现货头寸有利,则不进行套期保值或套期保值头寸低于现货头寸;相反,如果价格运行方向对现货头寸不利,则需对现货头寸全额进行套保。整体上我们认为,因为期货价格波动较现货更为敏感,套保规模以不超过现货头寸为原则。

5、关于期货合约的选取。根据套期保值原理,“随着期货合约到期日临近,期货价格与现货价格趋于一致。”在此之下要求所选用期货合约的交割月份最好与交易者将来在现货市场上交易商品的时间相同或相近。而实际套期保值过程中通常不需要涉及交割,各期货合约价格走势趋同,因此出于流动性和可操作性考虑,合约选取在遵循“时间相同或相近”原则下需充分考虑合约的流动性。

6、关于套保头寸管理。在企业生产经营过程中通常伴随原材料采购和产品销售,直接影响企业实际的风险规模,因此需根据实际生产经营情况及时调整套保头寸。

7、关于资金风险管理。在保证金交易制度下,相较于现货采购期货市场有时候能帮助企业达到节约资金成本的作用,不过因为价格波动的客观存在,企业需保证在期货价格与持仓方向反向变动时资金满足持仓所需的保证金。

8、套期保值的增值税风险。