1.物联网+大数据推动芯片业步入大繁荣时代;

2.大陆商务部延长审查日月光收购矽品;

3.联发科Q1毛利率创新低仅33.5%,净利季减近七成;

4.新加坡政府砸重金 诱半导体设厂;

5.“复活”不靠卖手机 三星挑明二季度芯片还会卖高价;

6.ARM NB大军卷土重来 英特尔恐腹背受敌

集微网推出集成电路微信公共号:“天天IC”,重大新闻即时发布,天天IC、天天集微网,积微成著!点击文章末端“阅读原文”或长按 laoyaoic 复制微信公共号搜索添加关注。

1.物联网+大数据推动芯片业步入大繁荣时代;

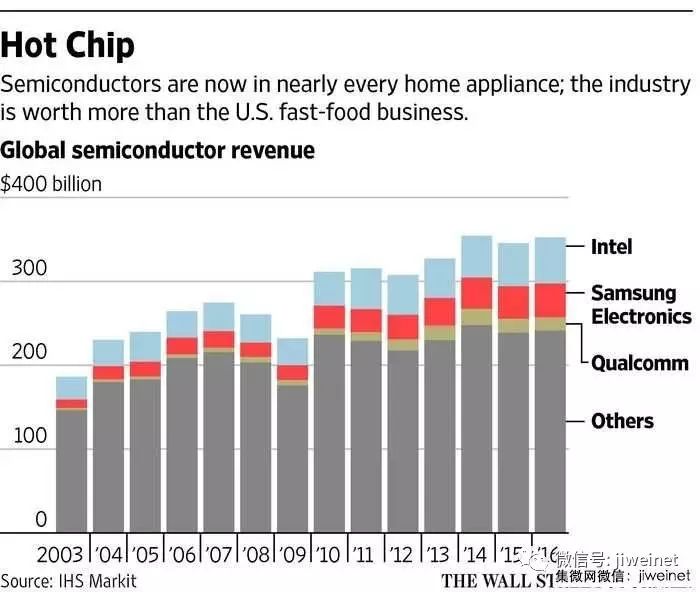

芯片为自动驾驶汽车提供“大脑”,帮助服务器处理数据,决定着智能手机能以多快的速度一边处理文本一边播放流媒体视频。 如今,芯片又站在了硅谷鏖战的最前沿。

随着物联设备和大数据的迅速发展,三星电子(Samsung Electronics Co., 005930.SE)、英特尔公司(Intel Co., INTC)、高通公司(Qualcomm Inc., QCOM)和东芝公司(Toshiba Co., 6502.TO)等芯片制造商正在发挥全新的影响力,造成芯片业空前繁荣,大量需求推动芯片价格上涨, 给能够大量获取这种必备组件的公司带来优势。

据芯片销量和价格跟踪机构DRAMeXchange称,两种主要存储芯片NAND和DRAM的价格从去年7月到今年3月分别上涨了27%和80%。 NAND是存储内容的芯片,DRAM使设备具有多任务处理能力。

在这两个市场占据主导地位的三星因此受益:2016年第四季度,芯片利润在总体运营利润中占比接近54%,而三年前同期这一占比为24%。 三星股价在过去的六个月上涨约30%,最近几周迭创纪录。 其他存储芯片竞争对手近来也报告利润飙升,比如海力士半导体(SK Hynix Inc.),此外,芯片制造设备供货商的股价也大幅飙升,比如应用材料(Applied Materials Inc., AMAT)和Lam Research Corp.。

如今,几乎每一种设备和家用电器都要用到芯片。 据Gartner Inc.的数据,2014年,全球联网的“物品”有38亿个,从电视到婴儿监控器再到恒温器。 Gartner预计,今年这一数字会上升到84亿,到2020年前会上升到204亿。 分析人士估计,未来10年,芯片销售收入会提高一倍甚至两倍。

DRAMeXchange研究主管Avril Wu说,这才刚刚开始。

据IHS Markit,2003年以来,芯片业务的年收入差不多增长一倍至3,520亿美元,相当于美国汽车制造业产出的两倍多,也比美国人在快餐厅的花费更高。 经过10年的整合,加上设计或制作新芯片的巨大成本,新公司已很难进入这个行业,这使得几家老牌企业坐享其利。 华尔街日报

2.大陆商务部延长审查日月光收购矽品;

集微网消息,针对日月光、矽品合组产业控股公司进展,日月光昨天表示,已于本月12日收到大陆商务部通知,将进入第三阶段延长审查。

日月光目前仅收到台湾公平交易委员会核准日月光与矽品合并案。 其中,在大陆商务部审议部分,日月光和矽品是在去年8月25日向大陆商务部递交文件,。日月光已于本月12日收到商务部通知,本案将进入第三阶段延长审查。

在美国部分,日月光指出,日月光和矽品各自已依美国联邦贸易委员会(FTC)要求回复相关文件,并持续与联邦贸易委员会配合,以尽速完成调查。 据日月光和矽品规画,双方将共组新设控股公司,设立完成后,将同时持有日月光及矽品100%股权,让日月光及矽品基于平行兄弟公司地位。

3.联发科Q1毛利率创新低仅33.5%,净利季减近七成;

联发科 28 日举行线上法说会,由副董事长谢清江主持,并且公布 2017 年第 1 季财报。根据财报显示,联发科第 1 季合并营收为新台币 560.8 亿元,较 2016 年第 4 季减 18.3%,较 2016 年同期增加 0.3%,毛利率为 33.5%,较 2016 年第 4 季下滑 1 %,较2016 年同期也减 4.6%。

由于,联发科原先预估,2017 年第 1 季合并营收将落在 536 亿到 591 亿元之间,较 2016 年第 4 季减少 14% 到 22%,而毛利率则将介于 32.5% 到 35.5% 之间。因此,就本次所公布的第 1 季财报来观察,业绩大致已经达成之前所预估的目标。不过,第 1 季的本业营益率降到 2.2%,创单季新低。在税后纯益认列之前处分杰发的收益之后,金额达到 66.39 亿元,较 2016 年第 4 季增加 29.2%,每股 EPS为 4.29 元。

就联发科本业的表现来观察,2017 年第 1 季本业获利 12.1 亿元,较 2016 年第 4 季减 69.6%,也较 2016 年同期减少 72.5%。营益率仅为 2.2%,较 2016 年第 4 季减少 3.6 %,也较 2016 同期年减少 5.7 %。

在展望第 2 季的营运表现上,谢清江指出,若以新台币兑换美元汇率为 30 比 1 计算,预估年第 2 季的营收将会介于 561 亿到 606 亿元之间,相当于较上季持平或季增 8% 的水准,毛利率维持在 34%,较上季在正负 1.5% 之间。因此,整体来说,第 2 季的营运有机会较上季好转。

再从市场面来观察,谢清江表示,当前智能手机与消费型产品需求趋缓的情况下,将使得第 2 季营收成长有压力。此外,智慧型手机价格竞争激烈,这影响单季毛利率。不过,因为产品组合改变之下,成长性产品可望有较大的出货成长,这将使得毛利率会逐季成长,预估年第 2 季智能手机与平板芯片的出货共约 1.1 亿套到 1.2 亿套之间。

此外,联发科也在 28 日的董事会上通过股利政策,2017 年拟发放现金 9.5 元股利,配发比例约 62%,现金殖利率大约为 4.3%。相较 2016 年联发科股利配发比例约 65% 的情况,两者相差不多。联发科也表示,未来在股利政策上,若市场没有太大变动下,预估将会维持 60% 到70% 之间的配发比例。

TechNews

4.新加坡政府砸重金 诱半导体设厂;

尽管新加坡半导体业规模目前落后南韩与台湾,但在芯片强劲需求与政府砸重金奖励下,愈来愈多外国芯片大厂赴新加坡设厂,不仅推动当地景气,也拉抬自动化与机器人相关产业。

为了吸引半导体厂商前去投资,新加坡政府推出规模数十亿美元的奖励方案,领域包括提升生产力、自动化与科技研发。 美光科技(Micron)与英飞凌科技(Infineon)已决定在新加坡扩产。

这一波电子业投资热潮,使新加坡科技业去年十月至今年二月的成长率年比剧增百分之五十七,也因此去年底免于陷入衰退。 此外,根据贸易与工业部数据,第一季制造业年比成长百分之六点六,高于整体经济成长率百分之二点五,主要原因是电子业与精密制造业产值扩大。

美光全球生产主管艾伦强调,新加坡政府的长远眼光,是美光决定扩大投资的主要原因。 利用新加坡政府的奖励方案,美光将斥资四十亿美元扩产闪存芯片,去年下半年已增产三分之一,今年上半年预计将维持相同增速。

新加坡政府推出的大型补助计划之一「生产力及创新优惠计划」,在二○一六年至二○一八年共编列预算卅六亿星元(廿六亿美元),另针对中小企业自动化提供四亿星元补助款,以及供新技术测试的五亿星元「未来制造业计划」。

新加坡目前在机器人使用密度上仅次于南韩,达每一万劳工有四百具机器人。 根据国际机器人联合会(IFR)数据显示,绝大多数机器人被运用于电子业。

经济日报

5.“复活”不靠卖手机 三星挑明二季度芯片还会卖高价;

■本报记者 卢晓 北京报道

尽管掌舵人李在镕还在被关押当中,去年饱受Note7手机爆炸负面影响的三星电子却在2017年开局交出了一份亮眼的成绩单。

4月27日,三星电子公布的2017年一季度财报显示,其当期50.55万亿韩元的销售额同比微增1.54%,但9.9万亿韩元的营业利润却同比大增48.27%。以芯片为代表的元器件业务为三星电子的利润大增立下汗马功劳。但三星的芯片依赖症无疑也更为严重。

营业利润创第二高峰

9.9万亿韩元的营业利润创下了三星电子单季营业利润的第二高峰。此前三星曾在2013年第三季度创下10.16万亿韩元营业利润的历史最高纪录。

在诸多业务中,芯片业务仍然为三星电子贡献了最大利润。

财报显示,第一季度芯片业务的营业利润达到6.31万亿韩元,占到三星电子整体营业利润的近64%。IT和移动通信业务在2017年一季度实现营业利润2.07万亿韩元,在三星内部排名第二,但比去年同期下滑约47%。此外,面板业务的运营利润为1.3万亿韩元,消费电子部门的营业利润则为3800亿韩元。

三星电子从去年下半年起一直风波不断。在经历了旗舰手机Note7起火爆炸导致全球召回后,三星电子又被卷入前总统朴槿惠的亲信门事件。三星电子副会长李在镕在今年2月因涉嫌行贿等罪名被批捕。但三星方面对韩国检方的指控一直予以否认。

此外,三星电子的股东美国对冲基金Elliott Management还在去年10月呼吁三星电子采用控股公司架构,分拆成为一家控股公司和一家运营公司,并派发30万亿韩元的特别股息。

事实上,三星电子此前的2016年业绩已经显示出手机业务遭遇的挫折对其整体业绩影响有限。

2016年,三星电子全年营收为201.87万亿韩元,同比微增0.06%。但其营业利润达到29.24万亿韩元,同比增长10.71%,创下了3年来的最好成绩。其中,三星电子2016年第四季度营业利润达9.22万亿韩元,同比增幅高达50.19%。

三星电子在4月27日的声明中表示,其已拒绝了采用控股公司架构的要求。“三星认为,改变公司结构所面临的风险和挑战不利于提升股东价值和保持长期业务增长。”三星同时宣布回购价值2.3万亿韩元的股票。

称二季度芯片保持高售价

三星电子对芯片业务的依赖日益加深。

财报显示,三星电子芯片业务当季的营业利润达到6.3万亿韩元,占到整体营业利润的63.6%。而在2016年第四季度,芯片业务4.95万亿韩元的营业利润在总营业利润中的占比则为53%。

6.3万亿韩元也是芯片业务取得的最高单季收入。三星电子芯片业务在2016年全年取得的营业利润才是这个数字的2.1倍。

三星在财报中称,由于芯片短缺推动了价格上涨。据《华夏时报》记者了解,从去年下半年开始,NAND和DRAM存储芯片以及屏幕等零部件便持续大幅涨价。三星电子还在财报中称,受限于供应链产能,今年第二季度芯片仍将保持较高售价,紧张的供应也将持续。

涨价背后,智能手机等下游终端厂商对存储芯片的强烈需求和芯片供应紧张之间出现矛盾。易观终端入口分析师赵子明对《华夏时报》记者表示,三星存储芯片的业绩增长主要源于手机市场的精细化运营,“现在2000元以下的手机配置就很高了,大量需要三星的优质零部件,尤其是屏幕和存储芯片。”此外,他还表示,物联网带来手机、平板之外例如车载、可穿戴等设备的兴起,也为存储芯片带来一个新市场。

在涨价的同时,三星在存储芯片领域占据领导地位。据《华夏时报》记者了解,在目前的存储芯片市场中,三星、镁光、海力士、东芝和闪迪5家占据了90%以上的市场份额。而三星在其中是最大的一家。调研机构DRAMeXchange的数据显示,2016年三季度全球移动DRAM内存市场中,三星电子的份额已达64.5%。

但在智能手机用的SOC芯片(系统级芯片)方面,三星则面临高通、联发科等对手的激烈竞争。

赵子明对《华夏时报》记者分析称,手机全网通中,高通在电信方面拥有专利。使用非高通芯片的手机想实现全网通,都需要像华为一样采取外挂基带,但这种方式会造成耗能和发热等问题。“三星自己的芯片不能全面支持电信,较多应用在自己的手机或者韩国本土。”赵子明说。

芯片替代手机撑起半壁江山

在芯片业务大幅上涨的同时,三星电子的IT和移动通信业务却出现了下滑。除了营业利润比去年同期下滑约47%外,今年一季度23.5万亿韩元的营收也同比下降15%。

赵子明认为,导致IT和移动通信业务营收和营业利润双双同比下滑的原因在于Note7手机在去年下半年的召回事件导致三星电子半年没有旗舰手机发售,自身的高端机产量有所减少。

据记者了解,2016年第一季度,三星在全球热卖的Galaxy S7手机已经开售。也正是这款手机让此前下滑数个季度的三星手机业务出现拐点。而今年被三星寄予厚望的S8手机在4月21日才在全球开售,它对财报的影响在二季度财报中才能有所体现。

而市场研究公司TrendForce的统计数据显示,在截至3月末的第一季度,三星手机出货量占据全球市场26.1%的份额,重回第一。

值得注意的是,在芯片业务支撑起三星电子利润的半壁江山之前,移动业务曾经是三星电子的利润支柱。三星电子2014年半年报数据显示,在其当期营业利润中,IT和移动通信部门贡献了69.2%的比例,而芯片业务当时的运营利润贡献占比为24.3%。

但三星在智能手机市场遭遇了苹果与国产手机的两头夹击。而Note7爆炸门事件则更让三星手机业务遭遇严重挫折。2016年三季度,因Galaxy Note7的召回和停产,IT和移动通信业务的营业利润仅为1000亿韩元,比上年同期同比下滑96%。

三星电子称,“展望第二季度,得益于存储芯片的持续强劲表现以及Galaxy S8和S8+面向全球发布后对移动业务盈利能力的提升,公司预计将实现增长。”而相对于当初外界曾认为三星过于依赖手机业务,现在三星是否又面临过多依赖芯片业务的危险? 华夏时报

6.ARM NB大军卷土重来 英特尔恐腹背受敌

继苹果(Apple)传出有意推出采用自制ARM架构芯片的MacBook产品,近期高通(Qualcomm)宣布首款搭载ARM架构Snapdragon 835芯片的Windows 10笔记型电脑(NB),将于2017年底前上市,随着高通平台技术提升,加上与微软(Microsoft)携手扩大软件生态圈,高通此次卷土重来力拱ARM NB,恐让原本已受到NB需求下滑冲击的英特尔压力倍增。

高通执行长Steve Mollenkopf宣布首款搭载Snapdragon 835芯片的Windows 10平台NB,将于2017年底前上市,业界盛传首发ARM NB可能是微软Surface或联想2-in-1 NB。事实上,ARM NB早于2012年底便现身市场,然不到一年却全军覆没,在相隔4年之后,再次挑战英特尔x86势力,然NB品牌厂对于当年微软Windows RT挫败、惨遭库存烫伤仍记忆犹新。

微软2012年发表Windows 8的同时,亦发布专为ARM架构设计的Windows RT版本,但Windows RT雷声大、雨点小,2013年多家NB业者因Windows RT平板、NB销售惨澹,陆续退出供应行列,2015年最后一款采用Windows RT的诺基亚(Nokia)平板停产后,Windows RT宣告走入历史。

微软Windows操作系统增加原生支持ARM-based芯片运算架构,初期合作伙伴包括高通、NVIDIA与德仪(TI)等芯片厂,共同建构WOA(Windows On ARM)联盟,并与NB品牌厂三星电子(Samsung Electronics)、华硕、戴尔(Dell)、联想与惠普(HP)等展开合作。由于WOA联盟与英特尔在Windows 8世代形成竞争局势,造成Wintel联盟出现裂痕,英特尔为此急忙固桩。

微软Windows RT首战失利的原因,除了强推自家结合平板与NB功能的Surface装置,与品牌业者争利外,还有设计不够周全,因为Windows RT是针对具有超长电池使用时间的轻量型电脑的最佳化Windows操作系统,且Windows RT版本预先安装在配备ARM处理器的装置上,消费者无法单独购买Windows RT。

另外,Windows RT未包含Windows Media Player、Windows Media Center等,且仅能执行内建的应用程式,或是从Windows市集下载的应用程式,在软件支持生态圈远不及英特尔x86架构处理器平台。

高通此次所推出搭载Snapdragon 835芯片与Windows 10平台NB,主打续航力与价格优势,且记取当年Windows RT吞败教训,高通与微软紧密合作,全面改善当年软件支持生态圈不足缺失。不过,高通再度携手微软跨界抢食PC市场,对于英特尔可说是雪上加霜。

全球PC出货已连续5年下滑,英特尔近年因为对手超微(AMD)陷入低潮,获利衰退程度不至于太严重,然近期超微回神,DT平台市占逐步拉升,若年底再遭遇高通携手微软抢食NB大饼,英特尔PC平台获利之路恐难再平顺。

此外,苹果为PC业者中少数保持增长动能的业者,Mac系列平台以中高阶规格为主,是英特尔相当重要的客户,甚至英特尔在美国奥勒冈州工厂特别设立Apple Group,不过,苹果先前已在MacBook Pro导入ARM芯片来控制Touch Bar,若后续推出采用自制ARM架构芯片的MacBook,对于英特尔将是极大打击。DIGITIMES

集微网推出集成电路微信公共号:“天天IC”,重大新闻即时发布,天天IC、天天集微网,积微成著!点击文章末端“阅读原文”或长按 laoyaoic 复制微信公共号搜索添加关注。

点击⬇️阅读原文关注“天天IC”个人微信号