自2016年四季度以来,热点城市调控力度持续加大,并向周边三、四线城市蔓延,受此影响,目前行业供求价增速均明显放缓,也有越来越多的城市呈现出“成交回落,房价缓增“的发展态势。

◆

◆

◆

(一)

调控转向“因城施策”致遇涨即调

更关注中微观市场变化

在中国房地产市场从无到有、从小到大的发展过程中,“宏观调控政策”一直如影随形、并起到至关重要的作用,可以预见“调控“仍将在未来市场发展中继续存在。只不过方式更加快捷、灵活、精准,赋予地方政府更多自主权而实现“因城施策”,不再是以往“一刀切”式全国一盘棋,中央层面将着力构建房地产市场的长效调控机制。

1、调控更灵活、精准,可及时根据市场变动出台政策做到未雨绸缪

2014年开始的这一轮“分类调控”,与以往最大不同在于,地方政府成为调控主体,决策速度加快、精准度明显提升,相比此前“一刀切”的调控政策出台的繁琐流程,地方政府可以随时根据当地房地产市场变动情况及时做出调整,出台调控政策的灵活度更高,主要体现在两个方面。

第一,因城施策,当前政策表现为去库存与调控并存。

多数热点城市市场价格非理性“热炒“后,随即开始调控。例如在去年前三季度市场处于顶峰的时候,22个城市密集出台调控政策,短期内限购、限贷城市大幅扩容,城市政策广度和力度不断加码。但是,另外一些高库存城市如沈阳、长春等,仍出台一些刺激性手段,通过减少住宅供应、鼓励农民工进程买房等措施积极去库存。

第二,地方政府根据市场变动情况及时做出政策调整。

这一点从杭州、南京、合肥、苏州等热点城市多次升级调控也可见一斑。实际上,以往这种短期内一个城市调控多次升级并不常见,也说明当前政策调控政策是根据市场变化而循序渐进,并未出现“一限到底”的这种极端做法。

2、调控“因市而变“,力度、范围、手段、亮点更多元化、立体化

在”因城施策”的大前提下,不仅调控灵活度不断提升,与市场同步,同时调控力度也因城不同,调控的范围不再拘泥一、二线城市,调整新手段则层出不穷,而调控新亮点也更加多元化,这四个方面均是本轮调控所展现出来的新变化。

(1)调力度:限购、限贷力度不一,充分体现“一城一策”、“因城施策”

从去年四季度调控政策来看,主要集中在限购、限价、限贷之上,但横向比较来看,每个城市政策力度均不一样,

皆是根据当前城市房地产市场发展情况来制定,真正落实“一城一策“政策方针。

其中一线城市以及部分二线城市调控力度均达到有史以来最严例

,例如上海、深圳、苏州、南京等,这细分来看仍有差别。譬如同样是政策史上最严的苏州和南京,对于非户籍购房社保连续缴纳年限分别是1年和2年。

而另一方面,仍有部分二线城市例如青岛、济南、长沙、宁波等,不仅调控时间相对靠后,力度也相对宽松,甚至部分城市限购范围仍主要集中在主城区。

(2)扩范围:三四线尤其是三大经济圈内三、四线城市普遍加入调控

在一、二线调控不断加强的同时,三、四线城市也加入调控队列,主要

是集中环三大经济圈的三、四线城市

,这些城市受到核心城市圈经济发展一体化的带动以及核心城市圈需求外溢,市场投资热度急剧攀升,例如东莞、惠州早在去年四季度就率先实施调控,而进入2017年更多此类城市如张家口的崇礼、涿州等。而且此类三、四线城市调控力度并不弱,有些甚至已经将限购范围扩大至县,这也是十分罕见。总的来看,当前部分三、四线市场调控也非常必要,尤其是

对环一线城市周边这些短期有泡沫风险、长期无库存压力的城市,而多数三、四线城市依旧以去库存为主。

(3)增手段:“限售“政策首次亮相,将于限购形成长效调控机制

在“限购、限贷、限价”等传统组合拳对市场进行调控之后,本轮调控出现了一个新的手段——“限售“。

以往仅有个别城市针对企业实施限售,目前已经蔓延之个人购房者。但2017年一季度,已经有成都、厦门、福州、青岛、杭州、广州、珠海、惠州等超过16个城市市场,历史上首次启动了买房后需要过一定年限方可上市的楼市调控政策。实际上,

限售本身就是长期性政策,可以有效的控制房价、减少投资性需求。

从各城市对于新政策的推展速度来看,未来很有可能同”限购、限贷“一起成为楼市新的长效机制。

(4)新亮点:不同以往高举轻放,强力整顿市场秩序

对于市场秩序的整顿也是近年来房地产市场调控的一大亮点:

其一

,通过及时澄清不实新闻报道,打击房地产虚假广告,正确引导社会舆论导向;

其二

,严查违法违规房地产开发企业和房地产中介企业,促使房地产市场健康发展;

其三,

严禁首付贷,规范互联网众筹买房行为;其四,加强土地拍卖资金监管,防范违规资金流入土地市场。

总的来看,不同于“限购、限贷、限价“政策调整,市场秩序整顿可以说是市场发展到特定时期下产生的调控思路,甚至可以这种偏向于短期调整是一种“即兴表演”。而这种“即兴表演”恰恰也意味着

未来调控的切入点将会更加落地,更加关注城市中微观市场动态。

◆

◆

◆

(二)

“高增长”转为“低增速”

激流退去后市场整体规模空间有限

2016年的楼市高热带动的恐慌性购房,已经透支了部分需求,可能并不必然造成成交规模在短期一两年内骤然下降,结合当前严格的政策环境、开发投资额增速大幅减缓,已交付存量住房规模庞大,预计未来3-5年内销售金额及面积仍将能高位运行,但整体难再突破2016年水平创新高。

1、适龄购房人口与人均住房面积增速放缓,基本需求整体趋于饱和

房地产市场的“黄金十年”主要在于之前积累下来的住房需求集中爆发。1998年以来,房地产开发企业竣工房屋面积和全国商品房销售面积亦逐年攀升,到2014年末总量分别达99.7亿和99.1亿平方米。同比增幅均逐年下滑,增速明显放缓。经过多年发展,城镇居民“无房住”的现象已得到有效缓解,未被满足刚性住房需求显著下降。

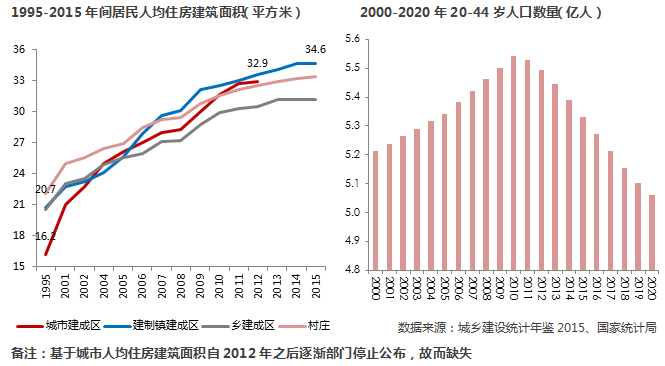

从2002年2015年,城镇常住人口绝对数量增加了2.69亿人,城镇人均住房面积增加约11平方米,同比增幅双双逐年回落;另一方面,以此推算,期间新建住房交付使用面积约120亿平方米,城镇存量住房约263亿平方米,城镇居民基本住房需求整体趋于饱和。

根据国家统计局数据及其预测,从2000年到2010年,我国20-44岁人口增加6.3%,达到顶部的5.5亿人左右,之后开始下降,预测到2020年时20-44岁的购房适龄人口将较2010年减少9%。置业最活跃人群减少,未来刚需市场规模或受抑制,适龄购房人口占比下降、人口红利退去,推动房地产业迅速发展的根本需求正在逐渐减弱。

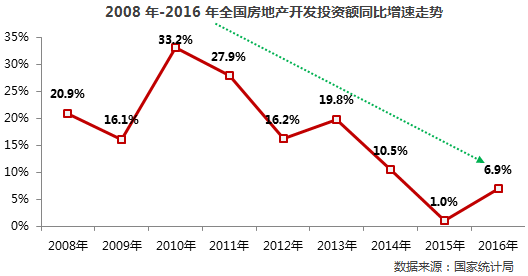

2、销售—投资传导“失灵”,投资增速大幅放缓预示行业进入平稳期

从行业数据看,历年房地产开发投资额持续上升,增速在2010年达到巅峰33.2%,随后逐年下滑,即便是在行业销售如火如荼的2013年、2015

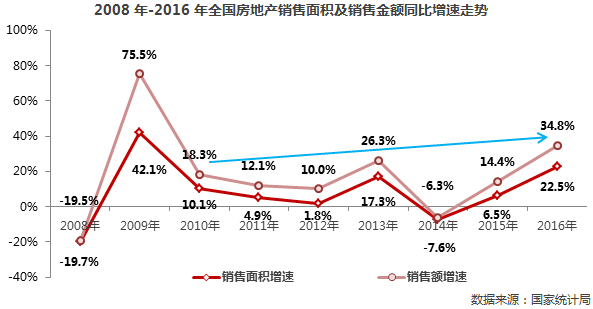

年和2016年,开发投资额增速依然难改整体下滑的颓势。即便是2016年商品房销售金额和面积双双创下历史新高,开发企业的投资意愿和信心并没随之爆棚,同比增速也仅为6.9%,仍处于底部状态。

短期来看,造成开发投资额增速放缓原因有二:

一是整体库存高企的情况并没有如期改观

,2016年全国销售面积和金额双双创新高,同比分别增长22.5%和34.8%,但反观库存水平,到2016年末,全国商品房待售面积约6.95亿平方米,较上年末仅减少2314万平方米,整体减少3.2%,其中,住宅待售面积下降11%,而CRIC统计的全国70个重点城市商品住宅存量却较2014年12月最高点下降了37%,这与销售增速基本一致,两厢结合来看,去库存只是消化了一二线和部分三四线城市的库存,绝大多数三四线库存水平依然高企,不甚景气的销售前景必然对增加投资产生负面影响;

二是在近年来全国一盘棋、全力去库存,各地土地供应大幅削减

,自2013年以来,土地成交面积已连续三年下滑,土地购置面积和新开工面积连年下滑,不仅直接拖累开发投资额增速下降,也拉低新开工带来的其他上下游固定资产投资额减小。而从2016年四季度起,国家在供给、需求端分别加力紧缩调控,通过限贷、限购、严查资金等方式加强对市场监管,强化房地产企业资金来源渠道监管,严控资金大规模涌入房地产市场,使得开发企业收缩投资转而以“现金为王”。

从长期来看,经过连续多年的高速增长,房地产开发投资额基数已然非常庞大,想要继续持续高速扩张显然不符合经济发展的客观规律。

投资增速降低,意味着房地产从高速发展阶段进入到接近波峰的平缓发展阶段。

3、销售规模恐已触及天花板,未来规模逐年下滑、增速面临负增长

2016年初政策刺激下,房地产市场热度一路升温,一线城市及热点二线城市量价齐升,“实业不如炒房”、“恐慌性购房”情绪一度蔓延,导致成交规模飙升,三、四季度热点城市陆续出台收紧类政策,成交量在政策的压制下有所回落,但需求和资金开始往环一线周边的三四线城市外溢,使得全年成交规模创下新高。

随着房地产业成交规模逐年上升,已建成并交付使用的存量商品房规模也不断扩大,在规模基数逐渐增大的情况下,维持高速增长便更成为一件难事,2016年全国商品房销售面积和金额增速分别达到22.50%和34.80%,为2010年以后增速最高年份,年度商品房销售面积和销售金额更是分别达到15.73亿平方米和11.76万亿元,这将在短期内成为难以打破的行业规模“天花板”,已然成为市场各方的共识。

◆

◆

◆

(三)

“新一线”城市崛起,市场集中度上升

增量空间仅存结构性机会化

一城一景、热点分化将是未来房地产行业永远主题。

这一趋势早在数年前出现、在近两年地位确立并不断得到强化。随着城市调控进一步升级,以及大中城市人口控制目标的落地,未来一线城市市场更多在于“稳量提质”,以产品创新引领市场发展,而传统的数量规模更多聚集在二线城市及“环一线”的三、四线城市,行业增量机会将更多出现在这些“热点城市”。

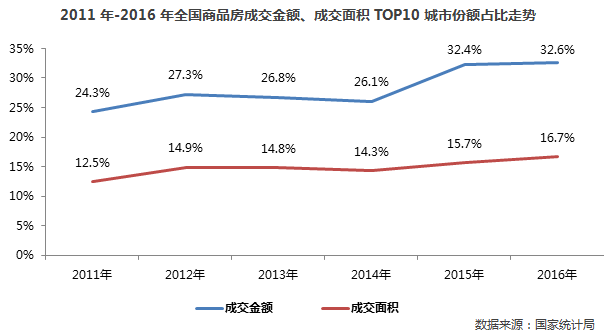

1、城市份额集中度持续上升,四大“6000亿元城市群”独领风骚

2016年很多城市商品房成交面积和金额都双双创新高,这也使商品房成交面积和成交金额TOP10城市市场集中度占比分别为20%和32%,可以说中国房地产市场这个“大蛋糕“几乎三分之一集中到这10个城市当中。

从过往六年行业发展进程来看,城市市场“强者恒强”的格局一直持续并在2015年以来更加强化凸显,不论是成交面积还是成交金额,集中度都在持续上升,并且在金额指标上表现的尤为显著。2015年以来,随着一、二线城市房价的快速上升,TOP10城市成交金额的全国市场份额比重也出现了“跳跃式”增长,较上年高出6.3个百分点,而此前的四年间仅小幅提升了1.8各百分点。

2016年成交金额TOP10城市的全国市场份额接近1/3,远高于成交面积TOP10城市的全国份额。

这其中作为行业风向标,北、上、广、深等四大一线城市市场备受各方关注,持续引领行业发展,行政调控落实力度也最大、政策均是史上最严。

在供应持续低位背景下,一线城市成交面积规模甚至不如部分二、三线城市,但并没有强劲的房价上涨动力戛然而止。尤其是高端项目的热销,这也从侧面佐证了高收入群体在一线城市的置业需求非常旺盛,一线城市作为资产配置的首选区域。

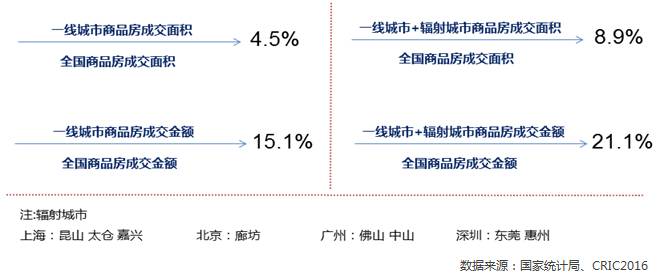

在这种情况下,也使得仅占全国商品房成交面积4.5%的一线城市商品房成交金额却达到了全国市场份额的15.1%。

随着超大城市控制人口、城市规模和产业升级进程加快,“环一线”的三四线城市开始普遍受益,受益于人口和资金外溢带来的新增住房需求,俨然已经形成了环北上广深四个一线城市的四大6000亿元成交金额的核心城市圈,

这样一个面积和金额分别占到全国市场9%和21%的超大城市集群必将是所有市场主体不容忽视的“主战场”。

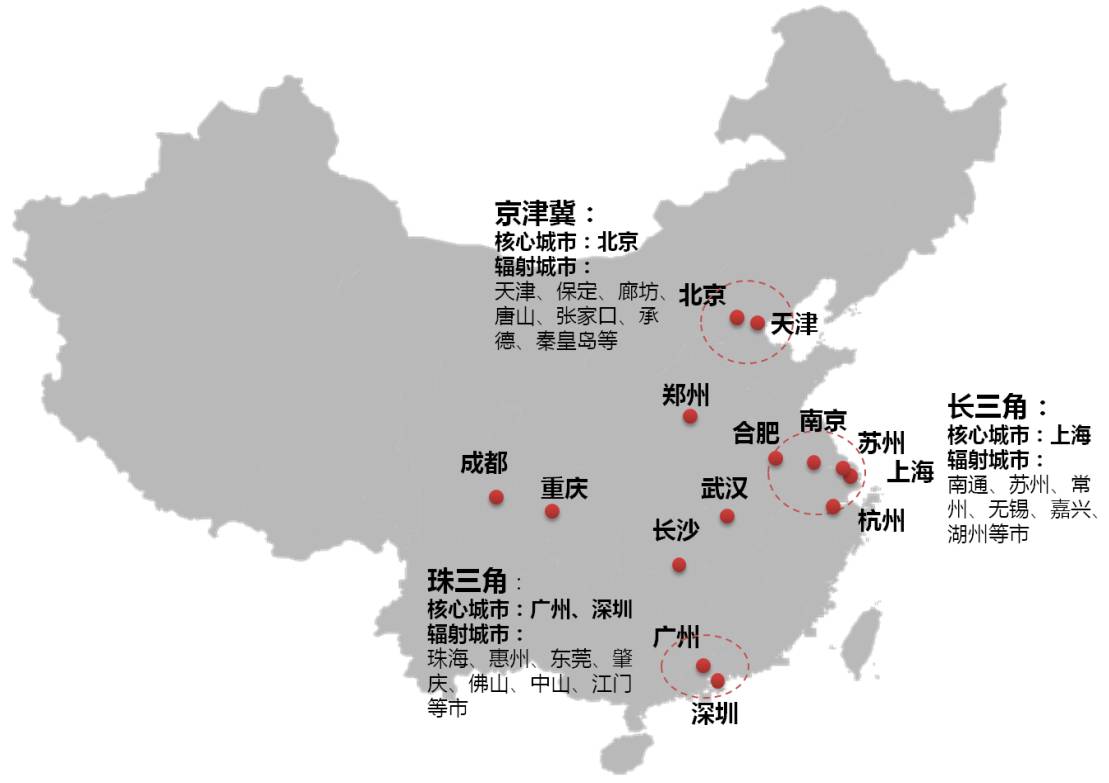

2、形成三大城市圈聚集+中西部单中心城市的新格局,长三角又执牛耳

从2016年城市房地产市场发展情况来看,不同于过往认知和理解的“一线、二线、三四线相同城市能级发展步调基本一致”的发展观,突出的显现并形成以长三角、珠三角、京津冀三大城市圈内的核心城市(上海、深圳、北京)和圈内重点城市(南京、杭州、苏州、合肥、广州、天津)形成的市场集群,遥遥领先于国内其他区域市场。与此同时,武汉、郑州、重庆、成都、长沙等中西部区域单中心城市成交量持续高位运行,且规模增速甚至显著高于一线城市,市场发展犹有较大上升空间。

从2016年商品住宅成交面积TOP10的城市来看

,全部由二、三线城市占领,且同比去年、

前年涨幅较大。

一线城市无一入榜且成交面积涨幅最小,同比仅微涨3%。二线城市同比上涨26%,其中郑州、杭州、天津、长沙等同比涨幅都超45%。

从2016年商品住宅成交价格涨幅T0P10城市来看

,同样是二三线城市独领风骚,合肥、厦门、南京、无锡、杭州、上海等价格涨幅皆在30%以上。另外,“环一线“的三四线城市如大厂、昆山、东莞和珠海的房价都位居全国前列,且2016年房价涨幅都超过40%,昆山甚至高达67%。

再从豪宅成交情况来看,

2016年豪宅市场迎来井喷,但然亦主要集中在一线及热门二线城市,上海、北京和深圳更是顶级豪宅聚集地。而南京、天津、厦门等多市豪宅成交也显著放量,同比涨幅超200%。

以此来看,

无论是规模、增速和还是房价及其涨幅,以长三角城市圈为首的三大城市圈和沿长江中游的几大中心城市的市场格局已经形成并会不断得以强化,已经具备了代表行业未来的腔调。

3、“永不落幕”的一线城市与“正在崛起”的新一线城市

受城市发展边界、人口控制目标等限制,一线城市供应规模严重受制约,刚需市场也越来越多的被二手房所承接,新建商品房地产市场规模增速明显放缓,但需求和资金开始向周边城市溢出,加速区域一体化进程,一线城市依旧是中国房地产市场发展的第一梯队。

随着城镇化进程的加快推进,越来越多二线城市的城市建设快速扩张,迎来了周边区域价值快速提升,城市人口吸附力急剧增强,商品房成交规模也逐年放大,

典型如成都、合肥、武汉、郑州、重庆、杭州、苏州、南京、天津等9大“新一线”城市商品房成交金额占到全国的23%,成交面积占到全国的18%。

而且,就是未来发展潜力综合分析来看,各项评价指标也明显领先,人口导入能力较佳、市场供不应求、基建快速发展是这些城市的共有特征。

◆

◆

◆

(四)

从百花齐放进入高度集中的房企新时代

并购整合成主流

近15年间,中国房地产开发企业的数量也随着房地产市场规模的发展不断壮大,国家统计局数据显示,全国房地产开发企业的数量从2000年的27303家,增长到2015年93426家房企,真是一个百花齐放的时代,谁都想从中有所作为。尤其是在2016年中国房地产市场量价齐升、双创新高的情况下,几乎所有规模房企都赚的盆盈钵满,而另一方面则是房企之间的合作兼并同样在2016年达到了一个小高潮,大量与项目公司和其他房企的合作,以获取土地和项目为目的的合作更是不胜枚举。

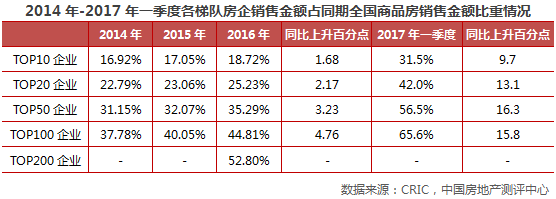

行业集中度大幅上升,TOP200房企销售金额占全国商品房销售金额的52.8%,已然占领半壁江山。

这无疑将极大压缩小型和地方房企未来生存空间,或将难逃被并购整合的夙命。

1、房企行业集中度加速提高,一季度百强占比达65.5%

在2016年行业规模创新高的情况下,

出诞生了12家千亿企业,其中前三甲的恒大、万科、碧桂园等房企年度销售金额更是达到3000亿元以上

,遥遥领先于众多规模房企,而排行第四的绿地集团销售金额也达2500亿元,但梯队差距依然明显。“强者愈强”的现实使得各各梯队房企的行业集中度加速上升,其中TOP100房企集中度达44.8%且升幅也最大,较2015年上升约4.76个百分点,而2016年升幅又比2015年增幅提高了2.49个百分点,增速加快了一倍还多。

2017年1季度,各梯队房企集中度均同比上升,且金额增速远高于面积,房企市场份额高度集中趋势在持续且大幅增强。其中TOP10房企集中度达31.5%,同比上升9.7个百分点;

TOP50房企集中度提升最为明显,同比增加16.2个百分点达到56.5%。而TOP100房企销售金额集中度更是匪夷所思地大幅提升至65.6%,较2016年同期增加了15.8个百分点。

在房企行业集中度不断上升过程中,龙头房企不仅会提前“收割”市场有效需求,还会利用自身资源优势在土地获取、融资渠道和人才笼络等方面“圈占”更多市场资源,以便保证自己在未来市场中仍能持续占有较大份额,为未来发展提供持续动力。这又必将进一步蚕食其他房企生存空间。

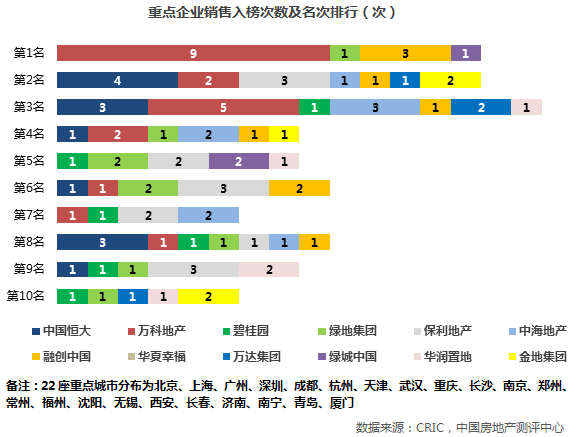

2、房企城市集中度持续上升,万科九个城市销售第一

正如22个重点城市市场份额占到全国房地产行业市场份额过半数,如果房企在22个重点城市市场份额领先于其他企业的话,其必将成为行业之翘楚。

2016年,万科地产在深圳、广州、武汉、南京、沈阳、宁波、长春、成都、西安及青岛9个城市销售排行中位列第一;在杭州、上海位列第二;北京、长沙、济南、无锡和郑州等5个城市位列第三;天津、南宁位列第四。中国恒大在长沙、长沙、济南、南宁城市销售排行中位列第二;武汉、重庆、成都位列第三。保利地产于成都、广州、南京销售排行中位列第二。中海地产于沈阳销售排行中位列第二;天津、长春、西安销售排行中位列第三;广州、济南位列第四。

总体来说,

大型房企在土地储备、信用评级、融资贷款、开发运营等方面都有本身自带光环的天然品牌优势,这也使其得以未来能够加速扩张。无疑未来企业集中度还会加速上升,且梯队划分更加明显,大型房企的行业地位仍会不断巩固,房企竞争将更加激烈,优胜劣汰的丛林法则彰显。

◆

◆

◆

(五)

二手住宅成交激增

诸多一二线城市迎来存量房交易时代

从全国行业发展阶段来看,目前中国房地产市场还是以一手房交易为主,但在部分经济发展较快,行业成熟度较高的城市,随着城镇商品住房存量的不断增长,以及地价成本的不断攀升,新房市场豪宅化的趋势则愈发明显,

首置、首改等居住需求则更多的流向二手房市场。

由城市房地产成熟度发展历程分析,二手房内循环型市场的显著特征是新建商品房成交量已达到高峰。目前深圳、北京和上海已分别于2005年、2005年和2007年达到历史最高点,随后即进入趋势性下降区间,新房市场成交活跃度逐渐降低。在一手房成交量冲顶并持续回落的过程中,二手房成交量逐渐攀升,二手房与一手房成交量同比增速出现反转,二者成交比例呈趋势性上升走势,直至最终超越,房地产市场进入二手房内循环阶段,整个过程大概需要6-9年的过渡期。

1、二手住宅成交量不断攀升,与新房市场此消彼长的关系显现

2016年在房地产市场销售火热的带动下,存量较大、供给充足、性价比高、配套更为齐全的二手住宅成交量也快速上升。北京、上海、广州、南京、杭州、天津等城市成交规模超过一千万平方米,部分热点二、三线城市一、二手住宅成交量旗鼓相当。总体来看,随着更多城市二手房市场发展成熟,

更多热点城市已经做好了进入二手存量交易为主的内循环时代。

从18个重点城市成交规模来看,

北京、上海

二手房市场较为成熟,成交量达到2000万平方米以上,两者合计占到18个城市的34%,而

广州、南京、天津

二手住宅交易量也超过1000万平方米,其中南京近2年二手住宅交易量增长较快,成交量首次突破1000万平方米。

从成交规模增速来看,2016年仅深圳二手住宅成交量同比下跌,其余城市皆大幅增长。

其中二线城市中增长最快的是青岛、杭州,涨幅分别达到70%和69%,另外南京涨幅也达到60%。

总体而言,大部分一、二线热点城市二手住宅交易量与新房一样,在2016年都创下新高。