最近海外市场变化不大,

都在等待美国大选乱局的尘埃落地

,而关于下个周期的大类资产投资框架和观点我们都已在往期文章中有所阐述了,今天就不再啰嗦。

由于大选内容我们在往期文章中也已有覆盖,于是今天就再来聊聊另一个

备受关注、但近期我们尚未提及的市场热点:人民币汇率升值。

图:

如同

火热至'爆仓'的外贸

一样,人民币也是迅猛升值

10月12号,央行下调了远期售汇风险准备金率,

但就如之前一样

(下图)

,这并未抑制住人民币的升值势头

,或许只能减缓其增速,降低其对外贸出口的负面影响。

图:

调整风险准备金率无法改变人民币运行趋势

但即便人民币升值过快,鉴于美国大选结果的不确定性,央妈大概率还是会静观其变。而对于人民币的长期趋势,三思社内部上月有过讨论,今天摘出一份精要总结分享给大家。

值得注意的是,自今年以来,

海外各大投行对人民币的观点一致空翻多

。

对此,我们也借用

这篇老外写给他同行的总结

,来给大家解释一下:

为何之前各种悲观的海外投资者,对人民币突然变得这么看好

?

----

正文-----

(注: 本文的口吻是一位资深海外投资者写给他同行的一份总结

,仅代表他的个人意见

)

人民币是2020年表现最好的货币之一,但仍有部分海外投资者对人民币不看好,他们的理由耳熟能详:中国债务过高,隐性不良资产规模庞大,投资回报率低,zz阴谋论等等。

下文将从四个角度展开分析,

为何人民币非但不会贬值,反而还将进入数年的升值趋势。

1. 银行"问题"是否会导致汇率危机?

许多不看好人民币的观点特别强调银行不良资产规模太大,这有引发系统性银行问题的可能。

我们先不说这个假设是否靠谱,但即便果真如此,银行危机与汇率贬值也并非简单的因果关系。

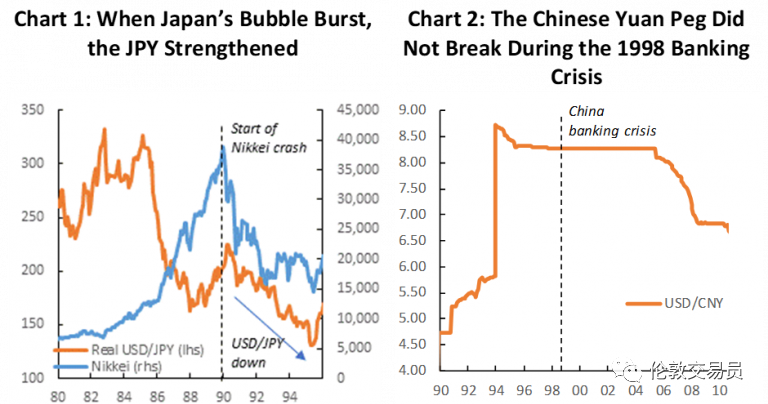

受危机打击的国家汇率走强的例子比比皆是,以日本为例--

日本在20世纪80年代末股市泡沫破裂后,日元在随后几年里升值了50%

(图1)

。

图1

[左] &

图2

[右]

回顾20世纪70年代末以来100多个国家的银行危机,只有不到一半的国家出现了货币危机,而且大多数国家都是小国,如厄瓜多尔、坦桑尼亚和也门。在遭受银行货币危机的较大国家中,如瑞典(1991-1993年)、韩国(1997年) 和土耳其(2000-2001年),

其主要由于固定汇率的崩溃。

今天,中国并没有实行固定汇率制度

(虽然美方政府经常找茬不承认),而是实行有管理的浮动汇率制,这可以减轻任何可能导致汇率大幅波动的压力。而且值得注意的是,中国在1998年遭遇银行危机时,实行的是盯住美元的固定汇率制,但这在当时也没有崩溃

(图2)

。

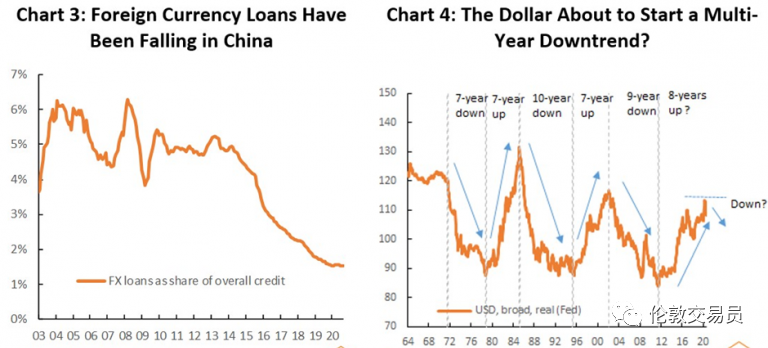

除了固定汇率,银行和货币危机的一个共同导火索是居民普遍背负着美元贷款,但中国并非如此。

虽然中国的外币贷款一度大幅增加,但近年来外币贷款在总信贷中的份额稳步下降(估计近期还有一大波地产/城投将利用汇率上涨偿还其美元债,还将进一步拉低这个数字),目前在未偿还贷款中的所占比例已不到2%

(图3)

。

与此同时,中国庞大的外汇储备也是坚强的定心丸,超过3万亿美元的外汇储备占到了中国GDP的20%,是外币贷款的8倍。

图3

[左] &

图4

[右]

2. 美元进入下行周期

比危机论更重要的是,美元已经接近多年高点,很可能正开启一轮长达数年的熊市

(图4)

,参见前文《

如何迎接美元熊市?

》《

如何交易美国大选?

》。

过去几年,

高增长、高收益率

(

债

&

股

)

、海外资金回流

这几大因素共同助推着美元的强势。

但往后看,这些因素都将难以为继,

美国财政、贸易双赤字飙升,美联储长期低利率等结构性因素注定会将美元推入熊市。

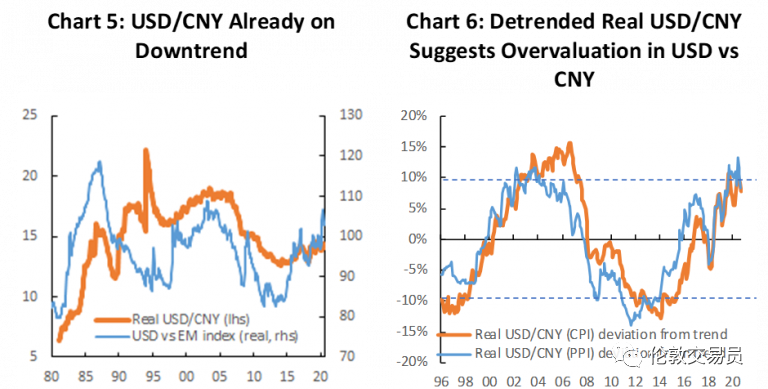

人民币是贸易加权美元指数中权重最大的币种之一,

任何美元走弱的趋势都将反映在人民币走强上。

在过去十五年,美元/人民币的实际汇率其实一直处于下降周期,但远未达到20世纪80年代的低点(图5)。

注: 自加入WTO以来,中国的经济结构已经发生了翻天覆地的变化,图5这个理论框架也存在争议。

图5

[左] &

图6

[右]

上图6的参照性可能更为直观。