据报道,为了降低偿债压力,力特将售标南科厂,标售底价预估40.5亿台币(折合约9.40亿人民币)。

南科厂成为力特财务支出大宗,每年必须与债权银行进行债务协商,每年平均还款3-4亿元(折合约6975-9300万人民币)。

尽管南科厂部份厂房已经出租出去,但租金收入不敷利息费用,为降低业外费用,力特拟处分南科厂、平镇等地资产。

此外,力特偏光片本业朝向车载、工控等利基型发展,相关利基型产品比重已达5成,TV、监视器等消费性产品比重约4成。

力特光电成立时间最早,1998年在台湾桃园成立,2002年在台湾交易所上市。

98年力特光电成立初期即透过与日本株式会社Sanritz的技术合作与策略联盟,充分掌握Sanritz偏光板的生产技术,在短短1年时间完成技术转移并实现量产。

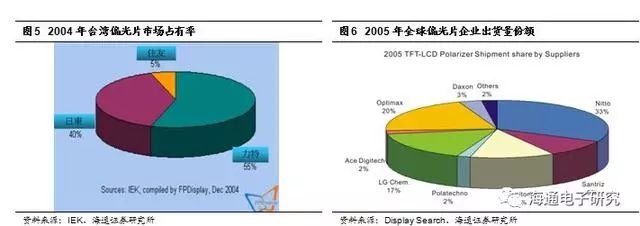

同时,仅仅花了4年的时间,力特光电在2002年便成为台湾第一、全球第二的偏光片供应商。

而后,力特光电借力台湾面板产业的高速发展,营收规模迅速壮大,在台湾市场的占有率也持续上升。

但2007年后,面板厂逐渐扶持自身偏光片厂,明基材料、奇美材料崛起,同时力特光电面临巨大的价格波动以及激烈的市场竞争,为保盈利逐步避开大尺寸竞争红海并转移至工控、车载等利基市场。

1998~2006年是力特光电由崛起到鼎盛的时期,受益台湾面板行业崛起,公司高速成长。

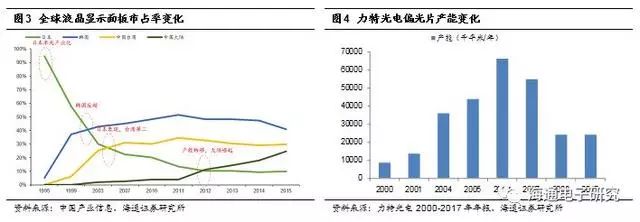

2000年以来,台湾以奇美、友达、中华映管等为代表面板厂迅速崛起,台湾面板行业市占率由2000年起步阶段迅速上升至2005年的全球占比30%左右,为上游偏光片行业带来了巨大的成长机遇。

台湾面板起步阶段,偏光片主要由日东、住友等日本本土厂商或其在台湾的设厂供应,此后,台湾面板产业腾飞,力特抓住机遇持续扩产,同时也实现在台湾本土市场对日东、住友等的替代,2004年力特光电在台湾偏光片市场占据了56%的份额,超越日东、住友之和。

这一时期,力特加速扩产,产能由2000年的860万平方米扩充至2006年的6600万平方米(位居全球第二),营业收入也由2000年的13亿台币增长至2006年的213亿台币,CAGR+59%。

2005、2006年附近,力特发展至巅峰时期,年产能扩充至5000平米以上,无论是产能还是出货市占率,均位居全球第二、台湾第一。

面板厂转单in house厂商,公司苦于没有“富爸爸”陷入衰退泥潭,举债扩张过猛进一步“陷入泥潭”。

2007至今,台系面板厂逐渐将偏光片转单至in house厂商,公司持续丢单。

面板行业具有典型的“液晶周期”:

新需求导致产能扩充——>供给过剩——>价格下降、盈利恶化——>产能收缩——>价格企稳、盈利改善——>投资加剧。

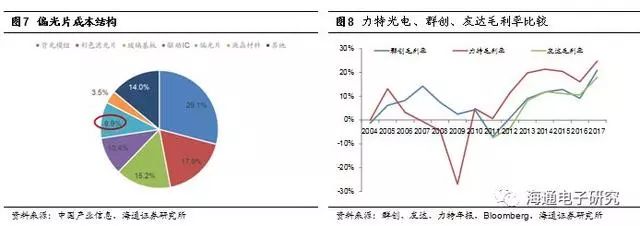

而偏光片占据LCD材料成本的10%左右,当面板行业景气度低迷时偏光片自然成为厂商成本控制的重点。

从图8也能看出,我们选择台湾面板前两大巨头群创和友达,力特毛利率与两者毛利率整体趋势非常接近,也能说明偏光片企业盈利受下游面板企业盈利影响较大。

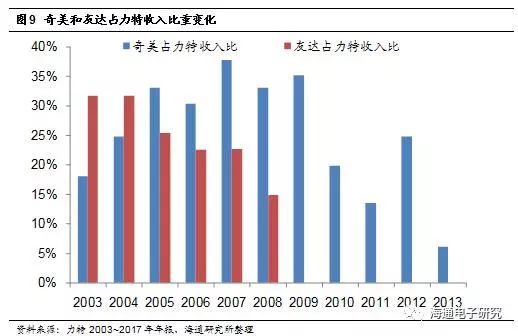

台湾的面板大厂奇美(群创)和友达自2007年开始,慢慢扶持自身的偏光片材料企业奇美材料和友达材料,增加inhouse厂商供给比重。

而缺少“富爸爸”的力特光电,慢慢被奇美和友达排挤出局。

我们梳理力特历年销货客户结构的变化,明显的看到奇美、友达都从高点的30%以上份额下降至不足5%,而明基材料、奇美材料则在这一时期迅速成长,持续承接来自“富爸爸”面板厂的转单。

除了客观层面下游转单因素之外,力特自身扩张过猛、举债过高也是命运转折的重要因素。

其中,较为经典的挫折是2005年时任力特董事长赖大王在未与奇美签约之下,便向银行借款 150 亿元巨款,在南科建置新厂,打算就近供货给奇美在南科的面板厂,计划拿下更多订单。

但后来奇美不仅没有如赖大王预料增加更多订单,反而还大挖力特光电墙脚,设立偏光板厂奇美材,让力特光电的南科厂投资血本无归。

至此,力特光电元气大伤,董事长也更换为赖大王的老师赵寄蓉。

但没多久后,恰逢2007年金融危机,力特光电经营上更加受挫。

力特也成为金融危机期间台湾第一家申请债务协商的上市公司。

中大尺寸领域持续收缩,全方位转型利基市场谋求获利,经营策略渐趋保守

逐步收缩产能、调整客户结构、转型利基市场以图获利。

力特自身也意识到前期被大客户友达、奇美“牵制”太大,且in house趋势下继续抱紧两大面板厂会使其陷入逐渐被边缘化的处境,因此持续寻求客户结构、产能、产品方面的策略调整以维持获利能力。

产能方面,结合我们在图4所示,力特逐渐从高点的6000万平米/年以上产能收窄至2400万平米/产能,退出全球一线偏光片供应商。

另外,公司也大幅度缩减人事,从高峰时期的4000多人缩减至600多人,控制费用。

客户结构方面,初期奇美、友达占据了力特收入的60~70%比重,经过下游持续多元化,当前力特订单客户40多家(大陆、台湾、日本客户约分别占比70%、20%、10%),前三大客户收入贡献已不超过30%。

产品结构方面,力特逐渐策略性降低竞争较为激烈的中大尺寸偏光片领域,TV和Monitor偏光片在2013年约占据公司营收的7成,到2017年已经下降至不到3成,车载用的偏光片比重已上升至25%左右。

展望后续,力特董事长赵寄蓉表示仍将积极转型,聚焦车载偏光片等特规应用市场以及中小尺寸手机、平板应用、保护贴、工控等利基型产品,希望避开大尺寸面板红海市场。