全面缺货!存储器、无源器件、晶圆…… 整个电子半导体产业的这种缺货、涨价行情已持续一年有余。

缺货究竟到了什么程度?为什么会这样?还要持续多长时间?我们来探究一下吧。

首先,

为您梳理一下近期芯片和元器件的行情,看看哪些缺货,哪些涨价,希望对您的采购有所帮助。

1、 AVX的钽电容

,今年会缺,AVX工厂出现过罢工,产能受限,另一工厂产能也上不去,ROHM的产能都被汽车booking了。MnO2钽电容正在涨。手上有订单、有货的应该可以像存储器一样大赚。虽然MLCC和polymer能替代,但一些高容产品还是会考虑成本原因,继续使用Mno2钽电容。

2、 MAX1324ECM+

-- MAXIM公司,现货紧缺,订货交期18周,参考价在20USD以上。

3、 ADUM1310ARWZ-RL

– ADI公司,很缺,国内现货报价5RMB,出货很快,国内现货前一天报价,客户下单第二天确认已经没货了。

4、 LMZ21701SILT

– TI公司,目前很缺,订货交期10周左右。

5、 TB6562AFG(O,8,EL)

– TOSHIBA公司,代理有5K现货,批号2014+有点老,价格US$0.80左右,另外TOSHIBA的内存料,因为原厂交期很差,代理还是不能支持订货。

6、 CSD16340Q3

– TI公司,国内现货渠道大量现货,老批号2013+,价格2.3RMB。

7、 XC6221A332MR

– TOREX公司,该产品国内3~4家代理价格都差不多,基本都在US$0.045-0.05之间,大部分都有一些现货,订货交期4~6周。

8、 IRF6635TRPBF

– IR公司,SPQ: 4800pcs/reel 停产料,LOUIS YEN有2包,价格在US$0.67。

9、 T835-600B-TR

– STM公司,该产品与NXP/WEEN的BT137-600,118/127是通用的,FUTURE有235K现货,价格0.272USD没有优势;韩国现货上有25K,价格0.19USD。

10、 FR78L18

-- FIRST SILICON公司,韩国本土一个小品牌,原厂没有库存,订货交期6周,价格在US$0.04左右。

11、 MKL03Z32VFK4

– NXP,1~2个月后才能批量,目前COST 0.6USD,价格小幅度上浮。

12、 HMC5883L

– Honeywell,已停产,价格直线上升,现在COST已到3.5USD。

13、 FT232RL COST:12.7

, 汽车电子及工控类都有用到这两颗料,市场报价在13.00~14.00之间,不缺,价格竞争激烈。

14、 FT245RL COST:14.5

, 市场报价在14.20~15.00之间,不缺,价格竞争激烈。

15、 SSM2167-1RMZ-R2 – ADI

, 现货极缺,订货:12~16周,cost:1.25USD,相对去年采购价已翻倍。

好了,先介绍这些吧,不知道对您是否有帮助。相关产品行情我们会在今后陆续放出。

下面我们从宏观层面,介绍并分析一下电子半导体市场全面缺货的现象和原因。

从2016年第二季度开始,以SSD固态硬盘为代表,包括固态硬盘、内存条、优盘甚至闪存卡在内的整个内存行业,开始缓慢涨价。进入2017年后,涨价的势头并没有停止,整个存储行业掀起了新一轮的大幅涨价潮。

2015年~2016年上半年,120G/240G的SSD价格一度降至299元/399元,而512G的SSD也有不少低至599元。不过,好景不长,自2016年下半年开始,SSD的价格出现全面上调,涨幅超过市场预期。

固态硬盘等存储产品大幅涨价的原因是供需失衡。但也有部分业内人士认为,此轮涨价背后并非完全由市场供需决定,也不排除部分NAND Flash供应商有意为之的可能。

1、增产?主要厂商似乎不这么想

目前全球范围内从事NAND闪存生产的厂商不少,但有市场定价能力的只有6家,分别是三星(Samsung)、东芝(Toshiba)、英特尔(Intel)、海力士(SK hynix)、美光(Micron)和闪迪(SanDisk),这些企业很多在中国有生产线,几乎垄断了全球大部分闪存市场。

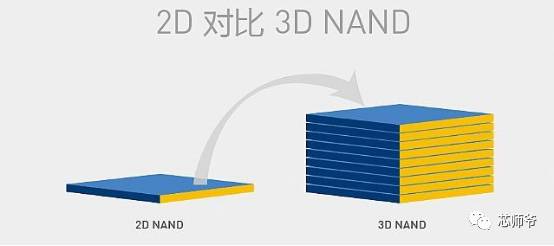

今年,三星、东芝、美光、海力士等主要的内存大厂都没有增产计划,而是进行制程转换,目的是将主要产能从2D NAND制程转向生产3D NAND。2017年,三星新工厂Fab 17和Fab 18都将投入V-NAND生产,3D技术也将向64层提升。

中国闪存市场China Flash Market预计三星V-NAND生产比重在2017年一季度可达到45%,二季度将达到50%以上,在3D NAND爆发元年将有很大的市场竞争优势。

英特尔在2016年第三季度开始试产32层3D NAND,预计2017年中期转至64层量产;而2016年美光32层3D NAND MLC版本单Die容量32GB,TLC版本容量48GB,是目前除原厂品牌之外,市场3D SSD的主要货源之一,在3D NAND技术上,美光选择了跨过48层NAND闪存,计划在2017年直接量产64层 NAND颗粒;海力士自然也不例外,2017年海力士计划提升至72层3D NAND量产,公司将在一季度推出样品,并于二季度开始小批量生产,从堆叠层数来看,已经赶上甚至反超竞争对手。

虽然各个厂商都力图提高制程,但在切换的过程中,3D NAND量产严重不足,良率过低,而2D NAND产能也在下滑,这种局面造成全年内存都面临缺货的状况,供不应求也导致内存价格一路飙升。

DRAM eXchange的数据显示,NAND闪存在2017年一季度供货依然紧张,NAND闪存芯片的平均价格在一季度上涨了20%~25%

长城证券在6月初的《电子元器件》周报的标题就是,“NAND闪存颗粒依旧供求,全球范围闪存价格持续上涨 ”。该周报认为,“要等到所有的闪存原厂在3D制程上实现了完全突破,良率获得大幅提升,几大原厂能够在同样的技术和成本体系下进行竞争,当前存储产品涨价情形可能会得到缓解。

大部分闪存原厂都是在2017年开始量产基于最新堆叠层数的3D NAND技术产品,量产的产品经过最终封装和分发到存储厂商手中,然后经由存储厂商进行产品方案的选择和最终推出到市场,可能还会经历一段时间。因此当前的涨价趋势可能还会持续半年以上。”

2、智能手机和服务器需求大增

在需求端,对于存储产品的需求越来越大,包括中国企业大量切入的智能手机市场、无人机市场,以及服务器市场。

首先是智能手机等数码产品容量的提升。

目前,智能手机、笔记本、平板电脑等设备一直向大容量迈进,苹果、三星、华为、OPPO、VIVO等品牌的手机出货量都在千万级别,也加剧了闪存颗粒的稀缺。

二是由于目前固态硬盘技术越来越成熟、稳定,固态硬盘开始大规模应用在服务器市场。

事实上,在传统的存储行业,一直存在着消费级市场和服务器级市场。一般来说,新兴的存储技术在消费级存储市场得到了充分验证,保证技术上的稳定后,服务器级市场便会开始大规模应用。

在固态硬盘技术处于2D NAND时代,服务器级市场几乎很少使用固态硬盘作为存储介质,但随着3D NAND Flash从无到有、从32层向64层堆叠,越来越多的服务器级市场开始进行产品的更新换代。

此前,Intel官方还在公开场合宣布,随着3D Xpoint的成熟,Intel将在2017年优先生产高速增长的数据中心应用的固态硬盘,而不是低成本的消费级固态硬盘。

三是新的应用需求出现,包括物联网、云计算、智能家庭和智能建筑,以及自驾车、无人机和机器人等新应用的流行,NOR Flash(非易失闪存技术)作为储存驱动程序码的储存装置被大量应用。但

在扩产有限,需求不减反增的情况下,价格势必持续上扬。

3、日韩大厂的‘默契’?

虽然市场方面认为内存大幅上涨的原因无非就是供需失衡,但也有部分业内人士对记者表示,此轮涨价背后并非完全由市场供需决定,也不排除部分NAND Flash供应商有意为之的可能——“很难说这是不是部分日韩供应商‘默契’的涨价行为。”

自去年下半年三星发生了Galaxy Note 7“爆炸门”事件以及实际掌门人受到腐败指控后,唱衰三星的声音不绝于耳。在外界看来,这些事件将导致三星的利润出现大幅下滑,但结果却出人意料。

4月27日,三星公布了2017第一季度的财报,公司取得50.55万亿韩元收入,同比增长1.5%;营业利润9.90万亿韩元,同比增长48.2%;而净利润为7.68万亿韩元,同比大涨46.3%。

事实上,

三星今年首季度利润大增得益于三星半导体业务的贡献,其半导体部门营业利润为6.31万亿韩元,同比大增139.9%;设备解决方案部门营业利润为7.59万亿韩元,同比暴涨225.8%,但IT和移动通信部门的营业利润仅为1.07万亿韩元,锐减46.8%。

一些分析师认为,

2017年的内存供应将会持续紧张,随着NAND、DRAM的继续涨价,三星的利润还将被推高。

来自韩国IBK的分析师 Lee Seung-woo曾表示,三星今年第二季度的运营利润可达12.1万亿韩元,折合110亿美元。

可以说,

半导体业务将为三星今年的业绩立下“汗马功劳”,正因如此,三星也在积极巩固其在NAND Flash市场的竞争优势。三星电子于6月15日宣布已经开始大量生产64层256Gb V- NAND,被称为第四代VNAND。

三星目前V-NAND占整体NAND Flash产能的70%以上,随着64层V-NAND(3D垂直闪存)进入量产,V-NAND产能比重将更高,并不断扩大在服务器、PC和移动设备等领域的应用。

针对外界认为部分日韩供应商“默契”涨价的观点,《每日经济新闻》记者联系了三星方面,不过截至发稿,尚未获得回应。

上述三星固态硬盘旗舰店的门店负责人表示,三星Fab 18工厂已经在6月份投入生产64层V-NAND,三星还计划基于64层V-NAND在第三季度推出UFS3.0新品,以及推出M.2和2.5英寸规格形态的SSD产品。

与48层256Gb V-NAND相比,新的64层256Gb V-NAND将提高30%以上的生产效率。此外,64层V-NAND是2.5V输入电压,与使用48层VNAND的3.3V相比,能量效率提高了约30%。

产业观察家洪仕斌认为,闪存颗粒的核心优势并不掌握在中国企业手中,而国际大厂的垄断也会导致“坐地起价”。

其中,三星必须在核心部件中找出盈利空间来弥补其在智能手机、彩电等领域的营收下滑。

4、智能手机跟涨

固态硬盘等存储元器件的涨价就像一把“双刃剑”。

一方面,

在消费端,对于智能手机、笔记本电脑等下游企业来说,这意味着成本面的明显增加,相关企业都希望通过涨价来转嫁成本。最终,这些都会由消费者来买单。

另一方面,

在这轮涨价潮中,生产内存的企业首先成了大赢家。其中,兆易创新(603986,SH)等企业的业绩就十分亮眼。根据今年一季报,兆易创新实现营业收入4.52亿元,同比增长46.61%;归属于母公司所有者的净利润为6948.9万元,同比增长94.20%。

对于闪存、SSD等必要元器件的涨价,下游企业能够选择的方法只有涨价或者自己消化成本。

事实上,

从今年上半年开始,一方面除了苹果之外,中国的智能手机企业已经开始了一波涨价潮,虽然涨价幅度仅在50元~100元,但由于智能手机的出货量巨大,对于生产企业来说还是能产生很大一块的业绩补偿。

另一方面,

华为等企业纷纷推出了高端智能手机,以弥补存储元器件涨价等因素产生的损失。

对于存储元器件的另一个传统大户电脑生产企业来说,在充分竞争的红海中,联想、华硕去年的业绩并不好,元器件的不断涨价更是吞噬了他们的利润。

今年以来,联想、戴尔等品牌的高管在不同场合均表示,

元器件的短缺和涨价将逼迫企业涨价

,但在这样一个红海市场中,

任何企业轻易涨价的结果都可能是失去市场,以至于大部分电脑企业还是选择了自己消化涨价成本。

5、存储器供应商受益

存储元器件涨价意味着Flash原厂三星、海力士、美光以及国内的兆易创新等内存生产厂商营收和利润进一步增加,相关半导体概念股也受到市场极大关注。

对于国际大厂而言

,无论是三星、海力士还是东芝、美光等都从此轮NAND闪存、DRAM内存涨价中受益颇多。其中,美光的财报已经实现了扭亏为盈。根据今年3月美光发布的2017财年第二季度财报显示,公司当季实现营收46.5亿美元,同比暴涨58%。

在强劲营收的推动下

,

美光当季度盈利情况也大为改善,毛利率从第一季度的25.5%提升到36.7%;净利润达到了8.94亿美元,而第一季度只有1.8亿美元,去年同期则净亏损9700万美元。

值得注意的是,

美光第二季度业绩强劲增长的动力在于,公司DRAM平均售价涨了21%,而NAND的销量也提升了18%。

(1)、兆易创新的崛起

纵观国内市场,兆易创新等企业的财报业绩也十分亮眼。根据兆易创新此前发布的2016年报,公司实现营业收入为14.89亿元,较上年同期增长25.25%;归属于母公司所有者的净利润为1.76亿元,较上年同期增长11.82%。

今年一季度,兆易创新的营收和利润增幅均超出市场预期。根据一季度报告显示,公司实现营业收入4.52亿元,同比增长46.61%;归属于母公司所有者的净利润为6948.9万元,同比增长94.20%。

在NOR Flash方面,由于三星、美光等全球闪存芯片巨头逐步淡出NOR Flash芯片市场,这为中国芯片设计企业带来了历史性的发展机遇。兆易创新抓住发展机遇,全球市占率从2012年的3%提升到2015年的7%,成为本土最大的NOR Flash芯片设计企业。

“NOR Flash在手机等新行业的应用,令市场规模得以扩大。由于国际巨头纷纷退出中低端NOR Flash市场,公司充分受益于NOR Flash市场本轮涨价潮。”兆易公司高管介绍。

以NOR闪存业务为基础,兆易创新积极向NAND闪存及基于ARM内核的32位微控制器芯片等蓝海领域扩张。NAND Flash市场虽然处于三星、东芝、海力士、美光四寡头垄断阶段,但公司通过差异化竞争,在串行NAND Flash以及小容量并行NAND、MCP等产品领域取得一定市场份额。

招商证券分析师认为,兆易创新将长期受益于国家对半导体产业的扶持和产业向中国内地市场转移的趋势。

制程升级和产品成本下降,推动公司毛利率持续提升,将巩固公司NOR Flash的优势,并增添NAND和MCU等新成长点。

(2)、力晶欲重启NOR产能

力晶科技昨天宣布,一旦转投资公司合肥晶合的12吋晶圆厂下半年完工量产,将逐步把在台湾的LCD驱动IC转至合肥生产,腾出的产能可支持客户产出NOR Flash。

NOR Flash终端强劲需求,已有内存设计厂商与力晶展开NOR Flash代工的前置合作,以期尽速切入市场、掌握商机,除可增强内存代工业务战力,同时提升获利空间。

力晶集团执行长黄崇仁表示,重启NOR Flash生产,主要是因应国际大厂停产导致NOR Flash供不应求,为响应客户强劲需求而重启生产,搭配既有DRAM、NAND Flash业务,成为全方位内存晶圆代工大厂。

力晶转型为晶圆代工厂前,曾先后投入NOR、NAND Flash领域,但考虑产能限制与市场规模,多年前停止NOR Flash制造。 目前代工业务涵盖LCD驱动芯片、CIS影像传感芯片、电源管理芯片等逻辑产品,以及DRAM、NAND Flash等内存产品。

黄崇仁说,国际大厂相继退出NOR Flash,导致市场供不应求,今年力晶面临愈来愈多客户反映,希望提供NOR Flash晶圆代工服务,由于力晶产能已经挤爆,因此颇为头痛。

黄崇仁指出,去年在安徽合肥市合资兴建的12寸晶圆厂,预定今年下半年试产,可逐步支持力晶LCD驱动芯片等逻辑产品客户的产能需求,因此力晶决定在台湾厂区重启NOR Flash生产线,进一步增强内存代工业务的整合战力,并协助客户开拓市场。

黄崇仁强调,力晶的12吋晶圆厂具备NOR Flash量产经验,可快速完成相关产销准备作业。

他分析,

全球内存产业包括DRAM、NAND Flash都供不应求,缺货短期仍难化解,力晶在两岸产能的布局,可提供客户更有效的支持,也将进一步强化力晶的营运稳定与获利空间。

(3)、多家存储厂商利好

而台资企业华邦电2017年1月至5月的合并营收为178.61亿新台币,较去年同期增加4.68%,其中,5月的营收为37.98亿新台币,较去年同期增长9.96%。公司董事长焦佑钧表示,目前NOR Flash供应缺口大,缺口可能到明年年中,华邦电将以NOR Flash产能为主,希望一年内能把缺口补起来,满足市场需求。

无独有偶,另一家台资企业旺宏电子受惠于NOR Flash缺货带动的涨价,公司2017年1月至5月合并营收为107.49亿新台币,较2016年同期增加25.5%,其中5月的营收为20.91亿新台币,较2016年同期增长20.2%。

集邦咨询半导体研究中心研究协理吴雅婷曾表示,

DRAM寡头供应格局短期内不会变化,而且大厂皆无新增产能,DRAM价格仍维持高位,3D NAND Flash新增产能要到2018年下半年释放。

只有等到技术转换导致的产量缺口被弥补后,其价格趋势才可能变化。

在过去10年里,硅晶圆产能都是处于供过于求状态,如今硅晶圆不止成为半导体产业的关键物资,同时也是让产业人面临的一个问题是“缺货”,直接影响到半导体厂生产线运作。

尤其是12吋规格硅晶圆,包括晶圆代工、DRAM、NAND Flash及NOR Flash厂等各方人马抢翻天。

近期传出日本Sumco出手砍单,率先砍掉我国半导体厂商武汉新芯的硅晶圆供应量,武汉新芯只好加价向其他供应商找货源。

环球晶圆表示,

半导体市场景气持续成长,环球晶圆3~12吋全球海内外各厂的产能稼动率持续满载,订单已到明年。

展望未来,全球半导体市场热络,各尺寸硅晶圆供给吃紧状况将持续,环球晶圆今年的营收表现,可望成长亮眼,并再创历史新高,并购综效大幅超越预期。

去年,环球晶圆成功完成两项海外半导体事业并购后,已成为全球第三大半导体硅晶圆供应商。目前环球晶圆已成为全球半导体等国际大厂的主力供应商之一。更多关于硅晶圆资讯请点击右边链接半导体厂开始出手抢货 硅晶圆报价 Q2大涨Q3再飙。