在今天的乐视与融创战略投资发布会上,贾跃亭表示,通过此次融资,乐视将“一次性”解决目前面临的资金危机。孙宏斌也解释了融创选择乐视的逻辑,那么,乐视在引入168亿的战略投资后真的安全了吗?

文 | 王芳洁 李亚婷 编辑 | 马吉英

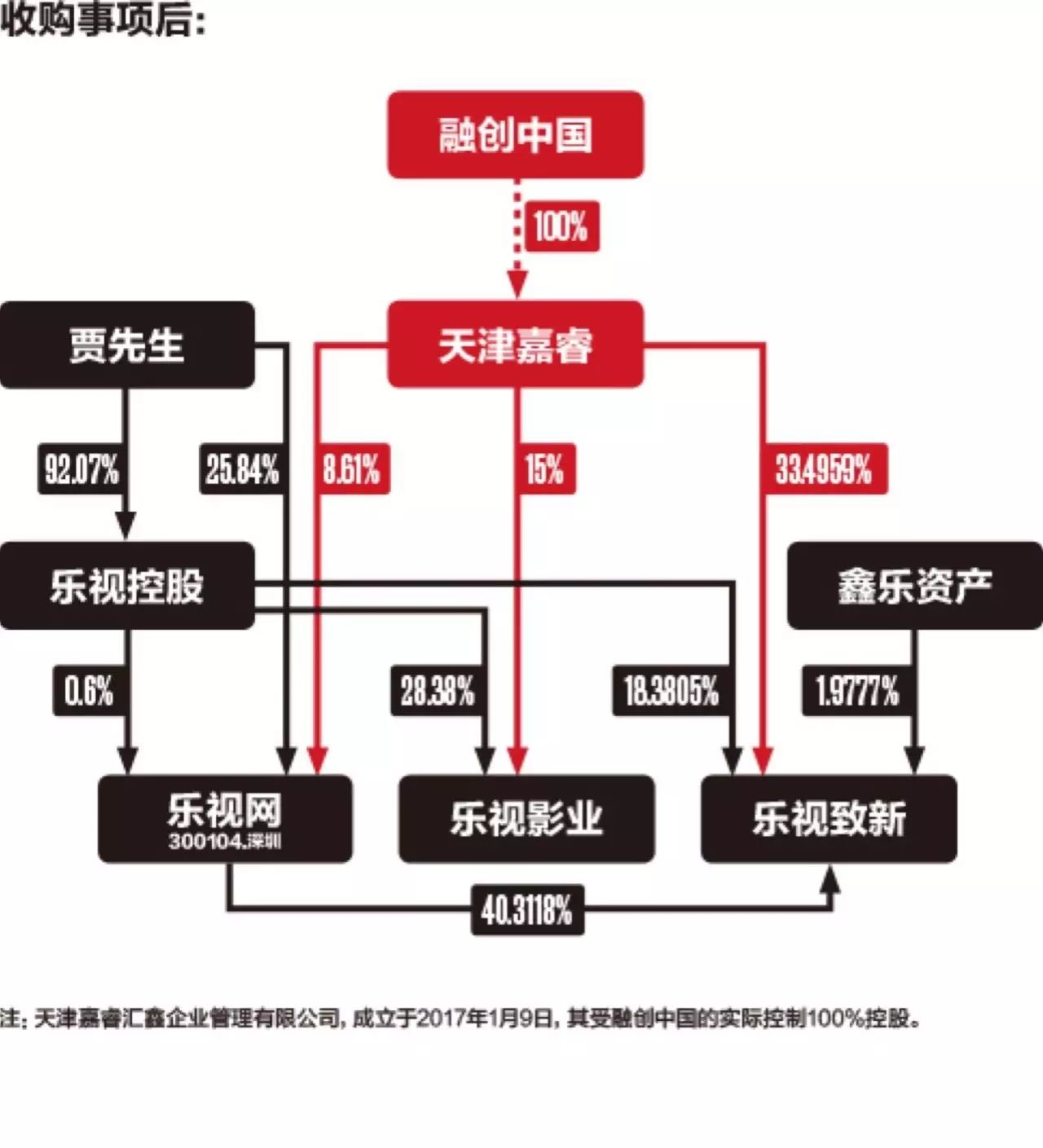

1月13日,乐视网发布最新融资消息,控股股东、实际控制人贾跃亭转让乐视网股份(涉及金额60.41亿元)、乐视致新引入战略投资者(通过股转让和增资扩股方式,涉及金额79.5亿元)、乐视控股转让乐视影业股权(涉及金额10.5亿元)三个部分,总共约为150.41亿元。交易完成后,融创中国将成为乐视体系中上市板块乐视网的第二大股东,同时成为乐视超级电视和影业板块的重要股东。此外,在本次交易推进过程中,乐视致新向其他投资人股权融资18.3亿元。

1月15日下午,贾跃亭及融创中国董事会主席孙宏斌接受媒体采访。在采访中,贾跃亭表示,通过此次融资,乐视将“一次性”解决目前面临的资金危机,并且认为这是乐视“第一次引入战略投资者”,真正的二股东将会帮助乐视走上规范化管理的企业治理方向。

1月15日下午,贾跃亭及融创中国董事会主席孙宏斌接受媒体采访。在采访中,贾跃亭表示,通过此次融资,乐视将“一次性”解决目前面临的资金危机,并且认为这是乐视“第一次引入战略投资者”,真正的二股东将会帮助乐视走上规范化管理的企业治理方向。

在采访中,贾跃亭表示双方最早一次见面是在2016年12月10日,在葛洲坝地产集团何金钢董事长牵线下,双方开始沟通,当天即从下午六点沟通到深夜十二点,此后,双方开始频繁沟通,在今年1月中旬,双方达成合作意向。孙宏斌表示“过去一个月都是在乐视上班”。

「 融创为什么选择乐视? 」

对于孙宏斌来说,乐视这样的目标,出现的可能比较突然。

2016年12月10日下午6点,经葛洲坝集团管理层介绍,孙宏斌前往乐视接洽收购世茂工三物业事项,但很快,孙表达了对乐视整体重组事项的强烈兴趣。此次洽谈持续了6个小时。此后,由孙宏斌带队,对乐视进行了为期35天的尽职调查,团队包括融创中国,乐视汽车的股东联想控股和泛海控股,以及其他外部投资、财务、法律顾问团队。

尽管孙宏斌表示,并没有完全看懂乐视,但看懂了乐视的现金流。“钱从哪里来,到哪里去,可能比老贾还清楚。”孙宏斌说。

谈到投资逻辑时,孙宏斌表示,融创一直在考虑3-5年后,融创往哪里去,“我们做哪些准备是很明确的”。首先要找增量市场,投资链家就是基于这一考虑。第二是金融平台,也是融创要探索的方向,融创已经看了无数金融机构。第三是资源型行业,2016年以来融创已经看了很多矿。

还有一部分是消费升级,大娱乐大健康。而最初跟乐视接触,孙宏斌就是将乐视作为一个娱乐平台来看待。随着了解加深,孙宏斌的逻辑变成“一次性解决乐视钱的问题”。当然,不包括乐视汽车的资金问题。孙宏斌认为汽车是另外一个故事,他还没来得及了解。

此次投资只是针对除乐视汽车以外的乐视生态,包括上市公司体系和非上市公司体系。在谈到对贾跃亭的支持时,孙宏斌表示会“全力以赴的支持老贾”,但是会帮助乐视进行规范化管理。

如孙所言,他最看重的是贾跃亭个人,这是一个当代极具企业家精神的人,而自己也是一个具有企业家精神的人。

而贾跃亭认为孙是一个极性情的人,所以一方面要为乐视提供最充足的资金,一方面并没有对乐视要求什么业绩承诺。

在融创发布的公告中,提到在交易完成30日内,嘉睿汇鑫有权提名一名非独立董事及一名独立董事,加入乐视网的董事会,并且有权提名一名财务经理。在对乐视影业的投资中,嘉睿汇鑫将有权提名一名董事加入乐视影业董事会,并且有权委派一名财务经理。同样在乐视致新的投资中,嘉睿汇鑫有权提名一名董事加入乐视致新的董事会,并且委派一名财务经理。

乐视网方面披露的战略意义有3点,其中涉及融创中国的主要为,双方将在智能硬件、“互联网+房地产”等领域展开全面合作,进一步完善社区服务平台并推进智能化发展,增加获取家庭用户入口的渠道,拓宽消费地产和产业地产领域;将乐视的生态和技术融入房地产业务,共同研究以用户体验为中心、以用户持续经营为导向的“互联网生态地产”模式等。

「 梦想合伙人?狂人? 」

和贾跃亭在TMT圈子一样,孙宏斌在地产圈素有狂人之称。早在2000年初的顺驰时期,便将资金利用率推到了极致,在很短的时间内对行业老大形成逼宫之势。但这种“三个盖子十口锅”的经营方式最终导致了顺驰的崩盘。自2007年将顺驰低价出售给路劲基建后,另起融创中国炉灶的孙宏斌,曾一度非常看重财务的稳健性,并有意识的保持不快的发展速度。不知是否个性使然,近两年,融创中国明显提速。2016年,融创中国未经审核的营运数据显示,该公司的合同销售额为1553.1亿元,权益销售额为1069.8亿元。根据克尔瑞的2016年全国房地产企业销售额排行榜,融创中国位列第七名。

曾经,顺驰因为资金链问题成为其他企业的猎取目标,今天,东山再起的孙宏斌,也开始有意识的猎取面临同样问题的目标。

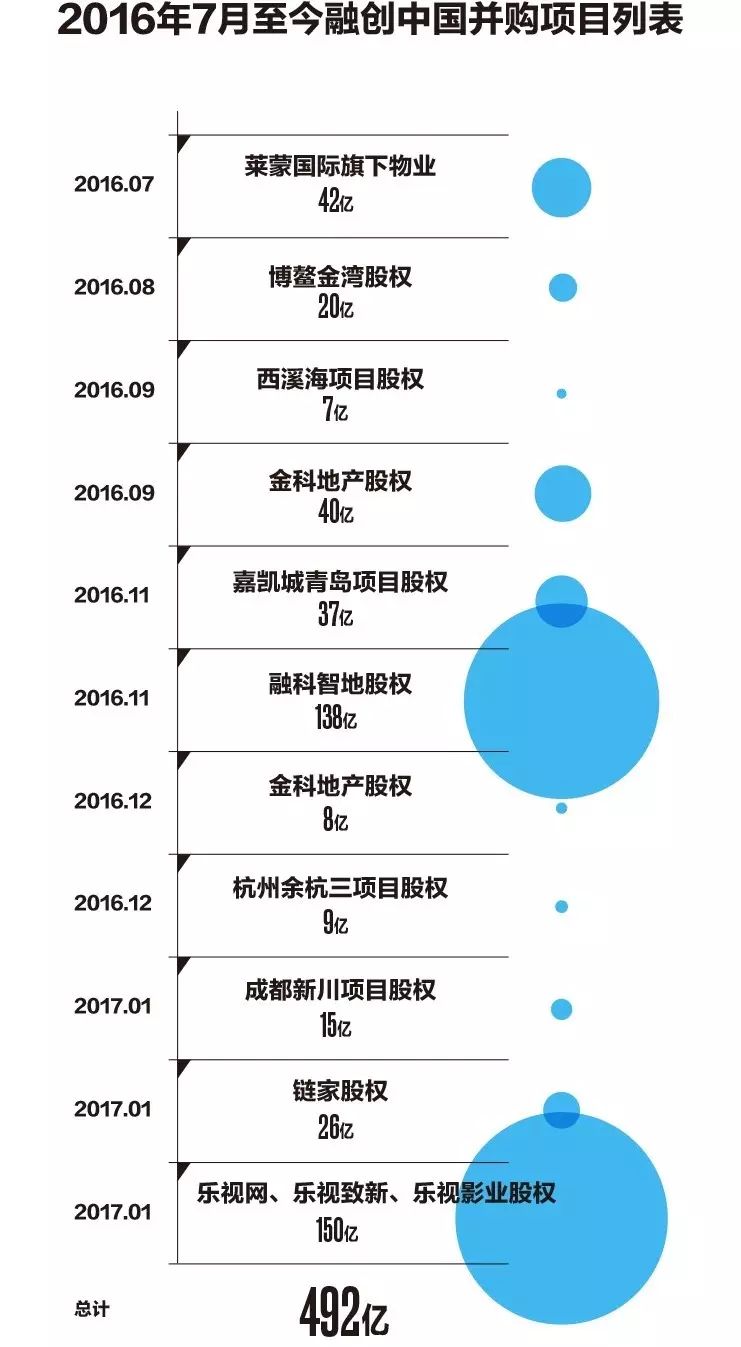

过去几年,融创中国曾多次发起对同业的收购,包括绿城中国、佳兆业等,很遗憾均以失败告终。显然,贾跃亭那句”永远dream on,永远all in”,也适用于孙宏斌。,仅2016年7月至今,短短半年,融创中国便发起了数笔资产收购。

短短半年内,该公司在并购上花费的资金大约为492亿元,这一方面让人惊叹孙宏斌的魄力,一方面又不免令人担心融创中国的步伐,是不是走的太快了。

根据融创中国的公告,最近6个半月以来,该公司还提前赎回了一笔2018年到期的美元优先票据,共花费22亿元。加上上述并购资金,融创中国可监测到的支出近514亿元。这还不包括公司包括从公开市场买地在内的经营性支出,以及到期债务的偿还。

值得注意的是,除“并购之王”外,孙宏斌在2016年还赢得了“地王收购机”的名声。,根据腾讯财经的不完全统计,2016年1~9月,融创中国在全国土地招拍挂市场已经拿地42宗,共花费近633亿元。鉴于土地招拍挂制度规定,上述资金应由公司的自有资金支付。当然,孙宏斌认为,自去年下半年开始,公开市场的土地价格已经非常贵了,融创中国也很少在公开市场拿地了。

另外,根据融创中国2016年的半年报,截至6月30日,该公司不包括客户预付款在内的流动负债共644亿元,其中短期及一年内到期的借贷余额为246亿元。

当然,融创中国在2016年有一个强劲的业务表现,这让公司的可支配资金有一个比较大的想象空间。当年下半年,公司未经审核的权益销售额为687亿元。此外,融创中国还于当年下半年,发行了共40亿元的人民币债券,同时孙宏斌还增持了货值28亿港元的融创中国股权。根据融创中国执行总裁汪孟德介绍,截止去年年底,融创中国账面上还有600亿现金。另外,孙宏斌介绍,2017年公司的房地产销售业绩将有一个非常大的跨度。

在投资链家和乐视之前,彼时融创中国的思路还在于,通过并购来获取土地资源。2015年,融创中国通过对中渝置地、西安天朗、江苏四方、武汉美联以及烟台海基置业的项目并购,将业务扩张到成都、济南、西安、南京、武汉及海南万宁等二线城市。实际上,这种操作思路与很多大型企业不谋而合,易居企业集团CEO丁祖昱曾就并购趋势表示,通过招拍挂拿地,企业必须一次性付款,而并购获取土地是可以用杠杆的。

自投资链家开始,融创中国将目标转移到了地产开发之外。当然从事房地产经纪业务的链家,与融创中国的主营业务具有强关联性。孙宏斌介绍,去年,全国房地产销售总额大概11.5万亿,未来多年整个市场都将保持这个规模。在这样一个没有增长空间的市场里,未来5~10年,领先的房地产企业将通过侵蚀小公司份额来获得大发展。但在这个阶段过去之后,所有大的地产公司都要想好发展在哪里。实际上,融创近两年都在看其他行业,包括金融、资源型行业等。

「 乐视安全了吗? 」

在乐视发布的公告中,提到本次交易战略投资者及其他投资人将投资合计超过168亿元,其中上市公司及其控股子公司合计将获得资金约71亿元,其余资金将全部投入乐视生态体系,助力乐视生态各项业务发展。

在回复剩余的97亿元的使用情况时,贾跃亭表示,全部投入到乐视的非上市公司体系中,包括全球化、手机等子生态中。

在这次融创中国对乐视的投资中,在乐视网、乐视致新和乐视影业中,嘉睿汇鑫(天津嘉睿汇鑫企业管理有限公司,成立于 2017 年1月9日,其受融创中国的实际控制)的占股分别为:8.61%、33.5%和15%。嘉睿汇鑫为乐视网二股东,乐视致新的二股东以及乐视影业的二股东。同时,三者还成为融创中国的联营公司。

所谓联营公司,是指两个或以上公司共同掌控的公司。根据公认的会计准则,若A公司对B公司的经营管理有重大影响,但未达到有效控制的程度,B公司即是A公司的联营公司。对联营公司的持股通常在20%~50%之间。但在此次交易中,除了嘉睿汇鑫占股乐视致新33.5%以外,对乐视网和乐视影业的占股均为超过20%。孙宏斌表示,投资之后并不会干涉贾跃亭对乐视的管理,但是会参与到董事会中,主要精力还是会放在融创中国层面。

对于对乐视的掌控权,乐视在去年年底接受《中国企业家》的独家专访时,曾表示“乐视永远不会失去对团队的控制权,否则就不是乐视了。”但目前来看,贾跃亭虽然仍然是乐视网的绝对控股人,但需要降低其质押的比例,在此次融资之前,贾持有乐视网股票约为6.8亿股,仅在2015年10月26日,贾跃亭的最后一笔质押中,股票质押就高达5亿股,截止目前,这笔股票仍然处于质押状态。如果不尽快降低股票质押的比例,将会影响到贾跃亭在乐视网的实际控制权。

在此次融资中,除了乐视网估值变化不大以外,乐视影业和乐视致新的估值均出现明显缩水。去年5月6日,乐视网发布公告称,将将以不超过98亿元的交易总额购买乐视影业100%股权,但在此次融资过程中,乐视影业的估值仅为70亿元人民币。

乐视影业CEO张昭在接受采访时表示“70亿”的估值是根据乐视影业C轮融资计算的,在2017年12月31日前,乐视影业将会注入到上市公司乐视网中。贾跃亭认为乐视影业的估值应该在“300亿以上”,而不是只有之前的“98亿”,在第二阶段,乐视影业要开始做内容和产品层面上的融合,

在去年年底,乐视致新总裁梁军接受媒体采访时表示,乐视致新的投前估值已达到300亿元,但在此次投资中,乐视致新的估值约为237亿元。

此次交易的150个亿,乐视获得了难能可贵的雪中之炭,而融创中国得到的只是锦上之花。驰骋商海数十年,孙宏斌吃过亏,摔过跤。投资乐视,除了嫁接了互联网生态的地产模式,他思考的一定更多,他要的可能是一头苏醒的大象,也可能还有别的。