点击上图查看扑克财经年中巨献,抢名额与大咖共聚晚餐哦!

文 | 周金涛

来源 | 中信建投证券

编辑 | 扑克投资家,转载请注明出处

扑克导读:

斯人已去,思想却长流。

在翻阅周金涛博士过去的文章时,常常惊叹于一些绝妙的预见性。

2011年以来,全球的大宗商品价格经历了5年的下跌,特别是2014年之后,大宗商品经历了数次暴跌的过程,大宗商品价格的暴跌极大的改变了原有的世界秩序,主导国美国和追赶国中国都在商品价格暴跌中获益,而资源国却走向了崩溃的边缘,商品价格已经成为当今世界利益分配的核心问题。

按照周金涛博士的观点,从康波周期来看,显然2016年大宗商品的回暖只是商品熊市的一个不可持续的反弹。

从产能周期来看,目前处于15-20年产能周期下降期的中段,产能周期中的价格下降将在下降6-8年之后到达低点,随后进入价格的横盘震荡。截止2015年,价格已经下降5年,如果以以往规律推测,价格低点在2018-2019年之间。

就是说,在即将到来的2018到2019年,全球经济将迎来一波猛烈的大熊市!

请注意,现在已经不再是周金涛博士当时预测的大反弹之年2016,我们已经默默在2017年里度过了半年,开始逼近2018年。

2018年到2019年,将是地产周期、投资周期、库存周期共振低点!在康波理论中这是万劫不复之点,2019年就是最坏的时刻。

同时,2019年是巳亥猪年,周金涛博士在交流中曾谈到过,在研究了经济周期理论之后,他发现经济周期理论实际上是研究太阳黑子,实际上就是在研究太阳的轮回,因为人类经济根本循环的周期和太阳黑子周期是一致的。

比如说人类周期循环最长的康德拉季耶夫周期55年到60年,对应的就是太阳黑子的吉村循环55年一次,然后房地产周期,库兹涅茨周期18到22年,对应的就是太阳黑子海尔循环。中周期朱格拉周期对应的就是施瓦贝循环,库存周期对应的就是厄尔尼诺循环。

所以他反复强调巳亥猪年让有兴趣的人去看《易经》,看巳亥猪年隐含着什么样的密码。

周末,再奉上当时周金涛博士的经典分析框架,希望能对大家看待整个市场有更多的收获。

一、第五次康波中的大宗商品熊市

关于在四周期嵌套模型下对大宗商品周期的研究,我们从2006年开始就一直在进行,2006年我们发表了《色即是空》,用康德拉季耶夫周期及其嵌套理论解释当时的大宗商品牛市。2008年我们发表了《走向成熟》,指出康波冲击最剧烈的阶段已经过去,中国经济将出现V字反转。随后发表了《资源约束、信用膨胀与美元币值-长波中的增长与通胀》,对康波第一次进行了系统性的论述,解释了康波中的商品价格现象。

2009年之后,我们一直把精力集中于房地产周期和库存周期研究。解释了中国库存周期的发生机制问题,并对中国库存周期的多个高低点进行了预测和检验。2011对第五次康波衰退是一个重要关口,本次康波商品牛市的第二个头部在2011年二季度出现。2014年下半年之后,我们判断伴随着美元指数的上行,大宗商品的暴跌,世界经济可能进入康波衰退二次冲击的阶段,世界经济将出现动荡加剧的景象。(《康波衰退二次冲击正在靠近》,2014年10月)

1.1、康波周期中的大宗商品价格波动

康德拉季耶夫周期理论是世界商品价格的根本决定力量,这一点我们在《康波中的价格波动》中已经详细论述。目前受到比较广泛认可的康波划分方法是荷兰经济学家雅各布·范杜因的划分。在他的划分中列出了有资本主义世界以来前四次康波的四阶段划分,以及标志性的技术创新。从表1中可以看出,第五次康波自1982年起进入回升阶段,1991年之后进入繁荣,而根据我们对康波的理解,我们定位主导国美国繁荣的高点为康波繁荣的顶点,即2000年或2004年。2004年之后,康波进入衰退阶段,而第五波康波的标志性技术创新为信息技术。

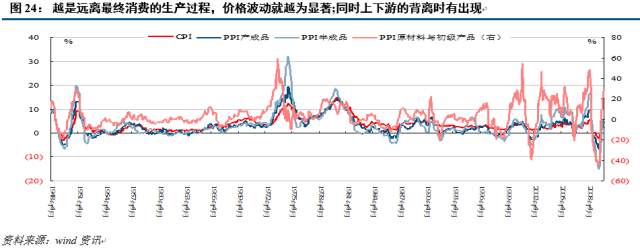

对于康波而言,商品价格的剧烈波动是其有别于其他周期的重要特征,而这种价格的剧烈波动主要集中于从衰退到萧条的阶段,罗斯托的观察描述了这种康波价格波动的基本特征,即价格的波动在一个很短的时间内急剧放大,从而最终对经济造成冲击,这实际上就是所谓的康波衰退的冲击,而这种冲击一般集中于康波衰退期,但在第四波康波中,冲击贯穿于整个衰退和萧条。

实际上,大宗商品价格本身也会随着经济中周期和短周期而波动,这是一个比较简单的供需机制问题,而康波对价格研究的意义在于,价格机制会在康波繁荣到达顶点之前发生突然变化,即所谓的大宗商品十年牛市,而在十年牛市之后,又会出现一个价格剧烈波动的熊市阶段,这个熊市一般贯穿于康波的衰退和萧条,主要下跌阶段维持十数年。在大宗商品牛市和熊市阶段中增长与通胀表现出迥异于以往的特征,从而过去十年价格的波动特征,不一定适用于未来十年,必须在大周期格局下理解短期的商品价格波动,这才是研究康波中价格波动的根本意义。

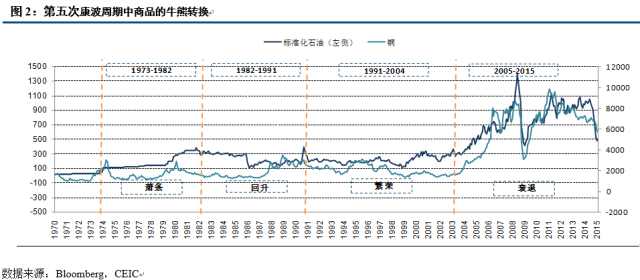

1.2、第五次康波周期中的大宗商品牛熊转换

第五波康波的大宗商品牛市起始于2001年至2002年之间,而美国GDP增长的最高峰是在2000年,按照康波的划分,2000年或者2002年之后,就可以划分为第五波康波的繁荣与衰退交接阶段了,2002年之后,大宗商品经历了一个长达10年的牛市,其中2008年可以视为大宗商品牛市的第一头部,2011年视为大宗商品牛市的第二头部,从康波大宗商品牛市的形态上看,我们可以确认本轮康波大宗商品牛市的终结。自2011年之后,大宗商品一直在熊市中运行,至2015年底已经5年的时间,这就是对当前大宗商品价格运行的基本定位。但是,问题的复杂性在于,大宗商品的熊市会表现出什么样的走势,这是当前和未来商品价格研究中长期的核心问题。

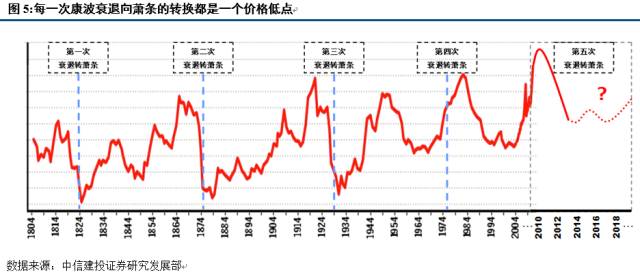

(本图周期定位是以康波划分为萧条,回升,繁荣,衰退四个阶段,可以发现,2002年大宗牛市启动,2008年和2011年分别出现双头,随后步入熊市。)

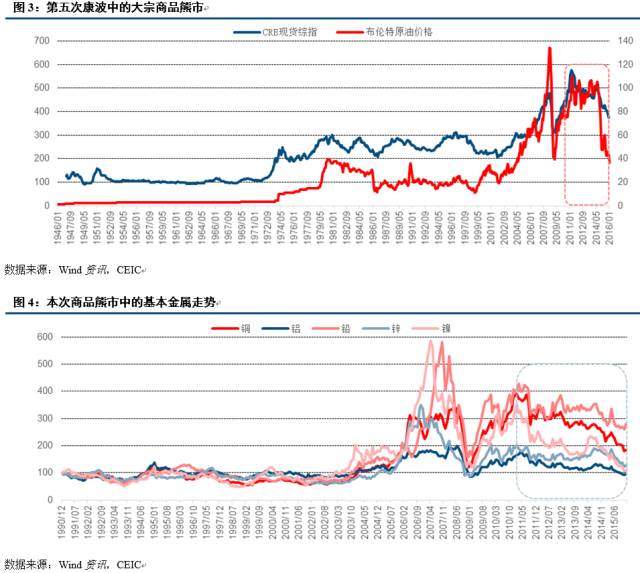

1.3、第五次康波周期中的大宗商品熊市

在2002-2011年长达10年的大宗商品牛市中,CRB现货综指累计涨幅达到171.7%,能源、金属和农产品价格均创下历史新高。2011年商品价格见顶后,整个大宗商品市场开启了漫长的熊市,至2015年底CRB现货综指从高点的579.68跌至374.7,累计跌幅达到35.36%。分类别来看,食品价格下跌33.93%,工业原材料价格下跌35.49%,畜禽价格下跌40.02%,纺织品价格下跌26.33%。

相比于其他商品,能源和工业金属价格的波动更为剧烈,布伦特原油和WTI原油期货收盘价5年内分别累计下跌70.39%和67.49%,LME基本金属价格指数相比于最高点下跌50.87%,其中,铜价下跌52.5%,铝价下跌42.36%,铅价下跌37.48%,锌价下跌36.43%,镍价下跌68.14%,锡价下跌56.13%。

1.4、第五次康波周期中的大宗商品价格低点

经过了5年的下跌之后,商品是否会达到一个低点?而这个低点是什么级别的低点?这是大宗商品投资中的核心问题。以商品周期与康波周期的对应关系来看,似乎可以得出一些启示。2002年或者2004年之后,康波已经确认了从繁荣向衰退的转换,而经历了2008年的康波一次冲击之后,2015年之后康波应进入二次冲击阶段并向萧条转换,详见《康波二次衰退正在靠近》,这个转换点大概率在2018年至2019年附近。有一个结论是可以肯定的,即衰退和萧条的连接点一定是康波中大宗商品价格的重要低点,这一点为前四波康波的价格形态所证明。

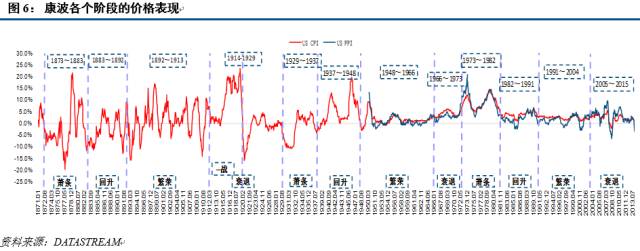

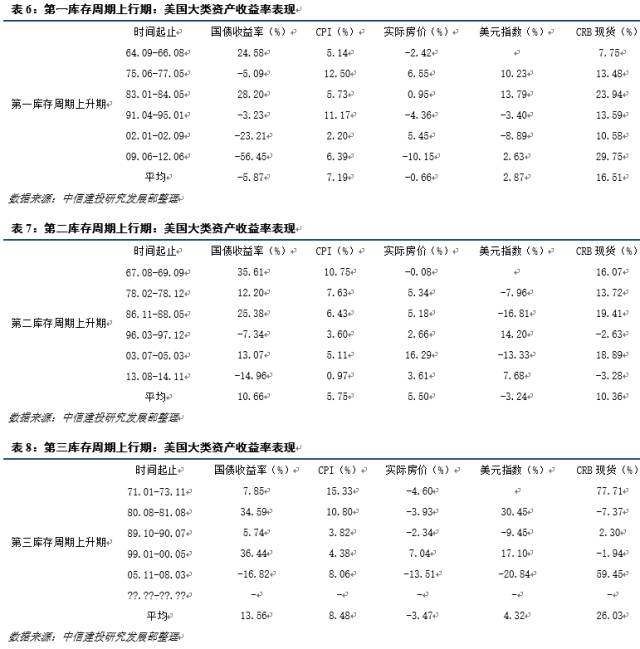

如果我们以美国的CPI来看,美国的CPI和PPI长期来看是一致的,所以我们以康波划分美国的CPI趋势,得到的结论是很有意义的。从图6的结论来看,1、康波的繁荣期100%概率是价格的平稳期;2、康波的回升期三次中有两次价格平稳;3、康波的衰退期价格100%剧烈波动;4、康波的萧条期100%都是冲高回落。这个研究的意义在于,我们正处在衰退即将结束,向第五波康波萧条过渡的阶段,而当前全球都处于货币大量释放后的通缩阶段,康波的规律向我们预示了,目前处于价格低点附近的概率非常高,这为我们的价格低点研究提供了佐证。

从前三波康波的价格形态来看,表现出了很明显的古典周期的波动形态,而第四波康波之后,表现出了增长型周期的波动形态,这与世界经济的历史趋势相吻合。第四次康波中大宗商品的价格波动与前三次出现了不同的形态,没有出现通缩,而是滞胀。可以肯定的是,第五次康波衰退向萧条转换的位置(大概率2016至2020年),应是一个商品价格的长期低点,第五波康波衰退以来,目前并没有出现类似第四波康波的滞胀问题,而是表现出明显的通缩特征,这种纷繁复杂的现象,需要我们进一步的研究。

(1966年之后,美国结束了高增长低通胀的局面,而在1966年至1982年,始终处于滞胀状态,这就是康波的衰退与萧条期,1982年之后,美国又进入了高增长低通胀的局面,直到2007年。但2007年后,全球的本质是通缩,这一点与经典的康波是一致的,但这并不等于说,本次康波将在通缩的局面中结束。)

1.5、商品资产的人生意义

我一直认为,对大部分工业化人口群体而言,人生的财富由康波所决定,而在大宗商品和黄金、地产、艺术品、股票四类资产中,大宗商品的价格波动最具有长周期的意义,而且是最为暴利的资产。所以,对大宗商品底部的研究,具有战略意义,如果我们能够确认大宗商品进入了以5年或者10年计算的底部位置,那就不仅仅是一个商品期货的交易问题,而更多的是一个在实体经济中如何战略性的商品资产投资问题,这当然需要进一步的研究。

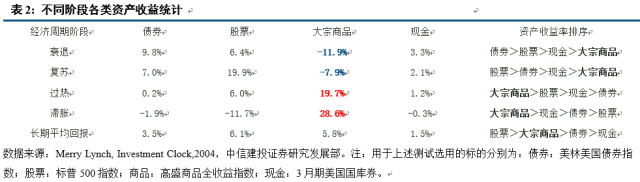

美林选用经合组织(OECD)“产出缺口”、消费者物价指数(CPI)以及美国超过30年(1973年4月至2004年7月)的资产回报率数据,对经济周期进行了划分,下表描述了经济周期的不同阶段各类资产收益率排序。从统计数据来看,虽然大宗商品的长期平均回报落后于股票,但其价格波动呈现鲜明的周期性和“暴力性”,其收益率在不同的时期呈现出两个极端,这说明在商品的下行周期中,商品收益率远低于其他资产,而在上行周期中,商品的表现又远远超过其他资产。

下图描述了投资标准普尔500股票、大宗商品和美元现金42年内的持有期收益率,横轴表示持有资产至今的年数。可以看出在长期,优质成分股的总体收益率远远超过大宗商品,且价格波动周期较短,而对于商品投资,其收益率呈显著的长周期波动特性。大宗商品资产收益的长周期性和“暴力性”赋予了其与传统金融资产不同的属性,这告诉我们,在大类资产配置中应该更为注重大宗商品的战略投资价值。

二、大宗商品的熊市研究及产能周期

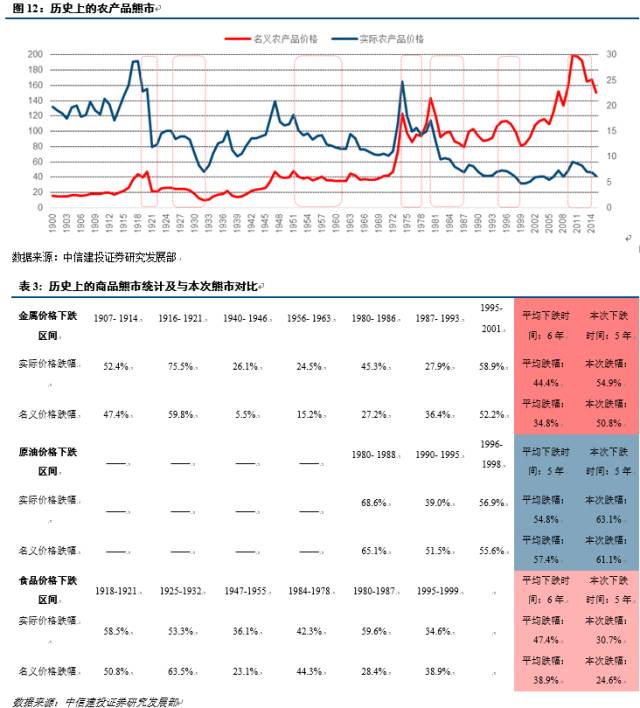

为了研究历史上商品的价格波动,我们在学术论文中进行了大量数据搜索,分别得到长期名义价格指数和长期实际价格指数(工业金属、食品、能源三类)。其来源为:(1)Grilli,Enzo,andMawChengYang,1988;(2)Pfaffenzeller,S.,P.Newbold,andA.Rayner,2007;(3)IMFPrimaryCommodityPriceTables。

2.1、历次大宗商品熊市

我们前面计算了第五波康波衰退以来商品的下跌幅度,显然,这种下跌在历史上曾经数次出现,而我们也对历史上大宗商品各次主要熊市的跌幅进行了统计。

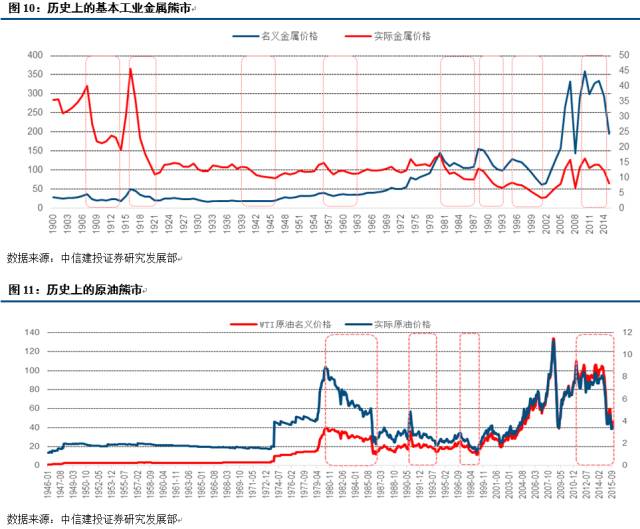

我们统计了自1900年以来的金属熊市,前7次熊市平均下跌时间为6年,而本次熊市自2011年以来已经下跌5年。实际价格平均跌幅为44.4%,而本次熊市跌幅为54.9%。名义价格平均跌幅为34.8%,而本次熊市跌幅为50.8%。就金属熊市来看,本次跌幅已经超过平均水平。我们统计了1980年后的三次原油熊市,平均下跌时间为5年,而本次熊市自2011年以来已经下跌5年。实际价格平均跌幅为54.6%,而本次熊市跌幅为63.1%。名义价格平均跌幅为57.4%,而本次熊市跌幅为61.1%。就原油熊市来看,本次跌幅已经超过平均水平。

食品价格有其自身规律性,与金属及原油均不同步,从目前统计的六次熊市来看,平均下跌时间为6年,而本次熊市自2011年以来已经下跌5年。实际价格平均跌幅为47.4%,而本次熊市跌幅为30.7%。名义价格平均跌幅为38.9%,而本次熊市跌幅为24.6%。就农业熊市来看,本次跌幅低于平均水平。

从上述数据来看,无论是时间还是下跌幅度,金属和石油都已经到达可以讨论熊市底部问题的阶段了。但统计研究的前提是如何进行周期划分,我们在第一部分中已经对大宗商品周期的康波规律进行了论述,但商品价格一次性的冲击毕竟是一个综合因素的结果。而如何界定每次大宗商品熊市的性质并在可对比的情况下进行研究,需要进行更加系统的大宗商品周期划分,而要解决的第一个问题,就是商品产能周期问题。

2.2、大宗商品的产能周期

关于大宗商品价格的解释,罗斯托认为:初级产品部门(含能源、原材料和食品),生产能力的不足和生产能力的过剩交替过程较长,原因在于这些产品的需求不能平稳发展。其原因在于:1、在获利能力出现之后和为开发它进行投资决策之间存在着长时间的延迟,在开辟新的生产能力上的长时间酝酿;2、在完成投资和最有效的利用之间存在着耽搁。事实上,这就是所谓的产能周期问题。罗斯托也认为决定康波中商品价格波动的根本是产能周期,产能周期不能解释50-60年的长期价格波动,但是产能周期显然是大宗商品周期的入手点。

由于产能的形成一般需要数年的时间,当期投入到产出存在明显时滞效应,导致了当期投入将在未来某个时间内转换成为供给,直接导致了当期需求与当期供给的结构性错配,进而引发产能扩张和减少的波动,这是产能周期波动的核心逻辑。需要注意的是,价格与产能的关系是相互推动的,产能是价格的滞后指标。

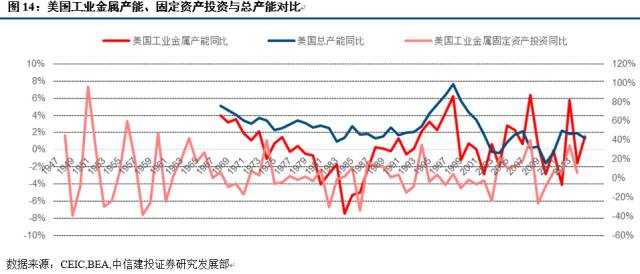

衡量产能的指标基本围绕着固定资本的形成展开,我们在研究商品的产能周期的过程中,使用了美国BEA(BureauofEconomicAnalysis)的数据,主要采用美国的产能指数同比,固定资产形成同比,固定资产投资同比,固定资产平均使用时间四个指标进行比较。我们选取了基本金属的上述指标,从对比情况来看,我们发现美国的基本金属产能指数主要与固定资产投资同比关联性更紧密。

而显然,固定资产投资同比是一个中周期的指标,他更多的代表中周期的供需格局所导致的投资,而我们认为,商品的产能周期一定是超越中周期的范围的,后面的研究充分验证了这一点。而且我们确实找不到世界范围内的权威产能数据,美国的固定资产投资数据也只能代表美国的中周期需求,不代表世界的基本金属产能。

还有一种衡量商品产能周期的方法,就是用固定资产的平均使用年时间衡量商品的产能周期。这个指标指的是BEA通过间接法测量净固定资产数据,即Fix(t)=Fix(t-1)+GrossInvestment(t)-DepreciationorConsumptionoffixedcapital(t),固定资产平均使用时间是基于所有在产设备的加权平均使用时间,权重是每部分固定资产占总净固定资产的份额。固定资产平均使用时间的变化是由过去的投资和折旧的速率决定的,一项包含大量旧投资的固定资产的平均使用时间会较高。

固定资产平均使用时间的上升阶段,意味着是产能周期的下降期,也就是说这个阶段固定资产投资是减少的,按照此逻辑可以推导出,这个阶段商品价格应该是下降的。相反,固定资产平均使用时间的下降阶段,意味着产能周期的上升期,这个阶段的固定资产投资是增加的,所以,对应此阶段的商品价格是上升的。

我们以基本金属的固定资产平均使用时间和固定资产同比已及固定资产投资同比增速三个指标进行了对比,发现固定资产投资同比的指标更多的反应产能在中周期范围内的波动,但固定资产平均使用时间指标具有更强的长趋势性,但就基本趋势而言,固定资产平均使用时间指标与固定资产同比和固定资产投资同比增速都是反相关的,二者在20-30年的序列上是可以相互印证的。

关于固定资产平均使用时间指标我们做了进一步的行业比对,从不同性质行业的该指标特征来看,该指标是可以反应一个行业的生命周期的,比如在美国,造纸,服装皮革等行业都表现出了很明显的产能周期下降特征,而这个特征显然是由这个行业进入生命周期的成熟或者衰退阶段造成的。

但很多行业却并非如此,大部分的上游资源品行业如基本金属,农业表现出强周期性而没有明显的行业生命周期波动特征,所以,我们认为这个指标反映了上游资源品行业的周期趋势,可以用于界定上游资源品行业的周期性。实际上,固定资产平均使用时间可能代表的是一种产能上的时间结构,而这种固定资产的使用时间结构是代表全球的,而不单单是美国的结构,所以我们可以认为美国的这个固定资产平均使用年数在一定程上可以代表全球的产能周期。

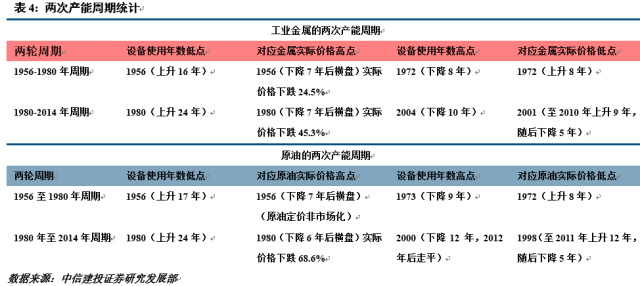

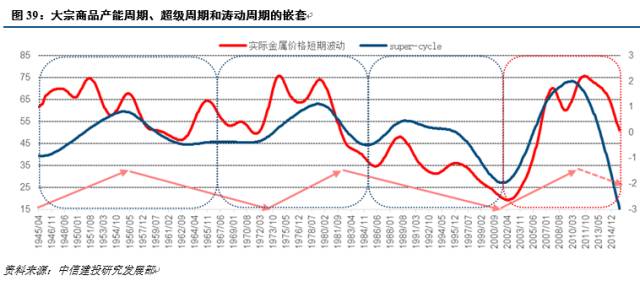

我们以金属价格与基本金属行业的固定资产平均使用时间进行了对比,发现了非常显著的反相关特征,也发现了明显的基本金属的产能周期。从数据可得的1947年之后,综合我们对大宗商品周期的理解,我们认为此种方法划分的固定资产平均使用时间产能周期可以划分为两个大的周期。以固定资产平均使用时间为基准,第一周期从1956年开始回升,经历1962年和1972年两个头部之后,在1972年达到高点,这一上升期历时16年,随后下降期至1980年结束,历时8年,总的周期自1956年到1980年,历时24年。

第二周期从1980年开始回升,一直上升至2004年,历时24年,而从2004年开始下降目前看2014应该是一个新低位置,下降期历时10年。总的周期历时34年。而在这个过程中,商品价格也有对应的变化,如表4。目前的问题在于1956年至1972年的产能下降阶段出现了双头结构,似乎在划分上存在疑义。但我们在参考了石油的产能周期后,认为这样划分是合适的。

按照上述两个产能周期分别为24年和34年的情况推测,在一个康波的运行中大致是要存在两个产能周期的,由于我们没有更长序列的数据,无法知道1956年之前的产能周期情形,但依据现有数据,我们可以推测上一个产能周期的启动点是1945年附近。按照现在我们可以知道的是2011年附近产能周期大致应该要进入下降阶段,而以上两次的经验看,这个下降阶段大致要经历16-24年的样子,也就是说下一个新的产能周期的启动点要在2030年附近,我们原来推测2030年是第六波康波的回升阶段已经开始。这样我们得到的产能周期的启动点序列是1945-1972-2002-2030,间隔25至30年,这应该就是大宗商品的产能周期。

我们注意到,大宗商品价格的波动在产能周期的高点位置前后是非常剧烈的,这实际上就是我们提出的商品价格是由供需边际变化所决定的。我们注意到,在产能周期最初向下的时候,价格都要经历一个为期7年的迅猛下跌阶段,随后放缓。我们理解,这个阶段应该是供给边际上升最快而需求边际下降最快的阶段,所以,这应该是价格的最凌厉下跌期。本次产能周期在2011年基本见顶之后,2011到2015年所经历的就是这样的阶段,特别突出的就是中国边际需求的下降速度最快,所以,这5年应该是商品产能周期熊市的主跌段,而当产能供给边际上升和产能需求边际下降目前已经进入放缓的阶段,此时价格将向底部靠近。

我们使用固定资产的平均使用时间的倒数来表示产能周期方向,这样可以更明显的感受产能周期的上升与下降,并且这种表达与价格的方向是一致的,得到下图。

至于为什么商品的产能周期是25至30年,以我们对价格和产能关系的理解,我们认为在价格低点,一定是需求引致了价格的上升,然后引致了产能的上升,所以,我们推测这种需求来自于三个方面,一是主导国的经济繁荣如1947年是第四波康波繁荣的启动,资本主义黄金增长20年。二是追赶国的工业化,如2000年后中国工业化,1955后日本工业化;三是货币体系变化或者通胀因素。必须说明,这些解释都是无力的,当我们后面研究到大宗商品的价格波动周期时,可能有更加贴切的解释方法。

目前来看,大宗商品周期及其价格确实与代表投资需求的产能周期不一致。从时间来看,美国的产能周期与中周期时长是一致的,都是9年左右,根源在于中周期和产能周期本质上都是固定资产投资问题,但产能周期与中周期也存在明显的不同,但从大的波动特征来看,产能周期显著存在超越10年以上的剧烈波动序列,但是大宗商品产能周期确与总产能周期不同,大宗商品产能周期表现出更强的波动性与长序列,节奏上也不一致。

但有一点值得注意,就是根据我们以前《中国经济即将触底》的研究,美国的产能周期的平均下行期为5年,而中国的产能周期下行期也是5年,从上述大宗商品产能周期的研究可以看出,大宗商品产能周期的重要下行波动也是5-7年,这一点也是具有一定的可比较意义的。

当然用长鞭效应可以解释为什么商品的产能周期长于其他行业,“长鞭效应”其基本思想是:当供应链上的各节点企业只根据来自其相邻的下级企业的需求信息进行生产或者供应决策时,需求信息的不真实性会沿着供应链逆流而上,产生逐级放大的现象。当信息达到最源头的供应商时,其所获得的需求信息和实际消费市场中的顾客需求信息发生了很大的偏差。由于这种需求放大效应的影响,供应方往往维持比需求方更高的库存水平或者说是生产准备计划。由于上游资源品处于供应链的最末端,其波动性是最大的,反应最慢,也最剧烈。

当然还有一种可能性,就是大宗商品的物理勘探和产能建设周期,根据我们对主要金属冶炼厂生产建设周期的调查,基本工业金属的投资-产出周期一般为3年,其中铝厂的投资周期只须1-1.5年,总体来看工业金属的供给价格弹性并不是很差,因此可以认为产能建设周期并不是造成金属行业产能周期更迭的原因。总之,目前可以确认的是以金属、能源为代表的大宗商品市场产能周期在2011-2012年达到顶峰,现在已经步入产能下降期。

2.3、大宗商品产能周期的历史叠加及其解释

根据上面对产能周期的划分,我们进行了商品价格趋势的可比性叠加研究,我们选取了上一个产能周期的启动点1972年为价格起点。而本次产能周期则综合金属和原油的走势选取2001年为启动点,对价格趋势进行了叠加研究,得到如下图表。应该说,叠加取得了良好的效果,无论从原油还是金属来看,目前的价格都已经到达了一个重要的低点附近,这个低点在上一轮产能周期中是1986年,随后无论是金属还是原油都出现了价格反弹。而这种比较的意义,在后面的章节中会有更好的解释和更可信的结论。

三、大宗商品价格的超级周期

3.1、大宗商品价格的超级周期

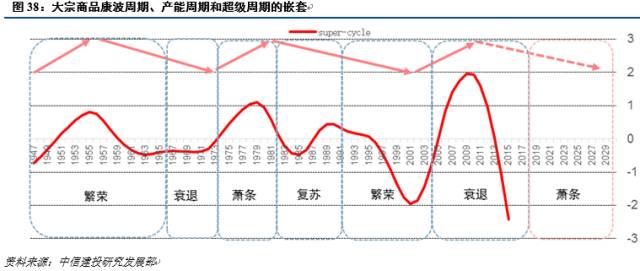

除了大宗商品的产能周期之外,大宗商品价格一定存在与中周期或者固定资投资趋势相关的更短周期,我们以国外论文的称呼,称之为超级周期。接下来,本文采用BP滤波对商品价格数据分两步进行处理。第一步,得到商品实际价格运行的长期趋势;第二步,剔除商品价格长期趋势,得到实际价格与长期趋势的偏离,并对其再次采用滤波处理,得到基本金属价格运行的超级周期(即SuperCycle),图中的两条线分别表示剔除长期趋势后的实际价格运行和超级周期。

从结果来看,以金属价格为代表的商品的超级周期,即商品价格与长期趋势的偏离走势,大致存在一个平均18-20年的周期性波动,这种波动显然是由一些经济中比产能周期更短的因素所导致的,目前来看,我们推测这与固定资产投资所导致的需求增加有关。实际上,虽然固定资产投资增加的可见因素是朱格拉中周期,但固定资产投资中长期趋势对于国别来讲还是房地产周期。我们也将商品超级周期与房地产周期进行了比对,因为东西半球的房地产周期启动点差10年,所以,比对的结果是,商品的超级周期在1960年之前更多跟随西半球的房地产周期波动,而在1960年之后,则更加倾向于东半球的房地产周期。

3.2、精准定位下的大宗商品熊市的技术形态研究

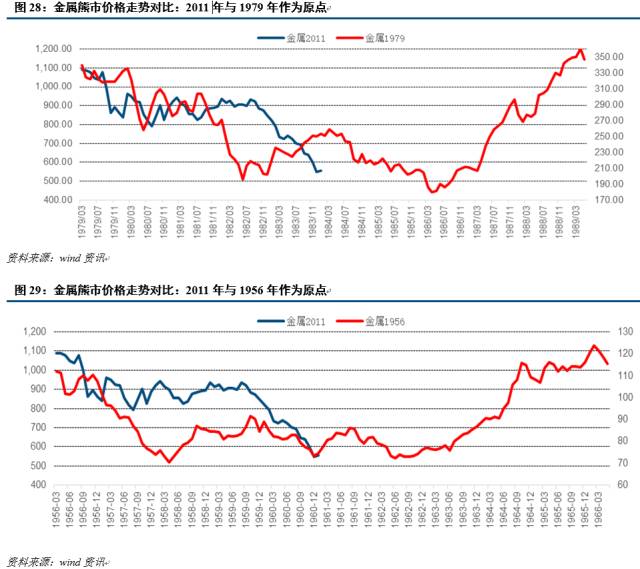

经过产能周期与超级周期的定位之后,我们可以对当前的2011年开始的大宗商品熊市进行一个性质的定位,显然,当前的商品熊市是超越了超级周期的,而更多的是一个产能周期级别的熊市。而从更短的超级周期来看,每轮超级周期的下跌一般都是在6到8年之间,所以,当前熊市的形态,基本可以类比1956年至1963年的熊市和1979年至1986年的熊市。而我们把1956年和1979年熊市进行了叠加,其走势具有惊人的相似性,所以,从技术走势上来看,这是完全可以参考的。因此,我们对2011年开始的本轮熊市与1956年熊市和1979年熊市分别进行叠加,得到如下图表。

当然还有一种比较方法值得参考,我们在这里也列出了,通过对比历史上的熊市周期我们还发现,在商品市场确认步入熊市之前会出现相隔3-4年的两个价格高点,如果以每轮熊市开启前的第一个高点起进行叠加比对,我们会得到如下图表。

这种比对的结果验证了我们的结论,本次熊市与1956年和1979年的熊市对比,无论从时间和幅度来看,都已经完成了具备了第一低点形成的条件,所以,商品的反弹应该是可以预期的,而商品价格终极低点的出现,大约应该在第一低点的2-3年之后,而这也符合我们上面的预测值,商品价格的终极低点将出现在2018-2019年。但是在见最终低点之前,按上述技术形态,应该出现一次中级反弹。以我们前期报告的观点,这个中级反弹大概率在2016年发生。

四、大宗商品价格的涛动周期

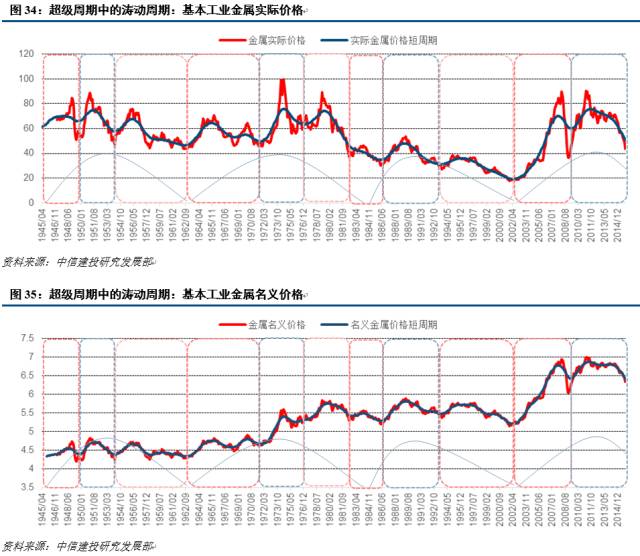

4.1、涛动周期:大宗商品超级周期的内部结构

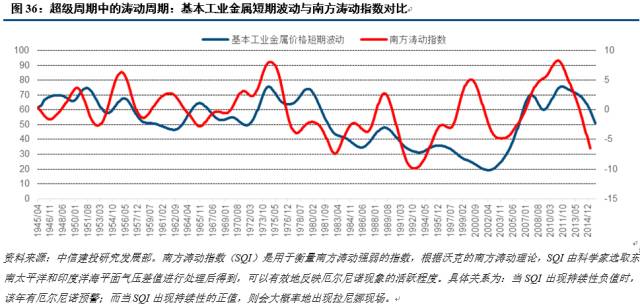

在大宗商品的超级周期中,商品价格的波动规律又如何呢,我们以金属价格为例进行了分析,从超级周期来看,每一个超级周期中的金属价格表现大致可以分为三个波动,若观测实际价格,则中间的波动为最高点的概率偏大。若观测名义价格,依然是第二及第三波动的波动幅度偏大。如果这是必然规律,那么本轮超级周期自2001年开始,目前仅仅经历了两次波动,在2019年本轮超级周期结束之前,应该出现一次商品价格反弹。这一点也与我们前面研究的结论一致。我们将这种周期波动定义为大宗商品的涛动周期,我们理解他的波动形态类似于太阳黑子厄尔尼诺周期在海尔循环中的形态。

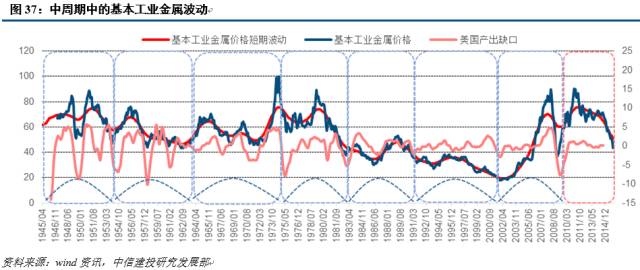

为了进一步研究这些波动的性质,我们又用中周期标准重新定位了这些波动在中周期中的位置以及他们与库存周期的关系。我们以美国产出缺口波动定义中周期及库存周期,其划分方法请见我们以前的研究报告,从直观结论来看,金属价格的波动在中周期中不存在明显规律,但以库存周期视角看,幅度较大的商品价格波动大概率发生在中周期的后期,接下来,我们对商品在库存周期中的表现进行了研究。

4.2、大宗商品价格在三个库存周期中的表现

从中周期的意义上看,每轮中周期大宗商品的价格波动都出现在中后期,我们以我们的方法划分了1964年之后美国的6个中周期的库存周期,而就这几个样本看,商品收益率在第三库存周期最高,而第一库存周期其次。这个问题也不难理解,这就是周期嵌套模式使然。在一个中周期内部,第一库存周期往往是商品价格和资金成本的最低点,随着经济的复苏,商品价格出现修复,此时弹性是最大的。而中周期第三库存周期往往是滞胀阶段,所以出现大宗商品行情顺理成章。

五、大宗商品的四周期嵌套模型

5.1、大宗商品的四周期嵌套模型

根据上面的分析,我们可以得出大宗商品的周期嵌套模式。第一层次,从康波来看,康波是决定大宗商品牛熊市剧烈波动根本力量,一般情况下,一次大宗商品的剧烈牛市波动都会发生在康波的从繁荣向衰退的转换点,而这一过程持续10年。随后,将出现一个长达20年的熊市。在康波的其他时间里,会出现小级别的波动。本次康波的牛市发生在2002年至2011年,随后进入熊市。第二层次,即大宗商品的产能周期,这一周期更加贴近商品的工业属性,但其波动不由产能建设时间所决定。

一般情况下,一个商品的产能周期历时25-30年,有一次10年的产能上升期和一次20年的产能下降期所组成。一个康波中嵌套着两个产能周期,目前我们得到的产能周期的启动点序列是1945-1972-2002-2030。其中,1945至1972产能周期嵌套在第四波康波的繁荣至衰退,1972至2002年产能周期嵌套在第四波康波衰退末期至第五波康波繁荣,而2002至2030产能周期嵌套在第五波康波繁荣至第六波康波复苏的开始。

第三个层次,即商品的超级周期,他是滤去了商品的长期趋势后,得到的商品自身的波动周期,这个序列为18-20年。这个序列我们推测与实体经济中固定资产投资波动相关,更接近房地产周期。超级周期的形成可能与产能周期的波动阶段有关系。本次超级周期为2001年开始,2010年触顶,预测触底时间为2019年,历时18年。

超级周期在一轮康波中存在3波,而复苏至繁荣,衰退至萧条一定存在一次。第四个层次为涛动周期,在一个超级周期内部,大概率存在着三个涛动周期,每个涛动周期相隔年限不等,但高点出现在超级周期的中后段的概率偏大。本次超级周期自2001年后,已经出现两次涛动周期,分别为2001年至2008年,2009年至2015年,我们推测第三次涛动周期将发生在2016年至2019年。如此构建一套大宗商品价格周期波动的四周期嵌套模型。

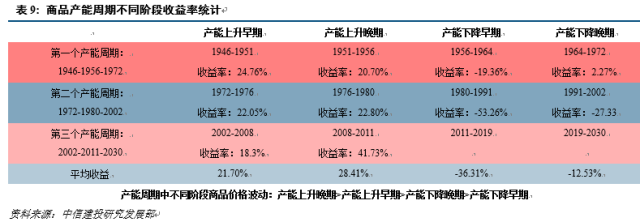

5.2、大宗商品的四周期嵌套模型下的价格波动测算

我们分别计算了大宗商品产能周期、超级周期的价格波动幅度,首先,将产能周期分为产能上升早期和晚期,产能下降早期和晚期,从价格波动测算来看,产能上升晚期的价格涨幅高于产能扩张早期,而产能下降早期的下跌幅度也明显大于产能下降晚期。也就是在产能周期的高点前后,波动最为剧烈,而在低点前后,波动相对和缓。

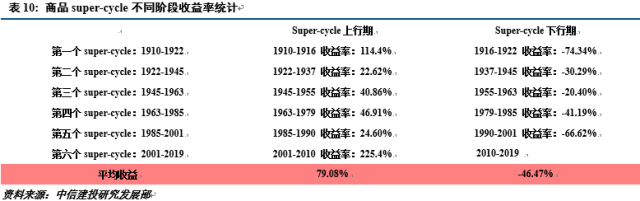

而从超级周期来看,超级周期上行期的平均价格涨幅为79%,而超级周期下行期的平均价格跌幅为46%,也表现出了大宗商品暴涨暴跌的特征。

5.3、大宗商品的四周期嵌套模型下的当前商品价格低点性质判断

根据这一模型的相互印证,我们对当前的商品价格的底部级别进行准确的定位。1、从康波周期来看,显然目前的商品熊市仍在持续中。2、从产能周期来看,目前处于15-20年产能周期下降期的中段,这里一定不是产能周期的最低点,但是产能周期中的价格下降将在下降6-8年之后到达低点,随后进入价格的横盘震荡。截止2015年,价格已经下降5年,如果以以往规律推测,价格低点在2018-2019年之间。3、从超级周期来看,本次超级周期始于2001年,高点出现在2010年,而根据规律推导,本次超级周期的最终低点将出现在2019年,这个年份与产能周期中的价格下降低点是重合的。

同时,在触最终低点之前的2-3年,商品将出现双底形态,也就是2016年将出现年度级别的超跌反弹。4、以超级周期的内部涛动周期的规律来看,本次超级周期仅经历两个涛动周期,在2019年之前,一定还会再出现一次涛动周期,时间应该是在2016至2019年。

上述定位说明,2016年之后的商品价格,首先将出现一次超跌反弹,随后在2019年之前再次探底,而在2019年之后,商品价格大概率进入横盘阶段,此时是可以对商品进行战略投资的阶段。而这个横盘阶段大致在2030年附近结束,随后,商品开启新的产能周期。

10年前,花旗CEO说,流动性仍在,keep dancing

10年后的今天,全球最大对冲基金大佬——桥水达里奥说

全球央行货币转向,继续keep dancing

这又是一个10年的节点

不过当前节点,究竟是危机前夜,还是新周期开端?

从货币政策,利率再到实际流动性,如何定调下半年?

从中亚到东南亚区域性经济复苏实况如何?

能否管中窥豹?商品大周期视角下

当下是修复性反弹还是潜伏着行业矛盾爆发点?

2017下半年·扑克投资策略论坛 + 闭门大咖晚宴

为你打开周期节点投资之门

详情请查看下图,即刻报名!

▼