川普上台,我们该怎么投资,在这篇文章里,君临(公众号ID:junlin_1980)告诉你,其实共和党和民主党的不同执政策略,和股市之间有着密切的关系,投资思路已经隐藏其间。

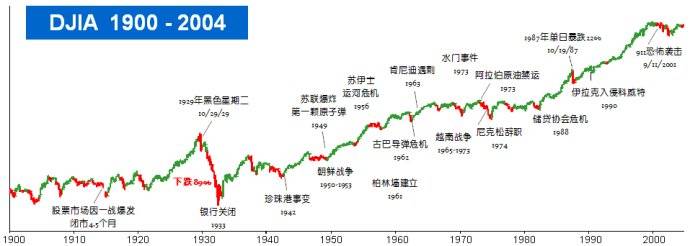

1933-1953年,连续20年,民主党总统牢牢掌握着政权。这个时期的股市,由于战争的动荡,处于漫长的熊市修复阶段,投机者们完全被股市吓破了胆,躲得远远的。

作为民主党总统,他们的执政思路很简单:加税、投资、严厉金融监控、建设福利社会。比如1933年,证券法出台,此后施行了分业管理、利率管制、存款保险等一系列举措,将金融风险纳入到管控的轨道上来。

这些措施成了以后美国两党的鲜明区别:民主党崇尚大政府,加税+引导投资。共和党则相反,崇尚小政府,减税+放松管制。不同的治理思路,带来了迥异的资本市场表现,在后面的世纪大牛市中,我们将看的一清二楚。

1953-1961年,二战盟军总司令艾森豪威尔上台,代表共和党执政了8年。

艾森豪威尔醉心于军政,和苏联在国际舞台上争锋,经济上基本交给了他的内阁来打理。这批人几乎全部来自洛克菲勒、摩根、杜邦、通用汽车的高管。

尤其是通用汽车的高管,在这届政府中具有强大的施政影响力,在某次参议院听证会上,面对参议员的质询,如果一项决策有利于美国但不利于通用汽车,他该当如何?曾经当过通用汽车总经理的该名部长说出了一段名言,“多年来我一向认为,凡是对美国有利的对通用也有利,反之,凡是对通用汽车有利的,对美国也有利。”

那么什么是对通用汽车最有利的呢?当然是交通基础设施的便利了,所以在1950年代,一张覆盖全国的高速公路网建设被打造了出来。以此为起点,美国战后的黄金年代正式拉开帷幕,加上减税、放松金融管制的刺激,道琼斯工业平均指数涨了239.5%,是除1990年代外道指表现最好的十年。

内需市场繁荣下,最好的股票是什么呢?答案是:房地产、建筑业、钢铁、有色金属、造纸、保龄球……这些行业的股票占据了1950年代资本市场的主流,投资者只要买了就能挣到钱,可以悠闲的享受惬意的午餐,俗称“三杯马提尼酒的时代”。

1961-1969年,民主党再次上台执政,面对赫鲁晓夫治下的苏联咄咄逼人的扩张,年轻的肯尼迪发动了一项250亿美元的阿波罗登月计划,这项计划对整个60年代的投资市场产生了深远的影响。

太空主题和高科技主题的电子股成为了这个时代的主旋律,摩托罗拉、德州仪器、惠普、拍立得、施乐等电子公司成为每天媒体报道的焦点,就像90年代的互联网公司,只要带个“.com”就会被捧上天一样,这个时代只要是个电子公司,后缀带个“trons”都会被投资者们疯狂买入。

这是战后第一次的成长股泡沫,著名的成长股投资者费雪在风口下封神。他的两只代表股票,德州仪器涨幅超过30倍,摩托罗拉涨幅超过19倍,1959年出版的《怎样选择成长股》,更是成为《纽约时报》有史以来登上畅销书排行榜的第一部投资方面的著作。

1969-1977年,共和党回归,尼克松放弃了和共产世界的对抗。作为美国总统,他第一次访问了苏联,和中国建立了外交关系,成为了中国人民的老朋友,撤出了越南战争。所有这些对抗的结束,预示着财政大幅支出的告一段落,“休养生息”成为时代的主题。

在投资市场,高科技成长股的概念也丧失了魅力,内需价值大盘股重归主流。通用电气、宝丽来、可口可乐、麦当劳、迪斯尼、雅芳等消费行业龙头被认为是“信得过的、值得长期持有、一旦买入就不必再卖出的股票”,这些业绩漂亮、利润回报丰厚的公司大概有50只,于是被投资市场归纳为“漂亮50”概念,大受欢迎。

即使是大盘股,即使是号称“回避概念投机、回归价值投资”,但是行情发展到最后,他们的平均市盈率竟然也超过了60倍,IBM的市盈率涨到了80倍,雅芳公司的市值竟然高于美国所有钢铁公司的总市值,演绎为彻彻底底的价值股泡沫。

民主党的卡特短暂的当了一届总统之后,1981-1993年,共和党的里根和布什又重新统治了80年代的美国政治。

里根时代的“供给侧改革”,将“减税、金融松绑、消费扩张”三板斧演绎到极致,强大的内需市场支撑了消费型公司的稳定业绩增长,美国历史上最长的慢牛开启了。

这是价值投资者最美好的时代。1982年,美国的共同基金只有340个,但是到20年后,共同基金数目涨到了8300个,共同基金账户数超过了1.19亿,平均每个家庭拥有2个股东账户,退休养老金资产规模占了美股总市值的22%,成为了资本市场的定海神针。

这个时代,表现最出色的股票,来自金融、能源和消费股。石油公司在标普500前十大市值股的占比过半,通用电气、通用汽车、IBM、希尔斯百货、菲利普莫里斯烟草、福特汽车、埃克森美孚、壳牌、可口可乐、沃尔玛、柯达成为了市值前十名中的常客。

价值投资者巴菲特的巨轮开始起航,后来给他带来巨大回报的几只重仓股都是在这个阶段买入的,比如可口可乐、美国运通、吉列剃须刀、美国广播公司、富国银行等。1980年,巴菲特大笔买入GEICO保险公司的股票,成本4713万美元,持股33%。到1995年,这笔资产增长至了23亿美元,15年时间带来了49倍的回报,年均复合收益率29.6%。

1993-2001年,民主党杀回来,加税+引导投资的施政思路重新占据上风。

1993年,克林顿上任半年后,就出台了雄心勃勃的“信息高速公路”战略。在《复兴美国的设想》文件中,克林顿指出,“50年代在全美建立的高速公路网,使美国在以后的20年取得了前所未有的发展。为了使美国再度繁荣,就要建设21世纪的‘道路’,它将使美国人得到就业机会,将使美国经济高速增长。”

这项战略计划投资4000亿美元,将电信光缆铺设到每个美国家庭,再度打开了高科技成长股的想象空间。新的繁荣被点燃了,首先是AT&T、朗讯、思科等硬件基础设施的公司业绩暴涨,接着是英特尔、微软、IBM等个人电脑公司受到追捧,最后雅虎、美国在线等互联网公司成为了时代的弄潮儿。

雅虎是这个时代的传奇,1994年成立,1996年上市,IPO日市值为5亿美元,2000年,其市值突破了1280亿美元,涨了250倍。另一个传奇美国在线,1990年代初开始从事互联网接入服务,1998年收购了聊天工具的鼻祖ICQ和浏览器鼻祖Netscape,2000年和时代华纳合并重组,成为一家市值高达3420亿美元的信息内容霸主,号称“世纪联姻”。

2000年,微软的市值突破了6000亿美元,纳斯达克综合指数市盈率高达811倍,纳斯达克成份指数市盈率152倍,亏损烧钱、讲故事、互联网改变一切、市梦率,留下了一段投资市场永恒的传说。

2001-2009年,共和党上位,减税+消费扩张回归主流。

2001年,小布什推动35万亿美元的减税案,是美国历史上规模最大的减税之一,他也推动了大规模的社会保障私有化计划,让国民自由选择消费方式。

新的政策下,高科技成长股被抛弃了,消费价值股再度受到青睐。美股十大公司排名中,强生、默克制药、美国银行、宝洁、埃克森美孚、雪佛龙等大公司挤掉了高科技公司,成为新的时代主题。

小布什时代最让资本市场值得铭记的政策乃是对金融监管的放松,由此让次级债市场走向繁荣。越来越多的穷人可以贷款买房了,刺激房地产价格在小布什任内上涨了一倍有余,各种金融、能源、建筑机械公司欣欣向荣。

能源股的强大是最让人印象深刻的。来自小布什故乡的德州能源公司们大发横财,埃克森美孚连续多年霸占美国公司第一大市值宝座。虽然其中有来自中国需求的助力,但是美国国内基建、地产、交通行业的一派繁华也是关键。

2009-2016年,民主党气势如虹,奥巴马打着“change”的旗号重新占据权力中心。

奥巴马的政策很清晰,延续了民主党一贯以来的方向:加税、增加医疗福利、金融监管、引导投资。在引导投资方面,肯尼迪有太空计划,克林顿有信息高速公路计划,奥巴马同样不遗余力,他推动了一项名为“清洁能源安全法案”的刺激计划。

2009年,华裔诺贝尔奖获得者朱棣文被任命为能源部长,随后一项针对绿色能源的每年150亿美元的投资计划出台。在该政策的支持下,页岩气革命轰轰烈烈的爆发了,太阳能发电和新能源汽车也成为了投资市场最让人瞩目的概念。

这个时代最传奇的故事来自钢铁侠埃隆•马斯克。马斯克旗下的商业王国获得的政府补贴和优惠高达49亿美元,这一数字是他获得的所有私人风险投资总额的两倍还多。特斯拉获得了约23.91亿美元税收优惠、补贴和政策性贷款;SolarCity获得约25.16亿美元,包括从美国联邦财政部获得的4.98亿美元直接奖励;SpaceX相对最少,获得了德克萨斯州2000万美元的发射基地建设款,不过,除了直接的政府资助,SpaceX还获得了更多来自政府的好处,他们取得了美国航空与宇航局和美国空军总价值超过55亿美元的大合同。

除此之外,高科技概念股重新站上巅峰,纳斯达克指数经历十年的沉潜,再次返回了5000点。苹果、谷歌、facebook、亚马逊、netflix等科技股屡创新高,克林顿时代播下的种子终于在下一个民主党当政时期开花结果。

2017年,未来已来。虽然政策还没出台,但是减税、金融松绑、刺激消费的共和党三板斧已经昭然若揭。

举例来说,川普计划把现行的个人所得税累进档从7个简化为3个,分别是12%、25%和33%,将企业所得税由39%降为15%,废除遗产税,认为遗产税是不公平的重复征税。根据川普的主张,年收入低于2万5000美元的个人和低于5万美元的夫妇都不必交税。

川普也计划废除奥巴马在金融危机后出台的《多德-弗兰克法案》,他认为经济危机已经过去了,应该暂停所有对金融业的严厉管制,让贫民们更容易从银行里获得贷款,买房或者消费,刺激经济的成长。

川普还承诺要花上万亿美元来重建道路、机场、桥梁、排水系统和电网,在减税、财政收支减少的情况下能不能做到是很成疑问的。但不管怎样,刺激内需市场一定是共和党时代施政的主题,从艾森豪威尔、尼克松、里根、到小布什,历任共和党总统始终如一。

围绕着内需主题的政策展开,金融、能源、房地产、食品、奢侈品、娱乐等的消费大盘股都会获得业绩的提振,成为资本市场的宠儿。价值投资者的春天又回来了。

相形之下,持续多年的科技股热潮势必将再次被边缘化,遭遇估值下移的困境。1999年的科技股热潮中,微软的市值突破了6000亿美元,当时被分析师认为有可能突破8000亿美元,甚至1万亿美元都不在话下。但实际上,随后科技股泡沫破裂,微软的市值一路下行,最低跌至1350亿美元,四分之三的市值被蒸发。

奥巴马任内,科技股龙头苹果的市值突破了7500亿美元,美国市值前十大公司有5家是科技股,这样的盛况在未来的很长一段时间,都将不再会有了。成长股的冬天即将降临。

川普登基,资本市场的主题也将发生翻天覆地的改变。