债务在上升,货币购买力下降,钱不值钱了,你就是不想投资也得投资。

前段时间,一则新闻被疯传,中国固定资产投资超过45万亿。《华夏时报》2月18号报道,根据各省公布的数据进行统计,至今中国已有23个省公布了2017年固定资产投资目标,累计投资超过40万亿元,如加上尚未公布的省份,今年投资不少于45万亿。

45万亿不算什么,今年固定资产投资可能远超过45万亿。

要知道,中国固投基数很高,2015年全社会固定资产投资是56万亿,2016年是59万亿,只要今年固定资产投资增速超过较低的2016年的8%,2017年的固定资产投资就将轻松超过60万亿元。并且,2013年之前,固定资产投资增速每年都超过20%。

中金固收团队研报发布的数据更可怕。

他们认为,由于房地产投资增速会小幅滑落,制造业可能小幅上升,整体固定资产投资增速的改善更可能是来自基建。

去年全年基建名义增速为15.7%,预计今年基建名义增速可能高于去年,可能回升到16%-20%区间。

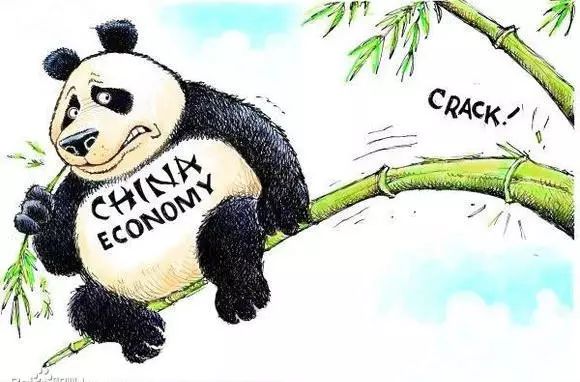

固定资产投资可以稳定经济增长,但可怕的是亏损与高负债。

投资并不一定带来通胀,无效的投资才会带来通胀。

以机场建设为例,2月16日,中国民用航空局、国家发改委和交通运输部联合发布《中国民用航空发展第十三个五年规划》,十三五期间,我国将新建以及续建74个机场,建成机场超过50个,到2020年,我国民用运输机场数量将由2015年的207个发展到260个以上。

表面上这是好事,其实未必。

有数据称,全国190多家机场亏损比例高达70%~80%,亏损面巨大,仅有大约50家机场盈利,支线机场建的越多,亏损越大。不要动不动跟美国比,人家从东到西经济发达地区路途够远,我们国家经济集中在漠河、腾冲以东,尤其是在长三角、珠三角城市群内部,高速轨交已经足够,很难想像苏州、无锡、上海、杭州、嘉兴这些城市布满铁路。

无论是公司接单还是PPP模式,实际上大型企业与地方政府债务必定上升。