2008年之后的欧洲银行业去杠杆先后经历了:由巴塞尔委员会和欧盟主导的强化金融监管——由欧央行主导的货币紧缩倒逼银行调整资产负债表——两个阶段,这个和中国金融去杠杆可能经历的过程类似。

给中国当下金融去杠杆的启发:一是当金融监管机构主导金融去杠杆时,央行可能大概率会呵护流动性;二是当央行主导金融去杠杆,可能会“锁长放短”,“锁长”制造结构性流动性短缺,迫使高杠杆边缘机构缩表,“放短”救市场失灵,防止系统性风险;三是股债对监管脱敏的顺序不同,不能忽视配置型机构的需求可能起到的重要作用。

(感谢某公募基金马总提供参考资料)

开宗明义。我们研究2008年之后的欧洲银行业去杠杆,是因为欧洲银行业监管体系和中国有相似之处。研究2008-2014年欧洲银行业三次去杠杆的经历,对推演中国当下金融去杠杆的过程和影响具有重要的现实参考意义。

一)欧洲货币政策和银行监管职能分开,在单一监管机制(SSM,类似加强版MPA)构建之前,欧央行仅负责监管支付清算系统,而欧洲银行业监管则是由欧盟委员会下属的欧洲银行管理局(EBA,类似CBRC)负责。欧央行对商业银行没有执法权,只能控制货币政策。2008年之后的欧洲银行业去杠杆先后经历了巴塞尔委员会和欧盟主导的强化金融监管和欧央行主导的货币紧缩倒逼银行调整资产负债表两个阶段,这个和中国金融去杠杆可能经历的过程类似。

二)欧洲银行机构也呈现出核心-边缘的分化结构,意大利、西班牙、爱尔兰、葡萄牙等商业银行危机前杠杆较高,资产负债表较脆弱,这点和中国的城商行及以下的中小银行在过去两年通过同业存单和理财实现弯道超车,负债驱动资产做大规模的方式类似。

三)欧洲银行加杠杆上也呈现出典型的负债扩张驱动资产套利,危机之前银行扩张同业负债,危机之后银行低息获得长期融资支持后较少用于对实体的信贷,而是转向对各自主权债券的套利,这点与中国的金融机构滚动回购套利债券类似。

2008年之后欧洲银行业的三次去杠杆,背景和方式都不一样。

2009年底,由巴塞尔委员会主导了金融危机后的强化银行业监管,欧洲银行业通过缩减不良资产和信贷规模开始了第一次去杠杆,银行杠杆率下降。

2011年欧债危机以后,为防范主权国家债务风险传导至银行系统,欧盟委员会主导了强化金融监管,进一步提高欧洲银行业资本充足率要求,欧洲银行被迫通过缩表和提高权益的方式降低杠杆。

2014年间,欧洲央行主导了欧洲银行业第三次去杠杆,通过缩减长期再融资的方式收紧银行系统的流动性,利率走廊在2014年间多次被击穿,欧洲边缘金融机构在长期再融资受限情况下被迫卖掉主权债券,缩减资产负债表。

经过2009-10,2011-12,2014年三次去杠杆后,目前欧洲银行业的杠杆已经远低于2008年危机时的杠杆水平。

一、第一次去杠杆较为温和:2009年,提高资本充足率要求,压缩商行的投行业务,向传统业务回归

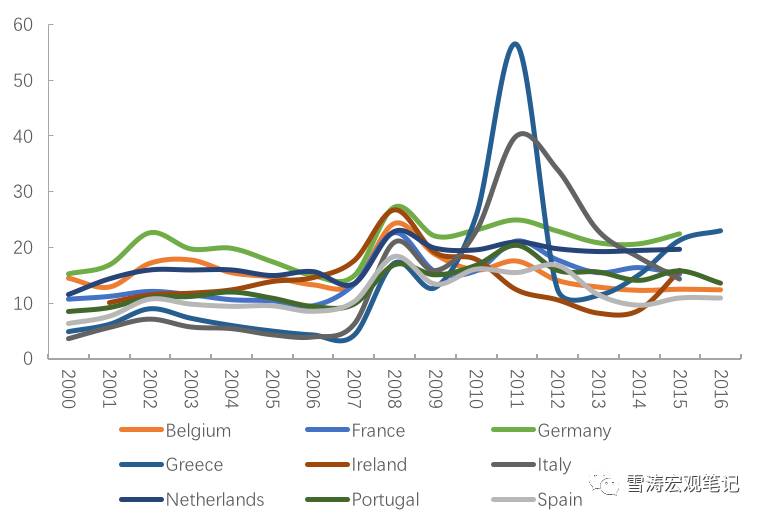

图1:欧洲主要国家商业银行经历了三次去杠杆(%)

资料来源:OECD,天风证券研究所

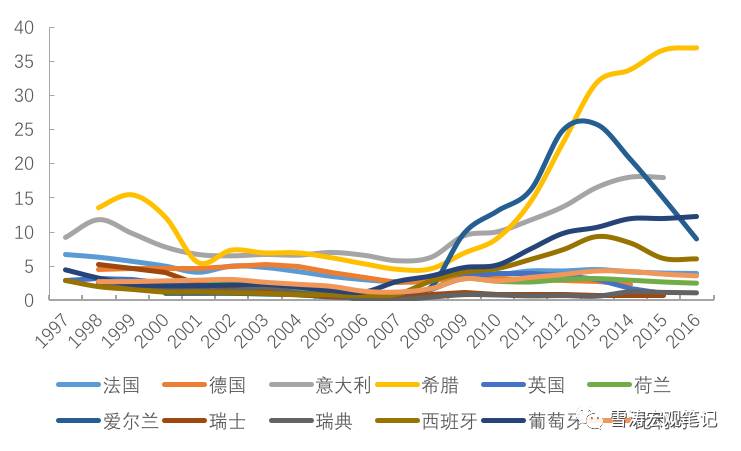

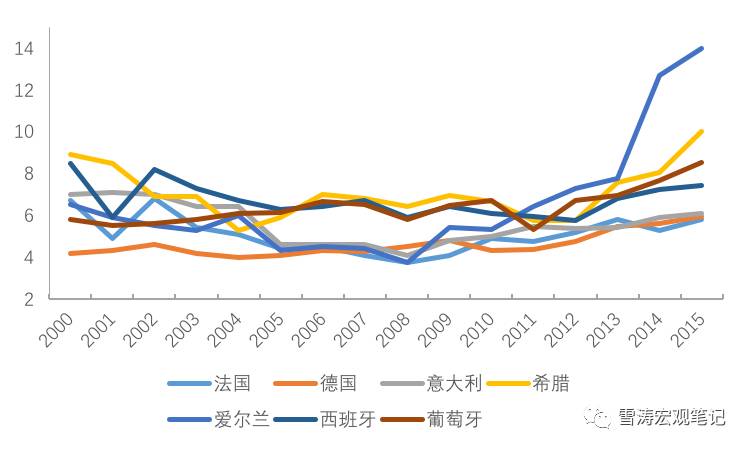

图2:金融危机期间南欧国家商业银行的不良贷款率飙升(%)

资料来源:WIND,天风证券研究所

金融危机之前,由于资产泡沫的高涨和资金成本低廉,欧洲银行业通过大量复杂、高杠杆倍数的金融工具实现了总资产和收入的快速扩张,资本覆盖远远不足的问题在危机之前开始暴露,2007-08年欧洲银行业的杠杆率和不良贷款率开始飙升。

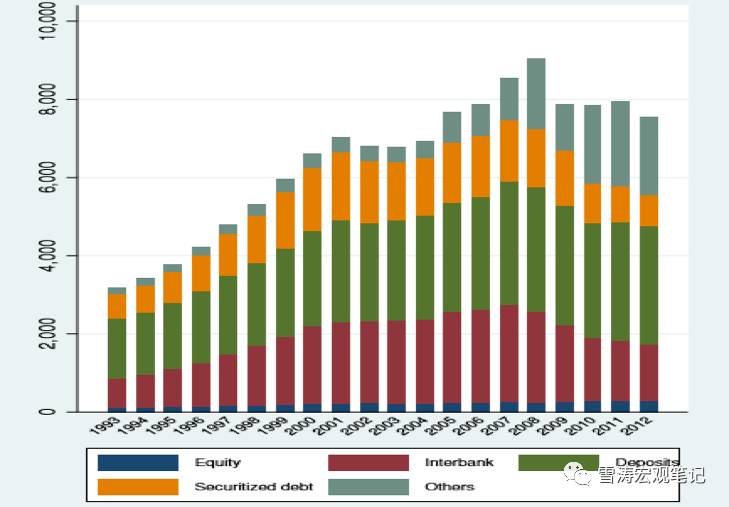

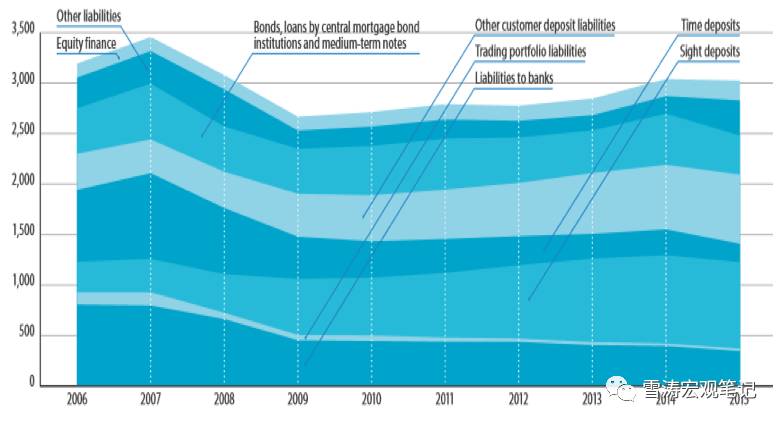

金融危机之后,巴塞尔银行监管委员会(BCBS)对欧洲银行业加强了监管。一方面提高对银行的资本充足率的要求,在09年12月发布的《增强银行业抗风险能力(征求意见稿)》中引入杠杆率作为巴塞尔风险资本监管框架的补充措施,并之后确定了最低一级资本杠杆率为3%。另一方面,欧盟委员会迫使银行缩减资金杠杆较高的投行业务,将业务重心转移到传统的商业银行领域。为了符合巴III和政府援助条款的要求,欧洲银行开始被动地缩减不良资产和信贷规模,杠杆水平在08-09年间有所下降。 例如德国、瑞士两国银行部门总资产负债表显示,2008-09年间,银行部门负债项中银行间负债和存款明显下降。

图3:德国银行部门2008-09年间银行间负债和证券化债务降低(十亿欧元)

资料来源:German Council of Economic Experts,天风证券研究所

图4:瑞士银行部门2008-09年间银行间负债和存款降低(十亿欧元)

资料来源:SNB,天风证券研究所

二、第二次去杠杆也较温和:2011年,进一步提高资本充足率要求,银行通过增厚权益或缩表去杠杆

2009年12月,希腊的主权债务问题凸显,2010年3月进一步发酵,开始向“欧猪五国”蔓延。随着欧洲主权债务危机的逐步发酵和深入,欧洲五国债务危机深重,面临债务偿付困难,希腊首当其冲,违约风险已达到90%以上。由于银行进一步对上述五国的国债投资进行减值,银行杠杆率在09-11年间有所上升。

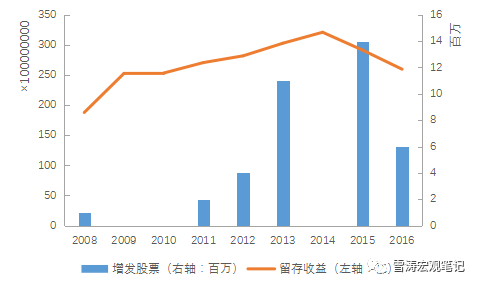

2011年之后,面对不断恶化的经济和债务风险,欧盟为了防范主权债务危机向银行业扩散,推出了比巴塞尔协议III更加严格的资本金要求。11年10月,欧盟峰会就缓解主权债务危机达成协议,欧元区银行需要在12年6月底之前将核心一级资本充足率提升到9%,这比巴III的要求高出2个百分点,并提早了7年实行。包括德意志银行,巴克莱资本和法国兴业银行在内的大型银行纷纷通过增发股票、出售分公司并囤积收益等手段达到核心资本增长的目的。

此外,银行普遍被迫地采取出售海外非核心业务方式加快重组。2011年11月,德国商业银行宣布停止与德国和波兰没有联系的所有新贷款业务,并加速出售非战略性资产。12月,西班牙桑坦德银行将其哥伦比亚分行以12亿美元价格出售给智利的Corp Banca银行,获得了6.15亿元的资本收益。欧盟颁布的更加严格的金融监管促使欧洲银行业通过缩表和增加权益进行了第二次去杠杆,银行杠杆水平从高点回落。

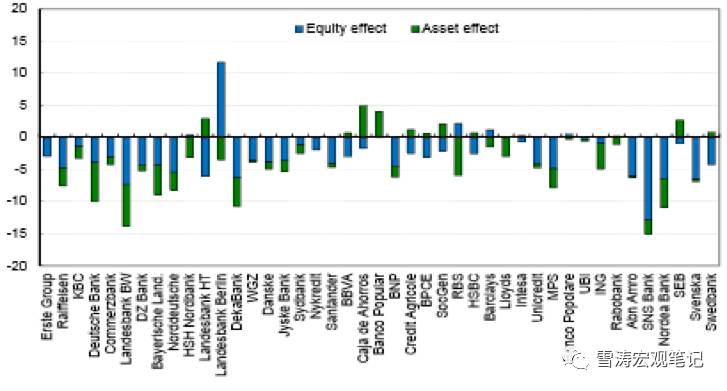

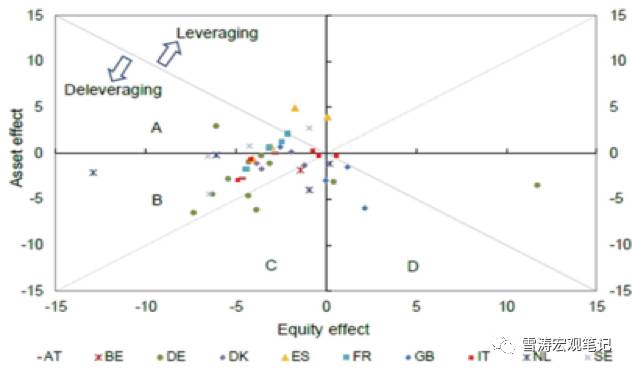

根据EU BANK DELEVERAGING的报告,2011-13年间,欧洲银行业同时通过缩表(主要通过卖出资产证券化产品)和增加权益(股本发行、混合转换、注资和留存收益增加资本)去杠杆。例如瑞士信贷在2011-13年间同时通过缩表和增加权益去杠杆。在此期间,欧洲银行持有权益平均增长9.6%,资产平均下降4.3%。增加权益是这段时间欧洲银行业去杠杆的主要方式,约2/3的国家银行主要通过提高权益去杠杆,1/3的国家银行主要通过缩表。

图5:增加权益是2011年加强监管后银行业去杠杆的主要方式(%)

资料来源:EBA,天风证券研究所

图6:增加权益去杠杆的比例超过缩表去杠杆(%)

注:负效应表示杠杆减少(通过缩表或者增加权益),正效应表示杠杆增加(通过扩表或者减少权益)

资料来源:EBA,天风证券研究所

图7:以瑞士信贷为例,2011-2013年间通过增厚权益去杠杆

资料来源:EBA,天风证券研究所

三、第三次去杠杆画风突变:2014年,ECB主导去杠杆,制造钱荒逼迫边缘国银行缩表

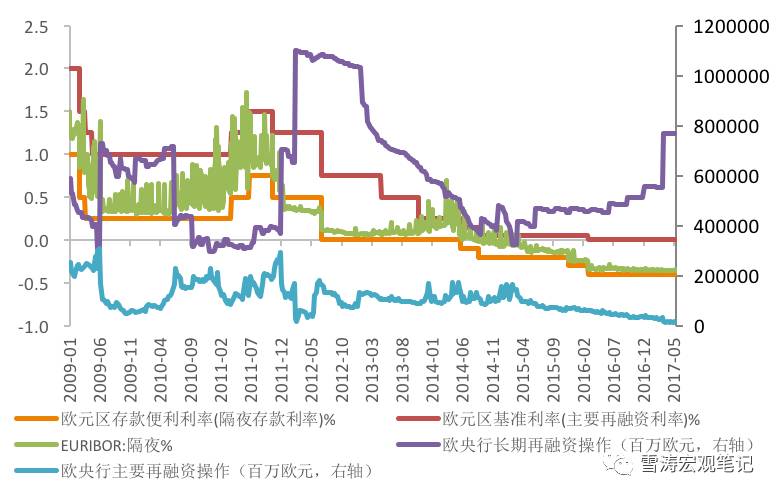

前两次欧盟委员会主导的温和去杠杆,欧央行都向市场提供流动性支持,配合金融监管。金融危机后,欧央行实行了一系列的宽松货币政策向市场提供流动性和信用支持,以防止金融去杠杆造成恐慌。这些措施不仅限于作为“欧版的量化宽松”而被普遍关注的两轮三年期的长期再融资操作(LTROs),还包括如利率承诺(2008年10月)、强化信贷支持政策(2009年5月)、资产担保债券购买计划(2009年7月)、证券市场计划(2010年5月)以及直接货币交易(2012年9月)等一系列政策。此外,自2011年7月以来,欧洲央行连续七次降低基准利率和银行隔夜存款利率。

欧元区前两次银行业去杠杆以强化金融监管为主,欧央行提供流动性和信用支持,但第三次欧央行自己动手去银行的杠杆时,画风就变了。

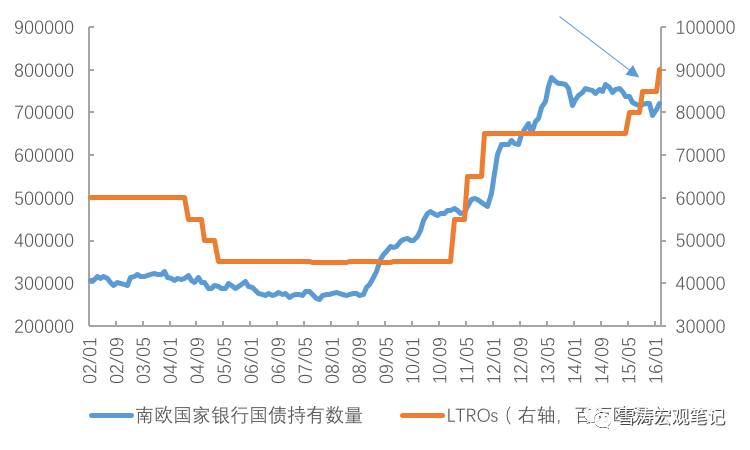

2011-12年欧央行提供的两轮长期再融资(LTROs)之后,爱尔兰、葡萄牙、西班牙、意大利等国的商业银行的资产负债表和国债持有量快速上升,低息的长期再融资并没有主要用于对实体的信贷,而是转向对各自主权债券的套利。从下图可以看出,2012-13年南欧国家的商业银行持有的国债数量急剧上升。

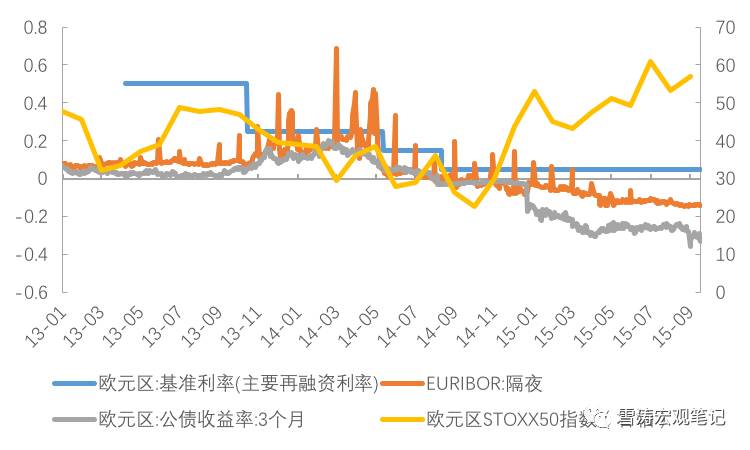

2014年,由欧央行主导的银行业去杠杆。这次欧央行逐步缩减长期再融资,使得欧元区银行间隔夜拆借利率(EURIBOR:ON)持续多次击穿了欧央行的利率走廊上限(MRR:ON),制造了长达一年的“钱荒”。利率的上升迫使南欧国家商业银行等边缘金融机构出售持有的国债,缩减资产负债表。在这期间,欧央行用缩减长期再融资扭转边缘金融机构套利的预期,并相机增加了短期再融资补充流动性。

图8:2014年,欧央行通过减少长期再融资操作制造长达一年“钱荒”

资料来源:WIND,天风证券研究所

图9:2014年欧央行锁长放短,南欧国家银行的国债持有数量下降

资料来源:WIND,天风证券研究所

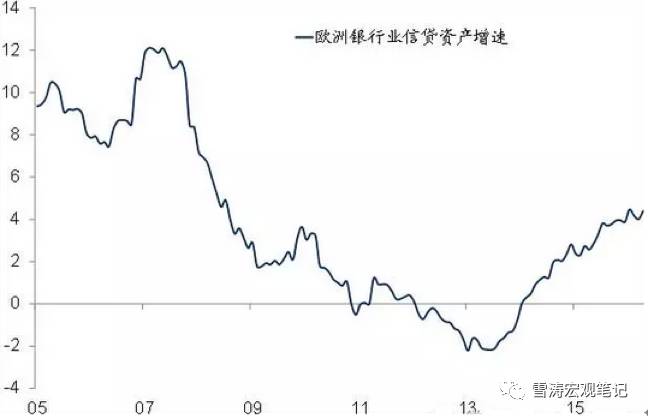

随着长期再融资被逐渐回收,欧洲四国银行(爱尔兰、葡萄牙、西班牙、意大利)大幅缩减资产负债表,资本充足率相应得到提升,杠杆相应下降。

图10:2014年,南欧国家银行的资本充足率大幅提升

资料来源:WIND,天风证券研究所

图11:2014年银行去杠杆后,信贷资产增速有所恢复(%)

资料来源:WIND,天风证券研究所

四、欧洲银行业去杠杆给中国金融去杠杆的启发

研究金融危机之后欧洲银行业三次去杠杆的经历对于推演中国当下金融去杠杆特别是银行业去杠杆,具有重要的现实参考意义和启发。

一是由谁来主导金融去杠杆,对流动性的影响可能完全不同。当金融监管机构主导金融去杠杆时,央行可能大概率会呵护流动性,配合金融监管规则强化。而当央行主导金融去杠杆时,画风可能变为用利率上升或流动性紧缺迫使边缘金融机构出售资产缩表。

二是当央行主导金融去杠杆,可能会“锁长放短”。“锁长”制造结构性流动性短缺,迫使高杠杆的边缘机构缩表,“放短”相机决策补充流动性,缓解利率市场压力。如果管住了DR,或许可以放任R击穿利率走廊的上限,这对银行和非银的影响是不对称的。

三是股债对监管脱敏的顺序不同。2014年欧元区“钱荒”之初,股债下挫。然而欧洲债市在2014年4月开始回升,而股市对短端利率波动的“脱敏”则相对滞后,STOXX50指数等到2014年底欧央行连续降息之后才有反应。

欧元区银行业去杠杆的过程中,保险等欧元区非银部门和外资机构接住了银行抛出的债券,这是债市能先于股市“脱敏”主要原因。所以判断中国金融去杠杆对股债的影响,不能忽视配置型机构(大保险大银行)的需求可能起到的重要作用。

图12:“钱荒”之后,股市对利率波动脱敏相对滞后于债市

资料来源:WIND,天风证券研究所

风险提示

紧货币叠加严监管产生共振对市场短期冲击

刘煜辉 | 首席经济学家

中国社会科学院经济学教授,博士生导师,中国首席经济学家论坛理事,人民币交易与研究论坛学术委员会主任。曾任华泰证券、广发证券首席经济学家。

宋雪涛 | 宏观团队负责人

美国北卡罗来纳州立大学经济学博士,中国金融四十人论坛(CF40)特邀项目研究员,《华尔街见闻》、《清华金融评论》特约撰稿人。著有多篇学术论文、央行工作论文,担任多家国际学术期刊审稿人,曾任华泰证券宏观固收分析师。

芦哲 | 宏观分析师

清华大学经济学硕士,中国人民大学国际货币研究所副研究员。曾就职于世界银行集团总部(华盛顿),负责金融和私有部门研究,在Journal of International Money and Finance、《世界经济》、《金融研究》等杂志发表论文十余篇。

李雪 | 宏观助理分析师

牛津大学金融经济学硕士,主要负责海外宏观经济研究。

重要声明

市场有风险,投资需谨慎。在任何情况下,本微信平台所载信息或所表达的意见并不构成对任何人的投资建议。