▌一、到底有没有牛市?

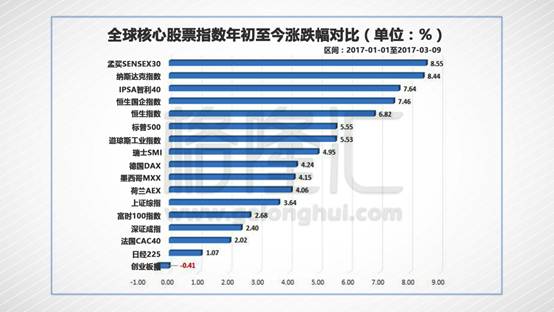

今年头两个月,港股悄无声息上涨已接近

8%

,在全球核心股市里涨幅都算领先。

这在恒指

48

年的历史中不算罕见,但与过去这几年港股凄风苦雨,不堪回首的日子相比,则显得极不寻常,甚至突兀,以致很多在港股市场过惯了苦日子的投资者极不适应这种“由俭入奢”。

在指数几乎未动,但腾讯、中石油这种超级大笨象都上涨超过

50%

,以及

A

股戏剧性的

IPO

闸门大开后,才有极少数人开始半信半疑,相信港股或许真有一波牛市。

记得去年底,格隆汇“海外投资嘉年华”全国

8

大城市巡回的时候,几乎没有人相信我说的港股会有牛市这个推论:港股这种从来都软骨病的尿性市场,怎么可能会有牛市?甚至

很多港股“老司机”心灰意冷告诉我,说一旦解套,就清仓回

A股

,发誓再也不碰港股这个鸟市场。

我的回答一般都是:

再多点耐心。价值真的只会迟到,不会缺席。

而之所以等候是值得的,原因就两个大字:便宜。

然后会有各种反驳:诸如香港老千股横行,诸如美联储要加息,诸如港股能做空,诸如中国经济下滑,一损俱损,等等。总之就是

便宜活该,活该便宜

。

我的回答还是两个字:便宜。

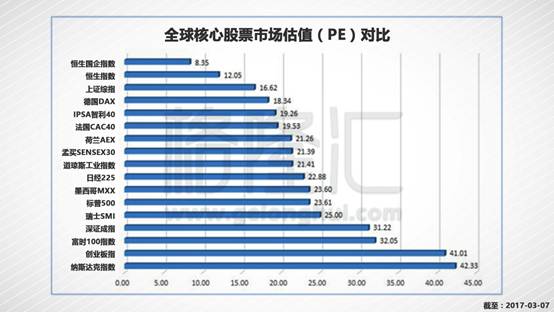

哪怕在今年初恒指领涨全球后,截止今天,港股还是最便宜的的市场。

对于做买卖这种生意来说,便宜是王道

——天生丽质难自弃。只要便宜,跋山涉水,终会有人来买。

对于

只有

8

倍市盈率的恒生国企指数来说,哪怕翻一番,到

16

倍估值,在全球依然显得足够便宜

。而指数能翻一倍,意味着很多股票能涨

2

倍,乃至

3

倍——这就是牛市。

沈从文说过一句很唯美的话:

我知道你会来,所以我等

。

▌二、为什么是这个时点?

紧接着的是第二个问题:香港都便宜那么久了,为何这个时点能翻身且大风起兮?

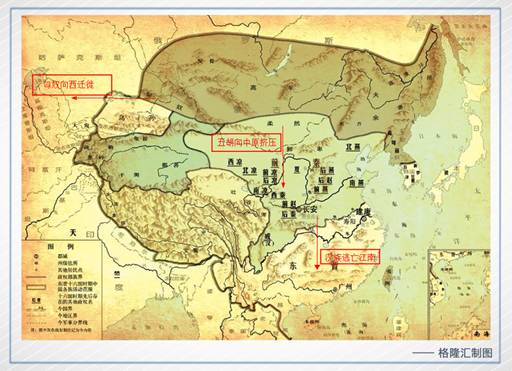

无他,

出于生存和安全的需要,“蛮族”大迁徙所致

。

中国历史很有意思,经常很对等:在秦汉

400

年的疆域大统一、民族大融合以后,就是魏晋南北朝时期

400

年的大分崩离析,伴随的是各民族的大迁徙。而魏晋南北朝后,紧接着又是约

400

年的隋唐统一盛世,民族大融合。

往往这种

民族大迁徙,带来的就是广大地域,乃至全球生态的巨大变化

:被窦宪打得没有脾气的蛮族匈奴向欧洲迁徙,直接导致了西哥特人的西迁以及西罗马帝国的灭亡,而五胡蛮族对中原的挤压,则导致汉民族大规模渡江南迁,

广袤但荒芜的江南,才第一次得到了真正意义上的开发

,才有了我们后来的江南可采莲,才有了悠长的雨巷,以及丁香一样结着愁怨的江南姑娘。

(魏晋南北朝时期的民族大迁徙)

这个世界,从来没有什么是一成不变的。出于安全和生存的需要,人类可以跨越千山万水,更惘谈嗜血无形的资金

——如果相信港股的低估值与生态会一成不变,那我们现在可能还生活在秦始皇嬴政他们家的天下。

(过去十万年人类的迁徙路线)

那么,这次出于

安全与生存

(因为众所周知的原因,这两点恕不展开)的需要而南迁的蛮族是谁?

看图说话吧(特别澄清一下,

此处所谓蛮族,没有文化歧视意味

,只是指这批北方资金被内地股市培养的一贯嗜杀与凶蛮的投资风格):

自

2014

年

11

月

17

日沪港通开通以来,

南向资金净流入

4450

亿元

——是净流入。

最性感的永远不是身材,而是

money& power

:这个时点以及未来的港股,恰好拥有这个。

▌三、空间有多大?

这是一个最不好回答的问题,估计你问巴菲特,他也回答不了。

前文说了,港股便宜,只是北方“蛮族资金”南迁的基础与必要条件,除了便宜,另一个重要的“安全角度”的原因无疑是

A

股“不说注册的注册制”已经开始坚定不移推行——这意味着国内资本市场长期关起门玩、供不应求的土壤和生态将彻底改变

。

作为应对,

一部分聪明资金开始了坚决的“迁徙”,但更多资金则是掩耳盗铃,寻找各自理由自我安慰。

比如,

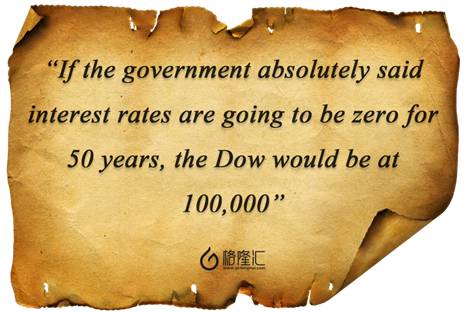

最近国内诸多媒体言之凿凿,广泛传播的巴菲特对美股市场空间的预测

:据说巴菲特

2

月

27

日接受

CNBC

专访,表示非常看好美股前景,预计道指最终将逼近

10

万点。然后据此推算:那

A

股不还跟涨到三万点——现在上证可只有三千点啊。

客观来说,作为一个影响力巨大的“公众人物”,巴菲特如果真的说这样误导市场的预测(

而且竟然还精确到了个位数

),依内地规矩,毫无疑问应该:

顶格处罚,终身市场禁入

!

所以我手痒,去随便

GOOGLE

了一下巴菲特的原话:

翻译过来是这样的:

如果政府确信能把零利率维持

50

年,道指将会达到

10

万点

。

没文化真的很可怕。

说这些,只是为了说明预测市场点位与空间太难了,也没有意义。其实

指数涨

50%

,足以支撑最没有弹性的消费股涨

2

倍,而贝塔值高的周期股就会涨超过

3

倍,而龙头股,则大概率

3

倍以上。

而恒生国企指数就算再涨

50%

,市盈率也只有

12

倍——

从这个逻辑,国企指数站上

15000

点,恒生指数站上

36000

点,双双创出历史新高,是大概率事件

。

以上数字,纯属拍脑袋,聊博一笑。

▌四、谁是龙头?

一波牛市,必须是有登高振臂一呼的龙头的,否则就一定是伪牛市,是撩骚

。

但凡牛市龙头,不外乎符合如下几个特征:

1、

市值适当,太大或太小都不行——大小资金都进得去,出得来,;

2、

行业性感,最好是新经济;

3、

自身底子硬;

4、

想象空间大,最好不受盈利、估值的束缚;

能符合所有这些条件的,香港只有一家公司:美图(

1357.HK

)。

我一直说,

美

图的上市,是香港资本市场的一个里程碑事件,更是港股市场借以转型不可错失的抓手

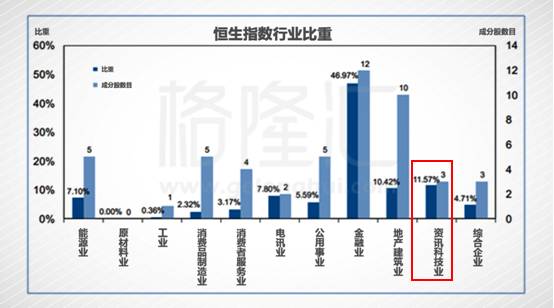

。新经济是任何市场的活力所在与发展方向,香港市场之所以这些年显得老态龙钟,最大原因就是因为传统行业比重太大,而

资讯科技行业的恒指占比只有可怜的

11.57%

:

科技股唯腾讯一枝独秀,阿里巴巴远走他乡。香港把美图树成标杆,一批亏损独角兽如蚂蚁金服、小米、美团、陆金所、滴滴等会依葫芦画瓢来上市,整个市场结构都会巨变。可以说,

美图的表现,一定程度上决定着港股转型的成败

——我想,

港交所,乃至香港证监会对此都心知肚明

。

唯有美图带来新经济股批量上市,香港市场才有救,才有大牛市,大前途,所有投资者都应该从这个战略角度思考美图在港股市场的定位

。

至于很多人和我纠结的美图财务数据和不盈利——这是典型的投行研究员综合症。

对多数投行研究员而言,都会把投资的确定性简单理解成一年估值模型里的定量数据,你让他往后多看一年可以,多看

3

年,他自己都会被这个想法吓死。

我清楚记得,

2014

年微信也没有找到盈利模式,

一堆投行研究员上门推介时都说不看好微信与

QQ

左右互搏的腾讯——今天他们把这种浅薄的傲慢再次用在了美图身上

。

当美图招股时,我说它未来可能值

600

亿美金的时候,我不是在拍脑袋,我只是在用常识而已

:全世界用户过十亿的就

8

家企业,其他

7

家市值都在千亿美金以上(百度是因为自己作死自己猜只有

600

亿),美图是第八家:

用户摆在那里!至于怎么赚钱,聪明如蔡文胜老板,远比你着急。

▌五、还来得及上车吗?

截止目前,绝大多数人都没有从战略上把这轮港股行情当一轮可以创历史新高的牛市看待,所以我们能看到

多数投资者这行为,都是小额投注,且今天上车,明天下车

,不停忙活。

无他,

浪成于微澜之间

。每一轮大行情的产生,都是多个关键因素在特定时间窗口叠加共振形成的。

身在市场中的多数投资者,往往难于觉察趋势的到来

,但趋势会用一次次小的冲击逐渐撕开市场的裂口,直到给予更多人信心,用更大的资金直接破门而入,直至最后的摧枯拉朽。

如果多数人从一开始就信了牛市,那或许还真没牛市

。

我依然还记得电话双向收费的事,固话跟手机的竞争,胶卷与数码相机的竞争,数码相机跟手机的竞争。当趋势来临的时候,是挡不住的。现在刘主席要在

A

股加快

IPO

,数量多,份量少,是

PE

的天大机会。但是,大多二级市场散户是无法去进行股权投资的,但是,他却可以用