这是优塾发布的第

705

篇深度文章

3435字丨阅读6分钟

上市公司社群,已有50+上市公司入驻

定向邀约

电子制造、军工、城电路

专家入驻

扫描文末二维码,联系我们

▼

昨天,这家公司刚刚被否!

新鲜出炉的被否原因,总结来看,体现了监管层对公司实控人的资金拆借、内控制度是否有效,以及是否存在关联交易的关注。

这家公司的大股东也着实“坦诚”,在对监管层的反馈意见中,表示了拆借公司资金的用途是私用,还了自己的借款、出了女儿的留学费用、还去买了车,顺便还了欠亲戚的钱。

哎,一个实控人做成这样的境界,也是颇令人感叹的。

这是IPO被否几大原因中,典型的“规范运作”问题。

这个案例,很大程度上反映出了公司内控制度有效性的缺失,管理存在缺陷,经营不够规范等等。

话说,作为“一家之主”,实控人应当做出表率,起到好的示范作用才是。

这家公司踩到了哪些红线?监

管层又间接为我们传达了哪些实控人关注的点呢?一起往下看。

“实控人做了这个事,公司就别想上市了”

文:并购优塾团队

雷区一

██

█

█

█

█

关联方拆借资金,这问题咋回事?

从本次监管层的否决意见看,否决原因集中在实控人对双环电子的资金拆借上。

▼

根据申报材料,报告期内发行人与顺达电子资金拆借持续发生,主要用于控股股东及其他少数股东、无关联第三方的个人需求。

2013年5月后,控股股东李福喜从顺达电子拆借的来源于发行人的资金约700万元(含通过穆海滨拆借300万元),主要用于

偿还其个人的部分银行借款约550万元、女儿留学款(后期)约100万元、个人购买车辆款及所欠亲戚款项约50万元。

(优塾注:这句意思有点拗口,这家拟IPO企业,先借给它的小股东A,然后这家公司的大股东,又向小股东A借钱。这个意思,清楚了吧?)

李福喜作为最后一名还款人于2015年12月4日将资金归还顺达电子,顺达电子于2016年2月末清理资金占用完毕,于3月末结清资金占用费。借款人刘原平至今尚有350万元未偿还给顺达电子(

发行人管理团队持股

)。

(1)请说明李福喜还款的资金来源及证据;

(2)请说明顺达电子在李福喜还款后三个月后归还资金的原因;

(3)请说明发行人拆借资金时是否履行了合法的内部程序;

(4)发行人的章程及其他相关制度规定:“公司与关联人发生的金额在3000万元以上,且占公司最近一期经审计净资产绝对值5%以上的关联交易由股东大会批准”,“300万以上,3000万元以下且占公司最近一期经审计净资产绝对值2%以上的关联交易由董事会批准”,低于前述标准的关联交易“由公司经营班子批准”。

请保荐代表人结合发行人的经营业绩、资金规模说明前述制度是否足以防止控股股东等关联方占用发行人资金,并就发行人内控制度的有效性发表核查意见。

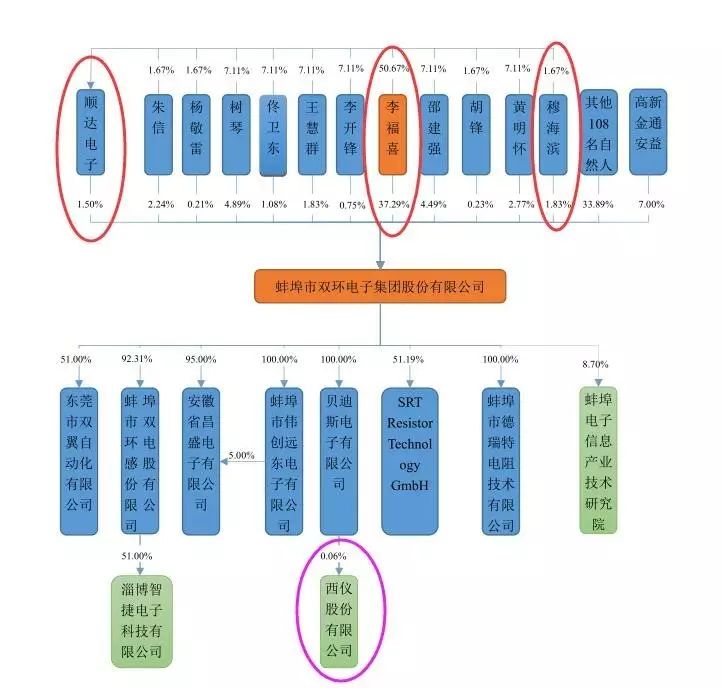

双环电子怎么玩资金拆借?要搞清楚这个问题,我们先来看看双环电子的股权结构,梳理一下他的关联方有哪些。

▼

本文主角,有三个:大股东李福喜,小股东A顺达电子,小股东B穆海滨。

三个主角,有非常显著的关联关系。

三个人操盘的公司,就是本次拟IPO公司:双环电子。

2014年,双环电子的“其他应收款”科目中,

关联方往来

资金高达1365万,占整个其他应收款比例为80.79%。

2015年,关联往来金额为232万,占比43.67%,到了2016年,关联方往来资金为0。

也就是说,在上报IPO之前三年,存在关联方往来资金,且逐年下降。

▼

监管层很疑惑:有钱不好好投主业,给关联方都干啥去了?

对此,双环电子解释为,这笔关联方往来款项,是公司把钱借给了顺达电子,然后,实控人李福喜又向顺达电子借钱,用于偿还个人欠款、女儿留学款和个人买车。(见监管层否决意见第一条)

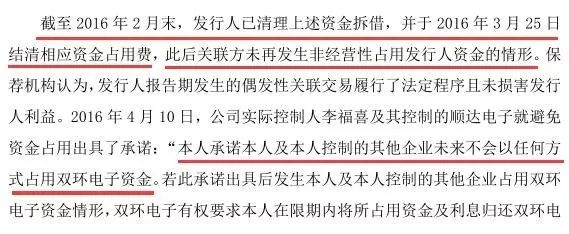

对于资金占用这事,李福喜表示,自个已经清偿完毕,还专门作出了承诺,我们转化成大白话就是:

妈呀,就这么一次!俺已经把钱还上了!

今后俺再也不占用公司资金了,如果再占用,就扣我的现金红利来偿还。

俺还会用个人所持公司的股份作为担保,不随意转让,除非是为了偿还占用资金所需要进行的股权转让之用。

▼

雷区二

██

█

█

█

█

拆借资金

之后,偿还问题又咋办?

本以为钱还上了,还给了承诺,大家就能和和气气的上市。但是,监管层还是喜欢打破砂锅问到底:

你这笔偿还的资金从哪里来?

有啥证据可以证明?

为啥你2015年12月已经还款给顺达电子,但顺达电子3月末才结清资金占用费呢?

你资金拆借的流程符合内控要求吗?

四个问题,这么一甩,我们就知道监管层还是很重视内控制度对于关联方往来的管理问题。

首先,我们来看流程是否合规——

我们查阅了双环电子的公司章程,公司章程规定:

公司与关联人发生的金额在3000万元以上,且占公司最近一期经审计净资产绝对值5%以上的关联交易由股东大会批准”;“300万以上,3000万元以下且占公司最近一期经审计净资产绝对值2%以上的关联交易由董事会批准”;低于前述标准的关联交易“由公司经营班子批准”。

那么,李福喜找顺达电子拆借了400万,找穆海滨拆借了300万,总共700万。按照章程,需要通过董事会批准。

事实上,李福喜的拆借过程是否通过了董事会批准?或者说,即使通过了董事会的批准,那么如何保证内控制度是独立、公正、有效的呢?

至于资金来源、是否有证据、资金占用费是否延期结清,我们不得而知。

但是,无论通没通过董事会批准,反正,咱们的大股东是顺利拿到钱了。

雷区三

██

██

█

█

是否与大客户存在关联交易?

除了资金占用问题,监管层还对双环电子与客户之间存在关联交易行为。

▼

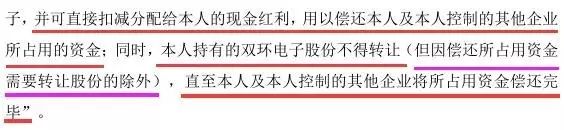

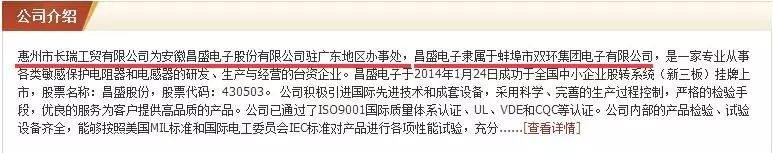

发行人报告期第一大客户惠州长瑞相关网站长期介绍自己为发行人子公司驻广东地区办事处。

(注:这句话翻译一下,这就相当于,我是卖猪肉的,我的客户对外说他是我儿子。这事蹊跷不蹊跷?)

请发行人代表说明对此事是否及何时知晓,是否默许惠州长瑞为子公司办事处,说明惠州长瑞与发行人第二大经销商惠州固信股东、实际控制人、员工、客户等之间的关系,惠州长瑞2013年11月3日成立,快速成为发行人第一大客户的原因及合理性,惠州长瑞今年一季度回款较慢、惠州固信今年一季度没有回款的原因及合理性。请保荐代表人说明核查过程及结论。

(注:再翻译一下,我这客户不仅对外说是我儿子,而且这亲密程度发展还很快。)

来感受下这个奇葩的关系。

惠州长瑞2013年11月3日成立,2016年成为双环电子第一大客户,这客户的本事真真是厉害的。

然后,我们从中国黄页查询惠州长瑞的相关工商信息后发现:惠州长瑞,自称安徽昌盛电子驻广东办事处。而这个昌盛电子就是双环电子全资子公司。

如果这条属实,那么惠州长瑞就是双环电子的关联方啊。

如果发行人知道这事,那就涉嫌隐瞒关联交易;如果不知道,也得解释清楚里面的问题。

▼

(信息来源:中国黄页)

更重要的是,双环电子对于这个第一大客户的应收账款很多,2016年末,除了军工单位外,惠州长瑞以268万的应收账款高居榜首。

▼

双环电子对此解释为:对军工类客户延迟付款、对优质客户延长信用期限。或许,“优质客户”指的就是惠州长瑞吧。

与同行业相比,双环电子的应收账款周转率在2.5-3.31之间,明显低于行业平均水平,周转率还在逐年下降。

▼

惠州长瑞,成立时间短、关联身份惹争议、又快速成为第一大客户,并且对双环电子回款慢等问题,让人实在难以信服。

就算双方是正常的业务关系,对于第一大客户自称是自己的办事处这事,没有及时发现纠正或者默许这种行为,都反映了双环电子内控上的疏忽。

PS:

除了上述两点之外,监管层还对双环电子的“过去”产生了兴趣。

▼

根据申报材料,在2013年以前,由于受机制、体制、资金、发行人治理及其带来的决策效率等因素之制约,发行人未能充分发挥技术水平、产品种类、产品品质、客户资源、管理团队等方面的优势,发展较为缓慢。

发行人业务规模与行业地位、核心竞争力之间存在较大的差距。

请发行人代表详细说明发展较慢的原因,招股说明书披露的内容与申请文件“发行人业务规模与行业地位、核心竞争力之间存在较大的差距”的描述是否一致。请保荐代表人发表核查意见。

双环电子在申报材料中曾表示,2013年前,由于体制、资金、决策效率等,公司发展缓慢,所以业务规模、行业地位、核心竞争力都不足。

但是又在招股书中表示,双环电子又很,管理层经验丰富、团队稳定,产品在市场上有较强的竞争力。

▼

前后两种说法不一致,这是什么鬼?从申报材料到招股书披露更新的这段时间,自个就刷新了对自己的认知了吗?(蒙圈)

综上来看,无论是资金拆借,还是客户管理,亦或是申报材料的严谨性,多种问题汇集,暴露了双环电子内控不足,管理不规范的问题。

因此,拟上市的股东、管理层在本案的启示上,应该更注重经营过程中的合规性、内控的有效性哦~

关于公司治理、内控等问题,小伙伴有什么看法?或者本案对你有什么样的启示呢?欢迎下方留言讨论~

本文完

▼