——作者:徐涛、胡叶倩雯、苗丰

《证券期货投资者适当性管理办法》于2017年7月1日起正式实施。通过微信形式制作的本资料

仅面向中信证券客户中的金融机构专业投资者

,请勿对本资料进行任何形式的转发行为。若您并非中信证券客户中的金融机构专业投资者,为保证服务质量、控制投资风险,请勿订阅、接收或使用本订阅号中的信息。

本资料难以设置访问权限,若给您造成不便,还请见谅!感谢您给予的理解和配合。若有任何疑问,敬请发送邮件至信箱[email protected]。

-

核心观点:

近期海外疫情持续升级,韩国日本均为继中国后爆发疫情的主要地区,中日韩三地供应了全球95%以上的存储芯片产能。我们重点分析了DRAM和NAND Flash的产能分布和供给、需求两侧状况。我们预计供给端仍将有小幅产能扩张,需求端服务器出货量增长部分对冲了智能手机和PC的销量下滑,叠加了三类需求的单机平均容量增长后,存储芯片的需求增速仍高于供给扩产增速。存储芯片价格在2019下半年触底,目前处于底部复苏阶段,后续价格仍具上涨动力。

-

问题1:

存储芯片产业的全球格局以及日韩厂商地位如何?

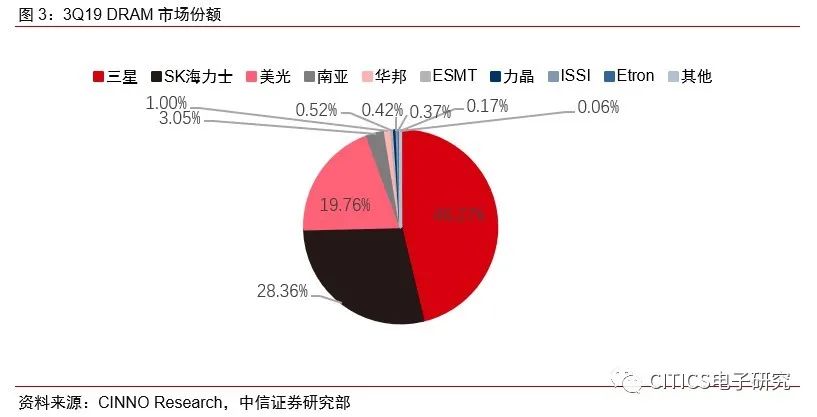

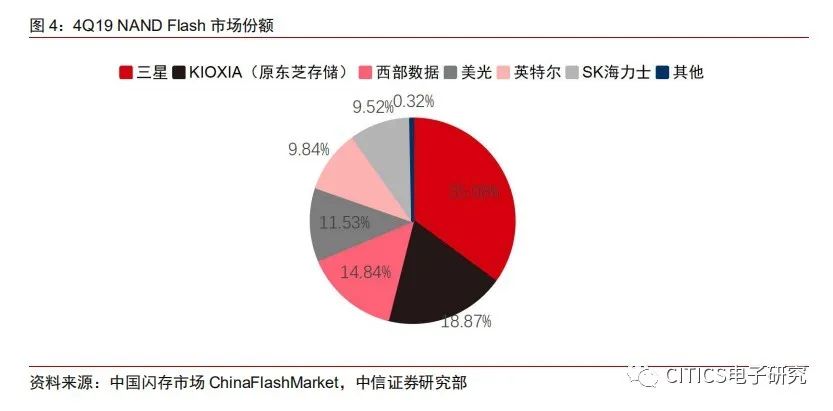

存储芯片市场全球约1200亿美元,占半导体总市场约30%,地位显著。其中DRAM约620亿美元,NAND Flash约570亿美元。DRAM韩美三家厂商占全球95%份额,其中两家韩国厂商三星、SK海力士占75%。NAND Flash韩美日六家厂商占全球99%份额,其中韩国三星、SK海力士以及日本KIOXIA(原东芝)三家份额超过60%。

-

问题2:

主要存储芯片厂区及其产能分布情况以及现状如何?

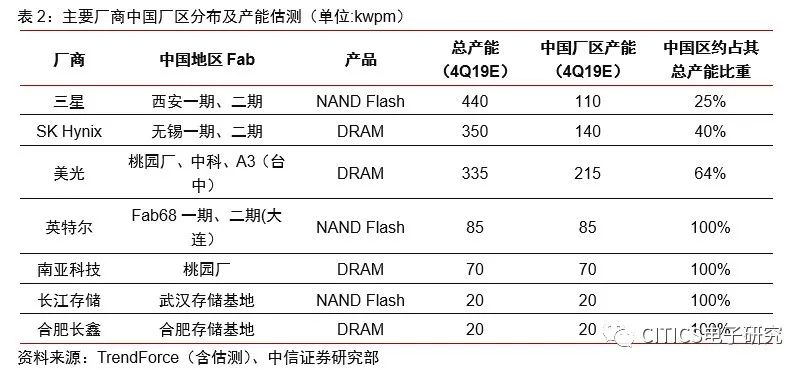

韩国共有三星、SK海力士的共12条产线,分布在京畿道与忠清北道,总产能约1200kwpm,两地并非疫情重灾区。日本共有KIOXIA的7条产线,位于三重、岩手两县,产能约500kwpm,两地几乎未受疫情影响。中国地区共有多家厂商的12条存储芯片产线:其中中国大陆8条,主要位于西安、无锡、大连等地,总产能900kwpm;中国台湾4条,位于桃园、台中等地,总产能400kwpm。目前以上产线均正常运转。

-

问题3:

单看供给端,疫情影响大不大?

正文中详细统计了DRAM和NAND Flash现有产能及预测,预计2020年DRAM和NAND Flash产能扩增幅度分别为+3%、+9.1%。

行业特点方面,半导体制造的洁净级别高,产线自动化程度高,且晶圆厂365天24小时不停转,不会轻易停工,综合判断短期影响有限。如疫情进一步升级,可能的影响因素包括封测厂复工率、新厂房建设、设备材料的运输和过关等。

-

问题4:再看需求端,中日韩及全球需求可能如何变化?

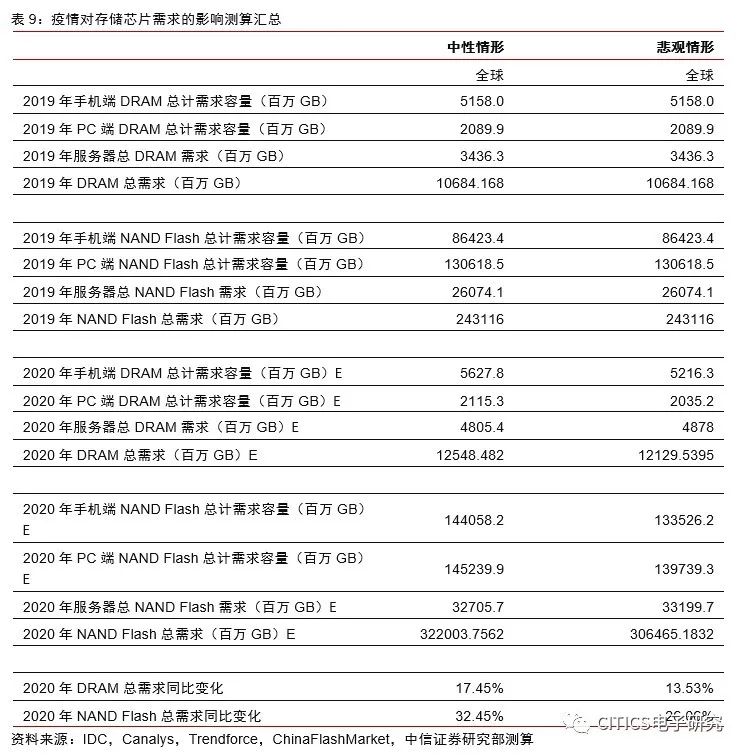

正文中进行了详细测算,中性情形下,预计2020年DRAM、NAND Flash需求同比+17.45%、+32.45%,悲观情形下,预计2020年DRAM、NAND Flash需求同比+13.53%、+26.06%。均较疫情前预测的增长率+17.59%、+45%有所下滑。

DRAM需求受疫情的负面影响小于NAND Flash,主要是由于DRAM的服务器端需求占比30%以上,疫情刺激下数据中心服务器需求提升部分对冲了手机、PC的出货量下滑,而NAND Flash的服务器需求占比10%左右,相对较小。叠加单机存储芯片容量增长后,预计DRAM和NAND Flash的需求增速仍高于供给扩产增速。

-

问题5:涨价后续还能否持续?对国内企业有何影响?

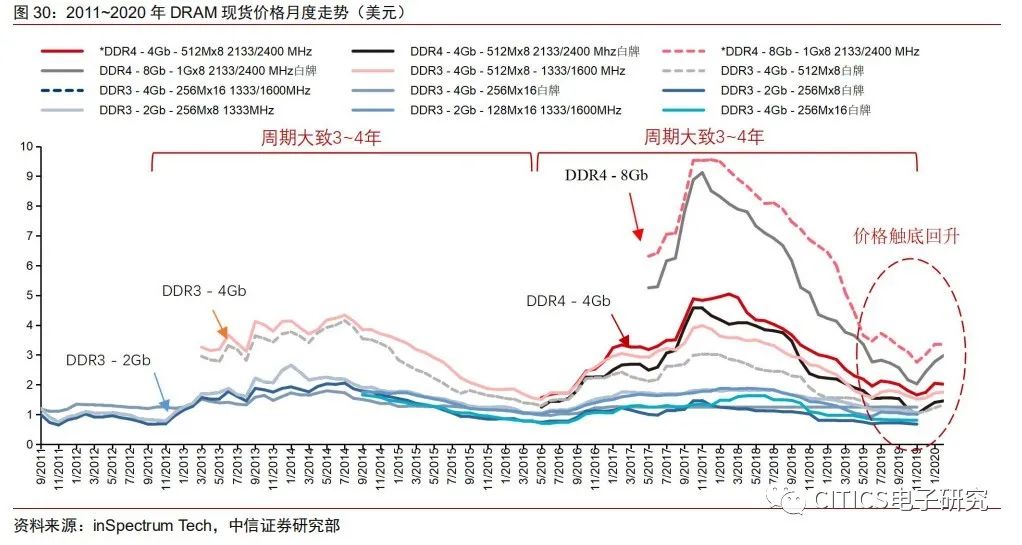

从周期视角而言,DRAM和NAND Flash价格周期大概3~4年,2019年12月和7月价格分别触底,当前为周期底部复苏阶段,在当前供求关系没有出现明显转换情况下,后续价格下行空间不足,预计未来上涨概率较大。若因为疫情升级,供给端出现短期不利变化,不排除价格短期快速上涨可能性。对国内厂商合肥长鑫和长江存储而言,新一轮存储行业景气有利于其销售和成长。

-

风险因素:

疫情防控不及预期;供应链及交通风险;下游需求不及预期;宏观环境变化等。

-

投资建议:

我们对存储行业需求预期较疫情前有所下修,但整体没有改变需求成长大于供给扩张的现状,预计全年趋势前弱后强,随着需求延后释放,中期行业景气持续,国内存储芯片产业链处于快速成长期。非上市公司关注长江存储、合肥长鑫。A股相关公司,

重点关注兆易创新

(作为合肥长鑫的技术合作方参与DRAM产业化)、

澜起科技

(服务器内存配套接口芯片,全球市占率40%以上)、

北京君正

(拟收购的ISSI是汽车电子和工业领域存储芯片领先厂商)等。同时存储行业景气有利于配套的设备厂商及封测厂商,

关注

北方华创

(国内半导体设备龙头)、

长电科技

(国内先进封测龙头)、

太极实业

(海力士DRAM封测)等。

存储芯片产业2019年全球约1200亿美元销售额,对比全球4000亿美元的半导体市场,占比约30%,地位显著。

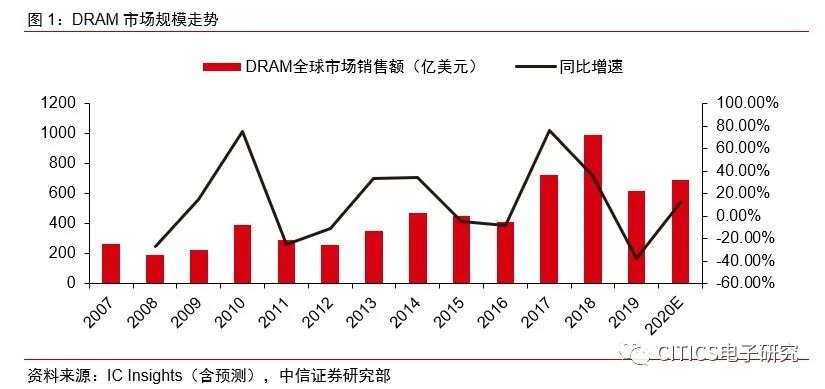

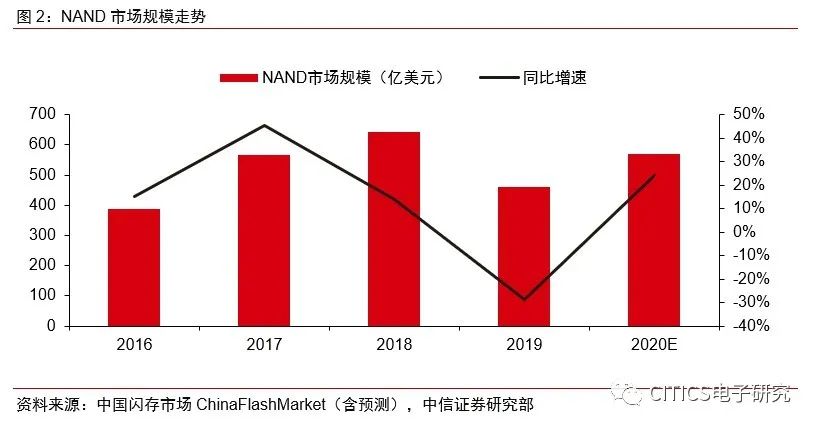

其中DRAM全球销售额约620亿美元,NAND Flash全球销售额约570亿美元,这两大主要市场是本文重点讨论的对象。存储芯片行业周期约3~4年,由于前期产能扩张和去库存因素,2019年存储芯片价格下跌较多,带来销售额周期回落,由于2019年厂商已削减扩产计划,预计2020年全球存储芯片市场有望恢复增长。

DRAM全球格局高度集中,三星、SK海力士、美光三家厂商占全球份额接近95%。两家韩国厂商三星、SK海力士合计占比约75%。

NAND Flash全球前六家厂商份额占99%以上,

其中包括韩国厂商三星、SK海力士,以及日本厂商KIOXIA(铠侠,原东芝存储,2019年被美国贝恩资本为首的财团收购,总部和运营地在日本),

三家日韩厂商份额超过60%。

日韩厂商在DRAM、NAND Flash两大类存储芯片产业乃至全球半导体产业中均占有重要的产业地位。

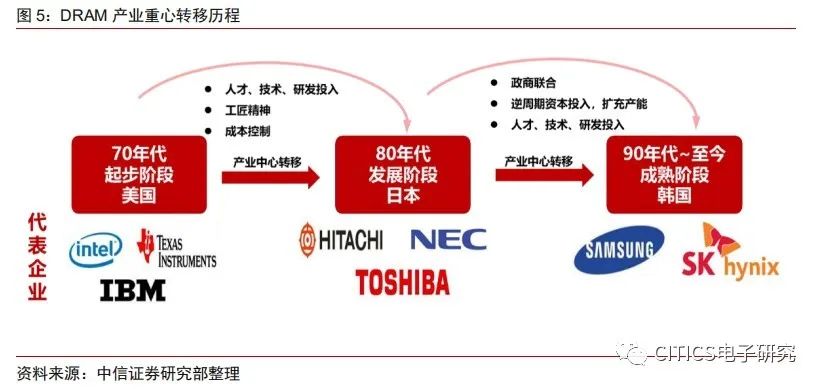

这一地位具有一定历史发展因素。日本、韩国在20世纪80年代、90年代分别集中政府、学界、商界力量研发和布局存储芯片产业,以十年计长期逆周期投资,成就当今地位。我国目前在DRAM和NAND Flash两大产业中尚处于起步阶段,

国内相关布局的厂商分别是合肥长鑫(DRAM,兆易创新合作开发)和长江存储(NAND Flash,紫光集团旗下)。

鉴于日韩两国在全球半导体产业链中的重要地位,疫情升级无疑牵动着全球半导体产业链的脉搏,在存储芯片领域这种关注尤甚。

2.

主要存储芯片厂区及其产能分布情况以及现状如何?

韩国:共12

条产线,主要位于京畿道地区,受疫情影响小

韩国:共12

条产线,主要位于京畿道地区,受疫情影响小

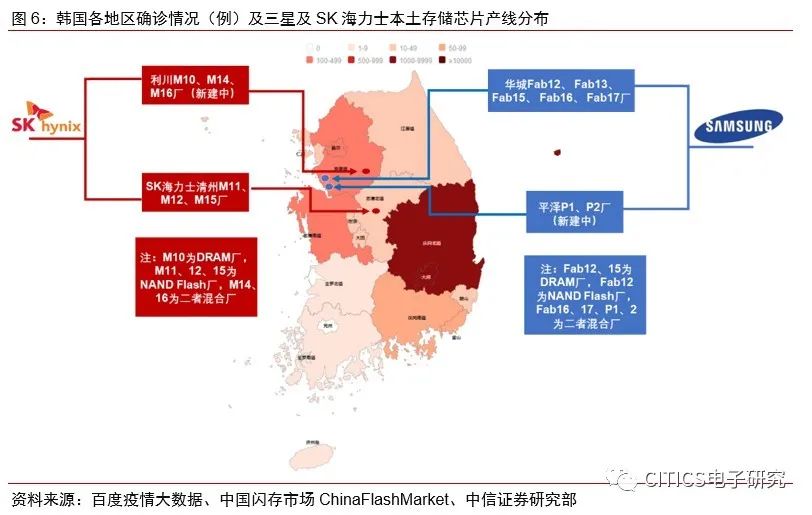

韩国共有12条产线,分布在京畿道与忠清北道,总产能约1200kwpm(千片/月,12吋晶圆,下同),本土总产能占比逾8成。

三星的DRAM产能全部集中在韩国本土的华城(Fab12、Fab13、Fab15、Fab16、 Fab17)、平泽(P1、P2)两地,NAND Flash产能也有约75%位于本土(Fab12、Fab16、Fab17、P1、P2),另有25%的产能则位西安(西安一期、二期)。SK海力士有超过60%的DRAM产能位于韩国本部,主要集中在利川市M10厂,其余产能位于无锡(无锡一期、二期),而其NAND Flash产能则全部位于本土的清州(M11、M22、M15)、利川(M14、M16)两地,其中利川的M14、M16(在建)厂为NAND Flash与DRAM混合厂。根据以上产线4Q19月均投片量预估,三星与SK 海力士在本土的DRAM与NAND Flash总产能水平分别约为675kwpm及545kwpm,占总产能的比重达到83%及82%。

从本土厂区所属区域的疫情情况来看,三星的本土存储芯片厂区都位于京畿道,而SK海力士本土存储芯片厂区则分布与京畿道与忠清北道,均没有位于疫情严重区域。

京畿道和忠清北道这两个区域目前确诊病例数分别为211例、31例(截至3月15日),疫情尚不算严重。目前两大厂商产线正常运转。

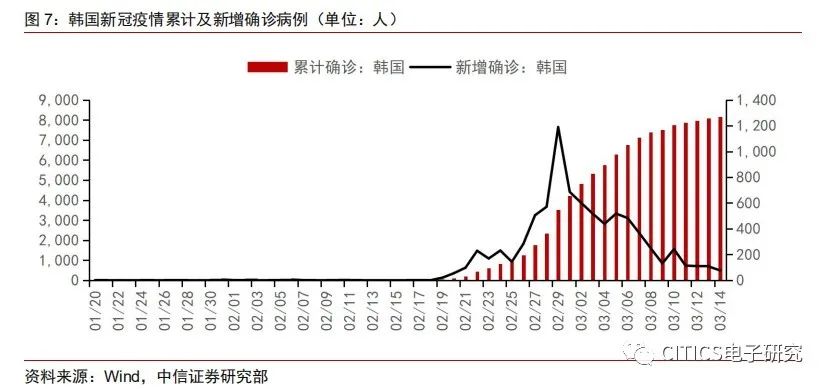

韩国的疫情始发于教会的聚集性感染,疫情最严重的地区为大邱和庆尚北道,目前已度过高峰期,形势逐步得到控制。

韩国前期的新增人数确诊高峰阶段是2月底,相当于国内推后约1个月,目前已度过高峰期,新增确诊人数逐步下降。截至3月15日,韩国累计确诊人数达到8162人,当日新增确诊人数76人。由于发生聚集性感染的新天地教会总部位于大邱市,当地成为韩国国内疫情最严重的地区,截至3月15日,大邱累计确诊6031人,占韩国累计确诊人数的74%。而存储厂商主要位于疫情不严重的京畿道和忠清北道,仍然正常运转。由于疫情已逐步得到控制,且存储芯片厂商尚未受到影响,预计后续对产能影响较小。

日本:共7

条产线,位于三重、岩手两县,受疫情影响小

日本:共7

条产线,位于三重、岩手两县,受疫情影响小

日本共有7条产线,位于三重、岩手两县,两地几乎未受疫情影响。

日企铠侠(原东芝存储)与其合作伙伴西部数据的NAND Flash产线集中在日本本土的三重县四日市(Fab2、Fab3、Fab4、Fab5、Fab6),另外,其即将投产的K1厂与2020年计划新建的Fab7厂则位于本土的岩手县。铠侠本土厂区所位于的三重、岩手两县目前的确诊病例数分别为8例、0例(截至3月15日),两地在日本本土不属于人口集中的地区,也几乎没有受到疫情影响,我们认为疫情影响产能的可能性较小。

日本累计确诊1490人,“钻石公主号”占比近半。

日本前期的新增确诊人数高峰发生在2月中旬左右,相当于国内的1月底-2月上旬,延后约半个月,主要系停靠在横滨港的钻石公主号邮轮上持续发现新冠感染患者。截至3月15日,日本境内累计确诊病例达到1490人,当日新增病例5例。确诊病例中钻石公主号人员达到696人,占比达到47%。各行政区域中,北海道、爱知县和大阪府确诊人数超过100。

中国:共12

条产线,长江存储位于疫情严重的武汉地区

中国:共12

条产线,长江存储位于疫情严重的武汉地区

中国地区共有12条存储芯片产线,其中中国大陆8条,中国台湾4条,DRAM产线7条、NAND Flash产线5条。

从国际厂商在中国的产线分布情况来看,三星与SK 海力士的DRAM产能合计约30%以上位于中国大陆,其中三星NAND Flash有约25%的产能位于西安厂,SK 海力士则有约40%的DRAM产能位于无锡厂。英特尔的所有NAND Flash产能都集中在大连厂。大陆本土企业方面,合肥长鑫与长江存储的厂区分别位于合肥、武汉两地。此外,美光有超6成的DRAM产能位于中国台湾(台中、桃园)。目前包括长江存储在内的存储厂都在正常运转,预计疫情不会对各个厂商产线正常运转造成太大影响。

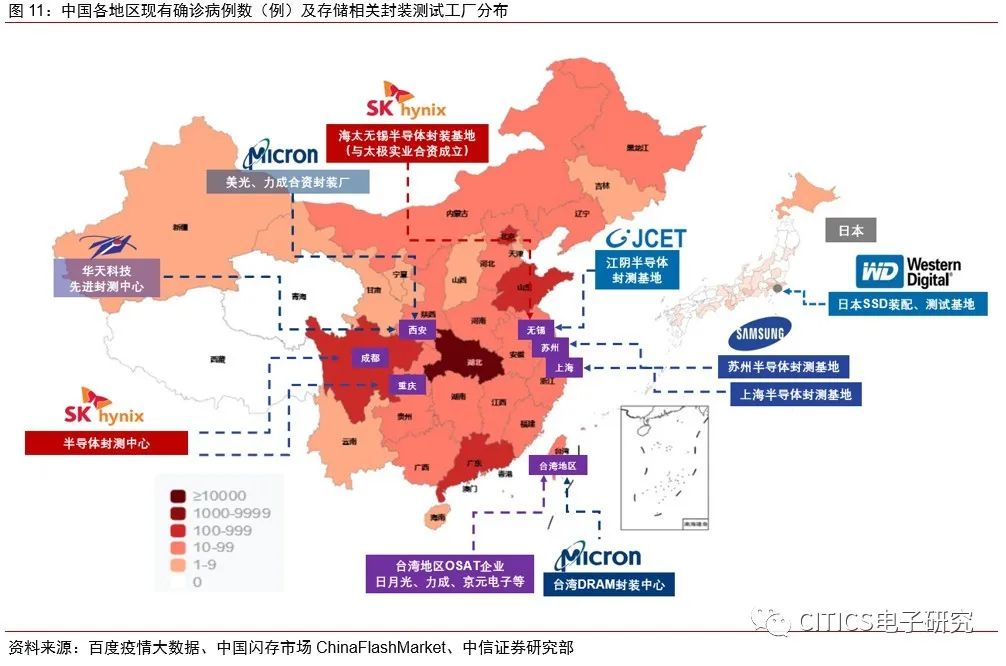

此外,中国地区也是全球主要厂商存储芯片封装的重要基地。

除了铠侠/西数,所有主要厂商都在中国地区布局了封装基地,广泛分布在中国中部的上海、无锡、苏州、西安、成都、重庆等地区,没有位于湖北省的主要封测厂。上述地市的疫情防控情况良好,存量确诊人数均不过百。封装测试厂相比于存储厂对员工需求更多,若员工到岗不足可能影响复工率,目前随着国内疫情控制稳定,企业正陆续积极复工,复工率逐步恢复。

中国疫情已得到控制。

截至3月15日,全国(不含港澳台)累计确诊病例达到80844例,当日新增病例从高峰期的数千人降低至20人,目前来看疫情得到初步控制。截至3月15日,中国台湾累计确诊病例59人,当日新增3人,疫情影响较为轻微。

从行业特点出发,从短期来看,我们认为疫情对产能的直接影响有限。

从行业特点出发,从短期来看,我们认为疫情对产能的直接影响有限。

首先,半导体制造的洁净控制级别高,人员病毒传播风险小,且产线自动化程度高,对人工的依赖不大。

晶圆厂内对污染控制要求十分严格,以免影响芯片工艺良率。普通空气经处理后才能进入洁净室,洁净室内部每1平方英尺所含超过0.5μm微粒总数一般在1以下(城市空气中为500万),甚至要求空气中颗粒尺寸小于0.1μm(飞沫核尺寸一般在0.7~2.1μm),无尘室级别远高于医药、食品工业等。生产工序中员工穿着的工业级防静电无尘服并佩戴口罩,能够减少空气中的尘埃吸附,自带一定的防护效果,高规格的工业级防尘服可以起到一定程度医疗防护服的效果。加之晶圆厂采取必要措施管控,预计疫情对晶圆厂产能影响小。

对于封测厂商而言,封测厂商内也具有较好的洁净控制措施,标准略低于晶圆制造厂。

封装测试厂相比于制造厂对员工需求更多,若员工到岗不足可能影响复工率,目前随着国内疫情控制稳定,企业正陆续积极复工,复工率逐步恢复。

其次,半导体制造的晶圆厂一般为365天24小时不停转,不存在停复工问题,且不会轻易停工。

与钢铁、能源、化工等重资产基础产业类似,半导体晶圆厂产线停工对厂商来说代价过大。2018年3月,三星平泽NAND厂遭遇停电事故,虽然停电仅半小时,仍损坏了5000~6000片晶圆,约占其当月投片量的11%,相当于该月全球供应量的3.5%,估算的经济损失约3亿元人民币。以长江存储为例,其厂区位于疫情核心区域武汉,早在1月份,长江储存便向外界表示:停工停产不在其计划之内。由于厂区距离市中心30公里,地理位置相对独立,且得益于高效的疫情应对手段,目前长江存储产线运转正常,材料运送也通过申请特殊通道得到了保障,尚未出现设备维护与材料的运输问题,乃至客户端受需求下滑影响而减缓产品认证速度等情况。因此我们认为各大厂商产线停工可能性不大,晶圆厂仍会保持365天不停转,预计短期内生产不会受到太大影响。

中期角度来看,疫情将对长江存储的新产能建设造成一定延后。

受建筑工人节前返乡的影响,目前长江存储一期厂区B、C、D标段等仍待建设收尾,但均无施工迹象,且无明确的复工时间表。中期来看长江存储的产能爬坡计划预计将出现一定延后。

原材料运输保障是关键,日韩政府政策措施后续仍需关注。

更进一步,考虑运输影响,随着海外疫情发展进入加速期,需关注日韩政府是否会效仿武汉采取封城措施,如封城是否会造成原材料、产成品运输困难,海关是否会拦截或增加检验时间,如果运输层面出现严重问题则可能直接造成产品短缺、短期价格上涨。晶圆厂原材料库存水平通常保持在2~3个月,因而短期原材料运输问题可以缓解,但长期断供将对整个产业链造成较大冲击。例如2019年7月份日韩爆发贸易战,日本作为全球最重要的半导体原材料及设备供应方限制向三星等韩企供应聚酰亚胺、光刻胶、蚀刻气体等核心原料,日本断供导致三星原料告急,含氟聚酰亚胺库存仅能维持1个月,包括苹果、亚马逊、微软、谷歌在内的众多终端厂商紧急派出高层赴韩评估事态影响及确认后续供应计划。在三星高层及韩国政府的多方斡旋下,日方恢复这些核心材料的短期供给。可见原材料供应对晶圆厂生产影响较大,并且会影响到下游产品供应。截止目前,日本疫情数据增长有限,但是韩国疫情数据增长较快,如若两国政府后续所采取的更严厉防控措施影响到运输环节,可能将对存储芯片供货端造成一些冲击,

但参考中国大陆地区疫情期间各厂商的运营状况来看,即便是武汉区域的长江存储也申请采取了特别通行的政策保障企业生产,只要应对得当,预计影响是有限的。综合来看我们不认为疫情会对短期存储芯片供给带来太大的影响。

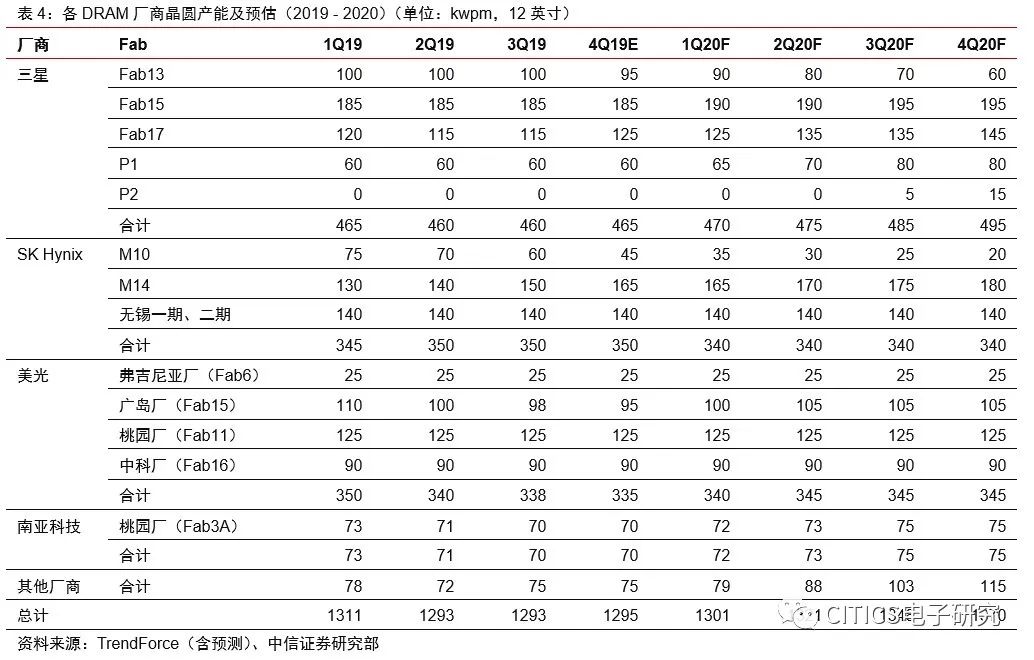

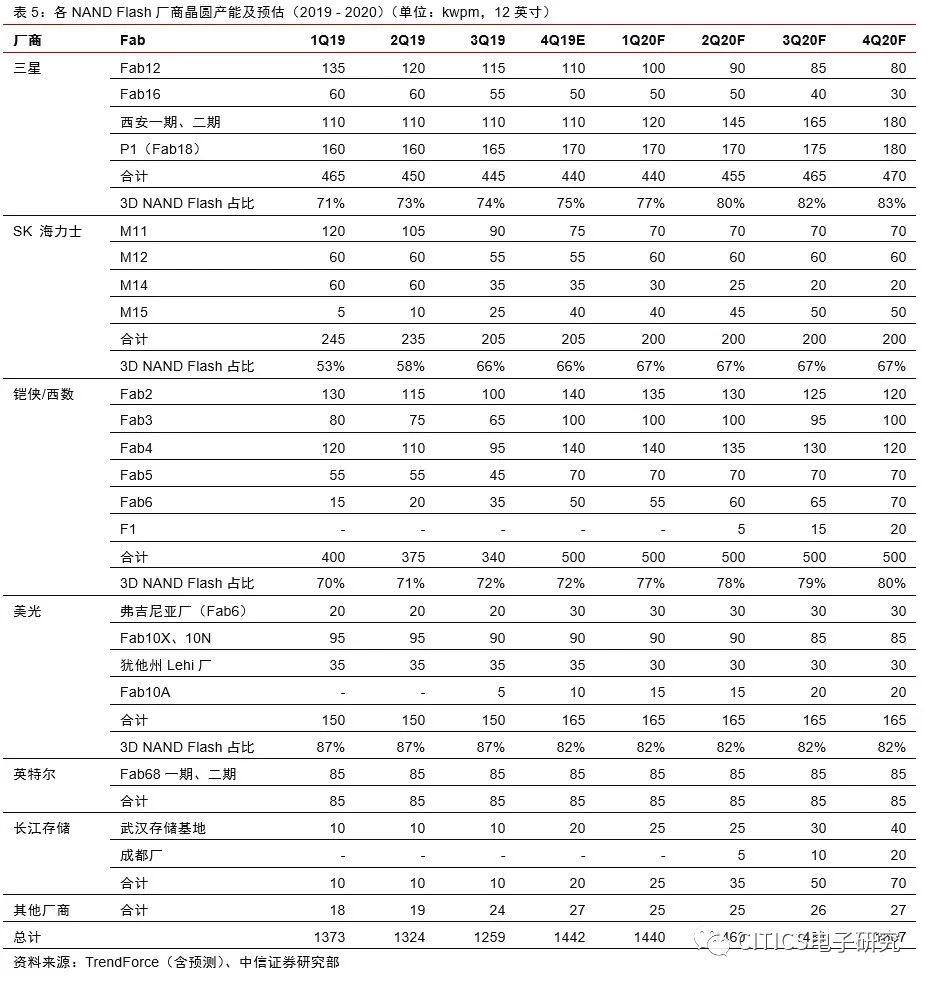

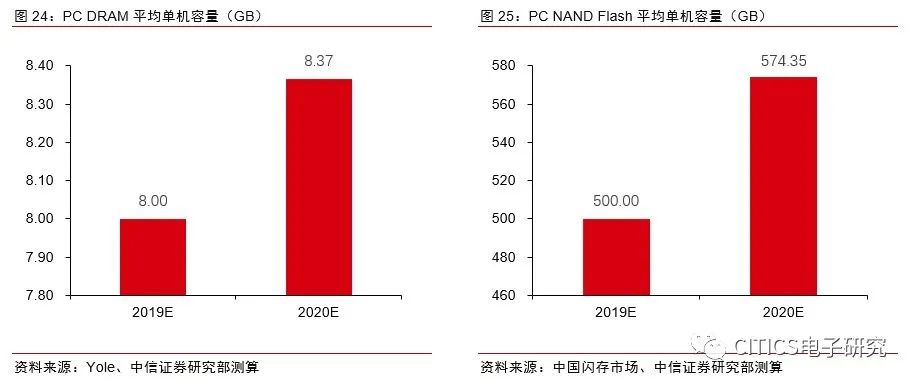

从产能利用及扩张情况来看,供给端产能总量平稳,预计2020年DRAM和NAND Flash产能扩增幅度分别为3%、9.1%。

2018~2019年存储价格下跌期间DRAM和NAND Flash厂商均推迟了扩产计划。同时,由于CIS(CMOS图像传感器)受益于智能手机多摄需求景气,三星、SK海力士还将部分较老制程的DRAM产线转换为CIS产线,造成DRAM总体产能下降。

DRAM端,

虽然目前存储芯片价格2019年12月开始已经重回上行周期,但出于维持价格上行的需要,主要DRAM厂商2019年Q4的投片量并没有明显扩张,2020年,部分之前新增产线有望陆续投产,加之三星等厂商产线灵活度高,可从其他业务线调配产能,因而

DRAM端的产能具有弹性,供给有保障,但厂商主动调升产能的幅度并不高,根据Trendforce数据,预计2020年相较于2019年DRAM产能扩增幅度在3%左右

。

NAND Flash端,

铠侠/西数与美光在Q4的投片量已经明显上扬以应对需求增加和价格反弹,而2020年长江存储的产能扩张计划受到疫情影响可能会延后1~2个季度左右。

根据Trendforce数据并调整了长江存储的产能扩张节奏后,我们预计2020年相较于2019年NAND Flash产能扩增幅度在9.1%左右。

以智能手机为主的终端厂商出货量减少短期内势必会对需求端造成一定影响,但鉴于存储芯片终端需求市场结构的变化,以及疫情对服务器级产品的需求可能还将有一定的促进作用。综合来看,对存储芯片市场全年需求的影响不大。

存储芯片需求:手机、服务器、PC

端需求合计约占85%

存储芯片需求:手机、服务器、PC

端需求合计约占85%

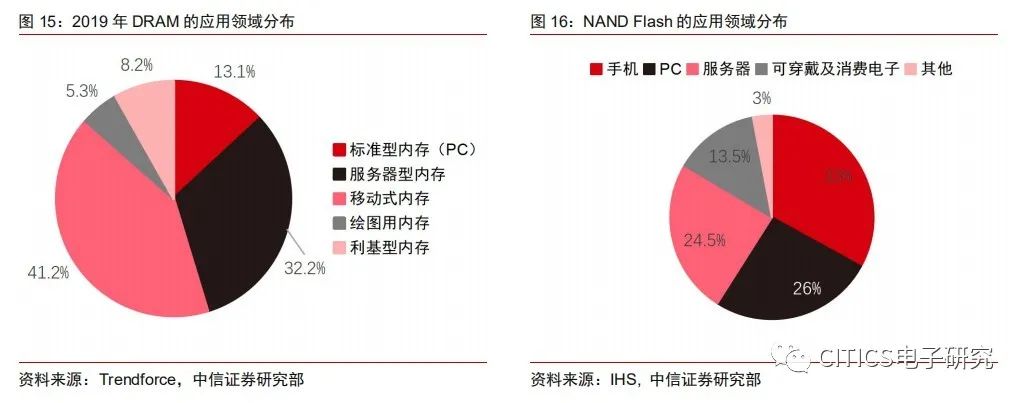

从应用领域的角度看,手机、服务器、PC分别占存储芯片需求的37%、28%、20%。

根据Trendforce的数据,在DRAM的下游应用领域中,手机、服务器、PC分别占41%、32%、13%。根据IHS的数据,NAND Flash的下游应用领域中,手机、PC、服务器分别占33%、26%、24.5%。由于DRAM和NAND Flash产值规模接近且两者相加基本构成存储芯片总产值,因此综合来看,手机、服务器、PC分别占存储芯片需求的37%、28%、20%。以下分三类应用分别展开分析。

手机端:销量下行,平均单机存储芯片容量上升,存储芯片需求上升

手机端:销量下行,平均单机存储芯片容量上升,存储芯片需求上升

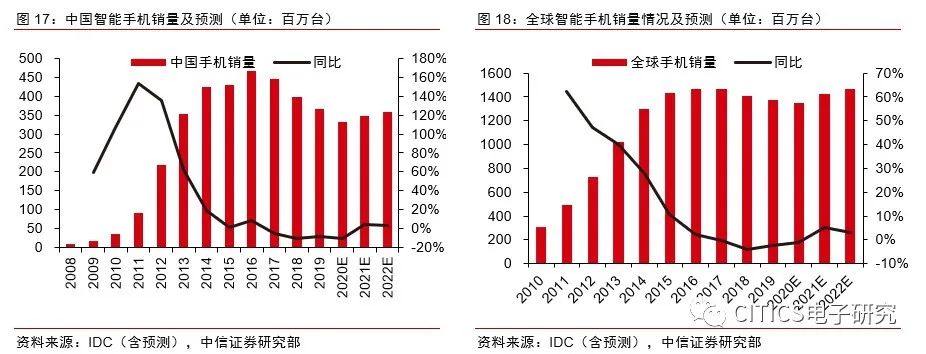

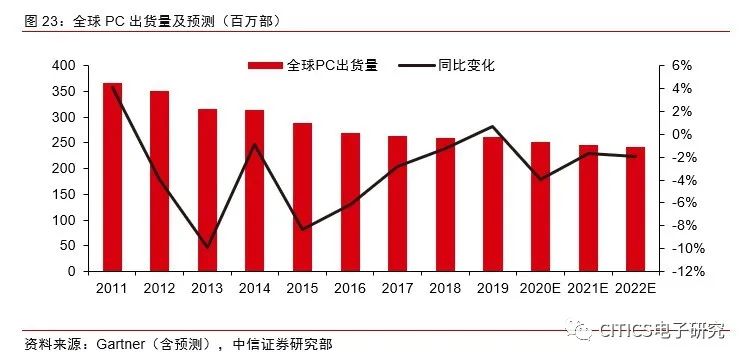

线下销售渠道受冲击,预估2020Q1国内手机销量同比-40%,全年同比-10%。

国内智能手机线下销量占比约7成,分品牌来看,我们估算2019年华为(含荣耀)线下销量占比6~7成,小米线下占比4~5成,OPPO、vivo线下占比8~9成。整体来看,2016-2019年,中国及全球智能手机销量连年下降。我们预测,受本次新冠疫情冲击,2020Q1中国智能手机销量将同比-40%,全年同比-10%。海外短期需求亦受到疫情影响,整体来看预计全球Q1同比-15~-20%,全年同比-5~-10%。

线上销售、5G换机将部分对冲疫情对于2020年手机销量的冲击。

2020年智能手机销售有2个主要变化,

1)受疫情影响,国内智能手机的部分销售将从线下转为线上,消费者线上购买占比提升。

2020年1月中国智能手机线上销量(HOVMS天猫旗舰店销量,华为包含荣耀)101.8万部,环比+12%;

2)5G手机销量将快速增长。

随着全球更多地区开始5G商用部署、各品牌陆续推出5G机型,5G手机销量有望快速增长,据IDC预测,2020年5G手机出货量将占总出货量的8.9%,达到1.235亿部。而2020年1月国内5G手机线上销量15.82万部,环比+9.18%,占手机线上总销量的15.5%。

智能手机DRAM、NAND Flash的平均单机容量均呈现出明显增长趋势,平均单机容量增速大于手机销量下滑速度。

TrendForce数据显示,DRAM在智能手机上的平均单机容量2010-2019年CAGR为25.1%,预测2020年同比增长13%。Centerpoint数据显示,NAND Flash在智能手机上的平均单机容量2014-2019年CAGR为31.2%。平均单机存储芯片容量增速仍大于国内2020年智能手机销量同比下降幅度(-10%)。

综合手机销量和手机平均单机存储芯片容量来看,存储芯片在智能手机领域的需求将呈上升趋势。

2020年,智能手机的销量下行将对存储芯片需求造成一定负面影响,但手机线上销售、5G换机等因素将抵消部分消极影响;除此之外,平均单机DRAM、NAND Flash容量增速仍大于目前推测的国内2020年智能手机销量同比下降幅度,完全抵消了手机销量下降对于存储芯片需求的负面影响。综合来看,存储芯片在智能手机领域的需求将呈上升趋势。

PC

端:销量下行,平均单机存储芯片容量上升,存储芯片需求上升

PC

端:销量下行,平均单机存储芯片容量上升,存储芯片需求上升

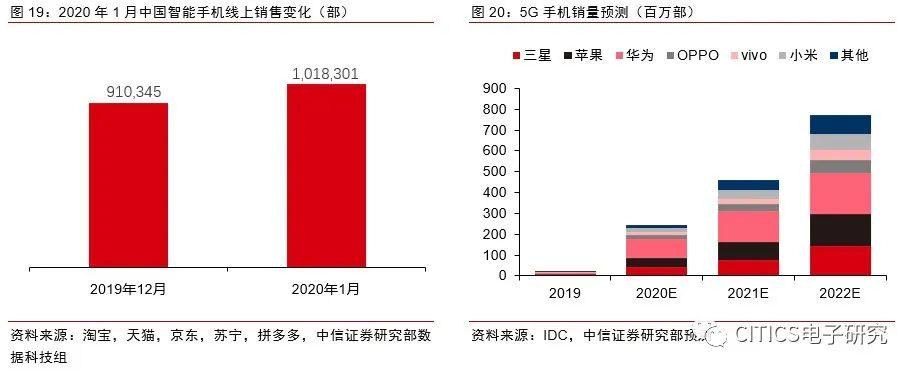

预计PC出货量在2020年后呈下降趋势,2020-2022年CAGR为-2.5%。

2011-2018年,全球PC出货量连年下降,根据Gartner的数据,2019年全球PC出货量同比增长0.6%,达2.61亿台。Gartner预测,PC出货量预计仍将在2020年及以后呈下降趋势,预计2020-2022年CAGR为-2.5%。微软在2020年1月14日放弃对Windows 7的支持,Windows 10将通过定期更新进行系统升级,因此未来Windows操作系统升级带动的PC硬件升级周期将会结束。

PC的平均单机DRAM、NAND Flash容量呈上升趋势,平均单机容量增速大于PC销量下滑速度。

2019年下半年PC的主流机型搭载的DRAM容量为8GB,而根据Yole预测,2024年PC的DRAM平均单机容量超过10GB,保守估计2019-2024年DRAM平均单机容量CAGR为4.6%以上,高于PC销量下跌幅度,相应预估2020年PC的DRAM平均单机容量约8.4GB。DRAMeXchange的数据显示,目前PC的平均单机NAND Flash搭载量在500GB左右。据Yole预测,2024年,PC的平均单机NAND Flash搭载量高于1000GB,且SSD在消费类PC中的渗透率不断提升,则保守估计2019-2024年PC的NAND Flash平均单机容量CAGR为14.9%以上,高于PC销量下跌幅度,抵消了PC销量下跌对存储芯片需求的影响。

综合PC销量和PC平均单机存储芯片容量来看,存储芯片在PC领域的需求将呈上升趋势。

2020年,PC销量下行将对存储芯片需求造成一定负面影响,但PC平均单机DRAM、NAND Flash容量增速(预计分别为20%、39%)大于PC销量同比下降幅度(预计-2.5%),抵消了PC销量下降对于存储芯片需求的负面影响。综合来看,存储芯片在PC领域的需求将呈上升趋势。

服务器:云厂商资本开支上行周期,疫情强化服务器的存储芯片需求增长趋势

服务器:云厂商资本开支上行周期,疫情强化服务器的存储芯片需求增长趋势

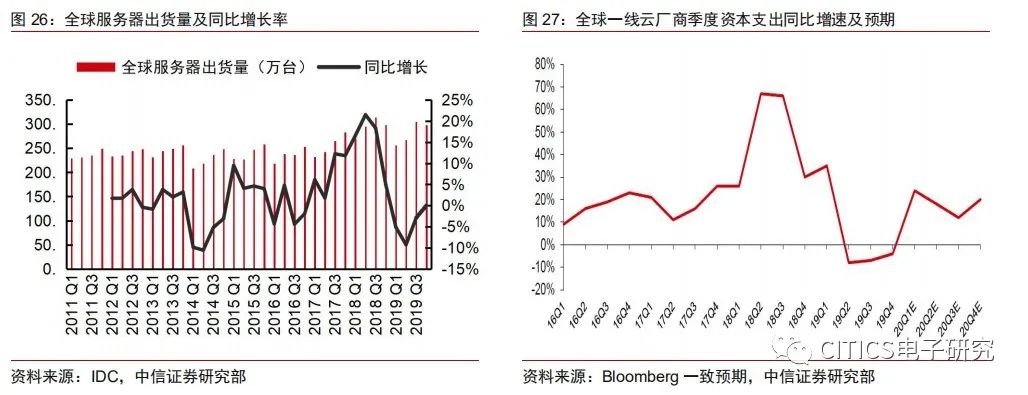

2020年全球云厂商资本支出仍处于上行周期,未来几年仍是国内云厂商大规模资本投入周期,带动2020年服务器市场回升。

根据IDC数据,2019年全球服务器出货量为1133万台,2019年上半年为上一轮服务器景气周期底部。2019Q4全球一线云厂商资本支出同比-4%,继续处于复苏通道。目前看来,云厂商资本支出仍处于周期性上行阶段,预计将至少能持续到2020H1,主要厂商谷歌、微软、亚马逊、Facebook等亦表示2020年将维持资本支出稳健增长。由于国内云市场的发展路径整体与北美市场相似,主要差异在于国内云市场发展整体滞后北美市场4-5年,底层基础设施的建设进度预计落后2-3年,因此预计未来几年仍是国内云厂商大规模资本投入周期,包括对大型IDC的租赁需求,对服务器、存储的采购需求等等。据Gartner预测,在云、AI等新型IT基础设施建设的推动下,2020年服务器市场有望回升。

疫情期间服务器行业受益于扩容需求增加,短期需求暴涨。

受到新冠疫情影响,远程办公、远程教育、短视频、电商/新零售、互联网医疗等的需求急剧上升。以远程办公行业为例,钉钉和企业微信的在线办公人数都创新高,分别超过了1000万家和达到数百万家。根据腾讯云公众号的数据,从1月29日开始到2月6日,腾讯会议日均扩容云主机接近1.5万台,8天总共扩容超过10万台云主机。此外,阿里钉钉在2月3日也通过阿里云紧急扩容1万台服务器,2月4日再度扩容1万台云服务器,以应对群直播和语音视频会议的流量洪峰。此次疫情带来的远程办公、音视频会议等需求暴涨有望带来服务器需求边际改善,我国服务器市场将迎来新一轮增长。

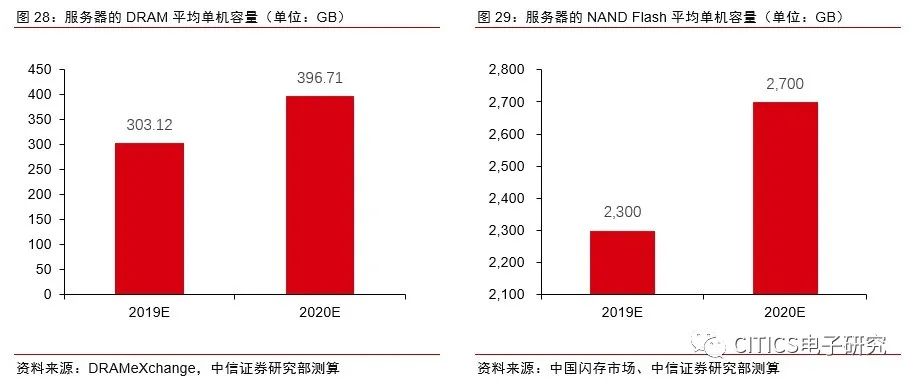

服务器的平均单机DRAM、NAND Flash容量呈显著上升趋势。

据DRAMeXchange预测,服务器的DRAM平均单机容量将从2019年的304GB上升至2020年的397GB,涨幅达30%。根据ChinaFlashMarket数据测算,服务器的NAND Flash平均单机容量将从2019年的2300GB增至2020年的2700GB,增幅达17%。

综合服务器出货量、服务器平均单机存储芯片容量等2个增长因素,存储芯片在服务器领域的需求将呈显著上升趋势。

疫情对全球存储芯片需求影响的推演:

疫情全球蔓延下的需求变化

疫情对全球存储芯片需求影响的推演:

疫情全球蔓延下的需求变化

我们把存储芯片需求分为手机、PC、服务器、其他共4个部分(前3个应用领域合计占存储芯片需求的约85%),其中,疫情对于存储芯片需求产生负面影响的主要是手机、PC领域,服务器2020年的出货量预期呈上升态势,叠加疫情影响更强化了增长的预期。下面我们主要对疫情蔓延下手机、PC、服务器端的需求作出测算,并与疫情前的预期做比较。

悲观情形假设疫情在全球主要市场全面蔓延。

目前疫情在全球呈快速蔓延趋势,各国政府采取不同程度的防控措施,最终疫情得到基本控制的时点具有不确定性,因此我们作出2种情景假设,中性情形假设中国国内的疫情在4月底得到基本控制,生产消费活动恢复,全球疫情在2020Q2结束前得到基本控制;悲观情形假设疫情在全球全面蔓延,2020Q3得到基本控制。

手机端:出货量萎缩,叠加单位存储容量增长,中性和悲观情形下预计2020年DRAM需求分别同比+9.1%、+1.1%,NAND Flash需求分别同比+26.7%、+17.4%,均低于疫情前预测。

1)在中性情形下

,我们预计2020Q1中国地区手机出货量同比下降40%,Q2手机出货量同比下降7%,根据亚太其他地区、欧美等不同国家目前的疫情发展程度,对其2020Q1、Q2的手机出货量作出假设,并假设2020年Q2结束前疫情得到基本控制,全球手机需求只是推迟而没有消失,假设2020下半年全球出货量同比+6%。经测算,2020年全球手机出货量同比-3.5%,中国手机出货量同比-6%,与TrendForce在3月5日发布的预测相近

。中性情形下,手机出货量萎缩叠加了单机存储容量增加的影响后,预计2020年智能手机DRAM需求同比+9.1%(低于Trendforce在疫情前给予的智能手机DRAM需求预测+17.1%),智能手机NAND Flash需求同比+26.7%(低于ChinaFlashMarket在疫情前给予的NAND Flash整体需求预测+45%)。

2)在悲观情形下,

假设疫情在亚太多个国家、欧美全面蔓延,对亚太其他地区、欧美的Q1出货量影响均为-20%,对两者Q2的影响均为-40%,对非洲及中东、拉美等其他地区在2020Q2的影响是-10%。并假设2020年Q3左右疫情得到基本控制。经测算,2020年全球手机出货量同比-10.5%,中国手机出货量同比-12%,与Strategy Analytics在3月3日发布的预测相近。

悲观情形下,手机出货量萎缩叠加了单机存储容量增加的影响后,预计2020年智能手机DRAM需求同比+1.1%(大幅低于Trendforce在疫情前给予的智能手机DRAM预测+17.1%),智能手机NAND Flash需求同比+17.4%(低于ChinaFlashMarket在疫情前给予的NAND Flash整体需求预测+45%)。

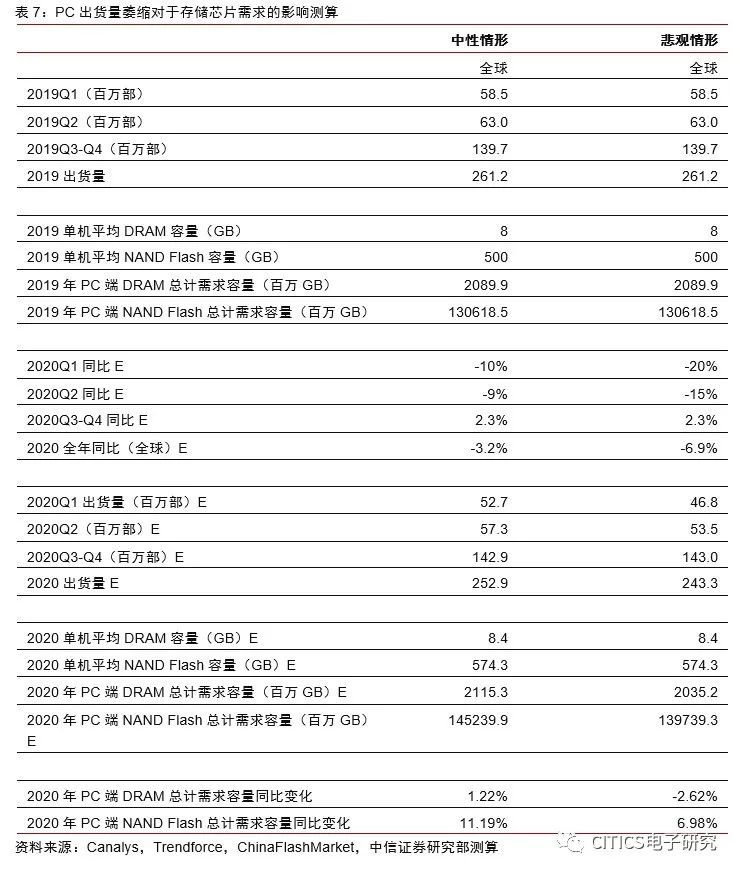

PC端:出货量萎缩,叠加单机容量增加影响,中性和悲观情形下预计DRAM需求分别同比+1.2%、-2.6%,NAND Flash需求分别同比+11.2%、+7.0%。

1)在中性情形下,

我们采用Canalys的预测,假设2020Q1全球PC出货量同比下降10%,Q2出货量同比下降9%,下半年需求+2.3%,2020年全年出货量-3.2%。

中性情形下,PC出货量萎缩叠加单机容量增加影响,预计2020年PC端DRAM需求同比+1.2%(低于Trendforce疫情前给予的PC端DRAM需求预测+11.4%),PC端NAND Flash需求同比+11.2%(低于ChinaFlashMarket在疫情前给予的NAND Flash整体需求预测+45%)。

2)在悲观情形下,

疫情在全球其他主要市场蔓延,假设2020Q1全球PC出货量同比下降20%,Q2出货量同比下降15%,下半年需求+2.3%,则2020年全年出货量-6.9%。

悲观情形下,PC出货量萎缩叠加单机容量增加影响,预计2020年PC端DRAM需求同比-2.6%(低于Trendforce疫情前给予的PC端DRAM预测+11.4%),PC 端NAND Flash需求的同比+7.0%(低于ChinaFlashMarket在疫情前给予的NAND Flash整体需求预测+45%)。

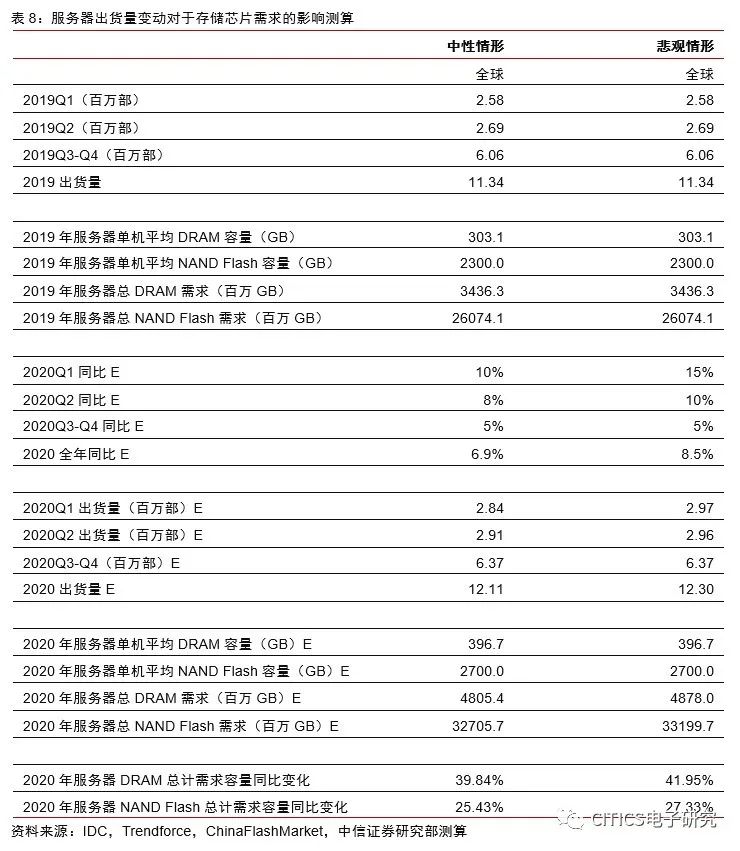

服务器端:疫情刺激云计算需求,叠加单机容量提升,中性和悲观情形下预计DRAM需求分别同比+40%、+42%,NAND Flash需求分别同比+25%、+27%。

1)中性情形下,

我们假设在疫情刺激下,2020Q1、Q2全球服务器出货量分别同比增长10%、8%,下半年同比+5%,2020年全年出货量+6.9%。

中性情形下,服务器出货量增加叠加单机容量增加影响,预计2020年服务器DRAM需求同比+39.8%,NAND Flash需求同比+25.4%。

2)在悲观情形下,

疫情在全球其他主要地区蔓延,对云服务需求进一步扩大,假设2020Q1全球服务器出货量同比+15%,Q2出货量同比+10%,下半年需求+5%,则2020年全年出货量+8.5%。

悲观情形下,服务器出货量增加叠加单机容量增加影响,预计2020年DRAM需求同比+42.0%,NAND Flash需求的同比+27.3%。

基于以上测算,我们预计DRAM需求受疫情的负面影响小于NAND Flash,NAND Flash需求低于疫情前预估但仍将保持25%以上增速。

综合手机、PC、服务器三个主要应用的预测,在中性情形下,我们预计2020年全球DRAM需求同比增长17.45%,与Trendforce在疫情前预测的全年增长率17.59%接近,这主要是由于手机和PC端的出货量下滑与服务器端的需求增长相对冲。中性情形下预计2020年全球NAND Flash需求同比增长32.45%,低于ChinaFlashMarket疫情前预估的全年增长率45%,主要是由于NAND Flash市场中服务器应用占比相对较小,因此其需求增长不及手机及PC端出货量下滑的影响。在悲观情形下,我们预计2020年全球DRAM、NAND Flash需求分别同比增长13.53%、26.06%,较疫情前预估的增速分别下滑4pcts、19pcts。综合考虑疫情对手机、PC销售的阻碍以及对云计算服务器需求的刺激,我们认为DRAM需求受疫情的负面影响小于NAND Flash,主要是由于DRAM在服务器端需求具有30%以上的占比,对冲了其他应用带来的下滑。NAND Flash需求低于疫情前预估但预计仍将保持25%以上较快增速。

综合上文分析,我们认为供给端晶圆厂产能受到疫情直接影响较小,主要关注新厂房建设、设备材料运输和过关、封测厂复工率问题,综合判断短期产能仍有小幅扩张。

预计2020年DRAM和NAND Flash产能扩增幅度分别为+3%、+9.1%。

需求端,我们认为疫情加重了智能手机和PC销量下行,同时刺激了云服务器需求,两影响因素部分对冲,叠加单机存储芯片容量增长后,整体需求仍然维持增长态势。

中性情形下,预计2020年DRAM、NAND Flash需求同比+17.45%、+32.45%,悲观情形下,预计2020年DRAM、NAND Flash需求同比+13.53%、+26.06%。均较疫情前预测的增长率+17.59%、+45%有所下滑。

DRAM和NAND Flash的需求增速仍高于供给扩产增速。

我们预计当前供给扩张小于需求成长的状况尚不会出现明显转换,后续涨价趋势仍有望持续。

对于未来价格走势,还可以在存储价格周期视角下加以判断。

DRAM价格周期大概3~4年,目前处于周期底部复苏阶段,后续仍有价格上涨动力。

2019年12月,DRAM价格阶段性触底,基本接近2016H1的价格底部。2019年12月~2020年2月价格上涨约20%,但总体仍处于底部区间。根据前文分析,供给和需求端目前都较为平稳,我们预计随着疫情形势逐渐走向乐观,相关需求恢复,价格仍将有较大的上涨空间。因此认为DRAM价格下行空间不足,未来上涨概率较大。同时,如果日韩疫情出现严重变化,出现不利于供给端局面,考虑到下游可能有增加备货、渠道囤货,库存水平提高,不排除价格短期快速上涨可能性。

NAND Flash价格周期同样大概3~4年,目前处于周期底部复苏阶段,后续仍有价格上涨动力。

2019年年中,NAND Flash价格阶段性触底,低于2016年年中的前一轮底部价格,伴随云端需求改善,随后半年内价格开始出现回升。目前价格仍然处于总体底部区间,在供求平稳的状态下,后续仍然具备上涨空间。同时,如果日韩疫情出现严重变化,出现不利于供给端局面,考虑到下游可能有增加备货、渠道囤货,库存水平提高,不排除价格短期快速上涨可能性。

对国内存储企业而言,行业景气有利于其快速成长,非上市企业关注合肥长鑫、长江存储。

目前国内DRAM项目厂商主要是合肥长鑫,NAND Flash项目厂商主要是长江存储,均处于研发成功后逐步建设产能阶段。从产能来看目前两家在全球占比均较为微小,截至2019年底合肥长鑫和长江存储产能均在2万片/月左右。从技术来看,目前两家均较三星等国际领先大厂落后一代左右,例如合肥长鑫目前节点为1x nm(大致17~19nm),而三星产能在1y nm(大致14~16nm),逐渐向1z nm(11~13nm)进军;长江存储目前研发出64层NAND Flash,正在研发128层,而三星产能已达92层,逐渐向128层进军。若后续存储芯片继续涨价,行业景气将有利于两家厂商的销售和扩张。

存储芯片行业景气将有利于行业相关上市公司,重点关注兆易创新、澜起科技、北京君正。

A股与存储芯片行业相关的公司包括兆易创新、澜起科技、北京君正等。兆易创新作为合肥长鑫的技术合作方,通过定增后续将参与DRAM产业化过程,有望受益存储芯片国产替代红利。澜起科技主要提供服务器内存条的内存接口芯片,全球市占率约40%以上,作为内存配套芯片提供商,存储行业景气将有利于其扩大利润空间。北京君正拟收购的ISSI是汽车电子和工业、医疗领域存储芯片领先厂商,同样将受益于存储芯片行业景气趋势。同时由于国内存储芯片行业处于快速成长期,

有利于配套的设备及封测厂商,关注北方华创、长电科技、太极实业等。

北方华创为国内半导体设备龙头厂商,国内存储芯片厂商客户如长江存储、合肥长鑫未来的大规模扩产有望推动公司营收规模持续扩张。长电科技为国内先进封测技术能力最强厂商,未来有望率先提供存储芯片相关先进封测服务。太极实业子公司海太半导体主要为SK海力士从事后段封测业务,同时子公司太极半导体也开展DRAM、NAND Flash相关封测业务。