在日益激烈的市场竞争中,资本运作逐渐成为企业求生存、谋发展的重要手段之一。企业通过并购重组,以产权转让的形式,来实现企业控制权的变更,进而推动资源的有效配置。所以,并购重组也就成为企业通过资本运作实现提升竞争力的重要途径之一。

梧桐树下为你请来资深并购重组律师全面、系统的讲解上市公司并购重组要点与实务。

刘成伟 环球律师事务所合伙人

加州大学伯克利分校法学硕士、中国人民大学法学硕士

著有《中国资本市场收购与重组指引》、《中国公司与证券法:投资主体、兼并与收购以及公司融资》、《国际货物贸易中的违约救济》等英文专著

主办过投资金额逾70亿元人民币的厦门港码头资源整合、H股公司郑州燃气(03928)私有化退市、天津港集团约100亿元人民币收购香港上市公司天津港发展(03382)及后者跨境换股收购A股上市公司天津港股份(600717)、新濠国际收购亚布力滑雪场及其他境内国有及民营滑雪场及酒店资产并于多伦多交易所借壳上市等多个大中型上市公司重组及跨境并购项目

四大板块、20+案例分析,有坑绝对不踩

主题:上市公司并购重组要点及实务

第一课:上市公司收购基础

第二课:收购中的特殊情形

第三课:上市公司现金定增及上市公司产业并购

第四课:上市公司重大资产重组及借壳上市/重组上市

第一课:上市公司收购基础

一、收购方式及信息披露

1.收购的常见方式

2.收购中的主要节点

3.收购中的信息披露要求

4.收购期间的行为限制

二、协议收购与间接收购

(1)协议收购

1.协议收购的交易结构示例

2.协议收购的基本流程及监管指引

3.协议收购的关注事项

(2)间接收购

1.境内间接收购的交易结构示例

2.境外间接收购的交易结构示例

3.间接收购的关注事项

4.间接收购的权益比例计算—非控制型

5.间接收购的权益比例计算—控制型

三、要约义务及要约豁免

1.全面要约义务的触发

2.要约义务的触发—不适用于减持/稀释

3.要约触发后的处理—Option A1. 交易前先行减持

4.要约触发后的处理—Option A2. 交易后减持

5.要约触发后的处理—Option B. 要约收购后再履行

6.要约触发后的处理—Option C1. 要约豁免之自动豁免

7.要约触发后的处理—Option C2. 要约豁免之证监会审核

四、要约收购

1.要约收购概览

2.要约收购的市场概况

3.要约收购的类型

4.老股东预受

5.外资发起

6.要约期限

7.要约价格

8.履约担保

9.要约条件

10.要约结果

11.收购时间—自要约摘要提示性公告至要约期满

12.要约收购流程

13.收购人支付方式

14.要约期间行为限制

15.要约的履约监管

第二课:收购中的特殊情形

一、大股东及董监高减持

1.大股东及董监高减持规范

2.禁止减持的情形

3.大股东减持—法定限售期

4.大股东减持—减持节奏控制

5.董监高减持—法定限售期

6.董监高减持—减持节奏控制

7.短线交易

二、国有股转让

1.国有股转让监管指引

2.国有企业概览

3.国有股转让方式

4.国有股二级市场转让—竞价/大宗交易

5.国有股协议转让程序

6.国有股协议转让关注事项

7.国有股间接转让类型

8.国有股间接转让关注事项

9.国有股间接转让—收购国有股东的股权

10.国有股东股权转让的基本要求

11.国有股东股权进场挂牌公开转让程序

12.国有股间接转让—认购国有股东增资

13.国有股东增资扩股的基本要求

14.国有股行政划转

三、外资战投

1.外资战投方式

2.外资战投2015年度市场概览

3.外资战投之协议收购+间接收购

4.外资战投之境内间接收购—股权转让

5.外资战投之境内间接收购—认购增资扩股

6.外资战投之境外间接收购

7.外资战投基本要求

8.实务关注:投资者门槛、持股比例及锁定、交易前置审批

9.停牌时间、商务部审核时间、证监会审核时间

10.交易整体流程—首次停牌至取得股份

四、控制权的争夺与防御

1.控制权收购

2.控制权争夺:宝银系/物美—新华百货 600785

3.恶意收购?—案例:李勤—成都路桥002628、王斌忠—*ST新梅600732、京基—康达尔000048

4.表决权行使的限制

5.收购人违规成本

6.上市公司被惩戒的后续影响

7.控股股东/实际控制人被惩戒的后续影响

8.上市公司董监高被惩戒的后续影响

9.章程防御条款—降低举牌门槛、董事提名及资历、董事补偿/毒丸/金降落伞、董事采取反收购措施、股东大会提案及表决

10.司法介入

第三课(上): 上市公司现金定增

一、定增的监管框架

1. 再融资的基本类型

2. 定增的规则体系

3. 定增的发行条件

二、定增的基本流程

1.定增的基本流程

2.定增停牌

三、定增的关注事项

1.认购对象—资管/合伙产品

2.认购对象—大股东/董监高/员工/信托

3.定价基准及价格调整

4.定增募集资金用途限制

第三课(下): 上市公司产业并购

一、产业并购的常见类型

1.上市公司并购重组的类型

2.产业并购的界定

3.产业并购的分类审核

4.产业并购的常见类型

二、并购基金的交易结构

1.并购基金的基本类型

2.类型A1. 上市公司组建GP+向LP募资

3.类型A2. 上市公司控制GP+认购LP,结构化安排

4.类型A3. 上市公司控制GP+认购LP,平层基金

5.类型A4. 上市公司控制Co-GP+认购LP

6.上市公司主导基金(GP/GP+LP/Co-GP+LP)的主要关注

7.类型B1. 实际控制人控制GP+上市公司认购LP+GP管理

8.类型B2. 实际控制人控制GP+上市公司认购LP+委托管理

9.类型B3. 国企架构下GP+LP

10.类型B4. 共同组建专业投资公司

11.与实际控制人绑定基金的主要关注

12.参股认购基金份额

三、资金来源及结构化安排

1.上市公司并购资金来源

2.基金募集之结构化安排

3.结构化安排之远期收购

4.结构化安排之分期回购

5.发行股份之发行购买vs现金定增募资购买

6.特定资产之参股权

7.配套融资新政

8.发行购买之海外标的资产

9.跨境换股案例:航天科技000901收购海外资产、东诚药业002675收购泰国资产、首旅酒店600258收购如家酒店

四、产业并购的信息披露

第四课(上): 上市公司重大资产重组

一、重组监管框架

1.重组监管规则

2.证监会审批要求

3.并联审批制度

4.证监会分道制审核

二、重组的流程

1.重组基本流程

2.重大资产重组停牌

3.沪深交易所停牌规则比较

4.重组停牌申请程序

5.停牌后内幕交易核查

6.一董审议、二审董议

7.交易所审核

8.股东大会审议

9.证监会审核程序

10.证监会审核关注

11.交易实施

12.实施后监督

三、估值与对赌

1.标的资产的评估/估值要求

2.标的资产的未来业绩要求

3.业绩对赌

4.业绩补偿要求

5.补偿期限

6.股份补偿的计算

第四课(下) 借壳上市/重组上市

一、借壳上市的认定

1.原规则的认定标准

2.新规则的认定标准

3.借壳认定中的控制权变更

4.借壳认定中的两大原则

5.借壳认定中的五年期限

二、借壳上市的交易结构

1.结构A. 发行股份购买资产

2.结构B. 发行购买+资产置换+老股转让

3.结构C. 吸收合并

4.借壳交易中的资产剥离

5.资产注入前的非主业剥离

三、借壳上市的审核

1.借壳上市的审核要求

2.大股东资产注入—累计首次vs借壳后再注入

3.借壳上市的停牌时间

4.借壳上市证监会审批时限

四、借壳上市的关注事项

1.创业板不得借壳

2.借壳不得募集配套资金

3.业绩对赌要求

4.借壳交易中的锁定期要求

音频+语音文本+课程PPT+配套法律文件

共计4小时清晰流畅的音频,梧桐Live APP已全部更新,可反复收听

收听音频同时可查看语音文本和课程PPT

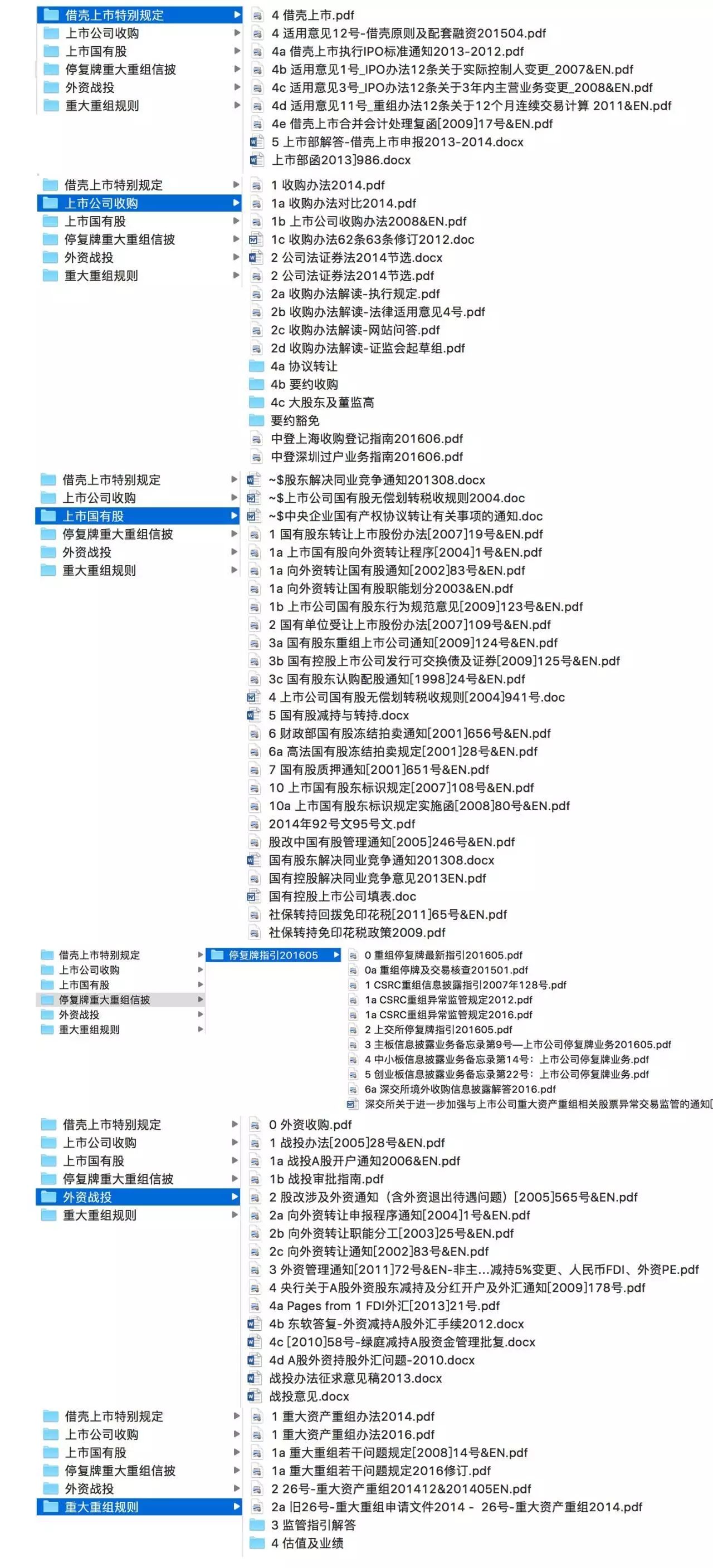

赠送刘律师精心整理的180个并购重组文件

识别二维码或点击阅读原文